Mijn Lening: Het Verwezenlijken van Financiële Doelen

Of je nu een huis wilt kopen, een auto wilt financieren of je wilt investeren in je eigen bedrijf, soms heb je wat extra financiële hulp nodig. Een lening kan de oplossing zijn om je doelen te bereiken en je dromen waar te maken. In dit artikel gaan we dieper in op het onderwerp ‘mijn lening’ en delen we belangrijke informatie die je moet weten voordat je een lening afsluit.

Een lening is een geldbedrag dat je leent van een financiële instelling, zoals een bank of kredietverstrekker. Het bedrag dat je leent wordt vervolgens terugbetaald met rente over een bepaalde periode. Het is belangrijk om te begrijpen dat het afsluiten van een lening verantwoordelijkheid met zich meebrengt en dat het belangrijk is om rekening te houden met verschillende factoren voordat je de beslissing neemt.

Allereerst is het essentieel om jouw financiële situatie grondig te evalueren voordat je besluit om een lening aan te vragen. Denk na over jouw maandelijkse inkomsten en uitgaven, inclusief eventuele andere lopende schulden. Het is belangrijk om ervoor te zorgen dat je voldoende inkomen hebt om de maandelijkse aflossingen van de lening aan te kunnen zonder in financiële problemen te komen.

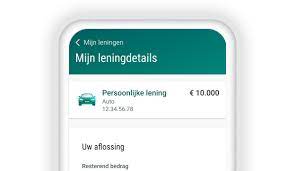

Daarnaast moet je ook rekening houden met het doel van de lening en welk type lening het beste bij jouw behoeften past. Er zijn verschillende soorten leningen beschikbaar, zoals persoonlijke leningen, hypotheken, autoleningen en zakelijke leningen. Elk type lening heeft zijn eigen voorwaarden, rentetarieven en terugbetalingsmogelijkheden. Het is belangrijk om deze aspecten zorgvuldig te bestuderen voordat je een keuze maakt.

Bij het aanvragen van een lening moet je ook rekening houden met jouw kredietwaardigheid. Kredietverstrekkers beoordelen jouw kredietgeschiedenis en kredietwaardigheid om te bepalen of ze jou een lening willen verstrekken en onder welke voorwaarden. Het is daarom belangrijk om ervoor te zorgen dat je een goede kredietgeschiedenis hebt door tijdige betaling van rekeningen en het vermijden van betalingsachterstanden.

Tot slot is het raadzaam om verschillende leningsopties te vergelijken voordat je een definitieve beslissing neemt. Vergelijk rentetarieven, voorwaarden, looptijden en andere kosten om de beste deal te vinden die past bij jouw financiële situatie.

Het afsluiten van een lening kan een belangrijke stap zijn in het bereiken van jouw doelen, maar het is essentieel om verantwoordelijkheid te nemen en de juiste beslissingen te nemen. Zorg ervoor dat je goed geïnformeerd bent over alle aspecten van de lening voordat je deze aangaat. Met de juiste planning en zorgvuldige overweging kun je jouw dromen realiseren zonder onnodige financiële lasten.

5 voordelen van mijn lening: Flexibele aflossingstermijnen, Lage rentetarieven, Snelle verwerkingstijd, Ruim assortiment aan producten, Online aanvraagproces

- Flexible repayment terms

- Low interest rates

- Quick processing time

- Wide range of products

- Online application process

5 nadelen van mijn lening: hoog rentepercentage, verplichte aflossing binnen bepaalde periode, hoge kosten bij afsluiten, risico op financiële problemen bij niet tijdige terug

- De rente is vaak hoog.

- Je bent verplicht om de lening af te lossen binnen een bepaalde periode.

- Er zijn veel kosten verbonden aan het afsluiten van een lening, zoals boetes en administratiekosten.

- Als je de lening niet op tijd terugbetaalt, kan je in ernstige financiële problemen komen door extra kosten en rente die je moet betalen.

- Door het gebruik van mijn lening neemt je schuldlast toe, wat invloed kan hebben op je toekomstige financiële planningen en mogelijkheden tot leningsaanvragen in de toekomst.

Flexible repayment terms

Een groot voordeel van ‘mijn lening’ is de flexibele terugbetalingsvoorwaarden die Nederlandse kredietverstrekkers bieden. Dit stelt leners in staat om te kiezen tussen kortlopende en langlopende leningen met concurrentiële rentetarieven.

Flexibele terugbetalingsvoorwaarden geven leners de mogelijkheid om een aflossingsplan te kiezen dat het beste past bij hun financiële situatie en behoeften. Sommige mensen geven er de voorkeur aan om hun lening snel af te betalen, terwijl anderen liever kleinere maandelijkse betalingen doen over een langere periode.

Met kortlopende leningen kunnen leners hun schuld sneller aflossen en zijn ze eerder vrij van financiële verplichtingen. Dit kan vooral handig zijn bij kleinere leenbedragen of wanneer je verwacht dat je op korte termijn over extra financiële middelen zult beschikken.

Aan de andere kant bieden langlopende leningen meer flexibiliteit in termen van lagere maandelijkse betalingen. Dit kan nuttig zijn als je een groter bedrag leent of als je wilt zorgen voor meer financiële ruimte in jouw budget. Langlopende leningen kunnen ook geschikt zijn voor investeringen in onroerend goed of grote aankopen, waarbij het betalen van het geleende bedrag over een langere periode meer haalbaar is.

Bovendien bieden Nederlandse kredietverstrekkers concurrerende rentetarieven, ongeacht of je kiest voor een kortlopende of langlopende lening. Dit betekent dat je kunt profiteren van aantrekkelijke rentetarieven, ongeacht de terugbetalingsperiode die je kiest.

Het hebben van flexibele terugbetalingsvoorwaarden stelt leners in staat om de lening af te stemmen op hun individuele financiële situatie en doelen. Of je nu snel wilt aflossen of liever kleinere maandelijkse betalingen doet, Nederlandse kredietverstrekkers bieden opties die aan jouw behoeften voldoen.

Het is echter belangrijk om altijd verantwoordelijk te blijven bij het afsluiten van een lening en ervoor te zorgen dat je het geleende bedrag en de rente tijdig kunt terugbetalen. Door goed geïnformeerd te zijn en bewuste keuzes te maken, kun je profiteren van de flexibele terugbetalingsvoorwaarden die ‘mijn lening’ biedt.

Low interest rates

Lage rentetarieven: Rentetarieven op Nederlandse leningen zijn doorgaans lager dan die in andere landen, waardoor ze een aantrekkelijke optie zijn voor leners die geld willen besparen.

Een van de belangrijkste voordelen van het afsluiten van een lening in Nederland is de lage rente. Lage rentetarieven maken het mogelijk om geld te lenen tegen lagere kosten, waardoor je uiteindelijk minder hoeft terug te betalen. Dit kan vooral gunstig zijn voor mensen die grote aankopen willen doen, zoals het kopen van een huis of het financieren van een auto.

Door te profiteren van de lage rentetarieven op Nederlandse leningen, kun je veel geld besparen op de lange termijn. Dit kan betekenen dat je maandelijkse aflossingen lager zijn en dat je meer financiële ruimte hebt om andere belangrijke uitgaven te doen of te sparen voor de toekomst.

Bovendien kunnen lagere rentetarieven ook leiden tot een kortere looptijd van de lening. Met minder rente die je moet betalen, kun je sneller aflossen en eerder klaar zijn met jouw schuld. Dit kan zorgen voor gemoedsrust en financiële vrijheid op de lange termijn.

Het is echter belangrijk om te onthouden dat rentetarieven kunnen variëren afhankelijk van verschillende factoren, zoals jouw kredietwaardigheid en het type lening dat je aanvraagt. Het is altijd verstandig om verschillende kredietverstrekkers en hun aanbiedingen te vergelijken om de beste rente en voorwaarden te vinden die passen bij jouw financiële situatie.

Kortom, het lage rentetarief op Nederlandse leningen is een groot voordeel voor leners die geld willen besparen. Door te profiteren van deze gunstige rentetarieven kun je jouw financiële doelen bereiken zonder onnodige extra kosten. Het is altijd verstandig om goed onderzoek te doen en te vergelijken voordat je een lening afsluit, zodat je de best mogelijke deal kunt krijgen.

Quick processing time

Een groot voordeel van ‘mijn lening’ is de snelle verwerkingstijd. Veel kredietverstrekkers in Nederland bieden namelijk een snelle verwerking van leningen, wat betekent dat je snel over je geld kunt beschikken zonder gedoe of extra papierwerk.

Vroeger was het aanvragen van een lening een tijdrovend proces waarbij je veel documenten moest verzamelen en invullen. Dit kon weken duren voordat je goedkeuring kreeg en toegang had tot het geld dat je nodig had. Gelukkig is dit nu veranderd dankzij de snelle verwerkingstijden die veel kredietverstrekkers bieden.

Met ‘mijn lening’ kun je vaak online een aanvraag indienen en alle benodigde informatie digitaal verstrekken. Dit bespaart niet alleen tijd, maar ook gedoe met papierwerk en fysieke documenten die moeten worden ingevuld en opgestuurd. De meeste kredietverstrekkers hebben efficiënte systemen opgezet om aanvragen snel te beoordelen en goed te keuren.

Na het indienen van je aanvraag ontvang je vaak binnen enkele uren of zelfs minuten een reactie. Als je aan de vereisten voldoet, kan het geld direct op jouw rekening worden gestort. Dit is vooral handig als je dringende financiële behoeften hebt, zoals onverwachte medische kosten of reparaties aan huis of auto.

De snelle verwerkingstijd van ‘mijn lening’ zorgt ervoor dat je snel toegang hebt tot het geld dat je nodig hebt, zonder lang te hoeven wachten. Het maakt het lenen van geld een stuk efficiënter en gemakkelijker.

Het is echter belangrijk om op te merken dat hoewel de verwerkingstijd snel kan zijn, je nog steeds verantwoordelijk moet lenen. Zorg ervoor dat je de voorwaarden en rentetarieven zorgvuldig bestudeert voordat je een lening afsluit. Het is altijd verstandig om verschillende kredietverstrekkers te vergelijken om de beste deal te vinden die past bij jouw behoeften.

Al met al biedt ‘mijn lening’ met zijn snelle verwerkingstijd een handige oplossing voor mensen die snel financiële steun nodig hebben. Het maakt het proces van geld lenen eenvoudiger en efficiënter, waardoor je snel kunt beschikken over de middelen die je nodig hebt om jouw doelen te bereiken.

Wide range of products

Een groot voordeel van “mijn lening” is het brede scala aan producten dat door Nederlandse kredietverstrekkers wordt aangeboden. Of je nu op zoek bent naar een ongedekte persoonlijke lening, een hypotheek of een zakelijke lening, er is voor elk wat wils. Dit geeft leners de mogelijkheid om het beste product te vinden dat past bij hun behoeften en budget.

Met zo’n diverse selectie van leningsopties kunnen leners de juiste keuze maken op basis van hun specifieke situatie. Bijvoorbeeld, als je een klein bedrijf hebt en extra financiering nodig hebt om te groeien, dan kun je opteren voor een zakelijke lening die specifiek is ontworpen voor ondernemers. Aan de andere kant, als je van plan bent om een huis te kopen, dan zou een hypotheeklening wellicht de beste optie zijn.

De verscheidenheid aan leningen stelt mensen in staat om flexibiliteit te hebben bij het kiezen van het juiste product dat past bij hun financiële doelen en mogelijkheden. Bovendien bieden verschillende kredietverstrekkers verschillende rentetarieven en voorwaarden aan, waardoor je kunt vergelijken en de meest gunstige optie kunt selecteren.

Het brede scala aan producten dat beschikbaar is binnen “mijn lening” stelt mensen in staat om op maat gemaakte oplossingen te vinden die passen bij hun individuele behoeften. Het maakt niet uit of je geld nodig hebt voor renovaties, studiekosten, medische uitgaven of andere persoonlijke doeleinden, er is een lening die aan jouw specifieke behoeften voldoet.

Het hebben van toegang tot verschillende leningsopties biedt gemak en gemoedsrust, omdat je kunt vertrouwen op de expertise van kredietverstrekkers om het juiste product voor jou te vinden. Het stelt je in staat om financiële beslissingen te nemen die passen bij jouw individuele situatie en doelen.

Kortom, het brede scala aan producten binnen “mijn lening” is een groot voordeel voor leners in België. Het biedt keuzemogelijkheden, flexibiliteit en de mogelijkheid om de beste optie te vinden die past bij jouw specifieke behoeften en budget. Of je nu een persoonlijke lening, hypotheek of zakelijke lening nodig hebt, er is een geschikte oplossing beschikbaar om jouw financiële doelen te bereiken.

Online application process

Een groot voordeel van ‘mijn lening’ is het gemak van het online aanvraagproces. Dankzij de beschikbaarheid van online applicaties is het aanvragen van een lening in Nederland eenvoudig geworden. Dit betekent dat je vanaf elke locatie en op elk moment een lening kunt aanvragen!

Het traditionele proces van het aanvragen van een lening kan tijdrovend en ingewikkeld zijn. Je moet vaak persoonlijk naar een bank of kredietverstrekker gaan, documenten invullen en wachten op goedkeuring. Met het online aanvraagproces behoren deze ongemakken tot het verleden.

Dankzij de mogelijkheid om online een lening aan te vragen, kun je dit doen vanuit het comfort van je eigen huis, op kantoor of zelfs onderweg. Het enige wat je nodig hebt is een computer, laptop, smartphone of tablet met internettoegang. Dit maakt het proces uiterst handig en flexibel.

Bovendien kun je op elk gewenst moment een lening aanvragen. Of je nu ’s ochtends vroeg, ’s avonds laat of in het weekend wilt aanvragen, de online applicaties zijn 24/7 beschikbaar. Dit betekent dat je niet hoeft te wachten tot de openingstijden van een fysieke vestiging om jouw leningsaanvraag in te dienen.

Het online aanvraagproces is ook vaak eenvoudig en gebruiksvriendelijk. De meeste kredietverstrekkers bieden duidelijke instructies en begeleiden je stap voor stap bij het invullen van de benodigde informatie. Dit minimaliseert het risico op fouten en zorgt ervoor dat je alle vereiste gegevens correct indient.

Daarnaast ontvang je vaak snel een reactie op jouw leningsaanvraag. In plaats van dagen of zelfs weken te moeten wachten, krijg je vaak binnen enkele uren of zelfs minuten een voorlopige goedkeuring. Dit bespaart niet alleen tijd, maar stelt je ook in staat om snel te handelen als je dringend financiële steun nodig hebt.

Kortom, het online aanvraagproces is een groot voordeel van ‘mijn lening’. Het biedt gemak, flexibiliteit en snelheid, waardoor het aanvragen van een lening eenvoudiger en efficiënter wordt. Of je nu thuis bent, op kantoor of onderweg, je kunt altijd en overal jouw leningsaanvraag indienen.

De rente is vaak hoog.

Een van de nadelen van het afsluiten van een lening is dat de rente vaak hoog kan zijn. Dit is iets waar je rekening mee moet houden bij het overwegen van een lening.

De rente is het bedrag dat je extra betaalt bovenop het geleende bedrag. Het wordt berekend als een percentage van het openstaande saldo en kan aanzienlijk variëren, afhankelijk van verschillende factoren zoals jouw kredietwaardigheid, het type lening en de looptijd.

Een hoge rente kan ervoor zorgen dat je uiteindelijk meer geld terugbetaalt dan je oorspronkelijk hebt geleend. Dit kan financiële druk met zich meebrengen en ervoor zorgen dat je langer bezig bent met het aflossen van de lening dan oorspronkelijk gepland.

Het is belangrijk om goed te onderzoeken en verschillende leningsopties te vergelijken voordat je een beslissing neemt. Door verschillende kredietverstrekkers te vergelijken, kun je mogelijk een lagere rente vinden die beter past bij jouw financiële situatie.

Daarnaast is het ook belangrijk om bewust te zijn van de voorwaarden en kleine lettertjes die gepaard gaan met de lening. Soms kunnen er verborgen kosten of extra kosten zijn die de totale kosten van de lening verhogen. Het is essentieel om deze voorwaarden grondig door te nemen voordat je akkoord gaat met een bepaalde lening.

Hoewel een hoge rente een nadeel kan zijn, betekent dit niet dat het altijd verstandig is om een lening te vermijden. Het kan nog steeds een nuttig financieel instrument zijn om jouw doelen te bereiken. Het is echter belangrijk om verantwoordelijkheid te nemen, de voorwaarden zorgvuldig te overwegen en ervoor te zorgen dat je de lening kunt terugbetalen zonder in financiële problemen te komen.

Kortom, wees je bewust van het feit dat de rente vaak hoog kan zijn bij het afsluiten van een lening. Zorg ervoor dat je goed geïnformeerd bent over alle kosten en voorwaarden voordat je een beslissing neemt. Met de juiste planning en verstandige keuzes kun je de impact van hoge rentetarieven minimaliseren en jouw lening op een verantwoorde manier beheren.

Je bent verplicht om de lening af te lossen binnen een bepaalde periode.

Wanneer je een lening aangaat, is het belangrijk om te beseffen dat je verplicht bent om deze af te lossen binnen een bepaalde periode. Hoewel dit op het eerste gezicht misschien vanzelfsprekend lijkt, kan het ook als een nadeel worden beschouwd, afhankelijk van jouw financiële situatie en doelen.

Het hebben van een vastgestelde terugbetalingsperiode kan beperkend zijn, vooral als je te maken hebt met onverwachte financiële uitdagingen of veranderingen in jouw inkomen. Het kan moeilijk zijn om aan de maandelijkse aflossingen te voldoen als je bijvoorbeeld jouw baan verliest of geconfronteerd wordt met onverwachte medische kosten.

Daarnaast kan de terugbetalingsperiode invloed hebben op jouw financiële flexibiliteit. Als je een lening hebt met een korte looptijd, zullen de maandelijkse aflossingen hoogstwaarschijnlijk hoger zijn dan bij een lening met een langere looptijd. Dit kan betekenen dat er minder geld beschikbaar is voor andere uitgaven of spaardoelen.

Bovendien kan het niet kunnen voldoen aan de terugbetalingsverplichtingen negatieve gevolgen hebben voor jouw kredietgeschiedenis en kredietwaardigheid. Betalingsachterstanden of het niet nakomen van de afspraken kunnen resulteren in boetes, extra kosten en zelfs juridische stappen door de kredietverstrekker.

Om deze nadelen te vermijden, is het belangrijk om realistisch te zijn over jouw financiële situatie en de terugbetalingsverplichtingen van de lening zorgvuldig te overwegen voordat je deze aangaat. Zorg ervoor dat je een lening afsluit met een terugbetalingsperiode die haalbaar is binnen jouw budget en rekening houdt met mogelijke toekomstige veranderingen.

Het is ook verstandig om een buffer te hebben voor onverwachte uitgaven, zodat je niet in de problemen komt als er zich financiële tegenslagen voordoen tijdens de looptijd van de lening.

Kortom, hoewel het verplicht zijn om een lening binnen een bepaalde periode af te lossen als een nadeel kan worden beschouwd, kan het met zorgvuldige planning en realistische verwachtingen worden beheerd. Het is belangrijk om altijd goed geïnformeerd te zijn over de voorwaarden van de lening en ervoor te zorgen dat je financieel in staat bent om aan jouw terugbetalingsverplichtingen te voldoen.

Er zijn veel kosten verbonden aan het afsluiten van een lening, zoals boetes en administratiekosten.

Wanneer je overweegt om een lening af te sluiten, is het belangrijk om alle aspecten zorgvuldig te overwegen. Hoewel een lening je kan helpen bij het financieren van jouw doelen, is het ook van cruciaal belang om op de hoogte te zijn van eventuele nadelen die ermee gepaard kunnen gaan. Een van deze nadelen zijn de kosten die verbonden zijn aan het afsluiten van een lening.

Bij het afsluiten van een lening kunnen er verschillende kosten in rekening worden gebracht, zoals boetes en administratiekosten. Deze kosten kunnen variëren per kredietverstrekker en type lening. Het is belangrijk om je bewust te zijn van deze kosten, omdat ze invloed kunnen hebben op de totale kosten van jouw lening.

Een veelvoorkomende kost is bijvoorbeeld de boete voor vervroegde aflossing. Stel dat je in staat bent om jouw lening eerder terug te betalen dan de afgesproken looptijd, dan kan de kredietverstrekker je een boete opleggen. Deze boetes worden vaak berekend als een percentage van het openstaande bedrag of als een bepaald aantal maandelijkse termijnen. Het is belangrijk om deze boetes in gedachten te houden als je verwacht dat je mogelijk jouw lening eerder wilt aflossen.

Daarnaast kunnen er ook administratiekosten in rekening worden gebracht bij het afsluiten van een lening. Deze kosten hebben betrekking op de administratieve verwerking en documentatie die nodig is voor het goedkeuren en beheren van jouw leningsaanvraag. Hoewel deze kosten meestal een vast bedrag zijn, kunnen ze variëren afhankelijk van de kredietverstrekker. Het is belangrijk om deze kosten in jouw budgetplanning op te nemen, zodat je niet voor verrassingen komt te staan.

Het is essentieel om alle kosten en voorwaarden van een lening zorgvuldig te bestuderen voordat je een definitieve beslissing neemt. Door volledig op de hoogte te zijn van de kosten die gepaard gaan met het afsluiten van een lening, kun je beter beoordelen of de lening haalbaar en betaalbaar is voor jouw financiële situatie.

Hoewel er kosten verbonden zijn aan het afsluiten van een lening, betekent dit niet dat het altijd een slechte keuze is. Het is belangrijk om de kosten af te wegen tegen de voordelen en het doel dat je wilt bereiken met de lening. Met zorgvuldige planning en bewustzijn kun je ervoor zorgen dat je niet alleen financieel verantwoordelijk handelt, maar ook jouw doelen kunt verwezenlijken zonder onnodige extra kosten.

Als je de lening niet op tijd terugbetaalt, kan je in ernstige financiële problemen komen door extra kosten en rente die je moet betalen.

Een lening kan een handig financieel instrument zijn om je doelen te bereiken, maar het is belangrijk om op de hoogte te zijn van de mogelijke nadelen. Een van de belangrijkste nadelen is dat als je de lening niet op tijd terugbetaalt, dit ernstige financiële problemen kan veroorzaken.

Wanneer je een lening afsluit, ga je een contract aan met de kredietverstrekker waarin staat dat je het geleende bedrag plus rente binnen een bepaalde periode moet terugbetalen. Als je niet in staat bent om aan deze verplichtingen te voldoen en de lening niet op tijd terugbetaalt, kunnen er extra kosten en rente worden toegepast.

Deze extra kosten en rente kunnen snel oplopen en je financiële situatie verergeren. Niet alleen moet je het oorspronkelijke geleende bedrag nog steeds terugbetalen, maar ook de bijkomende kosten die in rekening worden gebracht vanwege betalingsachterstanden. Dit kan leiden tot een neerwaartse spiraal van schulden die moeilijk te doorbreken is.

Bovendien kan het niet op tijd terugbetalen van een lening negatieve gevolgen hebben voor jouw kredietgeschiedenis en kredietwaardigheid. Kredietverstrekkers houden rekening met betalingsachterstanden bij het beoordelen van toekomstige leningaanvragen. Dit kan invloed hebben op jouw vermogen om in de toekomst andere vormen van krediet te verkrijgen, zoals hypotheken of autoleningen.

Om financiële problemen te voorkomen, is het van cruciaal belang om jouw leningverplichtingen serieus te nemen en ervoor te zorgen dat je in staat bent om de lening op tijd terug te betalen. Het is verstandig om een realistisch budget op te stellen en ervoor te zorgen dat je voldoende inkomen hebt om de maandelijkse aflossingen te kunnen voldoen.

Als je merkt dat je moeite hebt om aan jouw betalingsverplichtingen te voldoen, is het belangrijk om zo snel mogelijk contact op te nemen met de kredietverstrekker. Sommige kredietverstrekkers bieden mogelijkheden tot herstructurering van de lening of betalingsregelingen aan, waardoor je meer tijd krijgt om de lening terug te betalen zonder extra kosten.

Het is essentieel om bewust te zijn van de mogelijke risico’s en gevolgen van het niet op tijd terugbetalen van een lening. Door verantwoordelijkheid te nemen voor jouw financiële verplichtingen en proactief actie te ondernemen bij eventuele problemen, kun je ernstige financiële problemen voorkomen en jouw lening op een gezonde manier beheren.

Door het gebruik van mijn lening neemt je schuldlast toe, wat invloed kan hebben op je toekomstige financiële planningen en mogelijkheden tot leningsaanvragen in de toekomst.

Een van de nadelen van het gebruik van een lening, zoals ‘mijn lening’, is dat je schuldlast toeneemt. Hoewel een lening je kan helpen om je doelen te bereiken of financiële uitdagingen aan te pakken, is het belangrijk om te begrijpen dat het aangaan van schulden gevolgen kan hebben voor je toekomstige financiële planning en mogelijkheden tot leningsaanvragen.

Wanneer je een lening afsluit, creëer je een verplichting om regelmatig aflossingen te doen, meestal met rente, gedurende een bepaalde periode. Deze maandelijkse betalingen kunnen invloed hebben op je beschikbare inkomen en kunnen ervoor zorgen dat je minder geld overhoudt voor andere uitgaven of spaardoelen. Het is belangrijk om ervoor te zorgen dat je voldoende financiële ruimte hebt om deze aflossingen te kunnen doen zonder in financiële problemen te komen.

Bovendien kan het hebben van een lopende lening invloed hebben op je kredietwaardigheid en toekomstige leenaanvragen. Kredietverstrekkers kijken naar jouw schuldquote, wat aangeeft hoeveel schulden je hebt in verhouding tot jouw inkomen. Als jouw schuldlast hoog is, kan dit invloed hebben op jouw vermogen om in de toekomst extra leningen aan te vragen. Dit kan beperkingen opleggen bij het verkrijgen van financiering voor andere belangrijke doelen, zoals het kopen van een huis of het starten van een bedrijf.

Het is belangrijk om verantwoordelijkheid te nemen bij het gebruik van leningen en ervoor te zorgen dat je de financiële gevolgen begrijpt voordat je een beslissing neemt. Overweeg altijd of je echt een lening nodig hebt en of je in staat bent om de aflossingen op tijd te doen. Het is ook verstandig om alternatieve financieringsmogelijkheden te onderzoeken, zoals spaargeld, voordat je besluit om een lening aan te vragen.

Kortom, hoewel leningen zoals ‘mijn lening’ nuttig kunnen zijn in bepaalde situaties, is het belangrijk om bewust te zijn van de mogelijke negatieve gevolgen. Het toenemen van je schuldlast kan invloed hebben op je toekomstige financiële planningen en mogelijkheden tot leningsaanvragen. Wees verstandig bij het aangaan van schulden en zorg ervoor dat je altijd een weloverwogen beslissing neemt die past bij jouw financiële situatie en doelen.