Lenen van familie: een delicate balans tussen financiële hulp en persoonlijke relaties

In tijden van financiële nood kan het verleidelijk zijn om bij familie aan te kloppen voor een lening. Familieleden staan vaak dichtbij en kunnen een gevoel van vertrouwen en begrip bieden. Toch is het lenen van geld van familie niet altijd zo eenvoudig als het lijkt. Het brengt namelijk een delicate balans met zich mee tussen financiële hulp en persoonlijke relaties.

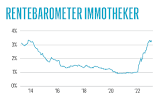

Eén van de voordelen van lenen bij familie is dat er vaak minder strikte voorwaarden en rentetarieven zijn in vergelijking met traditionele kredietverstrekkers. Dit kan vooral gunstig zijn als u geen goede kredietgeschiedenis heeft of als u snel geld nodig heeft. Bovendien kunt u mogelijk flexibele terugbetalingsregelingen treffen die passen bij uw financiële situatie.

Aan de andere kant brengt het lenen van geld van familie ook potentiële risico’s met zich mee. Het belangrijkste risico is dat het uw persoonlijke relaties kan belasten. Geldzaken hebben vaak een emotionele lading en kunnen leiden tot spanningen, ruzies of zelfs breuken in de familieband.

Om deze risico’s te beperken, is het essentieel om open en eerlijk te communiceren over de voorwaarden, verwachtingen en betalingsplannen voordat u geld leent. Stel samen een schriftelijke overeenkomst op waarin alle details worden vastgelegd, zoals het geleende bedrag, de rente (indien van toepassing) en de aflossingsvoorwaarden. Dit helpt om misverstanden te voorkomen en zorgt voor een duidelijk kader waarbinnen beide partijen zich comfortabel voelen.

Daarnaast is het belangrijk om realistisch te zijn over uw financiële mogelijkheden. Kunt u de lening daadwerkelijk terugbetalen binnen de afgesproken termijn? Het niet nakomen van financiële verplichtingen kan niet alleen leiden tot financiële problemen, maar ook tot vertrouwensbreuken binnen de familie.

Een andere overweging is dat familieleden mogelijk hun eigen financiële doelen en verplichtingen hebben. Het kan zijn dat zij zelf ook behoefte hebben aan het geld dat u wilt lenen. Wees daarom respectvol en begripvol als zij besluiten om u geen lening te verstrekken.

Als alternatief voor het lenen van geld van familie kunt u ook overwegen om andere financieringsmogelijkheden te verkennen, zoals een persoonlijke lening bij een bank of online kredietverstrekker. Hoewel deze opties vaak gepaard gaan met strengere voorwaarden en rentetarieven, kunnen ze helpen om persoonlijke relaties buiten de financiële sfeer te houden.

Kortom, het lenen van geld van familie kan een oplossing zijn in tijden van nood, maar het brengt ook potentiële risico’s met zich mee. Het is belangrijk om open en eerlijk te communiceren, realistisch te zijn over uw financiële mogelijkheden en respectvol te zijn naar uw familieleden toe. Door deze delicate balans te bewaren, kunt u hopelijk financiële hulp krijgen zonder de persoonlijke relaties in gevaar te brengen.

7 Voordelen van lenen van familie: Vertrouwen, Flexibele voorwaarden, Geen kredietcontrole, Snelle toegang tot geld, Gezamenlijke overeenkomst, Lagere

- Vertrouwen

- Flexibele voorwaarden

- Geen kredietcontrole

- Snelle toegang tot geld

- Gezamenlijke overeenkomst

- Lagere kosten

- Familiesteun

Familierelaties onder druk

Privacyverlies

Onduidelijke verwachtingen

Financiële afhankelijkheid

Beperkte beschik

- Familierelaties kunnen onder druk komen te staan

- Verlies van privacy

- Onduidelijke verwachtingen

- Financiële afhankelijkheid

- Beperkte beschikbaarheid

Vertrouwen

Vertrouwen: Lenen van familie biedt vaak een gevoel van vertrouwen, omdat familieleden elkaar goed kennen en begrijpen.

Een van de voordelen van het lenen van geld van familie is het vertrouwen dat ermee gepaard gaat. Familieleden kennen elkaar vaak door en door, waardoor er al een bestaande band van vertrouwen is opgebouwd. Dit kan een geruststellend gevoel geven wanneer u financiële hulp nodig heeft.

In tegenstelling tot leningen bij traditionele kredietverstrekkers, waarbij u mogelijk met onbekende personen te maken heeft, kunt u bij familie rekenen op een veilige omgeving. U weet dat uw familieleden het beste met u voor hebben en willen helpen waar mogelijk.

Bovendien begrijpen familieleden vaak uw persoonlijke situatie beter dan anderen. Ze zijn bekend met uw financiële geschiedenis, doelen en uitdagingen. Dit begrip kan leiden tot meer flexibiliteit bij het vaststellen van de voorwaarden en terugbetalingsregelingen.

Het vertrouwen dat ontstaat bij het lenen van geld van familie kan ook leiden tot minder stress en druk. U hoeft zich geen zorgen te maken over strenge kredietcontroles of hoge rentetarieven. In plaats daarvan kunt u rekenen op begripvolle steun en begeleiding tijdens uw financiële reis.

Het is echter belangrijk om dit vertrouwen te koesteren en te respecteren. Zorg ervoor dat u eerlijk en transparant bent over uw financiële situatie en de aflossingsmogelijkheden. Communiceer openlijk met uw familieleden en maak duidelijke afspraken om misverstanden te voorkomen.

Al met al kan het lenen van geld van familie een waardevolle optie zijn, omdat het gebaseerd is op een bestaand gevoel van vertrouwen. Het kan u helpen in tijden van financiële nood en zorgen voor een ondersteunend netwerk dat u door moeilijke tijden heen helpt.

Flexibele voorwaarden

Flexibele voorwaarden: In tegenstelling tot traditionele kredietverstrekkers kunnen familieleden vaak flexibele voorwaarden bieden, zoals lagere rentetarieven of zelfs helemaal geen rente. Dit kan een groot voordeel zijn voor degenen die financiële hulp nodig hebben. In plaats van vast te zitten aan de strenge voorwaarden en tarieven van banken of andere financiële instellingen, kunnen leners profiteren van de bereidheid van familieleden om hen te helpen zonder extra financiële lasten.

Het hebben van flexibele voorwaarden kan vooral gunstig zijn in situaties waarin leners moeite hebben om aan de strikte eisen van traditionele kredietverstrekkers te voldoen. Familieleden begrijpen vaak beter de persoonlijke omstandigheden en uitdagingen waarmee hun naasten geconfronteerd worden. Ze zijn meer geneigd om begripvol te zijn en op maat gemaakte regelingen te treffen die passend zijn bij de individuele financiële situatie.

Daarnaast kan het lenen van geld zonder rente of tegen een lager tarief ook helpen bij het verminderen van financiële stress en het besparen van geld op lange termijn. Dit stelt leners in staat om zich volledig te richten op het terugbetalingsproces zonder dat ze zich zorgen hoeven te maken over hoge rentekosten.

Het is echter belangrijk om er rekening mee te houden dat hoewel flexibele voorwaarden voordelig kunnen zijn, er nog steeds behoefte is aan duidelijke communicatie en het vastleggen van afspraken. Het is raadzaam om een schriftelijke overeenkomst op te stellen waarin alle details worden vastgelegd, zoals het geleende bedrag, de aflossingsvoorwaarden en eventuele rente. Dit helpt om misverstanden te voorkomen en zorgt voor een solide basis voor de lening.

Al met al biedt het lenen van geld van familieleden met flexibele voorwaarden een alternatieve oplossing voor mensen die behoefte hebben aan financiële hulp zonder de strikte regels en tarieven van traditionele kredietverstrekkers. Het kan een manier zijn om financiële druk te verlichten en tegelijkertijd persoonlijke relaties te versterken door middel van begrip, vertrouwen en flexibiliteit.

Geen kredietcontrole

Geen kredietcontrole: Een voordeel van het lenen van geld van familie is dat zij meestal geen kredietcontrole uitvoeren voordat ze u een lening verstrekken. Dit betekent dat uw kredietgeschiedenis geen rol speelt bij het verkrijgen van de lening, waardoor het gemakkelijker kan zijn om geld te lenen, zelfs als u geen goede kredietscore heeft.

Voor veel mensen kan een slechte kredietscore een obstakel vormen bij het verkrijgen van traditionele leningen bij banken of andere financiële instellingen. Deze instellingen baseren hun beslissing vaak op uw kredietgeschiedenis en uw vermogen om de lening terug te betalen. Dit kan frustrerend zijn als u dringend financiële hulp nodig heeft en geen andere opties lijkt te hebben.

Het lenen van geld van familie biedt dan een alternatieve mogelijkheid. Omdat familieleden meestal meer vertrouwd zijn met uw persoonlijke omstandigheden en bereid zijn u te helpen, kijken zij vaak niet naar uw kredietgeschiedenis bij het verstrekken van een lening. Dit opent de deur voor mensen die anders misschien geen toegang zouden hebben tot traditionele financieringsbronnen.

Het ontbreken van een kredietcontrole kan ook zorgen voor meer flexibiliteit in termen van aflossingsvoorwaarden en rentetarieven. Omdat familieleden zich bewust zijn van uw situatie en mogelijk bereid zijn om gunstige voorwaarden overeen te komen, kunt u mogelijk een regeling treffen die beter past bij uw financiële mogelijkheden.

Hoewel het ontbreken van een kredietcontrole een voordeel kan zijn, is het nog steeds belangrijk om verantwoordelijkheid te nemen bij het lenen van geld van familie. Zorg ervoor dat u een duidelijke overeenkomst opstelt met alle details, zoals het geleende bedrag, de aflossingstermijn en eventuele rente. Het is ook essentieel om uw financiële mogelijkheden realistisch te beoordelen en ervoor te zorgen dat u de lening kunt terugbetalen volgens de overeengekomen voorwaarden.

Al met al biedt het lenen van geld van familie zonder kredietcontrole een alternatieve financieringsbron voor mensen die geen goede kredietscore hebben. Het kan helpen om financiële hulp toegankelijker te maken en biedt meer flexibiliteit in termen van aflossingsvoorwaarden. Echter, zoals bij elke vorm van lenen, is het belangrijk om verantwoordelijkheid te nemen en open communicatie te behouden met uw familieleden om eventuele complicaties of misverstanden te voorkomen.

Snelle toegang tot geld

Snelle toegang tot geld: Bij financiële noodsituaties kan het lenen van geld bij familie snel en efficiënt zijn, zonder lange goedkeuringsprocessen of wachttijden.

Een van de voordelen van het lenen van geld bij familie is de snelle toegang tot financiële middelen. In tegenstelling tot traditionele kredietverstrekkers, zoals banken, waarbij u te maken kunt krijgen met uitgebreide goedkeuringsprocessen en lange wachttijden, kunt u bij familie vaak direct hulp krijgen.

Wanneer zich een onverwachte noodsituatie voordoet, zoals medische kosten, reparaties aan uw huis of auto, kan het lenen van geld bij familie een uitkomst bieden. U hoeft geen tijd te verspillen aan het invullen van papierwerk of het doorlopen van ingewikkelde procedures. In plaats daarvan kunt u rechtstreeks contact opnemen met uw familieleden en hen om hulp vragen.

Deze snelle toegang tot geld kan ook nuttig zijn als u dringende rekeningen moet betalen of als u een zakelijke kans wilt grijpen die zich plotseling voordoet. Het vermogen om snel over de benodigde financiële middelen te beschikken kan helpen om stress te verminderen en ervoor zorgen dat u tijdig aan uw verplichtingen kunt voldoen.

Het lenen van geld bij familie biedt dus een praktische oplossing in situaties waarin snel handelen vereist is. Het stelt u in staat om directe financiële ondersteuning te krijgen zonder te hoeven wachten op goedkeuring van een externe kredietverstrekker. Echter, het is belangrijk om altijd open en eerlijk te zijn over uw financiële situatie en duidelijke afspraken te maken over de terugbetaling om eventuele spanningen binnen de familie te voorkomen.

Gezamenlijke overeenkomst

Gezamenlijke overeenkomst: Het belang van een schriftelijke overeenkomst bij het lenen van geld van familie

Wanneer u ervoor kiest om geld te lenen van familie, is het opstellen van een schriftelijke overeenkomst tussen beide partijen een cruciale stap. Dit biedt niet alleen duidelijkheid, maar helpt ook mogelijke misverstanden te voorkomen.

Een schriftelijke overeenkomst legt alle details vast met betrekking tot de lening, zoals het geleende bedrag, de rente (indien van toepassing), de aflossingsvoorwaarden en de termijn waarbinnen het geld moet worden terugbetaald. Door deze informatie op papier te zetten, creëert u een helder kader waarbinnen beide partijen zich comfortabel voelen.

Het hebben van een gezamenlijke overeenkomst biedt verschillende voordelen. Ten eerste zorgt het voor duidelijkheid. Beide partijen weten precies wat er is afgesproken en welke verplichtingen er zijn. Dit minimaliseert verwarring en voorkomt potentiële conflicten in de toekomst.

Een ander voordeel is dat een schriftelijke overeenkomst beide partijen beschermt. Het fungeert als juridisch bewijsmateriaal dat kan worden gebruikt in geval van geschillen of onduidelijkheden. Als er ooit discussies ontstaan over de lening, kunt u altijd teruggrijpen naar de overeenkomst om uw standpunt te ondersteunen.

Bovendien kan een gezamenlijke overeenkomst ook helpen om persoonlijke relaties te beschermen. Geldzaken kunnen soms delicate onderwerpen zijn binnen families, en het hebben van een schriftelijke overeenkomst kan ervoor zorgen dat de focus op de financiële aspecten blijft liggen en niet op de persoonlijke band tussen familieleden.

Bij het opstellen van een schriftelijke overeenkomst is het raadzaam om professioneel advies in te winnen, zoals bij een advocaat of notaris. Zij kunnen u helpen ervoor te zorgen dat de overeenkomst juridisch waterdicht is en aan alle wettelijke vereisten voldoet.

Kortom, het opstellen van een schriftelijke overeenkomst bij het lenen van geld van familie is essentieel. Het biedt duidelijkheid, beschermt beide partijen en helpt mogelijke misverstanden te voorkomen. Door deze extra stap te zetten, kunt u de leningstraject soepeler laten verlopen en uw persoonlijke relaties intact houden.

Lagere kosten

Lagere kosten: Doordat er mogelijk geen of lagere rentekosten zijn verbonden aan de lening, kan dit financieel voordelig zijn in vergelijking met andere leenvormen.

Een van de voordelen van het lenen van geld van familie is dat er vaak geen of lagere rentekosten aan verbonden zijn. Traditionele kredietverstrekkers zoals banken rekenen vaak aanzienlijke rentetarieven op leningen, wat kan resulteren in aanzienlijke kosten over de looptijd van de lening.

Het lenen van geld van familie kan echter een kosteneffectief alternatief zijn. Omdat familieleden dichtbij staan en u mogelijk vertrouwen en begrip bieden, kunnen zij bereid zijn om u geld te lenen zonder rente te vragen. Dit kan u aanzienlijk besparen op de totale kosten van de lening.

Daarnaast kunnen familieleden ook bereid zijn om flexibele terugbetalingsregelingen te treffen die beter passen bij uw financiële situatie. Dit kan betekenen dat u maandelijkse aflossingen kunt doen die haalbaar zijn voor uw budget, waardoor u minder kans hebt om in financiële problemen te komen.

Het ontbreken of verminderd zijn van rentekosten maakt het lenen van geld van familie een aantrekkelijke optie voor mensen die op zoek zijn naar een kosteneffectieve manier om hun financiële behoeften te vervullen. Het stelt hen in staat om geld te lenen zonder extra last op hun schouders te leggen.

Het is echter belangrijk om op te merken dat hoewel het lenen van geld van familie lagere kosten met zich mee kan brengen, er nog steeds andere aspecten zijn om rekening mee te houden. Het behoud van goede persoonlijke relaties en het nakomen van de afgesproken betalingsvoorwaarden blijven cruciaal om eventuele spanningen of conflicten te voorkomen.

Kortom, het lenen van geld van familie kan financieel voordelig zijn doordat er mogelijk geen of lagere rentekosten aan verbonden zijn. Dit kan u helpen om kosten te besparen in vergelijking met andere leenvormen. Echter, het is belangrijk om altijd open en eerlijk te communiceren en duidelijke afspraken te maken om ervoor te zorgen dat zowel de financiële als de persoonlijke aspecten in balans blijven.

Familiesteun

Familiesteun: Het lenen van geld bij familie gaat vaak gepaard met emotionele steun en begrip, wat kan helpen bij het omgaan met financiële uitdagingen.

Eén van de voordelen van het lenen van geld bij familie is de emotionele steun die ermee gepaard gaat. Familieleden staan vaak dichtbij en hebben een diepere band met elkaar. Wanneer u in financiële moeilijkheden verkeert en besluit om geld te lenen bij familie, kunt u rekenen op hun begrip en ondersteuning.

In tegenstelling tot traditionele kredietverstrekkers, begrijpen familieleden vaak de specifieke omstandigheden waarin u zich bevindt. Ze kennen uw achtergrond, uw financiële geschiedenis en kunnen beter inschatten hoe dringend uw behoefte aan financiële hulp is. Dit begrip kan een grote geruststelling zijn in tijden van stress en onzekerheid.

Bovendien biedt familiesteun ook een emotioneel vangnet. Familieleden kunnen niet alleen financiële hulp bieden, maar ook een luisterend oor, advies en aanmoediging tijdens uw financiële uitdagingen. Ze staan klaar om u te helpen bij het vinden van oplossingen en kunnen zelfs praktische hulp bieden in de vorm van budgetteringstips of contacten binnen hun eigen netwerk.

Het hebben van deze emotionele steun kan een groot verschil maken in hoe u omgaat met uw financiële problemen. Het kan u helpen om stress te verminderen, uw zelfvertrouwen te vergroten en u het gevoel te geven dat u er niet alleen voor staat. Het weten dat uw familie achter u staat en bereid is om u te helpen, kan een grote bron van motivatie zijn om uw financiële situatie weer op de rails te krijgen.

Hoewel het lenen van geld bij familie gepaard gaat met zijn eigen uitdagingen en risico’s, kan de familiesteun die ermee gepaard gaat een waardevol aspect zijn. Het biedt niet alleen financiële hulp, maar ook emotionele steun en begrip. Door deze combinatie kunt u zich gesteund voelen terwijl u werkt aan het overwinnen van uw financiële uitdagingen.

Familierelaties kunnen onder druk komen te staan

Het lenen van geld van familie kan een aantrekkelijke optie lijken wanneer u dringend financiële hulp nodig heeft. Echter, één van de nadelen die hiermee gepaard kan gaan, is dat familierelaties onder druk kunnen komen te staan. Geldzaken hebben vaak een emotionele lading en het lenen van geld van familie kan spanningen, ruzies of zelfs breuken in de familieband veroorzaken.

Wanneer er geld in het spel is, kunnen er verwachtingen en onuitgesproken voorwaarden ontstaan. Dit kan leiden tot wrijving tussen familieleden, vooral als er onduidelijkheid bestaat over de terugbetalingsvoorwaarden of als er meningsverschillen ontstaan over de aflossingstermijn.

Bovendien kan het lenen van geld van familie leiden tot scheve verhoudingen binnen de familie. Het gevoel dat u in de schuld staat bij een familielid kan zorgen voor een ongelijke machtsdynamiek en dit kan op zijn beurt weer spanningen veroorzaken.

Het is belangrijk om te beseffen dat niet iedereen dezelfde financiële mogelijkheden heeft. Familieleden kunnen zich benadeeld voelen als zij niet in staat zijn om financiële hulp te bieden, zelfs als zij dit graag zouden willen. Dit gevoel van ongelijkheid en frustratie kan relaties onder druk zetten.

Om deze negatieve impact op familierelaties te voorkomen, is het essentieel om open en eerlijk te communiceren over de verwachtingen en voorwaarden voordat u geld leent. Zorg ervoor dat alle betrokkenen duidelijk begrijpen wat er wordt verwacht en dat er geen onuitgesproken spanningen ontstaan.

Als alternatief kunt u overwegen om andere financieringsmogelijkheden te verkennen, zoals het aanvragen van een lening bij een financiële instelling. Hoewel dit gepaard kan gaan met striktere voorwaarden, kan het helpen om persoonlijke relaties buiten de financiële sfeer te houden en zo familierelaties te beschermen.

Het is belangrijk om bewust te zijn van de mogelijke negatieve gevolgen die het lenen van geld van familie met zich mee kan brengen. Het is altijd verstandig om zorgvuldig af te wegen of de voordelen opwegen tegen de mogelijke schade aan familierelaties. Open communicatie, wederzijds begrip en respect zijn essentieel om deze delicate balans te behouden en familiebanden intact te houden.

Verlies van privacy

Verlies van privacy: een nadeel van lenen van familie

Het lenen van geld van familie kan een aantrekkelijke optie lijken, maar het brengt ook enkele nadelen met zich mee. Een concreet nadeel is het verlies van privacy. Wanneer u financiële steun ontvangt van familieleden, kunnen zij zich mogelijk te veel bemoeien met uw financiële situatie, wat ongemakkelijke situaties kan veroorzaken en uw gevoel van privacy kan aantasten.

Het is begrijpelijk dat familieleden die geld uitlenen interesse hebben in uw financiën. Ze willen er zeker van zijn dat u de lening kunt terugbetalen en willen wellicht weten waar het geleende geld naartoe gaat. Echter, deze betrokkenheid kan soms te ver gaan en uw privacy in het gedrang brengen.

Het kan bijvoorbeeld voorkomen dat familieleden regelmatig vragen stellen over uw uitgaven of zelfs ongevraagd advies geven over hoe u uw geld zou moeten beheren. Dit soort bemoeienis kan als vervelend worden ervaren en kan spanningen veroorzaken binnen de familierelaties.

Bovendien kan het verlies van privacy ook invloed hebben op andere aspecten van uw leven. Het kan zijn dat u terughoudend bent om persoonlijke informatie te delen of om openhartig te zijn over uw financiële situatie uit angst voor oordelen of kritiek. Dit gebrek aan openheid kan de communicatie bemoeilijken en de relaties onder druk zetten.

Om dit concreet nadeel te beperken, is het belangrijk om duidelijke grenzen te stellen en uw verwachtingen met uw familieleden te bespreken voordat u geld leent. Maak duidelijk dat u hun steun waardeert, maar dat u ook behoefte heeft aan privacy en autonomie in uw financiële zaken. Het is essentieel om een open en eerlijk gesprek te voeren over wat u wel en niet comfortabel vindt wat betreft de betrokkenheid van uw familie bij uw financiën.

Als alternatief kunt u overwegen om een lening af te sluiten bij een traditionele kredietverstrekker. Hoewel dit gepaard kan gaan met striktere voorwaarden en rentetarieven, biedt het wel de mogelijkheid om uw privacy te behouden en financiële zaken gescheiden te houden van persoonlijke relaties.

Kortom, het lenen van geld van familie kan leiden tot het verlies van privacy. Het is belangrijk om duidelijke grenzen te stellen en openlijk te communiceren over uw verwachtingen. Door deze aspecten aan te pakken, kunt u hopelijk financiële steun ontvangen zonder dat dit ten koste gaat van uw gevoel van privacy binnen de familierelaties.

Onduidelijke verwachtingen

Onduidelijke verwachtingen: Zonder duidelijke afspraken en schriftelijke overeenkomsten kunnen er misverstanden ontstaan over de voorwaarden, rente en terugbetalingsregelingen. Dit kan leiden tot conflicten en onnodige stress.

Een van de nadelen van het lenen van geld van familie is het gebrek aan duidelijkheid rondom de verwachtingen en voorwaarden. Wanneer er geen schriftelijke overeenkomst wordt opgesteld, bestaat er een risico op misverstanden tussen beide partijen. Wat als de lener denkt dat er geen rente hoeft te worden betaald, terwijl de familielid dit wel had verwacht? Of wat als de lener denkt dat hij/zij meer tijd heeft om terug te betalen dan wat de familielid in gedachten had?

Dit soort onduidelijkheden kunnen leiden tot conflicten binnen de familie. Het kan ervoor zorgen dat mensen zich benadeeld of teleurgesteld voelen, waardoor er spanningen ontstaan tussen familieleden die voorheen een goede band hadden. Het is belangrijk om te beseffen dat geldzaken vaak gevoelig liggen en persoonlijke relaties kunnen beïnvloeden.

Om dit concreet aan te pakken, is het essentieel om altijd duidelijke afspraken te maken en deze schriftelijk vast te leggen. Een formele overeenkomst waarin alle details worden beschreven, zoals het geleende bedrag, de rente (indien van toepassing), de aflossingsvoorwaarden en de termijnen, kan helpen om misverstanden te voorkomen. Dit biedt beide partijen een referentiepunt en zorgt voor helderheid over wat er wordt verwacht.

Daarnaast is het belangrijk om open en eerlijk te communiceren over de verwachtingen en eventuele veranderingen in de situatie. Als er zich onvoorziene omstandigheden voordoen waardoor de lener niet in staat is om op tijd terug te betalen, is het van cruciaal belang om dit tijdig met de familielid te bespreken. Op deze manier kan er samen naar een oplossing worden gezocht, zonder dat dit tot onnodige stress of conflicten leidt.

Kortom, het ontbreken van duidelijke afspraken en schriftelijke overeenkomsten bij het lenen van geld van familie kan leiden tot misverstanden, conflicten en onnodige stress. Het is daarom raadzaam om altijd open en eerlijk te communiceren en formele afspraken vast te leggen om zo de persoonlijke relaties binnen de familie te beschermen.

Financiële afhankelijkheid

Financiële afhankelijkheid: Een valkuil bij het lenen van geld van familie

Het lenen van geld van familie kan aantrekkelijk lijken, vooral omdat er vaak minder strikte voorwaarden en rentetarieven zijn dan bij traditionele kredietverstrekkers. Echter, er is één belangrijk nadeel waar men rekening mee moet houden: financiële afhankelijkheid.

Als u regelmatig geld leent van familieleden, kunt u in een patroon van financiële afhankelijkheid terechtkomen. Dit kan uw eigen financiële verantwoordelijkheid ondermijnen en ervoor zorgen dat u niet leert om zelfstandig met uw geld om te gaan.

Het gemak waarmee u toegang heeft tot financiële steun van uw familie kan ervoor zorgen dat u minder geneigd bent om andere oplossingen te verkennen. In plaats van te leren hoe u uw uitgaven kunt beheersen, kunt u steeds terugvallen op het lenen van geld van uw familieleden als een snelle oplossing voor uw financiële problemen.

Dit gebrek aan financiële verantwoordelijkheid kan op de lange termijn schadelijk zijn voor uw persoonlijke groei en onafhankelijkheid. Het is belangrijk om te leren hoe u zelfstandig met uw geld kunt omgaan, budgetten kunt opstellen en spaargewoontes kunt ontwikkelen. Door regelmatig terug te vallen op het lenen van geld van familieleden, loopt u het risico deze vaardigheden niet te ontwikkelen.

Bovendien kan financiële afhankelijkheid leiden tot spanningen binnen uw familie. Het kan ervoor zorgen dat de familieleden die u geld lenen, zich verplicht voelen om u te blijven ondersteunen, zelfs als dit een last wordt voor hun eigen financiën. Dit kan resulteren in ongemakkelijke situaties en conflicten binnen de familie.

Om financiële afhankelijkheid te voorkomen, is het belangrijk om andere opties te verkennen voordat u besluit geld van uw familie te lenen. Overweeg bijvoorbeeld om met een financieel adviseur te praten, budgetteringstechnieken te leren of alternatieve financieringsmogelijkheden te onderzoeken.

Kortom, hoewel het lenen van geld van familie aantrekkelijk kan lijken, is het belangrijk om rekening te houden met de mogelijke valkuil van financiële afhankelijkheid. Het ontwikkelen van uw eigen financiële verantwoordelijkheid en het verkennen van andere opties kunnen u helpen om onafhankelijkheid en gezonde relaties binnen uw familie te behouden.

Beperkte beschikbaarheid

Beperkte beschikbaarheid: Een uitdaging bij het lenen van geld van familie

Het lenen van geld van familie kan een aantrekkelijke optie lijken wanneer u dringend financiële hulp nodig heeft. Echter, er zijn ook enkele nadelen verbonden aan deze vorm van lenen. Een belangrijk nadeel is de beperkte beschikbaarheid.

Familieleden hebben vaak hun eigen financiële doelen en verplichtingen. Dit betekent dat zij mogelijk niet altijd in staat zijn om u het benodigde bedrag te lenen op het moment dat u het nodig heeft. Ze kunnen bijvoorbeeld al hun spaargeld hebben geïnvesteerd of ze kunnen zelf bezig zijn met het aflossen van schulden.

Dit gebrek aan beschikbaarheid kan u beperken in uw opties als het gaat om het verkrijgen van noodzakelijke financiering op korte termijn. U kunt niet altijd rekenen op familieleden om direct klaar te staan met de benodigde fondsen.

Het is belangrijk om hiermee rekening te houden bij het overwegen van het lenen van geld van familie. Het kan verstandig zijn om alternatieve financieringsmogelijkheden te onderzoeken, zoals persoonlijke leningen bij banken of online kredietverstrekkers. Deze opties bieden vaak meer flexibiliteit en een snellere toegang tot financiering, zonder afhankelijk te zijn van de beschikbaarheid en bereidwilligheid van familieleden.

Hoewel lenen bij familie voordelen kan hebben, zoals lagere rentetarieven en meer flexibele terugbetalingsregelingen, is het belangrijk om de beperkte beschikbaarheid als een potentieel obstakel te erkennen. Wees realistisch over de mogelijkheden van uw familieleden en overweeg andere opties om ervoor te zorgen dat u tijdig de benodigde financiële steun kunt verkrijgen.

Het is altijd verstandig om open en eerlijk met uw familie te communiceren over uw financiële behoeften en verwachtingen. Op die manier kunnen zij u beter begrijpen en wellicht een oplossing vinden, zelfs als ze niet direct in staat zijn om u het geld te lenen dat u nodig heeft.

Kortom, hoewel het lenen van geld van familie aantrekkelijk kan lijken, is het belangrijk om de beperkte beschikbaarheid als een potentieel nadeel te erkennen. Verken alternatieve financieringsmogelijkheden en communiceer openlijk met uw familieleden om ervoor te zorgen dat u tijdig financiële steun kunt verkrijgen wanneer dat nodig is.