Hoeveel geld kan ik lenen?

Het is een vraag die velen van ons zich wel eens hebben afgevraagd. Of het nu gaat om het financieren van een nieuwe auto, het kopen van een huis of het consolideren van schulden, het verkrijgen van een lening kan een belangrijke stap zijn om uw financiële doelen te bereiken. Maar hoeveel geld kunt u eigenlijk lenen?

Het bedrag dat u kunt lenen, hangt af van verschillende factoren. Ten eerste spelen uw inkomen en uitgaven een belangrijke rol. Geldverstrekkers willen er zeker van zijn dat u in staat bent om de lening terug te betalen zonder in financiële problemen te komen. Daarom zullen ze uw inkomen en vaste lasten evalueren om te bepalen hoeveel u maandelijks kunt aflossen.

Daarnaast zal uw kredietgeschiedenis ook in overweging worden genomen. Als u eerder leningen heeft gehad en deze op tijd heeft terugbetaald, zal dit uw kansen vergroten om een hoger bedrag te kunnen lenen. Aan de andere kant kan een slechte kredietgeschiedenis ervoor zorgen dat geldverstrekkers terughoudend zijn om u een grote lening toe te kennen.

Een andere factor die meespeelt, is het type lening dat u wilt afsluiten. Verschillende soorten leningen hebben verschillende limieten en voorwaarden. Bijvoorbeeld, hypothecaire leningen voor de aankoop van onroerend goed hebben vaak hogere limieten dan persoonlijke leningen voor algemene uitgaven.

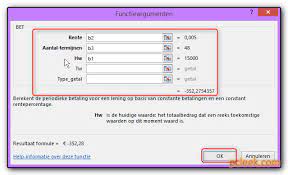

Om een idee te krijgen van hoeveel geld u kunt lenen, kunt u gebruik maken van online leningcalculators. Deze tools stellen u in staat om uw inkomen en uitgaven in te voeren, samen met andere relevante informatie, om een schatting te krijgen van het bedrag dat u kunt lenen.

Het is echter belangrijk op te merken dat deze calculators slechts een indicatie geven en dat het uiteindelijke bedrag dat u kunt lenen afhankelijk is van de beoordeling van de geldverstrekker.

Bij het aanvragen van een lening is het altijd verstandig om verschillende geldverstrekkers te vergelijken en offertes aan te vragen. Op deze manier kunt u de beste voorwaarden en tarieven vinden die passen bij uw financiële situatie.

Onthoud dat lenen altijd verantwoordelijkheid met zich meebrengt. Het is belangrijk om uw financiële situatie realistisch te beoordelen en alleen een lening af te sluiten die u comfortabel kunt terugbetalen. Vergeet niet dat leningen rente en kosten met zich meebrengen, dus zorg ervoor dat u deze factoren meeneemt in uw berekeningen.

Kortom, hoeveel geld u kunt lenen hangt af van uw inkomen, uitgaven, kredietgeschiedenis en het type lening dat u wilt afsluiten. Het is altijd verstandig om advies in te winnen bij een financieel expert voordat u belangrijke financiële beslissingen neemt.

6 voordelen van lenen: lage rentevoet, flexibele looptijd, geen papierwerk, zekerheid in aflossingen, ruime keuze aan financiële productaanbieders en

- U krijgt een lage rentevoet op de lening.

- De lening kan worden afgesloten met een flexibele looptijd en betalingsschema.

- U kunt lenen zonder veel papierwerk of verplichtingen.

- Er zijn geen onzekerheden over de hoogte van de maandelijkse aflossingen en rente-uitgaven voorafgaand aan het afsluiten van de leningovereenkomst, waardoor uw financiële planningsproces gemakkelijker wordt gemaakt.

- Er is eenvoudig toegang tot verschillende financiële productaanbieders, waardoor u meer keuze heeft bij het zoeken naar de best passende optie voor uw specifieke behoeften en situatie

- U kunt gebruik maken van verschillende soorten financiering om te investeren in activa of bedrijfsontwikkeling met behulp van eigen vermogen of schuldfinanciering

6 nadelen van lenen: Hoeveel geld kan ik lenen?

- Je moet de lening terugbetalen met rente, wat je financiële situatie kan verergeren als je het bedrag niet op tijd terugbetaalt.

- Je kunt jezelf in de schulden steken als je teveel leent of als je het geld niet goed besteedt.

- Er zijn hoge kosten verbonden aan het afsluiten van een lening, zoals advieskosten en notariskosten.

- Leningverstrekkers kunnen strenge voorwaarden stellen waaraan u moet voldoen voordat ze u een lening verstrekken.

- Uw credit score kan worden beïnvloed door het aangaan van een lening, waardoor andere toekomstige leningaanvragen moeilijker worden gemaakt of geweigerd worden door verstrekkers van consumentencrediet.

- Als u geld leent om te investeren, kan dit riskant zijn omdat er geld verloren kan gaan bij slecht beheerde investeringen of ongunstige marktomstandigheden

U krijgt een lage rentevoet op de lening.

U krijgt een lage rentevoet op de lening

Een van de voordelen van het lenen van geld is dat u in staat bent om te profiteren van een lage rentevoet op de lening. Dit kan aanzienlijke besparingen opleveren gedurende de looptijd van de lening.

Een lage rentevoet betekent dat u minder rente betaalt over het geleende bedrag. Dit resulteert in lagere maandelijkse aflossingen en kan u helpen om uw financiële lasten beter beheersbaar te maken.

Met een lagere rentevoet kunt u ook meer geld lenen zonder uw maandelijkse budget te zwaar te belasten. Dit kan handig zijn als u bijvoorbeeld een grote aankoop wilt doen of een belangrijk project wilt financieren.

Bovendien kan een lage rentevoet ervoor zorgen dat u sneller uit de schulden komt. Een groter deel van uw maandelijkse aflossingen gaat namelijk direct naar het aflossen van het geleende bedrag, in plaats van naar rentekosten. Hierdoor kunt u de lening sneller afbetalen en mogelijk zelfs geld besparen op lange termijn.

Het verkrijgen van een lage rentevoet op een lening hangt af van verschillende factoren, waaronder uw kredietgeschiedenis, inkomen en het type lening dat u wilt afsluiten. Het is belangrijk om verschillende geldverstrekkers te vergelijken en offertes aan te vragen om de beste deal te vinden die past bij uw financiële situatie.

Houd er echter rekening mee dat een lage rentevoet niet het enige aspect is om naar te kijken bij het lenen van geld. Het is ook belangrijk om de voorwaarden, kosten en flexibiliteit van de lening te evalueren voordat u een beslissing neemt.

Kortom, het krijgen van een lage rentevoet op een lening kan u helpen om geld te besparen en uw financiële lasten beter beheersbaar te maken. Het is de moeite waard om verschillende opties te verkennen en advies in te winnen bij een financieel expert om ervoor te zorgen dat u de beste deal krijgt die past bij uw behoeften en mogelijkheden.

De lening kan worden afgesloten met een flexibele looptijd en betalingsschema.

Een van de voordelen van het lenen van geld is dat u de mogelijkheid heeft om een lening af te sluiten met een flexibele looptijd en betalingsschema. Dit betekent dat u de lening kunt aanpassen aan uw persoonlijke financiële situatie en voorkeuren.

Met een flexibele looptijd kunt u kiezen hoe lang u wilt doen over het terugbetalen van de lening. Dit kan variëren van enkele maanden tot meerdere jaren, afhankelijk van uw behoeften en mogelijkheden. Het stelt u in staat om een termijn te kiezen die past bij uw budget en financiële doelen.

Daarnaast biedt een flexibel betalingsschema u de vrijheid om te bepalen hoe vaak en hoeveel u wilt aflossen. U kunt bijvoorbeeld kiezen voor maandelijkse, tweemaandelijkse of driemaandelijkse betalingen, afhankelijk van wat voor u het meest haalbaar is. Dit geeft u de controle over uw financiën en stelt u in staat om uw betalingen aan te passen aan eventuele veranderingen in uw inkomen of uitgavenpatroon.

Een ander voordeel van een flexibel betalingsschema is dat het u in staat stelt om extra betalingen te doen wanneer u dat wilt. Dit kan helpen om de lening sneller af te lossen en rentekosten te verminderen. Bovendien biedt het vaak de mogelijkheid om boetevrij vervroegd af te lossen, wat betekent dat u geen extra kosten hoeft te betalen als u de lening eerder wilt aflossen dan gepland.

Het hebben van een flexibele looptijd en betalingsschema kan u helpen om uw financiële lasten beter te beheren en uw lening af te stemmen op uw persoonlijke behoeften. Het stelt u in staat om de controle te behouden over uw financiële situatie en biedt de flexibiliteit die nodig is om aan veranderende omstandigheden aan te passen.

Het is echter belangrijk om op te merken dat het aanpassen van de looptijd en het betalingsschema van invloed kan zijn op de totale kosten van de lening. Het kan leiden tot een langere looptijd of hogere rentekosten. Daarom is het belangrijk om zorgvuldig af te wegen welke opties het beste bij uw financiële situatie passen.

Kortom, het afsluiten van een lening met een flexibele looptijd en betalingsschema biedt u de vrijheid en controle over uw financiële verplichtingen. Het stelt u in staat om de lening aan te passen aan uw persoonlijke behoeften en maakt het gemakkelijker om uw financiële doelen te bereiken.

U kunt lenen zonder veel papierwerk of verplichtingen.

Een van de voordelen van het lenen van geld is dat het proces vaak eenvoudig en snel kan zijn, zonder dat er veel papierwerk of verplichtingen bij komen kijken. Dit maakt het voor veel mensen aantrekkelijk om een lening aan te vragen.

Traditionele leningen van banken en financiële instellingen vereisen vaak uitgebreide documentatie, zoals loonstrookjes, bankafschriften en bewijs van eigendom. Dit kan tijdrovend zijn en kan leiden tot vertragingen in het goedkeuringsproces.

Gelukkig bieden veel moderne geldverstrekkers nu de mogelijkheid om online leningen aan te vragen. Deze online leningaanvragen vereisen meestal minder papierwerk en kunnen snel worden afgehandeld. U kunt eenvoudig uw persoonlijke gegevens invullen, zoals uw naam, adres en inkomen, en binnen korte tijd krijgt u te horen of uw aanvraag is goedgekeurd.

Bovendien zijn er ook geldverstrekkers die flexibele voorwaarden bieden, waardoor u niet gebonden bent aan langdurige verplichtingen. U kunt bijvoorbeeld kiezen voor kortlopende leningen met een snelle aflossingstermijn of flexibele terugbetalingsplannen die passen bij uw financiële situatie.

Het lenen zonder veel papierwerk of verplichtingen biedt gemak en flexibiliteit voor mensen die snel financiële steun nodig hebben. Of u nu onverwachte uitgaven heeft of een dringende financiële behoefte, deze optie kan u helpen om snel toegang te krijgen tot de benodigde fondsen.

Het is echter belangrijk om verantwoordelijkheid te nemen bij het lenen van geld. Zorg ervoor dat u de voorwaarden en rentetarieven begrijpt voordat u een lening afsluit. Leen alleen wat u nodig heeft en zorg ervoor dat u in staat bent om de lening op tijd terug te betalen.

Kortom, het lenen zonder veel papierwerk of verplichtingen biedt gemak en flexibiliteit voor mensen die snel financiële steun nodig hebben. Het stelt hen in staat om eenvoudig online leningen aan te vragen en snel toegang te krijgen tot de benodigde fondsen. Onthoud echter altijd om verantwoordelijk te lenen en uw financiële situatie realistisch te beoordelen voordat u een lening afsluit.

Er zijn geen onzekerheden over de hoogte van de maandelijkse aflossingen en rente-uitgaven voorafgaand aan het afsluiten van de leningovereenkomst, waardoor uw financiële planningsproces gemakkelijker wordt gemaakt.

Wanneer u een lening afsluit, is het belangrijk om te weten waar u aan toe bent. Een groot voordeel van het lenen van geld is dat er geen onzekerheden zijn over de hoogte van de maandelijkse aflossingen en rente-uitgaven voordat u de leningovereenkomst aangaat.

Dit betekent dat u van tevoren precies weet hoeveel geld u elke maand moet terugbetalen en welk bedrag aan rente u verschuldigd bent. Hierdoor wordt uw financiële planningsproces veel gemakkelijker gemaakt.

Met deze duidelijkheid kunt u uw budget beter beheren en uw uitgaven dienovereenkomstig plannen. U kunt uw andere financiële verplichtingen in kaart brengen en ervoor zorgen dat u voldoende middelen heeft om uw lening op tijd terug te betalen.

Bovendien kan deze transparantie helpen bij het nemen van weloverwogen beslissingen. U kunt verschillende leningopties vergelijken op basis van de maandelijkse kosten en rentepercentages, en zo kiezen voor degene die het beste bij uw financiële situatie past.

Het vermijden van onzekerheid over de hoogte van de maandelijkse aflossingen en rente-uitgaven kan u ook gemoedsrust geven. U hoeft zich geen zorgen te maken over plotselinge veranderingen in de kosten van uw lening, aangezien deze al zijn vastgesteld voordat u de overeenkomst aangaat.

Kortom, het feit dat er geen onzekerheden zijn over de hoogte van de maandelijkse aflossingen en rente-uitgaven voorafgaand aan het afsluiten van een leningovereenkomst, maakt uw financiële planningsproces gemakkelijker. U kunt uw budget beter beheren, weloverwogen beslissingen nemen en gemoedsrust hebben omdat u weet waar u aan toe bent.

Er is eenvoudig toegang tot verschillende financiële productaanbieders, waardoor u meer keuze heeft bij het zoeken naar de best passende optie voor uw specifieke behoeften en situatie

Er is eenvoudig toegang tot verschillende financiële productaanbieders, waardoor u meer keuze heeft bij het zoeken naar de best passende optie voor uw specifieke behoeften en situatie.

In de huidige moderne wereld is er een overvloed aan financiële productaanbieders die leningen verstrekken. Dit heeft als voordeel dat u als consument een brede selectie hebt om uit te kiezen. Of u nu op zoek bent naar een persoonlijke lening, een autolening of een hypotheek, er zijn talloze aanbieders die deze financiële producten aanbieden.

Het hebben van verschillende opties stelt u in staat om de beste deal te vinden die past bij uw behoeften en financiële situatie. U kunt tarieven, voorwaarden en andere belangrijke aspecten vergelijken tussen verschillende geldverstrekkers voordat u een beslissing neemt. Dit stelt u in staat om de meest gunstige lening te vinden met de laagste rente en de beste voorwaarden.

Bovendien biedt de toegang tot meerdere financiële productaanbieders ook meer flexibiliteit. Elke aanbieder kan zijn eigen unieke kenmerken hebben, zoals flexibele aflossingsvoorwaarden, mogelijkheid tot vervroegde aflossing zonder boetes of andere voordelen. Door verschillende opties te verkennen, kunt u degene kiezen die het beste aansluit bij uw specifieke behoeften en doelen.

Het is echter belangrijk om op te merken dat met deze ruime keuze ook de verantwoordelijkheid komt om grondig onderzoek te doen en goed geïnformeerd te zijn. Het vergelijken van aanbieders en het begrijpen van de voorwaarden en kosten is essentieel om ervoor te zorgen dat u een weloverwogen beslissing neemt.

Kortom, de eenvoudige toegang tot verschillende financiële productaanbieders biedt u als consument meer keuze en flexibiliteit bij het zoeken naar de best passende lening. Het stelt u in staat om tarieven, voorwaarden en andere belangrijke aspecten te vergelijken, zodat u een weloverwogen beslissing kunt nemen die past bij uw behoeften en situatie.

U kunt gebruik maken van verschillende soorten financiering om te investeren in activa of bedrijfsontwikkeling met behulp van eigen vermogen of schuldfinanciering

U kunt gebruik maken van verschillende soorten financiering om te investeren in activa of bedrijfsontwikkeling met behulp van eigen vermogen of schuldfinanciering.

Het verkrijgen van financiering is vaak een essentieel onderdeel van het laten groeien van een bedrijf of het realiseren van bepaalde doelen. Of u nu nieuwe apparatuur wilt kopen, uw voorraad wilt uitbreiden, uw bedrijfspand wilt renoveren of nieuwe markten wilt betreden, er zijn verschillende financieringsmogelijkheden beschikbaar.

Een van de opties is het gebruik maken van eigen vermogen. Dit houdt in dat u geld investeert in uw bedrijf door aandelen uit te geven aan investeerders. Deze investeerders worden mede-eigenaren van uw bedrijf en delen mee in de winst en waardevermeerdering. Het voordeel hiervan is dat u geen rente hoeft te betalen en dat u kunt profiteren van de expertise en netwerken van de investeerders.

Een andere optie is schuldfinanciering, waarbij u geld leent om uw activiteiten te financieren. Dit kan via een banklening, een zakelijke lening of andere vormen van leningen. Het voordeel hiervan is dat u volledige controle houdt over uw bedrijf en dat de rente die u betaalt over de lening fiscaal aftrekbaar kan zijn. Bovendien kunt u met schuldfinanciering specifieke doelen financieren zonder dat u aandelen hoeft uit te geven.

Het kiezen tussen eigen vermogen en schuldfinanciering hangt af van verschillende factoren, zoals de aard van uw bedrijf, uw financiële situatie en uw groeiplannen. Het is belangrijk om de voor- en nadelen van beide opties zorgvuldig af te wegen voordat u een beslissing neemt.

Het hebben van toegang tot verschillende financieringsmogelijkheden stelt u in staat om uw bedrijf te ontwikkelen en te laten groeien op een manier die bij uw behoeften past. Of u nu kiest voor eigen vermogen of schuldfinanciering, het is belangrijk om een gedegen businessplan op te stellen en professioneel advies in te winnen om ervoor te zorgen dat u de juiste financieringskeuze maakt.

Onthoud dat elke vorm van financiering verplichtingen met zich meebrengt, zoals rentebetalingen of het delen van winst. Zorg ervoor dat u de financiële risico’s begrijpt en dat u een realistische terugbetalingsstrategie heeft voordat u zich committeert aan een bepaalde vorm van financiering.

Kortom, door gebruik te maken van verschillende soorten financiering kunt u investeren in activa of bedrijfsontwikkeling. Het kiezen tussen eigen vermogen en schuldfinanciering hangt af van uw specifieke behoeften en doelen. Zorg ervoor dat u goed geïnformeerd bent over de voor- en nadelen voordat u een beslissing neemt over welke financieringsmethode het beste bij uw bedrijf past.

Je moet de lening terugbetalen met rente, wat je financiële situatie kan verergeren als je het bedrag niet op tijd terugbetaalt.

Een belangrijk nadeel van het lenen van geld is dat je de lening moet terugbetalen met rente. Dit kan je financiële situatie verergeren als je het geleende bedrag niet op tijd kunt terugbetalen.

Wanneer je een lening afsluit, ga je een financiële verplichting aan. Naast het terugbetalen van het geleende bedrag, moet je ook rente betalen over de looptijd van de lening. Deze rente kan variëren afhankelijk van het type lening en de geldverstrekker.

Als je niet in staat bent om de lening op tijd en volgens de afgesproken voorwaarden terug te betalen, kunnen er extra kosten en boetes worden opgelegd. Dit kan leiden tot een verslechtering van je financiële situatie en zelfs tot schuldenproblemen.

Het is daarom belangrijk om bij het afsluiten van een lening realistisch te zijn over je financiële mogelijkheden. Zorg ervoor dat je een goed begrip hebt van de maandelijkse aflossingen en de totale kosten van de lening, inclusief rente en eventuele bijkomende kosten.

Voordat je een lening afsluit, is het verstandig om een grondige analyse te maken van je inkomsten en uitgaven. Op deze manier kun je bepalen of je voldoende financiële ruimte hebt om de lening terug te betalen zonder in financiële problemen te komen.

Het is ook raadzaam om alternatieve opties te overwegen voordat je besluit om geld te lenen. Misschien kun je besparen op andere uitgaven of een deel van het benodigde bedrag op een andere manier verkrijgen, zoals door te sparen of hulp te vragen aan familie of vrienden.

Onthoud dat het lenen van geld een grote verantwoordelijkheid is en dat je ervoor moet zorgen dat je de financiële middelen hebt om de lening terug te betalen. Het is altijd verstandig om advies in te winnen bij een financieel expert voordat je belangrijke financiële beslissingen neemt, zodat je goed geïnformeerd bent en mogelijke risico’s kunt beoordelen.

Je kunt jezelf in de schulden steken als je teveel leent of als je het geld niet goed besteedt.

Het verkrijgen van een lening kan een handige manier zijn om uw financiële doelen te bereiken. Het stelt u in staat om grote aankopen te doen of onverwachte uitgaven te dekken. Echter, het is belangrijk om verantwoordelijkheid te nemen bij het lenen van geld.

Een belangrijk nadeel van lenen is dat het risico met zich meebrengt dat u zichzelf in de schulden steekt. Als u meer leent dan u daadwerkelijk kunt terugbetalen, kan dit leiden tot financiële problemen en zelfs tot langdurige schuldenlast. Het is daarom essentieel om uw financiële situatie realistisch te beoordelen voordat u een lening aangaat.

Daarnaast is het ook belangrijk om ervoor te zorgen dat u het geleende geld goed besteedt. Als u het geld uitgeeft aan niet-noodzakelijke zaken of aan zaken die uw financiële situatie niet verbeteren, kan dit resulteren in spijt en extra stress bij het aflossen van de lening. Het is verstandig om een duidelijk plan te hebben voor hoe u het geleende geld zult gebruiken en ervoor te zorgen dat dit past binnen uw financiële doelen.

Om uzelf te beschermen tegen deze valkuilen, is het raadzaam om alleen te lenen wat u echt nodig heeft en wat u zich kunt veroorloven terug te betalen. Het is ook verstandig om de voorwaarden en rentetarieven van verschillende geldverstrekkers te vergelijken om de beste optie voor uw situatie te vinden.

Bovendien is het aan te raden om financieel advies in te winnen voordat u een lening aangaat. Een professionele adviseur kan u helpen bij het beoordelen van uw financiële situatie, het vaststellen van uw leencapaciteit en het maken van weloverwogen beslissingen.

Kortom, hoewel lenen een nuttige financiële tool kan zijn, is het belangrijk om voorzichtig te zijn en verantwoordelijkheid te nemen. Het vermijden van overmatig lenen en ervoor zorgen dat het geleende geld goed wordt besteed, helpt u om financiële problemen op de lange termijn te voorkomen.

Er zijn hoge kosten verbonden aan het afsluiten van een lening, zoals advieskosten en notariskosten.

Wanneer u overweegt om een lening af te sluiten, is het belangrijk om niet alleen naar het geleende bedrag en de rente te kijken, maar ook naar de bijkomende kosten. Een van de nadelen van het lenen van geld is dat er vaak hoge kosten verbonden zijn aan het afsluiten van de lening.

Een van deze kosten zijn advieskosten. Als u gebruik maakt van een financieel adviseur of een tussenpersoon om u te helpen bij het vinden en afsluiten van de juiste lening, zullen zij waarschijnlijk advieskosten in rekening brengen. Deze kosten kunnen variëren en kunnen een aanzienlijke impact hebben op het totale bedrag dat u moet terugbetalen.

Daarnaast kunnen er ook notariskosten verbonden zijn aan bepaalde soorten leningen, zoals hypothecaire leningen. Deze kosten worden in rekening gebracht voor de juridische documentatie en registratie die nodig is bij het afsluiten van de lening. Notariskosten kunnen behoorlijk hoog zijn en moeten worden meegenomen in uw financiële planning.

Het is belangrijk om deze kosten in overweging te nemen bij het bepalen hoeveel geld u kunt lenen en of een lening wel echt nodig is. Het kan verleidelijk zijn om meer te lenen dan nodig is, maar vergeet niet dat u niet alleen het geleende bedrag moet terugbetalen, maar ook alle bijkomende kosten.

Het is verstandig om verschillende geldverstrekkers te vergelijken en offertes aan te vragen, zodat u een duidelijk beeld krijgt van de totale kosten van de lening. Daarnaast is het ook raadzaam om advies in te winnen bij een financieel expert om ervoor te zorgen dat u alle kosten begrijpt en dat de lening past bij uw financiële situatie.

Kortom, het afsluiten van een lening brengt vaak hoge kosten met zich mee, zoals advieskosten en notariskosten. Het is belangrijk om deze kosten in overweging te nemen bij het bepalen hoeveel geld u kunt lenen en of een lening wel echt nodig is. Zorg ervoor dat u alle kosten begrijpt voordat u een definitieve beslissing neemt.

Leningverstrekkers kunnen strenge voorwaarden stellen waaraan u moet voldoen voordat ze u een lening verstrekken.

Het verkrijgen van een lening kan soms een uitdagend proces zijn, omdat geldverstrekkers strenge voorwaarden kunnen stellen waaraan u moet voldoen voordat ze bereid zijn om u geld te lenen. Dit kan frustrerend zijn, vooral als u dringend behoefte heeft aan financiële ondersteuning.

Een van de meest voorkomende strenge voorwaarden is een goede kredietgeschiedenis. Geldverstrekkers willen er zeker van zijn dat u in het verleden uw leningen op tijd heeft terugbetaald en dat u geen betalingsachterstanden of schulden heeft. Als uw kredietgeschiedenis niet aan hun normen voldoet, kan dit leiden tot afwijzing van uw leningsaanvraag.

Daarnaast kunnen geldverstrekkers ook eisen stellen aan uw inkomen en werkstatus. Ze willen er zeker van zijn dat u voldoende stabiel inkomen heeft om de lening terug te betalen. Dit kan betekenen dat u een vast dienstverband moet hebben of aanzienlijke inkomsten moet kunnen aantonen.

Een ander aspect waarop geldverstrekkers streng kunnen zijn, is het onderpand. In sommige gevallen kan het nodig zijn om waardevolle bezittingen, zoals onroerend goed of voertuigen, als onderpand aan te bieden om de lening te verkrijgen. Dit brengt risico’s met zich mee, omdat u deze bezittingen kunt verliezen als u de lening niet kunt terugbetalen.

Het is belangrijk om te begrijpen dat deze strenge voorwaarden worden gesteld om de geldverstrekkers te beschermen tegen het risico van wanbetaling. Ze willen er zeker van zijn dat ze hun geld veilig kunnen stellen en dat u in staat bent om de lening op tijd terug te betalen.

Als u merkt dat u niet voldoet aan de strenge voorwaarden van een bepaalde geldverstrekker, betekent dit niet dat alle hoop verloren is. Er zijn nog steeds andere opties beschikbaar, zoals het zoeken naar alternatieve kredietverstrekkers of het verbeteren van uw kredietgeschiedenis voordat u een nieuwe aanvraag indient.

Het is altijd verstandig om advies in te winnen bij een financieel expert voordat u beslissingen neemt over leningen. Zij kunnen u helpen bij het begrijpen van de voorwaarden en u begeleiden naar de beste opties die passen bij uw financiële situatie.

Kortom, het verkrijgen van een lening kan gepaard gaan met strenge voorwaarden waaraan u moet voldoen. Het is belangrijk om deze voorwaarden te begrijpen en realistisch te beoordelen of u aan deze eisen kunt voldoen voordat u een leningsaanvraag indient.

Uw credit score kan worden beïnvloed door het aangaan van een lening, waardoor andere toekomstige leningaanvragen moeilijker worden gemaakt of geweigerd worden door verstrekkers van consumentencrediet.

Wanneer u een lening afsluit, kan dit invloed hebben op uw credit score. Uw credit score is een cijfer dat uw kredietwaardigheid weergeeft en wordt gebruikt door geldverstrekkers om te bepalen of u in aanmerking komt voor een lening en tegen welke rentevoet. Het is belangrijk om te begrijpen dat het aangaan van een lening invloed kan hebben op uw credit score, zowel positief als negatief.

Een nieuwe lening kan uw credit score negatief beïnvloeden doordat het uw schuldenlast verhoogt. Geldverstrekkers zien dit als een risico, omdat het betekent dat u meer financiële verplichtingen heeft en mogelijk meer moeite zult hebben om aan al uw betalingen te voldoen. Dit kan resulteren in een lagere credit score en kan ervoor zorgen dat andere toekomstige leningaanvragen moeilijker worden gemaakt of zelfs worden geweigerd.

Daarnaast kan het aangaan van meerdere leningen binnen korte tijd ook een negatieve invloed hebben op uw credit score. Dit wordt gezien als een teken van financiële instabiliteit en kan leiden tot terughoudendheid bij geldverstrekkers om u verdere kredietfaciliteiten toe te kennen.

Het is belangrijk om verantwoordelijkheid te nemen bij het aangaan van leningen en uw financiële situatie zorgvuldig te evalueren voordat u een nieuwe lening afsluit. Het is raadzaam om alleen leningen aan te gaan die u comfortabel kunt terugbetalen en om uw kredietgeschiedenis in de gaten te houden. Het opbouwen van een positieve credit score kan u helpen om in de toekomst gemakkelijker toegang te krijgen tot leningen met gunstige voorwaarden.

Kortom, het aangaan van een lening kan invloed hebben op uw credit score. Het is belangrijk om bewust te zijn van deze mogelijke gevolgen en verstandig om te gaan met uw financiële verplichtingen. Houd altijd rekening met uw huidige en toekomstige financiële situatie bij het nemen van beslissingen over leningen.

Als u geld leent om te investeren, kan dit riskant zijn omdat er geld verloren kan gaan bij slecht beheerde investeringen of ongunstige marktomstandigheden

Het lenen van geld om te investeren: een risicovolle onderneming

Veel mensen overwegen geld te lenen om te investeren in de hoop hun financiële situatie te verbeteren. Hoewel dit op het eerste gezicht aantrekkelijk kan lijken, is het belangrijk om de risico’s goed in overweging te nemen voordat u deze stap zet.

Een van de belangrijkste nadelen van het lenen van geld om te investeren is het inherente risico dat gepaard gaat met elke vorm van beleggen. Investeringen kunnen variëren van aandelen en obligaties tot onroerend goed en start-ups. Het succes of falen van deze investeringen hangt af van verschillende factoren, zoals marktomstandigheden, economische trends en het beheer van de investering zelf.

Als u geleend geld gebruikt om te investeren, loopt u het risico dat uw investering niet het verwachte rendement oplevert. Slecht beheerde investeringen of ongunstige marktomstandigheden kunnen leiden tot verlies van uw geïnvesteerde kapitaal. In sommige gevallen kan dit zelfs leiden tot schulden die moeilijk terug te betalen zijn.

Bovendien brengt het lenen van geld voor beleggingen extra financiële verplichtingen met zich mee. U moet niet alleen rekening houden met de aflossing van de lening, maar ook met eventuele rentekosten die hiermee gepaard gaan. Dit kan een extra last leggen op uw financiële situatie, vooral als uw belegging geen winst oplevert.

Het is belangrijk om een grondige analyse te maken van de potentiële investering en uw eigen financiële situatie voordat u besluit geld te lenen om te investeren. Het is raadzaam om professioneel advies in te winnen van een financieel adviseur die u kan helpen de risico’s en mogelijke rendementen realistisch in te schatten.

Onthoud dat beleggen altijd gepaard gaat met risico’s, en het lenen van geld om te investeren vergroot deze risico’s nog verder. Het is essentieel om verstandig en voorzichtig te handelen, uw financiële situatie realistisch te beoordelen en alleen geld te lenen dat u zich kunt veroorloven om te verliezen.

In conclusie, hoewel het lenen van geld om te investeren aantrekkelijk kan lijken, brengt het aanzienlijke risico’s met zich mee. Slecht beheerde investeringen of ongunstige marktomstandigheden kunnen leiden tot verlies van kapitaal en extra financiële lasten. Wees voorzichtig bij het nemen van deze beslissing en raadpleeg altijd een deskundige voordat u belangrijke financiële stappen onderneemt.