Hoe u 100.000 euro kunt lenen en terugbetalen over een periode van 10 jaar

Heeft u ooit overwogen om een lening van 100.000 euro af te sluiten voor een periode van 10 jaar? Het kan een grote stap zijn, maar het kan ook de oplossing zijn voor verschillende financiële doelen die u wilt bereiken. In dit artikel zullen we de belangrijkste aspecten van het lenen van 100.000 euro bespreken en hoe u dit bedrag kunt terugbetalen over een periode van 10 jaar.

Ten eerste is het belangrijk om te begrijpen dat het lenen van een groot bedrag zoals 100.000 euro verantwoordelijkheid met zich meebrengt. U moet ervoor zorgen dat u voldoende inkomen heeft om de maandelijkse aflossingen te kunnen betalen gedurende de hele looptijd van de lening. Het is raadzaam om uw financiële situatie grondig te analyseren voordat u deze stap neemt.

Bij het aanvragen van een lening van 100.000 euro op 10 jaar zult u merken dat er verschillende opties beschikbaar zijn bij verschillende kredietverstrekkers. Het is belangrijk om tarieven en voorwaarden te vergelijken om ervoor te zorgen dat u de beste deal krijgt die past bij uw behoeften en financiële mogelijkheden.

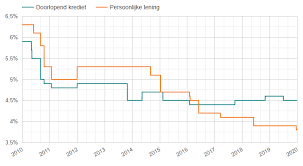

Bij het berekenen van uw maandelijkse aflossingen moet u rekening houden met de rentevoet die wordt aangeboden door de kredietverstrekker. Hoe hoger de rentevoet, hoe hoger uw maandelijkse aflossingen zullen zijn. Het kan lonend zijn om verschillende kredietverstrekkers te vergelijken om de meest gunstige rentevoet te vinden.

Een lening van 100.000 euro op 10 jaar kan u de mogelijkheid bieden om grote financiële doelen te bereiken, zoals het kopen van een huis, het starten van een bedrijf of het consolideren van bestaande schulden. Het is echter belangrijk om realistisch te zijn over uw terugbetalingscapaciteit en ervoor te zorgen dat u zich comfortabel voelt bij de maandelijkse aflossingen gedurende de hele looptijd van de lening.

Het is ook verstandig om na te denken over eventuele extra kosten die kunnen voortvloeien uit het lenen van 100.000 euro. Denk hierbij aan administratiekosten, verzekeringen of andere bijkomende kosten die door de kredietverstrekker in rekening kunnen worden gebracht. Deze kosten kunnen invloed hebben op het totale bedrag dat u daadwerkelijk moet terugbetalen.

Tot slot is het belangrijk om te benadrukken dat lenen altijd gepaard gaat met risico’s. Zorg ervoor dat u voldoende informatie heeft en dat u alle voorwaarden en verplichtingen begrijpt voordat u een lening afsluit. Het kan ook nuttig zijn om advies in te winnen bij een financieel adviseur om ervoor te zorgen dat u weloverwogen beslissingen neemt.

Al met al kan het lenen van 100.000 euro op 10 jaar een grote stap zijn, maar met de juiste planning en voorbereiding kunt u uw financiële doelen verwezenlijken. Zorg ervoor dat u de verschillende opties vergelijkt, uw terugbetalingscapaciteit analyseert en realistische verwachtingen heeft voordat u deze belangrijke beslissing neemt.

8 Tips voor het lenen van 100.000 euro over 10 jaar in België

- Maak een realistisch budget om te bepalen of je de lening kunt betalen.

- Vergelijk verschillende aanbieders van leningsproducten om de beste voorwaarden te vinden.

- Kies een lening met een zo laag mogelijke rentevoet en looptijd die binnen jouw budget past.

- Lees alle documentatie zorgvuldig door voordat je een lening afsluit, zodat je precies weet wat de verplichtingen zijn en wat er gebeurt als je in gebreke blijft bij het terugbetalen van de lening.

- Neem contact op met een financieel adviseur om advies te krijgen over welke lening het beste bij je past en hoeveel geld je maximaal kunt lenen op 10 jaar termijn met 100000 euro als uitgangspunt .

- Wees voorzichtig met het afsluiten van andere financiële producten, zoals creditcards of andere consumptielening, want dit kan leiden tot meer schuld dan waarmee je begonnen bent!

- Probeer altijd op tijd terug te betalen om boeterentes en extra kosten te vermijden die vaak verbonden zijn aan laattijdig terugbetalingsgedrag .

- Zorg dat je altijd voldoende spaargeld hebt staan om eventuele onverwachte uitgaven of financiële problematiek te help beheren

Maak een realistisch budget om te bepalen of je de lening kunt betalen.

Als je overweegt om een lening van 100.000 euro af te sluiten over een periode van 10 jaar, is het essentieel om een realistisch budget op te stellen voordat je deze stap zet. Een gedetailleerd budget kan je helpen bepalen of je de lening kunt betalen en of het financieel haalbaar is.

Het opstellen van een budget begint met het in kaart brengen van al je inkomsten en uitgaven. Maak een lijst van alle bronnen van inkomsten die je hebt, zoals salaris, eventuele neveninkomsten of huurinkomsten. Vervolgens moet je alle uitgaven noteren, inclusief vaste kosten zoals huur of hypotheekbetalingen, nutsvoorzieningen, verzekeringen en andere rekeningen.

Daarnaast moet je ook rekening houden met variabele uitgaven zoals boodschappen, transportkosten, entertainment en andere dagelijkse kosten. Het is belangrijk om realistische schattingen te maken op basis van je huidige uitgavenpatroon.

Eenmaal alle inkomsten en uitgaven zijn geïdentificeerd, kun je berekenen hoeveel er elke maand overblijft na aftrek van al je kosten. Dit bedrag kan dienen als richtlijn om te bepalen hoeveel ruimte er is voor de maandelijkse aflossingen van de lening.

Bij het berekenen van de aflossingen moet je ook rekening houden met de rentevoet die wordt aangeboden door de kredietverstrekker. Hoe hoger de rentevoet, hoe hoger de maandelijkse aflossingen zullen zijn. Het is belangrijk om deze kosten mee te nemen in je budget en ervoor te zorgen dat je comfortabel kunt leven met de maandelijkse aflossingen gedurende de hele looptijd van de lening.

Door een realistisch budget op te stellen, kun je een beter inzicht krijgen in je financiële situatie en bepalen of je de lening van 100.000 euro op 10 jaar kunt betalen. Het kan ook helpen om mogelijke financiële risico’s te identificeren en te voorkomen dat je in de toekomst in financiële problemen komt.

Het is altijd verstandig om advies in te winnen bij een financieel adviseur voordat je een grote lening afsluit. Een professional kan je helpen bij het analyseren van je budget, het beoordelen van de haalbaarheid van de lening en het geven van waardevol advies om ervoor te zorgen dat je weloverwogen beslissingen neemt.

Kortom, het opstellen van een realistisch budget is een cruciale stap bij het overwegen van een lening van 100.000 euro op 10 jaar. Het geeft je een duidelijk beeld van je financiële mogelijkheden en helpt bij het nemen van verantwoorde beslissingen voor jouw persoonlijke situatie.

Vergelijk verschillende aanbieders van leningsproducten om de beste voorwaarden te vinden.

Als u overweegt om 100.000 euro te lenen over een periode van 10 jaar, is het belangrijk om verschillende aanbieders van leningsproducten te vergelijken om de beste voorwaarden te vinden. Het vergelijken van aanbieders kan u helpen om de meest gunstige rentevoet en andere belangrijke voorwaarden te vinden die passen bij uw financiële situatie.

Elke kredietverstrekker hanteert zijn eigen tarieven en voorwaarden, dus het loont de moeite om uw opties te onderzoeken voordat u een beslissing neemt. Door verschillende aanbieders te vergelijken, kunt u mogelijk geld besparen op de totale kosten van uw lening.

Bij het vergelijken van aanbieders moet u letten op de rentevoet die zij hanteren. Een lagere rentevoet betekent dat u minder geld zult betalen over de hele looptijd van de lening. Het is ook belangrijk om rekening te houden met eventuele bijkomende kosten, zoals administratiekosten of verzekeringen, die door de kredietverstrekker in rekening kunnen worden gebracht.

Naast het vergelijken van rentetarieven en kosten, is het ook verstandig om aandacht te besteden aan andere voorwaarden die door de kredietverstrekkers worden gesteld. Denk hierbij aan flexibiliteit in aflossingsschema’s, mogelijkheid tot vervroegde aflossing zonder boete, en eventuele extra voordelen of services die zij bieden.

Het vergelijken van verschillende aanbieders kan u helpen om de beste deal te vinden die past bij uw financiële behoeften en mogelijkheden. Het kan wat tijd en onderzoek vergen, maar het kan uiteindelijk de moeite waard zijn om de beste voorwaarden te verkrijgen en geld te besparen op uw lening.

Onthoud dat het belangrijk is om realistisch te zijn over uw terugbetalingscapaciteit en alleen een lening af te sluiten die u comfortabel kunt terugbetalen. Raadpleeg indien nodig een financieel adviseur om u te helpen bij het maken van weloverwogen beslissingen.

Kortom, door verschillende aanbieders van leningsproducten te vergelijken, kunt u de beste voorwaarden vinden voor uw lening van 100.000 euro op 10 jaar. Neem de tijd om verschillende opties te onderzoeken en kies verstandig voordat u zich verbindt aan een leningsproduct.

Kies een lening met een zo laag mogelijke rentevoet en looptijd die binnen jouw budget past.

Als je overweegt om een lening van 100.000 euro af te sluiten voor een periode van 10 jaar, is het belangrijk om verstandig te kiezen. Een tip die je hierbij kan helpen, is om een lening te kiezen met een zo laag mogelijke rentevoet en een looptijd die binnen jouw budget past.

Het kiezen van een lening met een lage rentevoet is essentieel, omdat dit direct invloed heeft op de totale kosten van de lening. Hoe lager de rentevoet, hoe minder geld je uiteindelijk zult betalen aan rente. Het kan de moeite waard zijn om verschillende kredietverstrekkers te vergelijken en offertes aan te vragen om de beste rentevoet te vinden die bij jou past.

Daarnaast is het belangrijk om rekening te houden met de looptijd van de lening. Hoewel het misschien verleidelijk is om voor een langere looptijd te kiezen, omdat dit resulteert in lagere maandelijkse aflossingen, moet je ook bedenken dat je gedurende een langere periode rente betaalt. Probeer daarom een balans te vinden tussen een looptijd die binnen jouw budget past en waarbij je niet onnodig veel rentekosten maakt.

Het is raadzaam om goed naar jouw financiële situatie te kijken voordat je besluit welke lening het beste bij jou past. Analyseer jouw inkomsten en uitgaven zorgvuldig en bepaal hoeveel je maandelijks kunt besteden aan de aflossingen. Kies een looptijd die haalbaar is binnen jouw budget, zodat je de lening zonder problemen kunt terugbetalen.

Het lenen van 100.000 euro op 10 jaar kan een grote stap zijn, maar door verstandig te kiezen kun je de kosten beperken en ervoor zorgen dat de lening binnen jouw financiële mogelijkheden valt. Vergelijk verschillende leningen, let op de rentevoet en kies een looptijd die past bij jouw budget. Op deze manier kun je met vertrouwen aan jouw financiële doelen werken zonder onnodige financiële lasten.

Lees alle documentatie zorgvuldig door voordat je een lening afsluit, zodat je precies weet wat de verplichtingen zijn en wat er gebeurt als je in gebreke blijft bij het terugbetalen van de lening.

Als je overweegt om een lening van 100.000 euro af te sluiten voor een periode van 10 jaar, is het van groot belang om alle documentatie zorgvuldig door te lezen voordat je de stap zet. Het is essentieel dat je precies begrijpt wat de verplichtingen zijn en wat er kan gebeuren als je in gebreke blijft bij het terugbetalen van de lening.

Het lezen van alle documentatie, inclusief de leningsovereenkomst en de algemene voorwaarden, geeft je inzicht in belangrijke details zoals de rentevoet, looptijd en eventuele extra kosten. Door deze informatie grondig door te nemen, kom je niet voor verrassingen te staan en weet je precies waar je aan toe bent gedurende de hele looptijd van de lening.

Een belangrijk aspect om op te letten is wat er gebeurt als je niet in staat bent om aan je betalingsverplichtingen te voldoen. In geval van wanbetaling kunnen er boetes, renteverhogingen of andere consequenties zijn die invloed hebben op het totale bedrag dat je moet terugbetalen. Door dit op voorhand te weten, kun je beter inschatten of de lening haalbaar is binnen jouw financiële situatie.

Daarnaast is het ook verstandig om na te gaan welke mogelijkheden er zijn als je onverhoopt toch in financiële moeilijkheden komt. Sommige kredietverstrekkers bieden bijvoorbeeld flexibele betalingsregelingen of uitstelmogelijkheden aan in geval van financiële tegenslag. Het is belangrijk om te weten welke opties beschikbaar zijn en hoe je contact kunt opnemen met de kredietverstrekker als dat nodig is.

Door alle documentatie zorgvuldig door te lezen voordat je een lening afsluit, ben je goed geïnformeerd en kun je weloverwogen beslissingen nemen. Het geeft je een duidelijk beeld van de verplichtingen en risico’s die gepaard gaan met het lenen van 100.000 euro op 10 jaar. Op die manier kun je financiële verrassingen vermijden en ervoor zorgen dat je de lening op een verantwoorde manier kunt terugbetalen.

Neem contact op met een financieel adviseur om advies te krijgen over welke lening het beste bij je past en hoeveel geld je maximaal kunt lenen op 10 jaar termijn met 100000 euro als uitgangspunt .

Als u overweegt om een lening van 100.000 euro af te sluiten voor een periode van 10 jaar, is het verstandig om contact op te nemen met een financieel adviseur. Een financieel adviseur kan u helpen bij het nemen van weloverwogen beslissingen en u adviseren over welke lening het beste bij uw situatie past.

Een financieel adviseur heeft expertise op het gebied van leningen en kan u helpen bij het begrijpen van de verschillende opties die beschikbaar zijn. Ze kunnen u informeren over de rentetarieven, voorwaarden en aflossingsmogelijkheden die gekoppeld zijn aan een lening van 100.000 euro op 10 jaar.

Bovendien zal een financieel adviseur uw persoonlijke financiële situatie analyseren om vast te stellen hoeveel geld u maximaal kunt lenen en welke maandelijkse aflossingen haalbaar zijn binnen uw budget. Ze zullen rekening houden met factoren zoals uw inkomen, uitgaven, andere schulden en eventuele andere financiële verplichtingen.

Door advies in te winnen bij een financieel adviseur krijgt u een duidelijk beeld van wat haalbaar is en kunt u beter geïnformeerde beslissingen nemen. Ze kunnen ook helpen bij het identificeren van eventuele risico’s of valkuilen die gepaard gaan met het lenen van een groot bedrag zoals 100.000 euro.

Het is belangrijk om te onthouden dat elke individuele situatie anders is, dus wat voor de ene persoon werkt, kan niet noodzakelijk voor u werken. Een financieel adviseur zal uw persoonlijke omstandigheden in overweging nemen en u helpen bij het vinden van de beste oplossing voor uw specifieke behoeften.

Dus voordat u een lening van 100.000 euro op 10 jaar afsluit, neem de tijd om contact op te nemen met een financieel adviseur. Ze zullen u begeleiden en adviseren over welke lening het beste bij u past en hoeveel geld u maximaal kunt lenen binnen uw budget. Met hun expertise kunt u met vertrouwen de juiste beslissing nemen en uw financiële doelen bereiken.

Wees voorzichtig met het afsluiten van andere financiële producten, zoals creditcards of andere consumptielening, want dit kan leiden tot meer schuld dan waarmee je begonnen bent!

Wanneer je overweegt om een lening van 100.000 euro af te sluiten op een periode van 10 jaar, is het belangrijk om voorzichtig te zijn met het afsluiten van andere financiële producten. Dit geldt met name voor creditcards en consumptieleningen, omdat deze kunnen leiden tot meer schuld dan waarmee je oorspronkelijk begonnen bent.

Het kan verleidelijk zijn om extra financiële middelen beschikbaar te hebben door middel van creditcards of andere consumptieleningen. Echter, het is essentieel om de mogelijke gevolgen hiervan goed te begrijpen. Het afsluiten van meerdere leningen kan leiden tot een hogere schuldenlast en kan het moeilijker maken om aan je financiële verplichtingen te voldoen.

Wanneer je al een lening van 100.000 euro hebt afgesloten op 10 jaar, is het verstandig om prioriteit te geven aan het terugbetalen van deze lening voordat je nieuwe schulden aangaat. Het is belangrijk om een realistisch budget op te stellen en je uitgaven zorgvuldig te beheren, zodat je de maandelijkse aflossingen kunt blijven voldoen.

Als je toch extra financiële behoeften hebt tijdens de looptijd van de lening, overweeg dan alternatieven zoals spaargeld of het herzien van je uitgavenpatroon in plaats van nieuwe leningen aan te gaan. Door verstandig met je financiën om te gaan en alleen geld uit te geven wat binnen je budget past, kun je voorkomen dat je in een negatieve spiraal van schulden terechtkomt.

Onthoud dat het afsluiten van een lening een serieuze financiële verplichting is en dat het belangrijk is om verantwoordelijkheid te nemen voor je financiële situatie. Wees voorzichtig met het aangaan van nieuwe schulden en houd altijd rekening met de mogelijke gevolgen op lange termijn.

Het is raadzaam om advies in te winnen bij een financieel adviseur voordat je belangrijke financiële beslissingen neemt. Zij kunnen je helpen bij het beoordelen van je persoonlijke situatie en je adviseren over de beste manier om met je financiën om te gaan.

Kortom, wees voorzichtig met het afsluiten van andere financiële producten tijdens het aflossen van een lening van 100.000 euro op 10 jaar. Verstandig budgetteren en verantwoordelijk omgaan met je geld zal helpen om financieel stabiel te blijven en onnodige schulden te voorkomen.

Probeer altijd op tijd terug te betalen om boeterentes en extra kosten te vermijden die vaak verbonden zijn aan laattijdig terugbetalingsgedrag .

Wanneer u een lening van 100.000 euro op 10 jaar afsluit, is het van groot belang om altijd op tijd terug te betalen. Het vermijden van laattijdige betalingen kan u behoeden voor boeterentes en extra kosten die vaak verbonden zijn aan het niet nakomen van de afgesproken terugbetalingsvoorwaarden.

Boeterentes kunnen aanzienlijk oplopen en uw lening nog duurder maken. Deze extra kosten worden in rekening gebracht wanneer u niet binnen de afgesproken termijn uw maandelijkse aflossingen voldoet. Het is daarom essentieel om uw financiën goed te beheren en ervoor te zorgen dat u altijd voldoende geld beschikbaar heeft om aan uw verplichtingen te voldoen.

Laattijdige betalingen kunnen niet alleen leiden tot financiële straffen, maar ook tot negatieve gevolgen voor uw kredietwaardigheid. Kredietverstrekkers houden rekening met uw betalingsgedrag bij het beoordelen van toekomstige leningaanvragen. Door op tijd terug te betalen, toont u verantwoordelijkheid en bouwt u een positieve kredietgeschiedenis op.

Om ervoor te zorgen dat u altijd op tijd kunt terugbetalen, is het verstandig om een budgetplan op te stellen en uw financiën goed in de gaten te houden. Houd rekening met alle uitgaven die u maandelijks moet doen en zorg ervoor dat er voldoende geld beschikbaar is om aan uw leningsverplichtingen te voldoen.

Als u merkt dat u moeite heeft om op tijd terug te betalen, is het belangrijk om proactief te handelen. Neem contact op met uw kredietverstrekker en bespreek eventuele moeilijkheden die u ondervindt. In sommige gevallen kan er een betalingsregeling worden getroffen om de druk te verlichten en ervoor te zorgen dat u uw lening succesvol kunt aflossen.

Kortom, het is van cruciaal belang om altijd op tijd terug te betalen wanneer u een lening van 100.000 euro op 10 jaar aangaat. Door dit te doen, vermijdt u boeterentes en extra kosten die kunnen optreden bij laattijdig terugbetalingsgedrag. Bovendien bouwt u een positieve kredietgeschiedenis op en behoudt u een gezonde financiële situatie. Wees verantwoordelijk en zorg ervoor dat u uw financiële verplichtingen nakomt, zodat u zonder stress kunt genieten van de voordelen van uw lening.

Zorg dat je altijd voldoende spaargeld hebt staan om eventuele onverwachte uitgaven of financiële problematiek te help beheren

Wanneer u overweegt om een lening van 100.000 euro af te sluiten op een looptijd van 10 jaar, is het belangrijk om niet alleen te focussen op de maandelijkse aflossingen. Het is ook essentieel om voldoende spaargeld achter de hand te hebben voor onverwachte uitgaven of financiële problemen die zich kunnen voordoen.

Het hebben van een noodfonds kan u helpen om financiële tegenslagen op te vangen zonder dat u in de problemen komt met uw leningaflossingen. Het is verstandig om minimaal drie tot zes maanden aan levensonderhoudskosten apart te zetten als buffer. Dit geeft u gemoedsrust en helpt u om uw lening succesvol af te betalen.

Onverwachte uitgaven kunnen variëren van medische noodgevallen tot autopech of onvoorziene huisreparaties. Door voldoende spaargeld te hebben, kunt u deze kosten dekken zonder dat u zich in extra schulden hoeft te steken of uw leningaflossingen in gevaar brengt.

Bovendien kan het hebben van spaargeld ook uw kredietwaardigheid verbeteren. Geldschieters zien het hebben van reserves als een positief signaal, omdat het aantoont dat u financieel verantwoordelijk bent en in staat bent om met onverwachte situaties om te gaan.

Om ervoor te zorgen dat u altijd voldoende spaargeld heeft, kunt u een automatische spaarrekening instellen waarbij een vast bedrag elke maand automatisch wordt overgeboekt naar uw spaarrekening. Op deze manier bouwt u gestaag uw noodfonds op zonder er veel moeite voor te hoeven doen.

Het is belangrijk om te onthouden dat het hebben van spaargeld niet alleen nuttig is bij het aflossen van uw lening, maar ook bij het creëren van een financieel gezonde toekomst. Het stelt u in staat om uw doelen te bereiken en biedt u een gevoel van veiligheid en stabiliteit.

Kortom, wanneer u overweegt om 100.000 euro te lenen op 10 jaar, zorg er dan voor dat u altijd voldoende spaargeld heeft staan. Dit helpt u om onverwachte uitgaven of financiële problemen effectief te beheren zonder uw leningaflossingen in gevaar te brengen. Het hebben van een noodfonds biedt gemoedsrust en draagt bij aan een gezonde financiële toekomst.