Persoonlijk krediet: Financiële vrijheid binnen handbereik

In het leven kunnen zich situaties voordoen waarin we extra financiële middelen nodig hebben. Of het nu gaat om onverwachte uitgaven, het financieren van een droomreis of het consolideren van bestaande schulden, persoonlijk krediet kan een waardevol hulpmiddel zijn om deze doelen te bereiken. In dit artikel zullen we dieper ingaan op persoonlijk krediet en de voordelen ervan.

Wat is persoonlijk krediet?

Persoonlijk krediet, ook wel bekend als een persoonlijke lening, is een vorm van lenen waarbij u een vast geldbedrag leent tegen een vast rentepercentage. In tegenstelling tot hypotheken of autoleningen, is persoonlijk krediet niet gebonden aan een specifiek doel. Dit betekent dat u de geleende bedragen kunt gebruiken zoals u dat wilt, zonder verantwoording af te leggen aan de kredietverstrekker.

Flexibiliteit en vrijheid

Een van de grootste voordelen van persoonlijk krediet is de flexibiliteit die het biedt. U kunt het geld gebruiken voor diverse doeleinden, zoals het financieren van huishoudelijke kosten, medische behandelingen, renovaties of zelfs voor het starten van uw eigen bedrijf. Het is uw keuze.

Bovendien kunt u met persoonlijk krediet genieten van financiële vrijheid. U hoeft geen beroep te doen op familieleden of vrienden voor hulp in tijden van nood. Met persoonlijk krediet kunt u snel en gemakkelijk toegang krijgen tot de benodigde fondsen, waardoor u onafhankelijk bent in uw financiële beslissingen.

Eenvoudig aanvraagproces

Een ander voordeel van persoonlijk krediet is het eenvoudige aanvraagproces. In vergelijking met andere leningsopties, zoals hypotheken of zakelijke leningen, is het aanvragen van een persoonlijke lening relatief snel en gemakkelijk. U kunt vaak online een aanvraag indienen en binnen korte tijd een beslissing ontvangen.

Kredietwaardigheid en rentetarieven

Bij het aanvragen van persoonlijk krediet wordt uw kredietwaardigheid beoordeeld door de kredietverstrekker. Dit houdt in dat uw financiële geschiedenis wordt geëvalueerd om te bepalen of u in staat bent om de lening terug te betalen. Hoewel een goede kredietgeschiedenis gunstig kan zijn voor het verkrijgen van lagere rentetarieven, zijn er ook opties beschikbaar voor mensen met minder perfecte kredietwaardigheid.

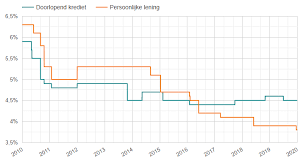

Het is belangrijk om op te merken dat rentetarieven kunnen variëren afhankelijk van verschillende factoren, zoals de looptijd van de lening, het geleende bedrag en uw kredietwaardigheid. Het is altijd verstandig om verschillende aanbieders te vergelijken voordat u een definitieve beslissing neemt.

Verantwoord lenen

Hoewel persoonlijk krediet veel voordelen biedt, is het belangrijk om verantwoordelijk te lenen. Leen alleen wat u nodig heeft en zorg ervoor dat u in staat bent om de lening terug te betalen volgens de afgesproken voorwaarden. Maak een realistisch budget en houd rekening met uw maandelijkse verplichtingen.

Conclusie

Persoonlijk krediet kan een waardevol instrument zijn om uw financiële doelen te bereiken, flexibiliteit te genieten en uw vrijheid te behouden. Met een eenvoudig aanvraagproces en diverse mogelijkheden, biedt persoonlijk krediet een oplossing voor verschillende financiële behoeften. Onthoud echter altijd dat verantwoord lenen essentieel is om financiële stabiliteit te behouden.

7 voordelen van persoonlijk krediet in België: Lage rente, flexibel gebruik, geen borg, diverse opties, snelle goedkeuring, financiële monitoring en keuze uit verschillende aan

- U kunt een lage rente krijgen voor persoonlijk krediet in België.

- Persoonlijk krediet is flexibel en u kunt het gebruiken voor verschillende doeleinden zoals de aankoop van een auto of het financieren van een verbouwing.

- U hoeft geen borg te stellen om persoonlijk krediet te verkrijgen in België.

- Er zijn veel verschillende opties voor persoonlijke leningen, waaronder leningen met variabele of vaste rentetarieven, terugbetalingstermijnen en bedragen die u leent.

- Persoonlijk krediet wordt meestal snel goedgekeurd en u hoeft meestal niet lang te wachten voordat u het geld ontvangt dat u nodig hebt.

- Uw financiële situatie wordt nauwlettend in de gaten gehouden door de bank, waardoor er minder risico is dat u niet aan uw betalingsverplichtingen kan voldoen als gevolg van veranderingen in de marktomstandigheden of andere factoren die buiten uw controle liggen .

- Er zijn veel verschillende financiële instellingen die persoonlijke leningproducten aanbiedingen, dus je kan altijd shopperen om de beste deal te vinden die past bij jouw behoeften en budget

4 Nadelen van Persoonlijk Krediet: Waarom voorzichtigheid geboden is

- Het kan leiden tot schuldenproblemen als je niet voorzichtig bent met het gebruik ervan.

- Er zijn hoge rentes verbonden aan persoonlijke leningen.

- Door het afsluiten van een krediet kan je financiële situatie verslechteren in plaats van verbeteren.

- Je bent verplicht om maandelijks de lening terug te betalen, wat stress en druk op je budget kan betekenen.

U kunt een lage rente krijgen voor persoonlijk krediet in België.

Een van de voordelen van persoonlijk krediet in België is dat u vaak kunt profiteren van een lage rente. Dit betekent dat u minder geld hoeft terug te betalen in de vorm van rentekosten, waardoor uw lening betaalbaarder wordt.

De rente die u betaalt op persoonlijk krediet hangt af van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening en uw kredietwaardigheid. In België zijn er verschillende kredietverstrekkers die concurrerende rentetarieven aanbieden, waardoor u de mogelijkheid heeft om een lage rente te vinden die past bij uw financiële situatie.

Het is belangrijk om te begrijpen dat het verkrijgen van een lage rente afhankelijk is van uw kredietwaardigheid. Kredietverstrekkers beoordelen uw financiële geschiedenis en bepalen op basis daarvan het risico dat zij nemen door u een lening te verstrekken. Als u een goede kredietgeschiedenis heeft en als betrouwbaar wordt beschouwd, heeft u meer kans om in aanmerking te komen voor een lage rente.

Om de beste rentetarieven voor persoonlijk krediet in België te vinden, is het verstandig om verschillende aanbieders met elkaar te vergelijken. Door offertes aan te vragen bij verschillende kredietverstrekkers kunt u de rentetarieven vergelijken en degene kiezen die het beste bij uw behoeften past.

Het verkrijgen van persoonlijk krediet tegen een lage rente kan u helpen om uw financiële doelen te bereiken zonder dat u te veel betaalt aan rentekosten. Het stelt u in staat om uw lening op een meer betaalbare manier af te lossen, waardoor u meer financiële flexibiliteit heeft.

Onthoud echter altijd dat het belangrijk is om verantwoordelijk te lenen en alleen geld te lenen wat u nodig heeft en kunt terugbetalen. Een lage rente is gunstig, maar het is ook essentieel om de totale kosten van de lening en uw financiële situatie in overweging te nemen voordat u een definitieve beslissing neemt.

Kortom, persoonlijk krediet in België biedt de mogelijkheid om een lage rente te krijgen. Door verschillende aanbieders te vergelijken en uw kredietwaardigheid op peil te houden, kunt u profiteren van gunstige rentetarieven en uw lening op een meer betaalbare manier aflossen.

Persoonlijk krediet is flexibel en u kunt het gebruiken voor verschillende doeleinden zoals de aankoop van een auto of het financieren van een verbouwing.

Persoonlijk krediet: Flexibiliteit voor uw financiële behoeften

Persoonlijk krediet biedt een belangrijk voordeel: flexibiliteit. Met deze vorm van lenen kunt u het geleende bedrag gebruiken voor verschillende doeleinden, zoals het kopen van een auto of het financieren van een verbouwing. Dit maakt persoonlijk krediet een veelzijdige en handige optie voor mensen die behoefte hebben aan extra financiële middelen.

Een van de grote voordelen van persoonlijk krediet is dat u niet gebonden bent aan specifieke bestedingsdoelen. U heeft de vrijheid om het geld te gebruiken zoals u dat wilt, zonder verantwoording af te leggen aan de kredietverstrekker. Of u nu uw droomauto wilt kopen, uw huis wilt renoveren of andere persoonlijke uitgaven wilt financieren, persoonlijk krediet biedt de mogelijkheid om dit te realiseren.

Het aanschaffen van een auto is vaak een grote investering waar niet iedereen direct over voldoende spaargeld beschikt. In plaats van jarenlang te sparen, kunt u met persoonlijk krediet snel en gemakkelijk toegang krijgen tot het benodigde geld. Dit stelt u in staat om uw droomauto eerder te bezitten en direct gebruik te maken van alle voordelen die dit met zich meebrengt.

Daarnaast kan persoonlijk krediet ook worden gebruikt om verbouwingen of renovaties aan uw huis te financieren. Of het nu gaat om het creëren van extra ruimte, het vernieuwen van de keuken of het opknappen van de badkamer, persoonlijk krediet geeft u de mogelijkheid om uw huis te transformeren en uw woonomgeving te verbeteren. Dit kan niet alleen het comfort en de kwaliteit van uw leven verhogen, maar ook de waarde van uw woning vergroten.

Het flexibele karakter van persoonlijk krediet maakt het een aantrekkelijke optie voor mensen die behoefte hebben aan financiële ondersteuning voor verschillende doeleinden. Het stelt u in staat om uw financiële doelen te bereiken zonder lange spaarperiodes of beperkingen op te leggen aan hoe u het geld moet besteden. Met persoonlijk krediet kunt u flexibel zijn en uw financiële behoeften vervullen op een manier die bij u past.

U hoeft geen borg te stellen om persoonlijk krediet te verkrijgen in België.

Een van de voordelen van persoonlijk krediet in België is dat u geen borg hoeft te stellen om het te verkrijgen. Dit betekent dat u geen waardevolle bezittingen, zoals onroerend goed of voertuigen, als garantie hoeft aan te bieden om een lening te krijgen.

Dit aspect van persoonlijk krediet biedt een zekere gemoedsrust, omdat u uw eigendommen niet op het spel hoeft te zetten om toegang te krijgen tot de benodigde financiële middelen. In plaats daarvan wordt uw kredietwaardigheid beoordeeld op basis van uw financiële geschiedenis en uw vermogen om de lening terug te betalen.

Het niet hoeven stellen van een borg maakt persoonlijk krediet toegankelijker voor een bredere groep mensen. Of u nu een huurder bent zonder eigen woning, of iemand die geen waardevolle activa wil riskeren, persoonlijk krediet biedt u de mogelijkheid om financiële ondersteuning te krijgen zonder dat u zich zorgen hoeft te maken over het verliezen van uw eigendommen.

Het is echter belangrijk op te merken dat hoewel er geen borg nodig is, uw kredietwaardigheid nog steeds wordt geëvalueerd door de kredietverstrekker. Zij willen er zeker van zijn dat u in staat bent om de lening terug te betalen volgens de afgesproken voorwaarden. Het is dus essentieel om verantwoordelijk en realistisch te lenen, rekening houdend met uw financiële situatie en uw vermogen om de lening terug te betalen.

Al met al biedt het niet hoeven stellen van een borg een belangrijk voordeel bij het verkrijgen van persoonlijk krediet in België. Het maakt de lening toegankelijk voor een bredere groep mensen en biedt gemoedsrust, wetende dat uw eigendommen veilig zijn terwijl u toch kunt profiteren van de benodigde financiële ondersteuning.

Er zijn veel verschillende opties voor persoonlijke leningen, waaronder leningen met variabele of vaste rentetarieven, terugbetalingstermijnen en bedragen die u leent.

Bij het aanvragen van een persoonlijke lening heeft u de mogelijkheid om te kiezen uit verschillende opties die het beste bij uw financiële behoeften passen. Een van de belangrijkste voordelen van persoonlijk krediet is de flexibiliteit die het biedt in termen van rentetarieven, terugbetalingstermijnen en leenbedragen.

Ten eerste kunt u kiezen tussen een lening met een variabel rentetarief of een lening met een vast rentetarief. Een lening met een variabel rentetarief kan aantrekkelijk zijn als u verwacht dat de rente in de toekomst zal dalen. Hierdoor kunt u profiteren van lagere maandelijkse betalingen. Aan de andere kant biedt een lening met een vast rentetarief stabiliteit en zekerheid, omdat uw maandelijkse betalingen gedurende de looptijd van de lening ongewijzigd blijven, ongeacht schommelingen in de marktrente.

Daarnaast kunt u ook kiezen uit verschillende terugbetalingstermijnen. Dit kan variëren van enkele maanden tot meerdere jaren, afhankelijk van uw voorkeur en financiële situatie. Kortere termijnen kunnen resulteren in hogere maandelijkse betalingen, maar betekenen over het algemeen dat u sneller schuldenvrij bent. Langere termijnen kunnen daarentegen lagere maandelijkse betalingen bieden, maar u zult langer aan de lening gebonden zijn.

Tot slot kunt u ook het bedrag kiezen dat u wilt lenen. Persoonlijke leningen variëren meestal van enkele duizenden euro’s tot tienduizenden euro’s, afhankelijk van uw behoeften en kredietwaardigheid. Door het juiste leenbedrag te kiezen, kunt u ervoor zorgen dat u voldoende middelen heeft om uw doelen te bereiken zonder onnodige schulden te creëren.

Het hebben van verschillende opties bij persoonlijk krediet stelt u in staat om een lening op maat te vinden die past bij uw specifieke financiële situatie en doelstellingen. Het is echter belangrijk om goed onderzoek te doen en verschillende aanbieders te vergelijken voordat u een definitieve beslissing neemt. Op deze manier kunt u ervoor zorgen dat u de beste voorwaarden en tarieven krijgt die passen bij uw behoeften en budget.

Persoonlijk krediet wordt meestal snel goedgekeurd en u hoeft meestal niet lang te wachten voordat u het geld ontvangt dat u nodig hebt.

Persoonlijk krediet: Snel goedgekeurd en direct beschikbaar

Wanneer u dringend financiële steun nodig heeft, is het laatste wat u wilt lang wachten op goedkeuring en het ontvangen van het benodigde geld. Gelukkig biedt persoonlijk krediet een aantrekkelijk voordeel: het wordt meestal snel goedgekeurd en u hoeft meestal niet lang te wachten voordat u het geld ontvangt dat u nodig hebt.

Het aanvraagproces voor persoonlijk krediet is doorgaans eenvoudig en snel. U kunt vaak online een aanvraag indienen bij de kredietverstrekker van uw keuze. De benodigde documenten en informatie zijn meestal minimaal, waardoor het proces soepel verloopt.

Na het indienen van uw aanvraag wordt deze beoordeeld door de kredietverstrekker. In veel gevallen ontvangt u binnen een relatief korte tijd een beslissing over uw aanvraag. Dit betekent dat u snel duidelijkheid krijgt over de goedkeuring van uw lening.

Als uw aanvraag wordt goedgekeurd, kunt u vaak ook snel toegang krijgen tot het geleende bedrag. Afhankelijk van de specifieke voorwaarden van de lening en de betalingsmogelijkheden die worden aangeboden, kan het geld binnen enkele dagen op uw rekening worden gestort.

Dit snelle goedkeurings- en uitbetalingsproces maakt persoonlijk krediet bijzonder geschikt voor noodsituaties of onverwachte uitgaven. Het biedt de gemoedsrust dat u snel over de benodigde financiële middelen kunt beschikken, waardoor u uw financiële zorgen kunt verlichten.

Het is echter belangrijk op te merken dat de snelheid van goedkeuring en uitbetaling kan variëren afhankelijk van de kredietverstrekker en uw individuele omstandigheden. Het is altijd verstandig om verschillende aanbieders te vergelijken en de voorwaarden zorgvuldig te lezen voordat u een definitieve beslissing neemt.

Al met al biedt persoonlijk krediet het voordeel van snelle goedkeuring en directe beschikbaarheid van het geleende bedrag. Dit maakt het een aantrekkelijke optie voor diegenen die snel financiële ondersteuning nodig hebben. Onthoud echter altijd om verantwoordelijk te lenen en alleen te lenen wat u nodig heeft en kunt terugbetalen volgens de afgesproken voorwaarden.

Uw financiële situatie wordt nauwlettend in de gaten gehouden door de bank, waardoor er minder risico is dat u niet aan uw betalingsverplichtingen kan voldoen als gevolg van veranderingen in de marktomstandigheden of andere factoren die buiten uw controle liggen .

Een groot voordeel van persoonlijk krediet is dat uw financiële situatie nauwlettend in de gaten wordt gehouden door de bank. Dit betekent dat er minder risico is dat u niet aan uw betalingsverplichtingen kunt voldoen als gevolg van veranderingen in de marktomstandigheden of andere factoren die buiten uw controle liggen.

Wanneer u een persoonlijke lening afsluit, zal de bank uw financiële situatie en kredietwaardigheid grondig evalueren. Ze zullen kijken naar factoren zoals uw inkomen, uitgaven, schulden en andere financiële verplichtingen. Op basis hiervan bepalen ze het bedrag dat u kunt lenen en tegen welke rente.

Door dit zorgvuldige onderzoek kan de bank ervoor zorgen dat het geleende bedrag past bij uw financiële mogelijkheden. Ze houden rekening met uw inkomsten en uitgaven om ervoor te zorgen dat u maandelijkse aflossingen kunt doen zonder in financiële problemen te komen.

Dit betekent ook dat als er onvoorziene omstandigheden optreden, zoals een plotselinge daling van uw inkomen of een economische neergang, de bank al op de hoogte is van uw situatie. Ze hebben al rekening gehouden met mogelijke risico’s en ervoor gezorgd dat u een lening heeft gekregen die past bij uw financiële mogelijkheden.

Hierdoor heeft u meer gemoedsrust, omdat u weet dat u zich geen zorgen hoeft te maken over onverwachte veranderingen die buiten uw controle liggen. U heeft al een lening die past bij uw financiële situatie, waardoor u uw betalingsverplichtingen kunt nakomen, zelfs als er zich onvoorziene omstandigheden voordoen.

Kortom, persoonlijk krediet biedt u de zekerheid dat uw financiële situatie nauwlettend wordt gevolgd door de bank. Dit vermindert het risico dat u niet aan uw betalingsverplichtingen kunt voldoen als gevolg van externe factoren. Het geeft u gemoedsrust en helpt u uw financiële stabiliteit te behouden, zelfs in onzekere tijden.

Er zijn veel verschillende financiële instellingen die persoonlijke leningproducten aanbiedingen, dus je kan altijd shopperen om de beste deal te vinden die past bij jouw behoeften en budget

Een van de grote voordelen van persoonlijk krediet is de mogelijkheid om te shoppen voor de beste deal die past bij jouw behoeften en budget. Er zijn talloze financiële instellingen die persoonlijke leningproducten aanbieden, wat betekent dat er een breed scala aan opties beschikbaar is.

Het shoppen voor persoonlijk krediet stelt je in staat om rentetarieven, voorwaarden en andere aspecten te vergelijken voordat je een definitieve beslissing neemt. Dit geeft je de mogelijkheid om de beste deal te vinden die past bij jouw financiële situatie.

Door verschillende aanbieders te vergelijken, kun je mogelijk lagere rentetarieven vinden, waardoor je op lange termijn geld kunt besparen. Daarnaast kun je ook kijken naar andere aspecten, zoals flexibiliteit in terugbetalingsopties en eventuele extra voordelen of kortingen die worden aangeboden.

Het shoppen voor persoonlijk krediet geeft je dus de kans om volledige controle te hebben over jouw financiële beslissingen. Door de tijd te nemen om verschillende opties te onderzoeken en te vergelijken, kun je ervoor zorgen dat je een lening vindt die niet alleen voldoet aan jouw behoeften, maar ook past binnen jouw budget.

Onthoud echter altijd dat naast het vinden van de beste deal, het ook belangrijk is om verantwoordelijk te lenen. Leen alleen wat je nodig hebt en zorg ervoor dat je in staat bent om de lening terug te betalen volgens de afgesproken voorwaarden. Het shoppen voor persoonlijk krediet biedt je de mogelijkheid om de beste deal te vinden, maar het is aan jou om ervoor te zorgen dat je verstandige financiële beslissingen neemt.

Het kan leiden tot schuldenproblemen als je niet voorzichtig bent met het gebruik ervan.

Hoewel persoonlijk krediet veel voordelen biedt, is het belangrijk om bewust te zijn van de mogelijke nadelen. Een van de belangrijkste nadelen is dat persoonlijk krediet kan leiden tot schuldenproblemen als je er niet voorzichtig mee omgaat.

Het gemak en de flexibiliteit van persoonlijk krediet kunnen verleidelijk zijn, waardoor sommige mensen in de verleiding komen om meer te lenen dan ze daadwerkelijk nodig hebben. Het is belangrijk om realistisch te blijven en alleen te lenen wat je kunt terugbetalen. Het niet kunnen voldoen aan de aflossingsverplichtingen kan leiden tot financiële stress en schuldenproblemen.

Bovendien kunnen hoge rentetarieven bij persoonlijke leningen ervoor zorgen dat de totale kosten van de lening aanzienlijk stijgen. Als je niet voorzichtig bent met het vergelijken van rentetarieven en het selecteren van een lening met redelijke voorwaarden, loop je het risico dat je uiteindelijk veel meer betaalt dan oorspronkelijk gepland.

Om problematische schulden te voorkomen, is het essentieel om een plan op te stellen en verantwoordelijkheid te nemen voor je financiën. Maak een realistisch budget en houd rekening met je maandelijkse aflossingen bij het nemen van beslissingen over persoonlijk krediet. Zorg ervoor dat je voldoende financiële ruimte hebt om de lening terug te betalen en vermijd het aangaan van meerdere leningen tegelijkertijd.

Het is ook raadzaam om financieel advies in te winnen voordat je een persoonlijke lening afsluit. Een financieel adviseur kan je helpen bij het beoordelen van je financiële situatie en het maken van weloverwogen beslissingen met betrekking tot krediet.

Kortom, persoonlijk krediet kan leiden tot schuldenproblemen als je niet voorzichtig bent met het gebruik ervan. Wees verstandig en verantwoordelijk bij het nemen van leningen, zodat je financiële stabiliteit kunt behouden en problematische schulden kunt vermijden.

Er zijn hoge rentes verbonden aan persoonlijke leningen.

Hoewel persoonlijk krediet vele voordelen biedt, is het belangrijk om ook de mogelijke nadelen ervan te begrijpen. Een van de nadelen van persoonlijke leningen zijn de vaak hogere rentetarieven die eraan verbonden zijn.

Wanneer u een persoonlijke lening afsluit, zal de kredietverstrekker u een bepaald rentepercentage in rekening brengen op het geleende bedrag. Deze rente kan variëren, afhankelijk van verschillende factoren zoals uw kredietwaardigheid, de looptijd van de lening en het geleende bedrag.

Het hogere rentepercentage bij persoonlijke leningen kan betekenen dat u uiteindelijk meer geld betaalt dan het oorspronkelijk geleende bedrag. Dit kan vooral zwaar wegen bij langlopende leningen. Het is daarom belangrijk om zorgvuldig te overwegen of de kosten van de rente opwegen tegen het voordeel dat u uit de lening haalt.

Om te voorkomen dat u onnodig veel betaalt aan rente, is het raadzaam om verschillende aanbieders te vergelijken voordat u een definitieve beslissing neemt. Zo kunt u mogelijk een kredietverstrekker vinden die lagere rentetarieven aanbiedt en daardoor uw totale kosten verlaagt.

Het is ook belangrijk om realistisch te blijven over uw financiële situatie en alleen te lenen wat u echt nodig heeft. Overweeg alternatieven zoals spaargeld of andere financieringsmogelijkheden voordat u een persoonlijke lening afsluit. Het is altijd verstandig om goed na te denken over uw financiële beslissingen en ervoor te zorgen dat u in staat bent om de lening terug te betalen volgens de afgesproken voorwaarden.

Hoewel persoonlijk krediet hoge rentes met zich mee kan brengen, kan het nog steeds een waardevol hulpmiddel zijn om uw financiële doelen te bereiken. Het is belangrijk om de kosten en voordelen zorgvuldig af te wegen en ervoor te zorgen dat u een weloverwogen beslissing neemt die past bij uw individuele situatie.

Door het afsluiten van een krediet kan je financiële situatie verslechteren in plaats van verbeteren.

Hoewel persoonlijk krediet vele voordelen biedt, is het belangrijk om ook de mogelijke nadelen ervan in overweging te nemen. Een van de belangrijkste nadelen is dat het afsluiten van een krediet je financiële situatie kan verslechteren in plaats van verbeteren.

Het is verleidelijk om een persoonlijke lening aan te gaan wanneer je extra geld nodig hebt. Echter, als je niet goed nadenkt over je financiële mogelijkheden en verplichtingen, kan het afbetalen van de lening een zware last worden. Het maandelijkse aflossingsbedrag moet namelijk worden toegevoegd aan je lopende uitgaven en vaste lasten.

Als je al moeite hebt om rond te komen met je huidige inkomen, kan het aangaan van een krediet leiden tot financiële stress en zelfs tot schulden. Het kan zijn dat je niet in staat bent om de lening op tijd terug te betalen, waardoor er extra kosten en rente bovenop komen. Dit kan uiteindelijk leiden tot een negatieve spiraal waarin je steeds dieper in de schulden raakt.

Daarom is het essentieel om vooraf grondig onderzoek te doen en eerlijk naar je financiële situatie te kijken voordat je besluit een persoonlijke lening af te sluiten. Stel jezelf de vraag of je in staat bent om maandelijks de aflossingen te doen zonder in de problemen te komen. Maak een realistisch budget en overweeg of er andere alternatieven zijn om aan je financiële behoeften te voldoen, zoals het besparen van geld of het zoeken naar extra inkomstenbronnen.

Het is belangrijk om bewust te zijn van de mogelijke negatieve gevolgen van persoonlijk krediet en om verantwoordelijkheid te nemen voor je financiële beslissingen. Het afsluiten van een lening moet een weloverwogen keuze zijn die past bij je financiële situatie en doelen.

Je bent verplicht om maandelijks de lening terug te betalen, wat stress en druk op je budget kan betekenen.

Een belangrijk nadeel van persoonlijk krediet is dat je maandelijks verplicht bent om de lening terug te betalen. Hoewel dit op het eerste gezicht misschien logisch lijkt, kan het ook stress en druk op je budget met zich meebrengen.

Het terugbetalen van een lening vereist discipline en planning. Elke maand moet je een vast bedrag reserveren om aan de aflossing te voldoen. Dit kan betekenen dat je andere uitgaven moet beperken of aanpassen om ervoor te zorgen dat je genoeg geld hebt om aan je verplichtingen te voldoen. Dit kan leiden tot financiële stress en kan invloed hebben op andere aspecten van je leven.

Bovendien kunnen onvoorziene omstandigheden, zoals verlies van werk of medische kosten, het moeilijk maken om aan de maandelijkse betalingen te voldoen. Als je niet in staat bent om de lening tijdig terug te betalen, kunnen er extra kosten en boetes ontstaan, waardoor de financiële druk nog groter wordt.

Het is daarom belangrijk om bij het overwegen van persoonlijk krediet realistisch te zijn over je financiële situatie en rekening te houden met mogelijke toekomstige veranderingen in inkomen of uitgaven. Het is raadzaam om een gedetailleerd budget op te stellen en ervoor te zorgen dat je voldoende ruimte hebt in je maandelijkse begroting om de lening comfortabel terug te kunnen betalen.

Kortom, hoewel persoonlijk krediet flexibiliteit kan bieden in termen van het financieren van je doelen, is het belangrijk om de verplichting om maandelijks terug te betalen niet te onderschatten. Het kan stress en druk op je budget met zich meebrengen, dus wees voorzichtig en zorg ervoor dat je een weloverwogen beslissing neemt voordat je een persoonlijke lening afsluit.