Alles Wat U Moet Weten Over Een Lening Zonder Vragen

Lening Zonder Vragen – Wat U Moet Weten

Een lening zonder vragen klinkt misschien als een aantrekkelijke optie voor wie snel geld nodig heeft, maar het is belangrijk om goed geïnformeerd te zijn voordat u een dergelijke lening afsluit. In dit artikel bespreken we wat u moet weten over leningen zonder vragen en waar u op moet letten.

Wat Is Een Lening Zonder Vragen?

Een lening zonder vragen is een soort lening waarbij de kredietverstrekker geen uitgebreide vragen stelt over uw financiële situatie, inkomen of kredietgeschiedenis. Dit kan aantrekkelijk zijn voor mensen die snel geld nodig hebben en geen zin hebben in de administratieve rompslomp die bij traditionele leningen komt kijken.

De Risico’s

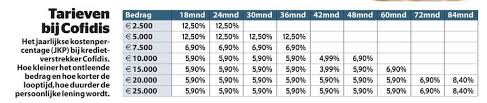

Hoewel een lening zonder vragen op het eerste gezicht gemakkelijk lijkt, brengt het ook risico’s met zich mee. Omdat de kredietverstrekker minder informatie heeft over uw financiële situatie, kan het zijn dat u een hogere rente moet betalen of dat de voorwaarden van de lening minder gunstig zijn. Daarnaast kan het afsluiten van dergelijke leningen leiden tot problematische schulden als ze niet verantwoord worden gebruikt.

Waar Op Te Letten

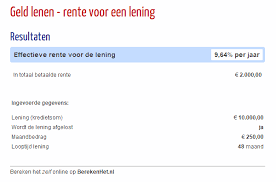

Als u overweegt om een lening zonder vragen af te sluiten, is het belangrijk om goed op te letten en uzelf te informeren. Controleer altijd de rentevoet en de voorwaarden van de lening, en zorg ervoor dat u begrijpt hoeveel u in totaal zult moeten terugbetalen. Wees ook eerlijk tegen uzelf over uw financiële situatie en bedenk of u de lening wel echt nodig heeft.

Besluit

Een lening zonder vragen kan in sommige gevallen een handige oplossing zijn voor wie snel geld nodig heeft, maar het is belangrijk om bewust en verantwoordelijk te handelen bij het afsluiten van dergelijke leningen. Wees altijd goed geïnformeerd en denk goed na voordat u zich verbindt aan financiële verplichtingen die invloed kunnen hebben op uw toekomstige financiële gezondheid.

Veelgestelde Vragen over Probleemloos Lenen: Uw Gids voor Snelle Financiering

- Waar kan ik makkelijk een lening krijgen?

- Kan ik geld lenen zonder inkomen?

- Kan je een lening aangaan als je op de zwarte lijst staat?

- Hoe kom ik aan 2000 euro snel?

- Waar kan ik snel 2000 € lenen?

- Waar kan ik met spoed geld lenen?

Waar kan ik makkelijk een lening krijgen?

Als u zich afvraagt waar u makkelijk een lening kunt krijgen, is het belangrijk om te weten dat er verschillende opties beschikbaar zijn, waaronder online kredietverstrekkers, banken en financiële instellingen. Voor wie op zoek is naar een snelle en gemakkelijke lening zonder uitgebreide vragen, kan een online kredietverstrekker een goede keuze zijn. Deze kredietverstrekkers bieden vaak eenvoudige aanvraagprocessen en snelle goedkeuringen, waardoor u snel toegang kunt krijgen tot het benodigde geld. Het is echter altijd verstandig om de voorwaarden en rentetarieven zorgvuldig te controleren voordat u een lening afsluit, om ervoor te zorgen dat u een weloverwogen beslissing neemt die past bij uw financiële situatie.

Kan ik geld lenen zonder inkomen?

Ja, het is mogelijk om geld te lenen zonder vast inkomen, maar het kan lastiger zijn en brengt meer risico’s met zich mee. Kredietverstrekkers zullen in de meeste gevallen vragen naar uw bron van inkomen om ervoor te zorgen dat u in staat bent om de lening terug te betalen. Als u geen vast inkomen heeft, kunt u mogelijk nog steeds een lening krijgen op basis van andere financiële bronnen, zoals spaargeld, beleggingen of een partner met een stabiel inkomen. Het is echter belangrijk om voorzichtig te zijn en alleen geld te lenen als u zeker weet dat u de lening kunt terugbetalen om financiële problemen te voorkomen.

Kan je een lening aangaan als je op de zwarte lijst staat?

Ja, het is mogelijk om een lening aan te gaan als je op de zwarte lijst staat, maar het zal waarschijnlijk moeilijker zijn en beperktere opties bieden. Kredietverstrekkers zullen extra voorzichtig zijn bij het verstrekken van leningen aan mensen op de zwarte lijst, aangezien zij als risicovoller worden beschouwd vanwege hun eerdere betalingsproblemen. In sommige gevallen kan het nog steeds mogelijk zijn om een lening te verkrijgen, maar dit kan gepaard gaan met hogere rentetarieven en strengere voorwaarden. Het is belangrijk om eerlijk te zijn over je financiële situatie en goed geïnformeerd te zijn over de mogelijke gevolgen voordat je besluit een lening af te sluiten terwijl je op de zwarte lijst staat.

Hoe kom ik aan 2000 euro snel?

Als u snel 2000 euro nodig heeft, kan een lening zonder vragen een optie lijken om dit bedrag te verkrijgen. Het is echter belangrijk om voorzichtig te zijn bij het overwegen van dergelijke leningen, aangezien ze vaak gepaard gaan met hogere rentetarieven en minder gunstige voorwaarden vanwege het ontbreken van uitgebreide financiële informatie. Voordat u besluit om een lening zonder vragen aan te gaan, is het verstandig om uw financiële situatie zorgvuldig te evalueren en alternatieve opties te overwegen die mogelijk beter passen bij uw behoeften en omstandigheden.

Waar kan ik snel 2000 € lenen?

Als u snel 2000 € wilt lenen, kunt u overwegen om een lening zonder vragen aan te vragen bij bepaalde kredietverstrekkers. Deze leningen kunnen het mogelijk maken om snel toegang te krijgen tot het benodigde bedrag zonder dat er uitgebreide vragen worden gesteld over uw financiële situatie. Het is echter belangrijk om voorzichtig te zijn en de voorwaarden van de lening goed te controleren voordat u zich verbindt, zodat u een weloverwogen beslissing kunt nemen en eventuele risico’s kunt minimaliseren.

Waar kan ik met spoed geld lenen?

Als u met spoed geld nodig heeft, kunt u overwegen om een lening zonder vragen aan te vragen. Deze leningen kunnen een snelle oplossing bieden voor onvoorziene financiële situaties waarbij u direct wat extra geld nodig heeft. Het is echter belangrijk om voorzichtig te zijn en de voorwaarden van de lening goed te controleren voordat u zich verbindt. Zorg ervoor dat u de rentevoet begrijpt en dat u in staat bent om het geleende bedrag op tijd terug te betalen om problematische schulden te voorkomen.