Vergelijk en Vind de Laagste Rente voor Jouw Hypothecaire Lening

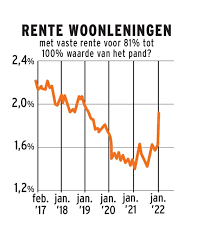

Als u op zoek bent naar een hypothecaire lening, is het vinden van de laagste rente van cruciaal belang. De rentevoet bepaalt immers hoeveel u uiteindelijk zult betalen voor uw lening en kan een aanzienlijk verschil maken in de totale kosten op lange termijn.

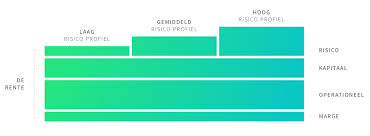

Het is belangrijk om te begrijpen dat de rentevoeten voor hypothecaire leningen kunnen variëren afhankelijk van verschillende factoren, waaronder uw kredietgeschiedenis, het geleende bedrag, de looptijd van de lening en de marktomstandigheden. Om de laagste rente te vinden die voor u beschikbaar is, is het raadzaam om verschillende kredietverstrekkers te vergelijken en offertes aan te vragen.

Er zijn verschillende manieren om de laagste rente voor uw hypothecaire lening te vinden. Allereerst kunt u contact opnemen met verschillende banken en financiële instellingen om hun actuele rentetarieven te achterhalen. Daarnaast kunt u gebruikmaken van online vergelijkingswebsites die u helpen bij het vinden van de beste aanbiedingen op de markt.

Het is ook verstandig om rekening te houden met eventuele bijkomende kosten en voorwaarden bij het vergelijken van leningen. Sommige kredietverstrekkers kunnen bijvoorbeeld administratiekosten of schattingskosten in rekening brengen, wat de totale kostprijs van uw lening kan beïnvloeden.

Door grondig onderzoek te doen en goed geïnformeerd beslissingen te nemen, kunt u ervoor zorgen dat u de laagste rente krijgt voor uw hypothecaire lening. Vergeet niet dat het vinden van een gunstige rentevoet niet alleen kan resulteren in lagere maandelijkse aflossingen, maar ook in aanzienlijke besparingen over de hele looptijd van uw lening.

6 Tips voor het Vinden van de Laagste Rente op een Hypothecaire Lening

- Vergelijk rentetarieven van verschillende kredietverstrekkers.

- Let op bijkomende kosten zoals dossierkosten en notariskosten.

- Onderhandel over de voorwaarden van de lening.

- Hou rekening met de looptijd van de lening en de impact op het totale bedrag dat je terugbetaalt.

- Controleer of je in aanmerking komt voor eventuele kortingen of premies bij bepaalde banken.

- Laat je goed informeren over alle aspecten van een hypothecaire lening door een financieel adviseur.

Vergelijk rentetarieven van verschillende kredietverstrekkers.

Een belangrijke tip om de laagste rente voor uw hypothecaire lening te vinden, is het vergelijken van rentetarieven van verschillende kredietverstrekkers. Door offertes aan te vragen bij verschillende banken en financiële instellingen, kunt u een goed beeld krijgen van de actuele markttarieven en de mogelijke besparingen die beschikbaar zijn. Het vergelijken van rentetarieven stelt u in staat om de beste deal te vinden die past bij uw financiële situatie en u helpt om de totale kosten van uw lening te minimaliseren. Het loont altijd de moeite om meerdere opties te overwegen voordat u een definitieve beslissing neemt over uw hypothecaire lening.

Let op bijkomende kosten zoals dossierkosten en notariskosten.

Wanneer u op zoek bent naar de laagste rente voor uw hypothecaire lening, is het essentieel om ook aandacht te besteden aan eventuele bijkomende kosten, zoals dossierkosten en notariskosten. Deze extra kosten kunnen aanzienlijk bijdragen aan de totale kosten van uw lening en dienen daarom niet over het hoofd gezien te worden. Door rekening te houden met alle aspecten van de lening, inclusief de bijkomende kosten, kunt u een weloverwogen beslissing nemen en ervoor zorgen dat u niet voor verrassingen komt te staan tijdens het afsluiten van uw hypothecaire lening.

Onderhandel over de voorwaarden van de lening.

Een belangrijke tip om de laagste rente voor uw hypothecaire lening te verkrijgen, is om te onderhandelen over de voorwaarden van de lening. Veel mensen realiseren zich niet dat het mogelijk is om te onderhandelen over zowel de rentevoet als andere aspecten van de lening, zoals de looptijd en eventuele bijkomende kosten. Door actief te onderhandelen met verschillende kredietverstrekkers, kunt u mogelijk gunstigere voorwaarden bedingen die u helpen om geld te besparen en een lening te vinden die beter aansluit bij uw financiële behoeften.

Hou rekening met de looptijd van de lening en de impact op het totale bedrag dat je terugbetaalt.

Wanneer u op zoek bent naar de laagste rente voor uw hypothecaire lening, is het essentieel om rekening te houden met de looptijd van de lening en de impact daarvan op het totale bedrag dat u terugbetaalt. Hoewel een langere looptijd kan resulteren in lagere maandelijkse aflossingen, zal dit uiteindelijk leiden tot een hogere totale kostprijs van de lening door de accumulatie van rente over een langere periode. Aan de andere kant kan een kortere looptijd leiden tot hogere maandelijkse aflossingen, maar zal dit resulteren in aanzienlijke besparingen op de totale kosten van uw lening. Het is daarom belangrijk om zorgvuldig af te wegen welke looptijd het meest geschikt is voor uw financiële situatie en doelen.

Controleer of je in aanmerking komt voor eventuele kortingen of premies bij bepaalde banken.

Als u op zoek bent naar de laagste rente voor uw hypothecaire lening, is het verstandig om te controleren of u in aanmerking komt voor eventuele kortingen of premies bij bepaalde banken. Sommige kredietverstrekkers bieden speciale kortingen aan voor bepaalde doelgroepen, zoals jonge gezinnen, eigenaars van energiezuinige woningen of klanten die meerdere producten bij dezelfde bank hebben. Door te profiteren van deze kortingen kunt u mogelijk een nog lagere rentevoet bekomen en zo uw totale leningskosten verder verlagen.

Laat je goed informeren over alle aspecten van een hypothecaire lening door een financieel adviseur.

Het is van essentieel belang om je goed te laten informeren over alle aspecten van een hypothecaire lening door een ervaren financieel adviseur. Een financieel adviseur kan je helpen bij het begrijpen van de verschillende rentetarieven, voorwaarden en kosten die gepaard gaan met een hypothecaire lening. Door hun expertise en advies in te winnen, kun je weloverwogen beslissingen nemen en ervoor zorgen dat je de beste deal krijgt die past bij jouw financiële situatie en behoeften. Een financieel adviseur kan ook helpen bij het identificeren van eventuele valkuilen of verborgen kosten, zodat je niet voor verrassingen komt te staan tijdens het afsluiten van de lening. Kortom, het raadplegen van een financieel adviseur is een verstandige stap om ervoor te zorgen dat je de laagste rente op je hypothecaire lening krijgt en dat je financiële toekomst veiliggesteld is.