Geld lenen kost ook geld: een belangrijke boodschap om te onthouden

Wanneer we nadenken over het lenen van geld, is het essentieel om te begrijpen dat dit niet zonder kosten komt. Het is een belangrijke boodschap die consumenten moeten onthouden: geld lenen kost ook geld. In dit artikel zullen we de betekenis van deze boodschap verkennen en waarom het cruciaal is om bewust te zijn van de kosten van leningen.

Het is geen geheim dat veel mensen soms financiële ondersteuning nodig hebben. Of het nu gaat om onverwachte uitgaven, medische kosten of andere noodsituaties, het kan voorkomen dat we tijdelijk extra geld nodig hebben. In dergelijke gevallen kan een lening een uitkomst bieden. Het stelt ons in staat om snel toegang te krijgen tot de benodigde financiële middelen en onze problemen op te lossen.

Echter, voordat we enthousiast worden over de mogelijkheid om geld te lenen, moeten we ons bewust zijn van de kosten die hiermee gepaard gaan. Geld lenen kost namelijk ook geld, en dit heeft alles te maken met de rentevoet en eventuele andere bijkomende kosten.

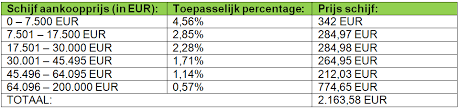

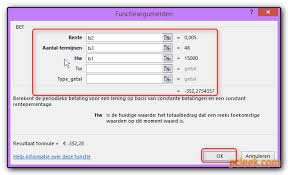

Wanneer u een lening afsluit, zal de kredietverstrekker u rente in rekening brengen voor het geleende bedrag. Dit is een vergoeding voor het risico dat zij nemen door u het geld te lenen. Het rentepercentage kan variëren afhankelijk van verschillende factoren, zoals uw kredietwaardigheid en het type lening dat u afsluit. Hoe hoger het rentepercentage, hoe meer geld u uiteindelijk terugbetaalt.

Naast de rente kunnen er ook andere kosten verbonden zijn aan het lenen van geld, zoals administratiekosten of verzekeringen. Deze kosten kunnen variëren per kredietverstrekker en moeten in overweging worden genomen bij het bepalen van de totale kosten van de lening.

Het is belangrijk om deze kosten zorgvuldig te evalueren voordat u een lening afsluit. Het kan verleidelijk zijn om alleen te kijken naar het bedrag dat u direct nodig heeft, maar het is essentieel om ook rekening te houden met de totale kosten op lange termijn. Het is raadzaam om verschillende kredietverstrekkers te vergelijken en offertes aan te vragen om een goed beeld te krijgen van de mogelijke kosten.

Daarnaast is het ook cruciaal om uw eigen financiële situatie grondig te evalueren voordat u besluit een lening af te sluiten. Kunt u de maandelijkse aflossingen comfortabel betalen? Heeft u voldoende inkomsten en stabiliteit om de lening terug te betalen zonder in financiële problemen te komen? Deze vragen zijn essentieel om ervoor te zorgen dat u geen onnodige schulden aangaat die uw financiële welzijn op lange termijn kunnen schaden.

Geld lenen kan een nuttige tool zijn in tijden van nood, maar we moeten ons altijd bewust zijn van de kosten die hiermee gepaard gaan. Geld lenen kost ook geld, en het is onze verantwoordelijkheid als consumenten om deze kosten zorgvuldig te overwegen voordat we een beslissing nemen. Door bewust te zijn van de kosten en onze eigen financiële situatie realistisch te beoordelen, kunnen we ervoor zorgen dat we verstandige keuzes maken en onze financiële gezondheid behouden.

7 voordelen van geld lenen: verbeter je financiële situatie

- Geld lenen kan een goede manier zijn om je financiële situatie te verbeteren.

- Het geeft je de mogelijkheid om investeringen te doen die anders niet mogelijk zouden zijn.

- Je kunt geld lenen voor verschillende doeleinden, zoals het aankopen van een huis of auto, het starten van een bedrijf of investeringen in aandelen en obligaties.

- Door geld te lenen kun je meer flexibiliteit creëren in de manier waarop je je geld beheert en besteedt.

- Er is veel concurrentie tussen leningverstrekkers, wat leidt tot lage rentetarieven en flexibele betalingsplannen voor consumentleners.

- Er wordt ook minder sterk getoetst op inkomen bij het afsluiten van een lening dan bijvoorbeeld bij het openzetten van een creditcardrekening of bankrekening .

- Je kunt vaak eenvoudig online geld lenen, waardoor er minder papierwerk nodig is en het proces sneller verloopt dan wanneer je naar de bank gaat om geld te lenem

4 Nadelen van Geld Lenen: Meer Terugbetalen, Veranderende Financiële Situatie, Beperkte Uitgaven en Hoge Boetes

- Geld lenen kost geld, dus je moet meer terugbetalen dan wat je hebt geleend.

- Het is moeilijk om een lening af te betalen als je financiële situatie verandert of als de rente stijgt.

- Als je een lening aangaat, kan het moeilijk zijn om voldoende geld over te houden voor andere uitgaven zoals levensonderhoud en spaargeld.

- Als je niet op tijd betaalt, kan de schuld oplopen en kun je geconfronteerd worden met hoge boetes en rentekosten

Geld lenen kan een goede manier zijn om je financiële situatie te verbeteren.

Hoewel het waar is dat geld lenen ook geld kost, kan het lenen van geld soms een verstandige keuze zijn om je financiële situatie te verbeteren. Hoewel het belangrijk is om bewust te zijn van de kosten en verplichtingen die gepaard gaan met leningen, zijn er situaties waarin het aangaan van een lening voordelen kan bieden.

Een van de voordelen van geld lenen is dat het je in staat stelt om grote investeringen te doen of belangrijke uitgaven te financieren die anders misschien niet mogelijk zouden zijn. Denk bijvoorbeeld aan het kopen van een huis of het starten van een eigen bedrijf. Door middel van een lening kun je direct toegang krijgen tot de benodigde financiële middelen en zo je doelen sneller bereiken.

Daarnaast kan geld lenen ook helpen bij het consolideren van bestaande schulden. Als je meerdere schulden hebt met verschillende rentetarieven en aflossingsvoorwaarden, kan het samenvoegen van deze schulden in één lening ervoor zorgen dat je meer overzicht krijgt en mogelijk zelfs lagere maandelijkse aflossingen hebt. Dit kan je helpen om je schulden sneller af te betalen en uiteindelijk geld te besparen op rentekosten.

Bovendien kan het aangaan van een lening ook nuttig zijn voor het opbouwen of verbeteren van je kredietgeschiedenis. Door tijdig en regelmatig leningen af te lossen, kun je een positieve kredietgeschiedenis opbouwen, wat je in de toekomst kan helpen bij het verkrijgen van gunstigere voorwaarden voor leningen of andere financiële producten.

Het is echter belangrijk om verantwoordelijkheid te nemen bij het lenen van geld. Voordat je een lening aangaat, moet je zorgvuldig je financiële situatie evalueren en ervoor zorgen dat je de maandelijkse aflossingen kunt dragen. Het is ook raadzaam om verschillende kredietverstrekkers te vergelijken en offertes aan te vragen om de beste voorwaarden te vinden die passen bij jouw behoeften.

Kortom, hoewel geld lenen geld kost, kan het aangaan van een lening soms een verstandige keuze zijn om je financiële situatie te verbeteren. Het stelt je in staat om belangrijke investeringen te doen, schulden te consolideren en je kredietgeschiedenis op te bouwen. Het is echter van cruciaal belang om verantwoordelijkheid te nemen en zorgvuldig de kosten en verplichtingen van de lening te overwegen voordat je een beslissing neemt.

Het geeft je de mogelijkheid om investeringen te doen die anders niet mogelijk zouden zijn.

Een van de voordelen van geld lenen, ondanks de kosten die ermee gepaard gaan, is dat het je de mogelijkheid biedt om investeringen te doen die anders niet mogelijk zouden zijn. Of het nu gaat om het starten van een eigen bedrijf, het renoveren van je huis of het volgen van een opleiding, sommige doelen vereisen nu eenmaal financiële middelen die we niet altijd direct beschikbaar hebben.

Door geld te lenen kun je deze investeringen toch realiseren. Het stelt je in staat om op korte termijn toegang te krijgen tot het benodigde kapitaal en zo je plannen in gang te zetten. Dit kan op zijn beurt leiden tot groei, nieuwe kansen en uiteindelijk zelfs financieel succes.

Stel bijvoorbeeld dat je een veelbelovend zakelijk idee hebt, maar niet over voldoende spaargeld beschikt om dit idee te realiseren. Door geld te lenen kun je het benodigde startkapitaal verkrijgen en je bedrijf opstarten. Dit opent de deuren naar nieuwe mogelijkheden en kan leiden tot zakelijk succes.

Ook voor persoonlijke doelen kan lenen een uitkomst bieden. Stel dat je al langere tijd droomt van een verbouwing aan je huis om meer ruimte te creëren voor jouw gezin. Het kan zijn dat je niet genoeg spaargeld hebt om deze renovatie direct te bekostigen. Door geld te lenen kun je toch beginnen met de verbouwing en de waarde van je huis verhogen.

Daarnaast kan het lenen van geld ook de mogelijkheid bieden om jezelf verder te ontwikkelen. Misschien wil je een opleiding volgen om nieuwe vaardigheden te leren of je carrièrekansen te vergroten. Het kan zijn dat je niet in staat bent om de kosten van deze opleiding direct te betalen, maar door geld te lenen kun je toch investeren in jezelf en zo je toekomstige kansen verbeteren.

Natuurlijk is het belangrijk om bij het lenen van geld altijd rekening te houden met de kosten en om verantwoorde financiële beslissingen te nemen. Het is essentieel om zorgvuldig te evalueren of de investering die je wilt doen opweegt tegen de kosten van de lening en of je in staat bent om deze terug te betalen.

Geld lenen kost ook geld, maar het kan wel deuren openen naar investeringen die anders buiten bereik zouden blijven. Door bewust en verstandig met leningen om te gaan, kun je jouw doelen realiseren en nieuwe kansen creëren voor succes en groei.

Je kunt geld lenen voor verschillende doeleinden, zoals het aankopen van een huis of auto, het starten van een bedrijf of investeringen in aandelen en obligaties.

Je kunt geld lenen voor verschillende doeleinden, zoals het aankopen van een huis of auto, het starten van een bedrijf of investeringen in aandelen en obligaties. Geld lenen kost ook geld, maar deze kosten wegen vaak op tegen de voordelen die het lenen met zich meebrengt.

Een van de belangrijkste voordelen van geld lenen is dat het ons in staat stelt om grote aankopen te doen of belangrijke investeringen te maken zonder dat we het volledige bedrag direct beschikbaar hoeven te hebben. Dit opent de deur naar mogelijkheden die anders misschien buiten ons bereik zouden liggen.

Bijvoorbeeld, als u uw droomhuis wilt kopen, kan het lenen van geld via een hypotheek u helpen om de benodigde financiële middelen bij elkaar te krijgen. Op deze manier kunt u genieten van uw nieuwe woning terwijl u geleidelijk aan de lening afbetaalt.

Ook voor ondernemers kan het lenen van geld cruciaal zijn om hun bedrijf op te starten of uit te breiden. Met behulp van een zakelijke lening kunnen ze investeren in apparatuur, voorraad en marketingactiviteiten die nodig zijn om hun onderneming succesvol te maken.

Daarnaast kan geld lenen ook gunstig zijn voor beleggers. Door gebruik te maken van een margin account kunnen beleggers extra kapitaal krijgen om te investeren in aandelen en obligaties. Hierdoor kunnen ze hun winstpotentieel vergroten en diversifiëren over verschillende beleggingsopties.

Natuurlijk is het belangrijk om verstandig en verantwoordelijk te lenen. Het is essentieel om de kosten en voorwaarden van de lening zorgvuldig te evalueren, evenals uw eigen financiële situatie. U moet ervoor zorgen dat u in staat bent om de lening terug te betalen volgens de afgesproken voorwaarden om financiële problemen te voorkomen.

Dus ja, geld lenen kost ook geld, maar het kan een waardevol instrument zijn om uw doelen te bereiken en kansen te grijpen die anders misschien buiten uw bereik zouden liggen. Met een goede planning en verantwoordelijkheid kunt u profiteren van de voordelen die lenen met zich meebrengt en uw financiële toekomst positief beïnvloeden.

Door geld te lenen kun je meer flexibiliteit creëren in de manier waarop je je geld beheert en besteedt.

Door geld te lenen kun je meer flexibiliteit creëren in de manier waarop je je geld beheert en besteedt. Hoewel het waar is dat geld lenen ook geld kost, kan het lenen van geld in sommige gevallen voordelen bieden die de kosten waard zijn.

Een van de voordelen van het lenen van geld is dat het je in staat stelt om grote aankopen te doen of onverwachte uitgaven te financieren zonder directe liquiditeit. Stel je bijvoorbeeld voor dat je een nieuwe auto nodig hebt, maar niet genoeg spaargeld hebt om deze volledig te betalen. Door een autolening af te sluiten, kun je de auto kopen en de kosten over een langere periode spreiden. Dit geeft je de flexibiliteit om een belangrijke aankoop te doen zonder dat dit direct een grote impact heeft op je financiële situatie.

Daarnaast kan het lenen van geld ook handig zijn bij het consolideren van schulden. Als je meerdere leningen of creditcardschulden hebt met verschillende rentetarieven en aflossingstermijnen, kan het samenvoegen van al deze schulden in één lening met een vast rentepercentage en maandelijkse aflossingsschema gunstiger zijn. Het kan niet alleen zorgen voor meer overzichtelijkheid en gemak bij het beheren van schulden, maar ook helpen om rentekosten te verminderen.

Bovendien kan het lenen van geld ook nuttig zijn bij het investeren in bijvoorbeeld vastgoed of bedrijfsuitbreiding. Door gebruik te maken van financieringsopties, zoals een hypotheek of zakelijke lening, kun je kapitaal verwerven om te investeren in projecten die op lange termijn rendement kunnen opleveren. Dit kan de groei van je vermogen stimuleren en nieuwe kansen creëren.

Het is echter belangrijk om op te merken dat geld lenen altijd gepaard gaat met verantwoordelijkheid en zorgvuldige planning. Het is essentieel om de kosten en voorwaarden van leningen zorgvuldig te evalueren en ervoor te zorgen dat je de maandelijkse aflossingen kunt dragen zonder in financiële problemen te komen. Het is ook raadzaam om alleen geld te lenen voor noodzakelijke uitgaven of investeringen die een positieve impact hebben op je financiële situatie op lange termijn.

Kortom, hoewel geld lenen ook geld kost, kan het lenen van geld voordelen bieden in termen van flexibiliteit bij het beheren en besteden van je geld. Of het nu gaat om het financieren van grote aankopen, consolidatie van schulden of investering in groei, het is belangrijk om verantwoordelijkheid te nemen bij het nemen van beslissingen over leningen en ervoor te zorgen dat ze passen bij jouw financiële doelen en mogelijkheden.

Er is veel concurrentie tussen leningverstrekkers, wat leidt tot lage rentetarieven en flexibele betalingsplannen voor consumentleners.

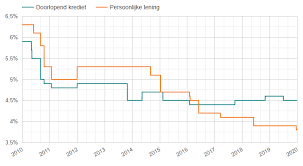

Een van de voordelen van geld lenen is dat er tegenwoordig veel concurrentie is tussen leningverstrekkers. Dit heeft geleid tot gunstige omstandigheden voor consumentleners, zoals lage rentetarieven en flexibele betalingsplannen.

Door de toegenomen concurrentie hebben leningverstrekkers de behoefte om aantrekkelijke aanbiedingen te doen om klanten aan te trekken. Hierdoor worden de rentetarieven op leningen verlaagd, waardoor consumenten kunnen profiteren van lagere kosten bij het lenen van geld. Dit is vooral gunstig voor mensen die verantwoordelijk willen lenen en hun financiën onder controle willen houden.

Daarnaast hebben consumentleners nu ook meer keuze als het gaat om betalingsplannen. Leningverstrekkers bieden vaak flexibele opties aan, zodat klanten kunnen kiezen welke termijnen het beste bij hun financiële situatie passen. Of het nu gaat om maandelijkse, tweewekelijkse of andere betalingsschema’s, er zijn verschillende mogelijkheden beschikbaar om aan individuele behoeften te voldoen.

Deze concurrentie tussen leningverstrekkers is voordelig voor consumentleners omdat het hen in staat stelt om te profiteren van gunstige tarieven en flexibele betalingsmogelijkheden. Het stelt mensen in staat om op een verantwoorde manier geld te lenen en hun financiële doelen te bereiken zonder in financiële stress te raken.

Het is echter belangrijk om op te merken dat ondanks deze voordelen, consumenten nog steeds verantwoordelijk moeten lenen en zich bewust moeten zijn van de kosten die gepaard gaan met het lenen van geld. Het is altijd verstandig om verschillende aanbieders te vergelijken en de voorwaarden zorgvuldig te lezen voordat u een beslissing neemt.

Al met al biedt de concurrentie tussen leningverstrekkers veel voordelen voor consumentleners. Lage rentetarieven en flexibele betalingsplannen maken het lenen van geld toegankelijker en helpen mensen om hun financiële doelen te bereiken. Het is echter belangrijk om verantwoordelijkheid te nemen bij het aangaan van een lening en ervoor te zorgen dat deze past bij uw individuele financiële situatie.

Er wordt ook minder sterk getoetst op inkomen bij het afsluiten van een lening dan bijvoorbeeld bij het openzetten van een creditcardrekening of bankrekening .

Er wordt ook minder sterk getoetst op inkomen bij het afsluiten van een lening dan bijvoorbeeld bij het openzetten van een creditcardrekening of bankrekening.

Een voordeel van geld lenen is dat er vaak minder strenge eisen worden gesteld aan het inkomen in vergelijking met andere financiële diensten, zoals het openen van een creditcardrekening of bankrekening. Terwijl banken en creditcardmaatschappijen uitgebreide controles uitvoeren om ervoor te zorgen dat de aanvrager voldoende inkomen heeft om de verplichtingen na te komen, kan dit proces soepeler verlopen bij het afsluiten van een lening.

Dit betekent niet dat kredietverstrekkers helemaal niet letten op het inkomen. Ze willen nog steeds zekerheid hebben dat de lener in staat is om de lening terug te betalen. Echter, in vergelijking met andere financiële diensten kan er meer flexibiliteit zijn in de beoordeling van het inkomen.

Dit kan voordelig zijn voor mensen die misschien geen vast dienstverband hebben of die extra inkomstenbronnen hebben die moeilijk te verifiëren zijn. Bijvoorbeeld zelfstandigen, freelancers of mensen met seizoensgebonden werk kunnen soms moeite hebben om aan de strikte inkomenseisen van banken te voldoen. In dergelijke gevallen kan geld lenen een aantrekkelijke optie zijn omdat er meer ruimte is voor individuele beoordeling.

Het is echter belangrijk op te merken dat hoewel er minder streng wordt getoetst op inkomen, dit niet betekent dat lenen zonder enige vorm van inkomen mogelijk is. Kredietverstrekkers zullen nog steeds een zorgvuldige afweging maken en willen zekerheid hebben dat de lening terugbetaald kan worden.

Als u overweegt om geld te lenen, is het nog steeds van cruciaal belang om uw financiële situatie realistisch te beoordelen en ervoor te zorgen dat u in staat bent om de lening terug te betalen. Het niet kunnen voldoen aan de aflossingsverplichtingen kan leiden tot financiële problemen en schade aan uw kredietwaardigheid.

Hoewel het minder strenge toetsen op inkomen een voordeel kan zijn voor sommige mensen, is het altijd verstandig om verantwoordelijkheid te nemen bij het aangaan van een lening. Zorg ervoor dat u de voorwaarden begrijpt, de kosten overweegt en alleen leent wat u echt nodig heeft en kunt terugbetalen.

Geld lenen kost ook geld, maar met verantwoordelijkheid en bewustzijn van uw eigen financiële situatie kunt u profiteren van de flexibiliteit die het biedt bij het beoordelen van uw inkomen.

Je kunt vaak eenvoudig online geld lenen, waardoor er minder papierwerk nodig is en het proces sneller verloopt dan wanneer je naar de bank gaat om geld te lenem

Een groot voordeel van geld lenen is dat je vaak eenvoudig online een lening kunt aanvragen. Dit betekent dat er minder papierwerk nodig is en het hele proces veel sneller verloopt dan wanneer je naar de bank gaat om geld te lenen.

Traditioneel gezien was het afsluiten van een lening een tijdrovend proces. Je moest naar de bank gaan, formulieren invullen, documenten verzamelen en wachten op goedkeuring. Dit alles kon weken in beslag nemen voordat je uiteindelijk het geld op je rekening had staan.

Met de komst van online leningen is dit allemaal veranderd. Tegenwoordig kun je met slechts een paar klikken op je computer of smartphone een lening aanvragen. De meeste kredietverstrekkers hebben gebruiksvriendelijke websites waar je eenvoudig alle benodigde informatie kunt invoeren.

Daarnaast hoef je bij online leningen vaak minder documenten in te dienen. In plaats van stapels papierwerk in te vullen en mee te nemen naar de bank, kun je vaak gewoon digitale kopieën van belangrijke documenten uploaden. Dit bespaart niet alleen tijd, maar ook moeite.

Een ander voordeel van online leningen is dat het hele proces veel sneller verloopt. Nadat je jouw aanvraag hebt ingediend, wordt deze snel geëvalueerd en krijg je binnen korte tijd een beslissing. Als jouw aanvraag wordt goedgekeurd, kan het geld vaak dezelfde dag nog op jouw rekening worden gestort.

Dit snelle en gemakkelijke proces maakt online leningen een aantrekkelijke optie voor mensen die snel geld nodig hebben. Of het nu gaat om onverwachte uitgaven, medische kosten of andere financiële noodsituaties, online leningen bieden een efficiënte oplossing.

Het is echter belangrijk om te onthouden dat geld lenen nog steeds kosten met zich meebrengt en dat je verantwoordelijk moet blijven bij het afsluiten van een lening. Zorg ervoor dat je de voorwaarden en rentetarieven zorgvuldig leest voordat je akkoord gaat met een lening, zodat je niet voor verrassingen komt te staan.

Al met al biedt het eenvoudig online kunnen lenen van geld vele voordelen. Het bespaart tijd, moeite en maakt het hele proces veel sneller. Als je op zoek bent naar een snelle en handige manier om geld te lenen, dan zijn online leningen zeker het overwegen waard.

Geld lenen kost geld, dus je moet meer terugbetalen dan wat je hebt geleend.

Wanneer je besluit om geld te lenen, is het belangrijk om te beseffen dat dit niet zonder kosten komt. Een van de nadelen van lenen is dat je uiteindelijk meer moet terugbetalen dan het bedrag dat je oorspronkelijk hebt geleend. Dit komt door de rente en eventuele andere kosten die aan de lening zijn verbonden.

De rente is een vergoeding die de kredietverstrekker in rekening brengt voor het risico dat zij nemen door jou geld te lenen. Het rentepercentage kan variëren afhankelijk van verschillende factoren, zoals het type lening en jouw kredietwaardigheid. Hoe hoger het rentepercentage, hoe meer geld je uiteindelijk zult moeten terugbetalen.

Naast de rente kunnen er ook andere kosten zijn, zoals administratiekosten of verzekeringen. Deze kosten kunnen per kredietverstrekker verschillen en moeten worden meegenomen bij het berekenen van de totale kosten van de lening.

Het feit dat je meer moet terugbetalen dan wat je hebt geleend, kan een belangrijke overweging zijn bij het afsluiten van een lening. Het is essentieel om realistisch te zijn over jouw financiële situatie en ervoor te zorgen dat je in staat bent om de maandelijkse aflossingen comfortabel te betalen. Anders loop je het risico om in financiële problemen te komen en mogelijk nog meer schulden op te bouwen.

Om ervoor te zorgen dat je geen onnodige financiële lasten op je neemt, is het verstandig om de totale kosten van de lening zorgvuldig te evalueren voordat je een beslissing neemt. Vergelijk verschillende kredietverstrekkers en vraag offertes aan om een goed beeld te krijgen van de mogelijke kosten. Zo kun je een weloverwogen beslissing nemen en voorkomen dat je onnodig veel geld moet terugbetalen.

Het is belangrijk om bewust te zijn van het feit dat geld lenen geld kost. Door deze realiteit in gedachten te houden, kun je verstandige financiële keuzes maken en ervoor zorgen dat je jouw financiële gezondheid op lange termijn behoudt.

Het is moeilijk om een lening af te betalen als je financiële situatie verandert of als de rente stijgt.

Een belangrijk nadeel van het lenen van geld is dat het moeilijk kan zijn om de lening af te betalen als je financiële situatie verandert of als de rente stijgt. Hoewel geld lenen soms noodzakelijk kan zijn, moeten we ons bewust zijn van de risico’s die ermee gepaard gaan.

Wanneer we een lening afsluiten, gaan we een financiële verplichting aan die we in de toekomst moeten nakomen. Dit betekent dat we maandelijks een bepaald bedrag moeten terugbetalen, inclusief rente en eventuele andere kosten. Het kan echter gebeuren dat onze financiële situatie verandert, bijvoorbeeld door het verlies van een baan, onverwachte uitgaven of gezondheidsproblemen.

In dergelijke gevallen kan het moeilijk worden om aan onze aflossingsverplichtingen te voldoen. Als we niet in staat zijn om de lening op tijd terug te betalen, kunnen er boetes en extra kosten ontstaan. Dit kan leiden tot een negatieve spiraal van schulden en financiële problemen.

Daarnaast is er ook het risico van stijgende rentetarieven. Als de rente stijgt tijdens de looptijd van onze lening, zal dit resulteren in hogere maandelijkse aflossingen. Dit kan een aanzienlijke impact hebben op ons budget en ervoor zorgen dat we moeite hebben om aan onze financiële verplichtingen te voldoen.

Om deze risico’s te verminderen, is het belangrijk om voorzichtig te zijn bij het aangaan van leningen. We moeten realistisch zijn over onze financiële situatie en ervoor zorgen dat we de maandelijkse aflossingen comfortabel kunnen betalen, zelfs als er veranderingen optreden. Het is ook verstandig om rekening te houden met mogelijke rentestijgingen en hierop voorbereid te zijn.

Het is altijd raadzaam om verschillende leningsopties te vergelijken en de voorwaarden zorgvuldig te bestuderen voordat u een beslissing neemt. Het kan ook nuttig zijn om professioneel advies in te winnen bij een financieel adviseur, zodat u een weloverwogen keuze kunt maken die past bij uw persoonlijke situatie.

Kortom, hoewel geld lenen soms noodzakelijk kan zijn, brengt het ook risico’s met zich mee. Het is moeilijk om een lening af te betalen als je financiële situatie verandert of als de rente stijgt. Door voorzichtigheid en realisme toe te passen bij het aangaan van leningen, kunnen we ervoor zorgen dat we financieel stabiel blijven en onnodige problemen vermijden.

Als je een lening aangaat, kan het moeilijk zijn om voldoende geld over te houden voor andere uitgaven zoals levensonderhoud en spaargeld.

Een con van geld lenen: moeite om voldoende geld over te houden voor andere uitgaven

Het is geen geheim dat geld lenen kosten met zich meebrengt. Het is belangrijk om te begrijpen dat deze kosten niet alleen betrekking hebben op de rente en andere bijkomende kosten, maar ook op het feit dat het moeilijk kan zijn om voldoende geld over te houden voor andere uitgaven.

Wanneer we een lening aangaan, moeten we maandelijkse aflossingen doen. Deze aflossingen kunnen een aanzienlijk deel van ons inkomen opslokken, waardoor er minder ruimte overblijft voor andere essentiële uitgaven zoals levensonderhoud en spaargeld.

Het kan een uitdaging zijn om een balans te vinden tussen het terugbetalen van de lening en het voldoen aan onze dagelijkse behoeften. Als er te veel geld naar de aflossingen gaat, kan dit leiden tot financiële stress en zelfs tot het niet kunnen voldoen aan basisbehoeften zoals voedsel, huisvesting en gezondheidszorg.

Bovendien kan het ook moeilijk zijn om geld opzij te zetten voor spaargeld of noodgevallen wanneer we al een lening hebben lopen. Het is belangrijk om een financiële buffer op te bouwen voor onvoorziene situaties, maar dit kan lastig zijn als er al een groot deel van ons inkomen naar de aflossingen gaat.

Om dit con van geld lenen tegen te gaan, is het essentieel om verstandig om te gaan met onze financiën en een realistisch budget op te stellen. We moeten ervoor zorgen dat we voldoende geld reserveren voor essentiële uitgaven en proberen om wat spaargeld opzij te zetten, zelfs als we een lening hebben lopen.

Daarnaast is het ook belangrijk om kritisch te kijken naar de leningen die we aangaan. Is het echt noodzakelijk om geld te lenen of zijn er alternatieve oplossingen? Kunnen we misschien besparen op andere uitgaven om de leninglast te verminderen? Het is essentieel om deze vragen te stellen voordat we een lening aangaan, zodat we de mogelijke negatieve gevolgen kunnen minimaliseren.

Kortom, een con van geld lenen is dat het moeilijk kan zijn om voldoende geld over te houden voor andere uitgaven zoals levensonderhoud en spaargeld. Het is belangrijk om verstandig met onze financiën om te gaan, een realistisch budget op te stellen en kritisch naar onze leningsbehoeften te kijken. Op die manier kunnen we ervoor zorgen dat we niet alleen aan onze financiële verplichtingen voldoen, maar ook ons financiële welzijn op lange termijn behouden.

Als je niet op tijd betaalt, kan de schuld oplopen en kun je geconfronteerd worden met hoge boetes en rentekosten

Als je ervoor kiest om geld te lenen, is het belangrijk om te begrijpen dat er ook risico’s aan verbonden zijn. Een van de nadelen van geld lenen is dat als je niet op tijd betaalt, de schuld kan oplopen en je geconfronteerd kunt worden met hoge boetes en rentekosten.

Wanneer je een lening afsluit, ga je een financiële verplichting aan. Dit betekent dat je maandelijkse aflossingen moet doen volgens de voorwaarden die zijn vastgelegd in het leencontract. Als je deze aflossingen niet op tijd betaalt, kunnen er verschillende consequenties optreden.

Ten eerste kunnen er boetes in rekening worden gebracht voor betalingsachterstanden. Deze boetes kunnen snel oplopen en de totale schuld vergroten. Het kan een neerwaartse spiraal worden waarbij je steeds meer moet betalen vanwege de vertragingen in betalingen.

Daarnaast kan het niet op tijd betalen van leningen ook leiden tot hogere rentekosten. Kredietverstrekkers kunnen extra rente in rekening brengen of het rentepercentage verhogen als gevolg van betalingsachterstanden. Dit kan de totale kosten van de lening aanzienlijk verhogen en het moeilijker maken om uit de schuld te komen.

Bovendien kan het niet nakomen van betalingsverplichtingen ook negatieve gevolgen hebben voor je kredietwaardigheid. Betalingsachterstanden worden geregistreerd bij kredietbureaus en kunnen invloed hebben op toekomstige leningaanvragen. Het kan moeilijker worden om in de toekomst krediet te verkrijgen of je kunt te maken krijgen met hogere rentetarieven vanwege een slechte kredietgeschiedenis.

Om deze negatieve gevolgen te voorkomen, is het belangrijk om verantwoordelijkheid te nemen voor je lening en ervoor te zorgen dat je op tijd betaalt. Maak een budget en zorg ervoor dat je voldoende financiële middelen hebt om de maandelijkse aflossingen te kunnen doen. Als je merkt dat je moeite hebt om aan de betalingsverplichtingen te voldoen, neem dan zo snel mogelijk contact op met de kredietverstrekker om mogelijke oplossingen te bespreken.

Het is cruciaal om bewust te zijn van de consequenties van het niet op tijd betalen van leningen. Het kan leiden tot hogere kosten, boetes en schade aan je kredietwaardigheid. Door verantwoordelijkheid te nemen en ervoor te zorgen dat je op tijd betaalt, kun je deze negatieve gevolgen vermijden en financiële stabiliteit behouden.