Hoe bereken je een persoonlijke lening? Een handige gids voor het berekenen van jouw persoonlijke lening.

Persoonlijke lening berekenen: Een handige gids

Een persoonlijke lening kan een uitkomst bieden wanneer je extra financiële ruimte nodig hebt voor grote uitgaven, zoals het renoveren van je huis, het kopen van een nieuwe auto of het financieren van een droomvakantie. Voordat je echter een persoonlijke lening afsluit, is het belangrijk om de lening te berekenen en te begrijpen hoeveel je uiteindelijk zult moeten terugbetalen.

Wat is een persoonlijke lening?

Een persoonlijke lening is een vorm van lenen waarbij je een vast bedrag leent dat je over een vooraf bepaalde periode terugbetaalt. Het rentepercentage en de looptijd worden bij aanvang van de lening vastgesteld. Dit betekent dat je gedurende de looptijd van de lening maandelijkse aflossingen doet totdat het geleende bedrag volledig is terugbetaald.

Hoe bereken je een persoonlijke lening?

Het berekenen van een persoonlijke lening kan eenvoudig zijn als je de juiste informatie hebt. Hier zijn de stappen die je kunt volgen om een persoonlijke lening correct te berekenen:

Bepaal het leenbedrag: Bedenk hoeveel geld je nodig hebt en bepaal het exacte bedrag dat je wilt lenen. Houd er rekening mee dat geldschieters mogelijk beperkingen hebben op het minimum- en maximumbedrag dat ze willen uitlenen.

Controleer de rentevoet: Informeer bij verschillende geldschieters naar de rentetarieven die zij aanbieden voor persoonlijke leningen. De rentevoet kan variëren afhankelijk van de geldschieter en je kredietwaardigheid.

Bepaal de looptijd: Overleg met de geldschieter om de gewenste looptijd van de lening te bepalen. Dit kan variëren van enkele maanden tot enkele jaren, afhankelijk van je financiële situatie en terugbetalingsmogelijkheden.

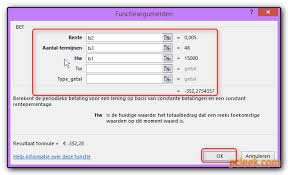

Gebruik een online leningcalculator: Maak gebruik van online tools of leningcalculators die beschikbaar zijn op financiële websites. Deze calculators helpen je bij het berekenen van het maandelijkse aflossingsbedrag, het totale bedrag dat je over de looptijd zult terugbetalen, inclusief rente, en andere relevante informatie.

Vergelijk verschillende opties: Vergeet niet om verschillende geldschieters te vergelijken voordat je een definitieve beslissing neemt. Let op factoren zoals rentepercentages, looptijd, boeteclausules en andere voorwaarden die van invloed kunnen zijn op jouw persoonlijke situatie.

Belangrijke aandachtspunten

Bij het berekenen van een persoonlijke lening is het essentieel om rekening te houden met enkele belangrijke aandachtspunten:

Rentetarieven: Het rentepercentage kan variëren afhankelijk van verschillende factoren, zoals jouw kredietgeschiedenis en het risico dat de geldschieter neemt. Hoe hoger het rentepercentage, hoe meer je uiteindelijk zult moeten terugbetalen.

Extra kosten: Naast de rente kunnen er ook andere kosten verbonden zijn aan een persoonlijke lening, zoals administratiekosten of verzekeringen. Let op deze extra kosten bij het berekenen van de totale lening.

Flexibiliteit: Sommige geldschieters bieden flexibele voorwaarden aan, zoals de mogelijkheid om extra aflossingen te doen of de lening vervroegd af te lossen zonder extra kosten. Overweeg deze flexibiliteit bij het kiezen van een geldschieter.

Het berekenen van een persoonlijke lening is een belangrijke stap om ervoor te zorgen dat je jouw financiële verplichtingen kunt nakomen. Door de juiste informatie te verzamelen en verschillende opties te vergelijken, kun je een weloverwogen beslissing nemen en een persoonlijke lening vinden die past bij jouw behoeften en financiële situatie.

4 Veelgestelde Vragen over het Berekenen van een Persoonlijke Lening

- Hoeveel kan ik lenen voor een persoonlijke lening?

- Wat kost een lening van 10000 euro per maand?

- Hoe snel krijg je een persoonlijke lening?

- Hoeveel afbetalen voor 100.000 euro lenen?

Hoeveel kan ik lenen voor een persoonlijke lening?

Het bedrag dat je kunt lenen voor een persoonlijke lening is afhankelijk van verschillende factoren, zoals je inkomen, kredietgeschiedenis, uitgaven en de geldschieter waar je de lening aanvraagt. Over het algemeen gelden de volgende richtlijnen:

- Inkomen: Geldschieters zullen kijken naar je inkomen om te bepalen of je in staat bent om de lening terug te betalen. Over het algemeen geldt dat hoe hoger je inkomen is, hoe meer je kunt lenen.

- Kredietgeschiedenis: Je kredietgeschiedenis speelt een belangrijke rol bij het bepalen van het leenbedrag. Als je een goede kredietgeschiedenis hebt met een positieve betalingsgeschiedenis en lage schulden, heb je over het algemeen meer kans om een hoger bedrag te kunnen lenen.

- Uitgaven: Geldschieters zullen ook kijken naar je uitgavenpatroon om te beoordelen of je voldoende financiële ruimte hebt om de maandelijkse aflossingen van de lening te kunnen doen. Als je al veel andere financiële verplichtingen hebt, kan dit van invloed zijn op het bedrag dat je kunt lenen.

- Leningvoorwaarden: Elke geldschieter hanteert zijn eigen criteria en voorwaarden voor het verstrekken van persoonlijke leningen. Het is daarom belangrijk om verschillende geldschieters te vergelijken en hun specifieke voorwaarden te bekijken voordat je een definitieve beslissing neemt.

Het is raadzaam om contact op te nemen met verschillende geldschieters en een leningaanvraag in te dienen om een nauwkeurig beeld te krijgen van het bedrag dat je kunt lenen. Zij zullen je financiële situatie beoordelen en je informeren over het maximale bedrag dat zij bereid zijn uit te lenen. Onthoud echter altijd dat het verstandig is om alleen te lenen wat je echt nodig hebt en wat je redelijkerwijs kunt terugbetalen, om financiële problemen in de toekomst te voorkomen.

Wat kost een lening van 10000 euro per maand?

Om de kosten van een lening van 10.000 euro per maand te berekenen, moeten we rekening houden met de rentevoet en de looptijd van de lening. Zonder deze informatie kan ik geen exacte berekening geven.

Stel dat we een hypothetische rentevoet van 5% nemen en een looptijd van 36 maanden (3 jaar). We kunnen dan een schatting maken van het maandelijkse aflossingsbedrag.

Als we deze gegevens gebruiken, kunnen we gebruikmaken van een leningcalculator om het maandelijkse aflossingsbedrag te berekenen. Hierbij houden we rekening met de rente en de looptijd.

Bijvoorbeeld, met een rentevoet van 5% en een looptijd van 36 maanden, zou het maandelijkse aflossingsbedrag voor een lening van 10.000 euro ongeveer 299 euro zijn.

Het is echter belangrijk om op te merken dat dit slechts een schatting is en dat de werkelijke kosten kunnen variëren, afhankelijk van de geldschieter en andere factoren zoals administratiekosten of verzekeringen die mogelijk in rekening worden gebracht.

Daarom is het altijd raadzaam om contact op te nemen met verschillende geldschieters en hun specifieke voorwaarden te vergelijken voordat je definitieve beslissingen neemt over het aangaan van een lening.

Hoe snel krijg je een persoonlijke lening?

De snelheid waarmee je een persoonlijke lening kunt krijgen, kan variëren afhankelijk van verschillende factoren, waaronder de geldschieter en je eigen financiële situatie. Over het algemeen zijn er echter enkele richtlijnen die je kunt volgen om het proces te versnellen:

- Online aanvraag: Veel geldschieters bieden tegenwoordig de mogelijkheid om online een lening aan te vragen. Dit bespaart tijd en maakt het proces sneller.

- Vereiste documenten: Zorg ervoor dat je alle benodigde documenten bij de hand hebt voordat je de lening aanvraagt. Dit kan onder meer identiteitsbewijzen, bewijs van inkomen en bankafschriften omvatten. Door deze documenten vooraf te verzamelen, kun je vertragingen voorkomen.

- Kredietbeoordeling: De snelheid van de kredietbeoordeling kan variëren afhankelijk van de geldschieter en de complexiteit van jouw financiële situatie. Sommige geldschieters kunnen binnen enkele uren een beoordeling uitvoeren, terwijl andere mogelijk meer tijd nodig hebben.

- Goedgekeurde lening: Zodra jouw lening is goedgekeurd, kan het geld meestal binnen enkele dagen op jouw rekening worden gestort. Sommige geldschieters bieden echter ook snellere opties aan waarbij het geld dezelfde dag nog beschikbaar is.

Het is belangrijk op te merken dat hoewel sommige geldschieters snelle goedkeuring en uitbetaling kunnen bieden, dit niet altijd het geval is. Het is raadzaam om de voorwaarden en doorlooptijden van verschillende geldschieters te vergelijken voordat je een definitieve beslissing neemt.

Daarnaast is het altijd verstandig om zorgvuldig te overwegen of je een persoonlijke lening echt nodig hebt en of je in staat zult zijn om de lening tijdig terug te betalen. Het nemen van verantwoorde financiële beslissingen is essentieel om onnodige schulden te voorkomen.

Hoeveel afbetalen voor 100.000 euro lenen?

Het bedrag dat je maandelijks moet afbetalen voor een lening van 100.000 euro hangt af van verschillende factoren, zoals de rentevoet en de looptijd van de lening. Om een schatting te maken van het maandelijkse aflossingsbedrag, is het belangrijk om te weten wat de rentevoet is en hoe lang je de lening wilt aflossen.

Laten we als voorbeeld aannemen dat je een persoonlijke lening wilt afsluiten met een rentevoet van 5% en een looptijd van 5 jaar. In dit geval kun je gebruikmaken van een online leningcalculator om het maandelijkse aflossingsbedrag te berekenen.

Met deze gegevens zou het geschatte maandelijkse aflossingsbedrag voor een lening van 100.000 euro ongeveer 1.887 euro zijn. Houd er echter rekening mee dat dit slechts een schatting is en dat het werkelijke bedrag kan variëren, afhankelijk van de specifieke voorwaarden die door de geldschieter worden gehanteerd.

Het is altijd verstandig om contact op te nemen met verschillende geldschieters en hun specifieke tarieven en voorwaarden te vergelijken voordat je definitieve beslissingen neemt over het lenen van geld. Op die manier kun je de beste optie vinden die past bij jouw financiële situatie en behoeften.