Onderhandse lening tussen particulieren: Een alternatieve financieringsoplossing zonder bank

Onderhandse lening tussen particulieren: een alternatieve financieringsoplossing

In de wereld van financiën en leningen zijn er verschillende opties beschikbaar voor particulieren die extra geld nodig hebben. Een van deze opties is de onderhandse lening tussen particulieren, ook wel bekend als peer-to-peer lening. Dit type lening biedt een alternatieve financieringsoplossing die steeds populairder wordt.

Een onderhandse lening tussen particulieren houdt in dat een individu geld leent van een andere persoon, zonder tussenkomst van een financiële instelling zoals een bank. Dit kan voordelen bieden voor zowel de kredietnemer als de kredietverstrekker.

Voor de kredietnemer kan het verkrijgen van een onderhandse lening gemakkelijker zijn dan het verkrijgen van een traditionele banklening. Banken hebben vaak strikte criteria en vereisen uitgebreide documentatie, wat het proces complex en tijdrovend kan maken. Bij een onderhandse lening kunnen particulieren echter flexibeler zijn in hun beoordeling en kunnen ze sneller beslissen over het verstrekken van de lening.

Bovendien kan de rente op onderhandse leningen vaak gunstiger zijn dan die bij traditionele bankleningen. Dit komt doordat particuliere kredietverstrekkers niet gebonden zijn aan dezelfde regelgeving en overheadkosten als banken. Hierdoor kunnen ze lagere rentetarieven aanbieden, wat aantrekkelijk is voor mensen die op zoek zijn naar goedkopere financieringsmogelijkheden.

Voor de kredietverstrekker biedt een onderhandse lening de mogelijkheid om hun geld te laten renderen. In plaats van het geld op een spaarrekening te laten staan met een laag rendement, kunnen particulieren ervoor kiezen om het uit te lenen en rente te ontvangen op hun investering. Dit kan een aantrekkelijke optie zijn voor mensen die op zoek zijn naar alternatieve beleggingsmogelijkheden en bereid zijn om risico’s te nemen.

Natuurlijk zijn er ook enkele nadelen en risico’s verbonden aan onderhandse leningen tussen particulieren. Het belangrijkste risico is dat er geen garantie is dat de kredietnemer de lening zal terugbetalen. In tegenstelling tot bij een banklening, waarbij de bank meestal zekerheid vraagt in de vorm van onderpand of garanties, is er bij een onderhandse lening vaak geen dergelijke zekerheid. Dit betekent dat kredietverstrekkers een hoger risico lopen om hun geld kwijt te raken als de kredietnemer niet aan zijn verplichtingen kan voldoen.

Om deze risico’s te minimaliseren, is het belangrijk om voorzichtig te zijn bij het afsluiten van een onderhandse lening. Zowel kredietnemers als kredietverstrekkers moeten zorgvuldig overwegen of ze elkaar kunnen vertrouwen en moeten duidelijke afspraken maken over de voorwaarden van de lening. Het is ook raadzaam om juridisch advies in te winnen en een officiële overeenkomst op te stellen om beide partijen te beschermen.

Al met al biedt een onderhandse lening tussen particulieren een interessante alternatieve financieringsmogelijkheid voor mensen die op zoek zijn naar leningen of beleggingsmogelijkheden buiten het traditionele bankwezen. Het kan gunstig zijn voor zowel kredietnemers als kredietverstrekkers, maar het is belangrijk om de risico’s en voorzorgsmaatregelen in overweging te nemen voordat u zich aan deze vorm van lenen waagt.

7 Veelgestelde vragen over onderhandse leningen tussen particulieren

- Wat is de beste manier om een onderhandse lening tussen particulieren te regelen?

- Is er een wettelijk kader voor onderhandse leningen tussen particulieren?

- Hoeveel rente moet ik betalen als ik een onderhandse lening aanga?

- Wat zijn de risico’s van het lenen van geld aan familie of vrienden?

- Welke documentatie moet worden opgesteld voor een onderhandse lening tussen particulieren?

- Kan ik mijn onderhandse lening bijhouden in mijn boekhouding?

- Wat is het verschil tussen een banklening en een onderhandse lening tussen particulieren?

Wat is de beste manier om een onderhandse lening tussen particulieren te regelen?

Het regelen van een onderhandse lening tussen particulieren vereist zorgvuldige planning en duidelijke afspraken om beide partijen te beschermen. Hier zijn enkele stappen die u kunt volgen om het proces soepel te laten verlopen:

- Communicatie: Begin met open en eerlijke communicatie tussen de kredietnemer en de kredietverstrekker. Bespreek de leningsvoorwaarden, zoals het geleende bedrag, de rente, de aflossingstermijn en eventuele andere voorwaarden.

- Juridisch advies: Het is raadzaam om juridisch advies in te winnen bij een professional, zoals een advocaat of notaris. Zij kunnen u helpen bij het opstellen van een juridisch bindende overeenkomst die beide partijen beschermt.

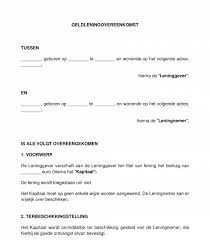

- Overeenkomst opstellen: Stel een schriftelijke overeenkomst op waarin alle details van de lening worden vastgelegd. Dit omvat het geleende bedrag, de rentevoet, de aflossingsvoorwaarden, eventuele boetes bij vertraging in betalingen en andere relevante bepalingen. Zorg ervoor dat beide partijen deze overeenkomst begrijpen en akkoord gaan voordat ze ondertekenen.

- Identificatie en documentatie: Verifieer elkaars identiteit door middel van officiële documenten zoals identiteitsbewijzen of paspoorten. Maak kopieën van deze documenten voor uw administratie.

- Betalingsregeling: Maak duidelijke afspraken over hoe betalingen moeten worden gedaan. Bepaal of er maandelijkse termijnen zijn en hoe deze moeten worden overgemaakt, bijvoorbeeld via bankoverschrijving. Zorg ervoor dat beide partijen op de hoogte zijn van de betalingsprocedure.

- Terugbetalingsplan: Maak een gedetailleerd terugbetalingsplan waarin wordt beschreven hoe en wanneer de lening zal worden terugbetaald. Dit kan een vast bedrag per maand zijn of andere aflossingsvoorwaarden die u overeenkomt.

- Ondertekening en getuigen: Zorg ervoor dat de leningsovereenkomst wordt ondertekend door beide partijen en dat er getuigen aanwezig zijn om het proces te bevestigen. Dit verhoogt de juridische geldigheid van de overeenkomst.

- Opvolging en administratie: Houd nauwkeurige administratie bij van alle betalingen en communicatie met betrekking tot de lening. Dit omvat ontvangstbewijzen, bankafschriften en eventuele correspondentie tussen beide partijen.

Het is belangrijk om te benadrukken dat het raadplegen van een professionele adviseur, zoals een advocaat of notaris, essentieel is bij het regelen van een onderhandse lening tussen particulieren. Zij kunnen u helpen bij het naleven van wettelijke vereisten en ervoor zorgen dat uw belangen worden beschermd in geval van geschillen of onvoorziene omstandigheden.

Is er een wettelijk kader voor onderhandse leningen tussen particulieren?

In België bestaat er geen specifiek wettelijk kader voor onderhandse leningen tussen particulieren. Het is belangrijk op te merken dat onderhandse leningen niet hetzelfde zijn als traditionele bankleningen, waarbij financiële instellingen betrokken zijn en er strikte regels en voorschriften gelden.

Bij onderhandse leningen tussen particulieren is de overeenkomst gebaseerd op een wederzijds akkoord tussen de kredietnemer en de kredietverstrekker. Hoewel er geen specifieke wetgeving is die deze vorm van lenen regelt, moeten beide partijen zich nog steeds houden aan algemene contractuele principes die in het Belgische Burgerlijk Wetboek worden vastgesteld.

Het is raadzaam om bij het afsluiten van een onderhandse lening een schriftelijke overeenkomst op te stellen die de belangrijkste voorwaarden van de lening bevat, zoals het geleende bedrag, de rentevoet, de aflossingsvoorwaarden en eventuele andere afspraken. Het is ook verstandig om juridisch advies in te winnen om ervoor te zorgen dat de overeenkomst rechtsgeldig en afdwingbaar is.

Hoewel er geen specifieke wettelijke bescherming bestaat voor onderhandse leningen tussen particulieren, kunnen geschillen nog steeds worden voorgelegd aan rechtbanken als er sprake is van contractbreuk of andere juridische problemen. Het kan echter moeilijk zijn om bewijsmateriaal te verzamelen of claims af te dwingen zonder een formele overeenkomst.

Het is altijd aan te raden om voorzichtig te zijn bij het afsluiten van onderhandse leningen en om vertrouwen op te bouwen met de andere partij. Het is ook verstandig om professioneel advies in te winnen en alle aspecten van de lening zorgvuldig te overwegen voordat u zich aan deze vorm van lenen waagt.

Hoeveel rente moet ik betalen als ik een onderhandse lening aanga?

De rente die u moet betalen bij een onderhandse lening tussen particulieren kan variëren en is afhankelijk van verschillende factoren. In tegenstelling tot traditionele bankleningen, waarbij de rentetarieven vaak worden vastgesteld volgens standaardnormen, kunnen de rentetarieven bij onderhandse leningen worden bepaald door de overeenkomst tussen u en de kredietverstrekker.

Bij het aangaan van een onderhandse lening is het belangrijk om duidelijke afspraken te maken over de rentevoet. U kunt samen met de kredietverstrekker bepalen welk rentepercentage redelijk en haalbaar is voor beide partijen. Het is gebruikelijk dat het rentepercentage bij onderhandse leningen lager is dan bij traditionele bankleningen, maar dit hangt af van verschillende factoren zoals uw kredietwaardigheid, het risico dat de kredietverstrekker neemt en de marktomstandigheden.

Het is raadzaam om vergelijkbaar marktonderzoek te doen naar rentetarieven voor vergelijkbare leningen voordat u een onderhandse lening aangaat. Dit kan u helpen om een idee te krijgen van wat als redelijk wordt beschouwd in uw specifieke situatie.

Onthoud echter dat het belangrijkste aspect bij het aangaan van een onderhandse lening niet alleen het rentepercentage is, maar ook andere voorwaarden zoals de looptijd van de lening, eventuele boetes voor vervroegde aflossing en andere kosten die mogelijk in rekening worden gebracht. Zorg ervoor dat u alle voorwaarden en kosten begrijpt voordat u akkoord gaat met de lening.

Het is altijd verstandig om professioneel advies in te winnen bij een financieel adviseur of juridisch expert om ervoor te zorgen dat u volledig op de hoogte bent van uw rechten en verplichtingen bij het aangaan van een onderhandse lening.

Wat zijn de risico’s van het lenen van geld aan familie of vrienden?

Het lenen van geld aan familie of vrienden kan emotioneel en financieel complex zijn. Hoewel het helpen van dierbaren in financiële nood een nobele daad kan zijn, brengt het lenen van geld aan familie of vrienden ook bepaalde risico’s met zich mee. Hier zijn enkele belangrijke risico’s om in gedachten te houden:

Verlies van relatie: Geld lenen aan familieleden of vrienden kan spanningen veroorzaken binnen de relatie. Als er problemen ontstaan bij het terugbetalen van de lening, kan dit leiden tot conflicten, ongemakkelijke situaties en zelfs het verlies van de relatie.

Niet-terugbetaling: Er bestaat altijd een risico dat de persoon aan wie u geld leent niet in staat is om het terug te betalen. Dit kan te wijten zijn aan onvoorziene omstandigheden zoals verlies van baan, ziekte of andere financiële verplichtingen. Het niet-terugbetalen van geleend geld kan niet alleen uw financiën schaden, maar ook uw vertrouwen in die persoon beschadigen.

Financiële instabiliteit: Het uitlenen van geld aan familie of vrienden kan uw eigen financiële stabiliteit in gevaar brengen als u afhankelijk bent van dat bedrag voor uw eigen uitgaven of spaardoelen. Het is belangrijk om ervoor te zorgen dat u voldoende reserves heeft en uw eigen financiële situatie niet in gevaar brengt door anderen te helpen.

Vervaging van grenzen: Het lenen van geld aan familie of vrienden kan leiden tot het vervagen van grenzen tussen persoonlijke en financiële relaties. Dit kan resulteren in ongemakkelijke situaties waarin u zich bezwaard voelt om geld terug te vragen of waarin uw relatie wordt beïnvloed door de financiële transactie.

Om deze risico’s te minimaliseren, is het belangrijk om duidelijke communicatie en verwachtingen te hebben bij het lenen van geld aan familie of vrienden. Hier zijn enkele tips om de risico’s te beperken:

Stel een schriftelijke overeenkomst op: Zelfs als het om een familielid of vriend gaat, is het verstandig om een schriftelijke overeenkomst op te stellen waarin de voorwaarden van de lening worden vastgelegd, inclusief het bedrag, de rente (indien van toepassing), de terugbetalingsvoorwaarden en eventuele andere afspraken.

Wees realistisch: Beoordeel zorgvuldig of u zich het geleende bedrag kunt veroorloven om kwijt te raken. Overweeg uw eigen financiële situatie en stel uzelf de vraag of u bereid bent dit risico te nemen.

Communiceer openlijk: Houd regelmatig contact met de persoon aan wie u geld heeft geleend. Bespreek eventuele wijzigingen in financiële omstandigheden openlijk en zoek naar oplossingen als er problemen ontstaan bij het terugbetalen.

Wees bereid om nee te zeggen: Als u zich niet comfortabel voelt bij het lenen van geld of als u zich realiseert dat het risico te hoog is, wees dan bereid om nee te zeggen. Het is belangrijk om uw eigen financiële welzijn voorop te stellen.

Het lenen van geld aan familie of vrienden kan een delicate situatie zijn. Het is essentieel om de risico’s te begrijpen en voorzorgsmaatregelen te nemen om uw eigen financiële stabiliteit en relaties te beschermen.

Welke documentatie moet worden opgesteld voor een onderhandse lening tussen particulieren?

Bij het afsluiten van een onderhandse lening tussen particulieren is het belangrijk om bepaalde documentatie op te stellen om de rechten en verplichtingen van beide partijen vast te leggen. Hoewel dit geen uitputtende lijst is, zijn hier enkele documenten die vaak worden gebruikt:

- Leningsovereenkomst: Dit is een essentieel document dat de voorwaarden van de lening vastlegt. Het moet details bevatten zoals het geleende bedrag, de rentevoet, de looptijd van de lening en eventuele aflossingsvoorwaarden. Het moet ook aangeven hoe eventuele geschillen zullen worden opgelost.

- Betalingsplan: Dit document beschrijft hoe en wanneer de betalingen moeten worden gedaan. Het kan bijvoorbeeld informatie bevatten over maandelijkse termijnen, betalingsmethoden en eventuele boetes voor achterstallige betalingen.

- Identificatiedocumenten: Beide partijen moeten kopieën van hun identiteitsbewijs verstrekken, zoals een paspoort of identiteitskaart, om hun identiteit te verifiëren.

- Bewijs van inkomen: De kredietnemer kan gevraagd worden om bewijs te leveren van zijn inkomstenbronnen om aan te tonen dat hij in staat is om de lening terug te betalen.

- Bewijs van eigendom (optioneel): Als er sprake is van onderpand voor de lening, zoals een woning of voertuig, kan het nodig zijn om bewijsstukken hiervan aan te leveren.

Het is altijd raadzaam om juridisch advies in te winnen bij het opstellen van deze documenten om ervoor te zorgen dat ze voldoen aan de geldende wet- en regelgeving. Een advocaat kan u helpen bij het opstellen van de juiste documentatie en eventuele specifieke clausules toevoegen die relevant zijn voor uw situatie. Het is belangrijk dat beide partijen volledig begrijpen en akkoord gaan met de inhoud van de documenten voordat ze worden ondertekend.

Kan ik mijn onderhandse lening bijhouden in mijn boekhouding?

Ja, het is belangrijk om uw onderhandse lening bij te houden in uw boekhouding. Hoewel een onderhandse lening tussen particulieren informeler kan zijn dan een traditionele banklening, is het nog steeds van cruciaal belang om een goede administratie bij te houden.

Hier zijn enkele stappen die u kunt volgen om uw onderhandse lening correct in uw boekhouding op te nemen:

- Maak een aparte rekening aan: Maak een aparte rekening aan in uw boekhoudsoftware of -systeem om de onderhandse lening bij te houden. Dit zorgt ervoor dat de lening duidelijk wordt onderscheiden van andere financiële transacties.

- Registreer de initiële transactie: Neem de initiële transactie op waarbij het geleende bedrag wordt ontvangen als een debetpost op de leningsrekening en als een creditpost op de rekening waarop het geld wordt gestort (bijvoorbeeld uw bankrekening).

- Houd rentebetalingen bij: Als er rente verschuldigd is over de onderhandse lening, moet u elke rentebetaling registreren. Neem de rentebetalingen op als debetposten op de leningsrekening en als creditposten op uw uitgavenrekening.

- Boek aflossingen: Wanneer u aflossingen doet op de onderhandse lening, registreert u deze als debetposten op de leningsrekening en als creditposten op uw bankrekening of kasrekening, afhankelijk van hoe u de aflossingen doet.

- Houd de totale leningsbalans bij: Houd de totale leningsbalans up-to-date door alle transacties bij te houden. Dit omvat zowel de initiële lening als eventuele rentebetalingen en aflossingen.

- Vergeet de rente niet op te nemen in uw belastingaangifte: Als er rente wordt betaald over de onderhandse lening, moet u deze mogelijk opnemen in uw belastingaangifte als ontvangen of betaalde rente, afhankelijk van uw lokale belastingwetten.

Het is raadzaam om professioneel advies in te winnen bij een boekhouder of accountant om ervoor te zorgen dat u de onderhandse lening correct opneemt in uw boekhouding en voldoet aan alle relevante wettelijke vereisten. Zij kunnen u helpen bij het instellen van de juiste rekeningen en het volgen van de juiste procedures voor een nauwkeurige boekhouding.

Wat is het verschil tussen een banklening en een onderhandse lening tussen particulieren?

Er zijn enkele belangrijke verschillen tussen een banklening en een onderhandse lening tussen particulieren. Hier zijn de belangrijkste punten om te overwegen:

- Kredietverstrekker: Bij een banklening is de kredietverstrekker een financiële instelling, zoals een bank. Bij een onderhandse lening tussen particulieren is de kredietverstrekker een individu, meestal iemand uit het persoonlijke netwerk van de kredietnemer.

- Beoordelingsproces: Banken hebben vaak strikte criteria voor het beoordelen van leningaanvragen. Ze zullen de kredietwaardigheid van de aanvrager beoordelen op basis van factoren zoals inkomen, kredietgeschiedenis en schuldenlast. Bij onderhandse leningen kunnen particuliere kredietverstrekkers meer flexibiliteit hebben bij het beoordelen van aanvragen en kunnen ze hun eigen criteria stellen.

- Rentetarieven: Banken hanteren vaak standaard rentetarieven voor hun leningen, die gebaseerd zijn op verschillende factoren zoals marktrente, risico’s en kosten. Bij onderhandse leningen kunnen particuliere kredietverstrekkers meer vrijheid hebben bij het bepalen van rentetarieven. Dit kan resulteren in lagere rentetarieven voor kredietnemers of juist hogere rendementen voor kredietverstrekkers.

- Voorwaarden en flexibiliteit: Bankleningen hebben meestal vaste voorwaarden en termijnen die door de bank worden vastgesteld. Onderhandse leningen bieden vaak meer flexibiliteit in termen van voorwaarden, zoals aflossingsschema’s en betalingsregelingen. Particuliere kredietverstrekkers kunnen bereid zijn om maatwerkoplossingen te bieden die beter aansluiten bij de behoeften van de kredietnemer.

- Zekerheden: Banken vragen vaak om zekerheden, zoals onderpand of garanties, om het risico van leningverstrekking te verminderen. Bij onderhandse leningen is er meestal geen dergelijke vereiste voor zekerheden, hoewel dit afhangt van de individuele afspraken tussen de kredietnemer en -verstrekker.

- Regulering en bescherming: Banken worden gereguleerd door financiële autoriteiten en moeten zich houden aan wettelijke voorschriften ter bescherming van consumentenbelangen. Onderhandse leningen vallen niet onder dezelfde regelgeving, waardoor er minder bescherming kan zijn voor beide partijen. Het is belangrijk om juridisch advies in te winnen en duidelijke overeenkomsten op te stellen om eventuele geschillen te voorkomen.

Het is essentieel om de verschillende aspecten en risico’s van bankleningen en onderhandse leningen tussen particulieren af te wegen voordat u een beslissing neemt. Het kan verstandig zijn om professioneel advies in te winnen en uw persoonlijke financiële situatie zorgvuldig te evalueren voordat u een lening aangaat.