Alles wat u moet weten over zakelijke leningen en rentetarieven

Als ondernemer kan het soms nodig zijn om een zakelijke lening af te sluiten om investeringen te doen, groei te realiseren of financiële tegenvallers op te vangen. Een belangrijk aspect waar u rekening mee moet houden bij het afsluiten van een zakelijke lening is de rente die u zult moeten betalen.

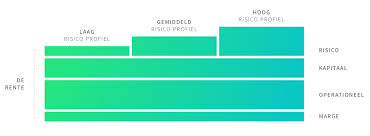

De rente op een zakelijke lening is het bedrag dat de geldverstrekker in rekening brengt voor het lenen van geld. Deze rente kan variëren afhankelijk van verschillende factoren, zoals de hoogte van het geleende bedrag, de looptijd van de lening, uw kredietwaardigheid en de huidige marktomstandigheden.

Het is belangrijk om goed te letten op de rentevoet bij het afsluiten van een zakelijke lening, aangezien dit invloed heeft op de totale kosten van de lening. Een hogere rente betekent dat u meer zult moeten terugbetalen over de looptijd van de lening, terwijl een lagere rente gunstiger is voor uw financiën.

Daarnaast kunt u kiezen tussen een vaste of variabele rente op uw zakelijke lening. Bij een vaste rente blijft het rentepercentage gedurende de hele looptijd van de lening gelijk, wat u zekerheid geeft over uw maandelijkse kosten. Een variabele rente kan fluctueren op basis van marktomstandigheden, waardoor uw maandelijkse kosten kunnen variëren.

Het is verstandig om verschillende aanbieders te vergelijken en offertes aan te vragen voordat u beslist welke zakelijke lening en rentevoet het beste bij uw behoeften passen. Zo kunt u ervoor zorgen dat u niet alleen een geschikte financieringsoplossing vindt, maar ook dat u niet onnodig veel betaalt aan rentekosten.

Kortom, bij het afsluiten van een zakelijke lening is het essentieel om goed op de hoogte te zijn van de rente die wordt gehanteerd. Door bewust te kiezen voor een passende rentevoet en voorwaarden kunt u ervoor zorgen dat uw zakelijke financiering op lange termijn succesvol en betaalbaar blijft.

9 Tips voor het Optimaliseren van de Rente op een Zakelijke Lening

- Vergelijk rentetarieven van verschillende kredietverstrekkers.

- Let op bijkomende kosten, zoals administratiekosten en boetes.

- Kies voor een lening met een vaste rentevoet om verrassingen te vermijden.

- Onderhandel over de voorwaarden van de lening indien mogelijk.

- Houd rekening met de looptijd van de lening bij het kiezen van een rentevoet.

- Overweeg ook alternatieve financieringsmogelijkheden naast leningen.

- Zorg ervoor dat je de lening kunt terugbetalen om financiële problemen te voorkomen.

- Raadpleeg een financieel adviseur voor professioneel advies over zakelijke leningen en rentevoeten.

- Blijf op de hoogte van veranderingen in rentetarieven en pas indien nodig je strategie aan.

Vergelijk rentetarieven van verschillende kredietverstrekkers.

Het is verstandig om de rentetarieven van verschillende kredietverstrekkers te vergelijken wanneer u een zakelijke lening overweegt. Door verschillende aanbieders te onderzoeken en offertes op te vragen, kunt u een goed beeld krijgen van de rentevoeten die worden gehanteerd en de voorwaarden die worden geboden. Op deze manier kunt u een weloverwogen beslissing nemen en kiezen voor de kredietverstrekker die de meest gunstige rente en voorwaarden biedt voor uw zakelijke financieringsbehoeften. Het vergelijken van rentetarieven kan u helpen om kosten te besparen en ervoor te zorgen dat u een lening afsluit die aansluit bij uw financiële doelen en mogelijkheden.

Let op bijkomende kosten, zoals administratiekosten en boetes.

Bij het afsluiten van een zakelijke lening is het belangrijk om niet alleen naar de rentevoet te kijken, maar ook naar eventuele bijkomende kosten die van invloed kunnen zijn op de totale kosten van de lening. Denk hierbij aan administratiekosten, dossierkosten en mogelijke boetes bij vervroegde aflossing. Deze extra kosten kunnen aanzienlijk oplopen en het is daarom verstandig om hier goed op te letten en deze mee te nemen in uw overwegingen bij het kiezen van een zakelijke financieringsoplossing.

Kies voor een lening met een vaste rentevoet om verrassingen te vermijden.

Kies voor een lening met een vaste rentevoet om verrassingen te vermijden. Door te opteren voor een vaste rente op uw zakelijke lening, weet u precies welk bedrag u elke maand moet terugbetalen. Dit geeft u financiële zekerheid en voorkomt onverwachte kosten als gevolg van schommelingen in de marktrente. Op die manier kunt u uw budget beter beheren en uw zakelijke activiteiten plannen met duidelijkheid over de financiële verplichtingen op lange termijn.

Onderhandel over de voorwaarden van de lening indien mogelijk.

Het is aan te raden om te onderhandelen over de voorwaarden van de lening indien mogelijk. Door actief te onderhandelen met de geldverstrekker kunt u wellicht gunstigere voorwaarden bedingen, zoals een lagere rente, flexibele aflossingstermijnen of andere voordelen die uw financiële situatie kunnen verbeteren. Het loont de moeite om te kijken naar wat er mogelijk is en om te streven naar een leningsovereenkomst die het beste aansluit bij uw zakelijke behoeften en mogelijkheden.

Houd rekening met de looptijd van de lening bij het kiezen van een rentevoet.

Bij het kiezen van een rentevoet voor een zakelijke lening is het belangrijk om rekening te houden met de looptijd van de lening. De looptijd bepaalt hoe lang u de lening zult aflossen en heeft invloed op de totale kosten die u zult betalen. Een lagere rentevoet kan aantrekkelijk lijken, maar als deze gepaard gaat met een lange looptijd, kunnen de uiteindelijke kosten hoger uitvallen. Het is daarom verstandig om een rentevoet te kiezen die in balans is met de looptijd van de lening, zodat u niet alleen op korte termijn profiteert van lagere maandelijkse kosten, maar ook op lange termijn financieel gezond blijft.

Overweeg ook alternatieve financieringsmogelijkheden naast leningen.

Het is verstandig om bij het overwegen van een zakelijke lening ook alternatieve financieringsmogelijkheden te onderzoeken. Naast leningen zijn er verschillende andere opties beschikbaar, zoals crowdfunding, investeerders aantrekken, subsidies aanvragen of leasing overwegen. Door verschillende financieringsmogelijkheden te verkennen, kunt u wellicht een oplossing vinden die beter aansluit bij uw behoeften en financiële situatie. Het is belangrijk om een weloverwogen beslissing te nemen en de voor- en nadelen van elke financieringsvorm zorgvuldig af te wegen voordat u definitief kiest voor een zakelijke lening.

Zorg ervoor dat je de lening kunt terugbetalen om financiële problemen te voorkomen.

Het is van essentieel belang om ervoor te zorgen dat je de zakelijke lening kunt terugbetalen om financiële problemen te voorkomen. Voordat je een lening afsluit, is het verstandig om een realistische terugbetalingsstrategie op te stellen en ervoor te zorgen dat je voldoende cashflow hebt om aan je financiële verplichtingen te voldoen. Het niet kunnen terugbetalen van een zakelijke lening kan leiden tot hoge rentekosten, boetes en zelfs tot ernstige financiële gevolgen voor je bedrijf. Door verantwoordelijkheid te nemen en alleen leningen af te sluiten die je kunt terugbetalen, kun je de stabiliteit en groei van je onderneming waarborgen.

Raadpleeg een financieel adviseur voor professioneel advies over zakelijke leningen en rentevoeten.

Het is sterk aan te raden om een financieel adviseur te raadplegen voor professioneel advies over zakelijke leningen en rentevoeten. Een financieel adviseur kan u helpen bij het begrijpen van de verschillende opties die beschikbaar zijn, het evalueren van uw financiële situatie en het vinden van de meest geschikte lening met een gunstige rentevoet voor uw bedrijf. Met hun expertise kunnen zij u begeleiden bij het nemen van weloverwogen beslissingen die aansluiten bij uw zakelijke doelen en financiële behoeften.

Blijf op de hoogte van veranderingen in rentetarieven en pas indien nodig je strategie aan.

Het is van cruciaal belang om op de hoogte te blijven van eventuele veranderingen in rentetarieven bij het afsluiten van een zakelijke lening. Door regelmatig de renteontwikkelingen te volgen, kunt u tijdig anticiperen op eventuele wijzigingen en indien nodig uw financiële strategie aanpassen. Het aanpassen van uw strategie op basis van fluctuaties in rentetarieven kan helpen om uw leningskosten te optimaliseren en uw financiële positie te versterken. Het is daarom aan te raden om proactief te zijn en de renteontwikkelingen nauwlettend in de gaten te houden om zo goed mogelijk voorbereid te zijn op mogelijke veranderingen.