Lenen Vergelijken: Kies de Beste Optie voor Jouw Financiële Behoeften

Het afsluiten van een lening kan een belangrijke financiële beslissing zijn. Of je nu geld nodig hebt voor een nieuwe auto, het financieren van een verbouwing of het consolideren van bestaande schulden, het is essentieel om de verschillende opties te vergelijken voordat je een definitieve keuze maakt. Het vergelijken van leningen stelt je in staat om de beste voorwaarden, rentetarieven en flexibiliteit te vinden die passen bij jouw specifieke behoeften.

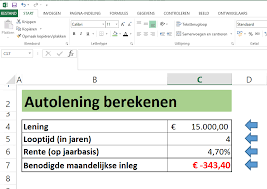

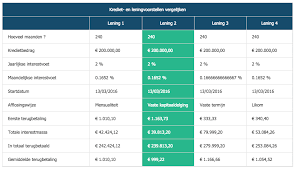

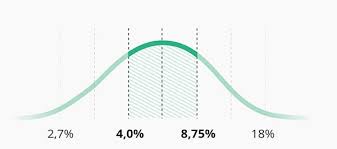

Een van de belangrijkste aspecten bij het vergelijken van leningen is het rentepercentage. Dit percentage bepaalt hoeveel je uiteindelijk betaalt voor de lening. Het is verstandig om verschillende kredietverstrekkers te onderzoeken en offertes aan te vragen om zo de beste rentetarieven te vinden. Een lager rentepercentage kan op lange termijn aanzienlijke besparingen opleveren.

Naast het rentepercentage zijn er andere factoren waarmee je rekening moet houden bij het vergelijken van leningen. De looptijd van de lening is bijvoorbeeld belangrijk. Een kortere looptijd betekent meestal hogere maandelijkse betalingen, maar minder totale kosten over de hele looptijd van de lening. Aan de andere kant kan een langere looptijd lagere maandelijkse betalingen bieden, maar mogelijk meer kosten op lange termijn.

Het is ook cruciaal om rekening te houden met eventuele extra kosten, zoals administratiekosten, verzekeringen of boetes bij vervroegde aflossing. Deze kosten kunnen van invloed zijn op de totale kosten van de lening en moeten worden meegenomen in je vergelijking.

Een andere factor om te overwegen is de flexibiliteit van de lening. Sommige leningen bieden de mogelijkheid om extra aflossingen te doen zonder extra kosten, terwijl andere leningen dit niet toestaan. Flexibiliteit kan handig zijn als je verwacht dat je in de toekomst extra geld wilt aflossen of als je een onverwachte financiële meevaller hebt.

Bij het vergelijken van leningen is het ook belangrijk om rekening te houden met jouw eigen financiële situatie en kredietwaardigheid. Kredietverstrekkers zullen jouw kredietgeschiedenis en inkomen beoordelen voordat ze een lening goedkeuren. Het is verstandig om realistisch te zijn over jouw financiële mogelijkheden en alleen een lening aan te vragen die je daadwerkelijk kunt terugbetalen.

Gelukkig zijn er tegenwoordig online tools beschikbaar waarmee je gemakkelijk verschillende leningen kunt vergelijken. Deze tools stellen je in staat om snel offertes op te vragen en de voorwaarden van verschillende kredietverstrekkers naast elkaar te leggen. Het gebruik van deze tools kan je helpen tijd en moeite te besparen bij het vinden van de beste lening voor jouw behoeften.

Kortom, het vergelijken van leningen is essentieel voordat je een definitieve keuze maakt. Door rentetarieven, looptijden, extra kosten en flexibiliteit te vergelijken, kun je de beste lening vinden die past bij jouw financiële situatie. Neem de tijd om verschillende opties te onderzoeken en gebruik online tools om het proces te vereenvoudigen. Op die manier kun je met vertrouwen een weloverwogen beslissing nemen en de lening kiezen die het beste bij jou past.

Ontdek de voordelen van lenen vergelijken: de beste aanbiedingen en tarieven, geen extra kosten of verborgen voorwaarden, eenvoudig online leningverzoeken indienen, professioneel adv

- U krijgt de beste lening aanbiedingen tegen de scherpste tarieven;

- U kunt lenen vergelijken met verschillende banken en financiële instellingen;

- U kunt geld lenen zonder extra kosten of verborgen voorwaarden;

- U kunt eenvoudig en snel online leningverzoeken indienen;

- U hebt toegang tot professionele adviezen van experts over leningsovereenkomsten;

- U bespaart tijd en energie door alle informatie op één plek te verzamelen.

7 Nadelen van lenen vergelijken: een overzicht

- Het kan tijdrovend zijn om verschillende leningen te vergelijken.

- Sommige financiële instellingen bieden niet alle informatie op hun website aan, waardoor het moeilijk is om echt een goede vergelijking te maken.

- Er kunnen verborgen kosten zijn die niet duidelijk worden gemaakt bij het vergelijken van leningen.

- Leningverstrekkers kunnen hoge rentetarieven vragen voor bepaalde leningproducten, wat de totale kostprijs van de lening kan verhogen.

- Als je geld leent, neem je eigenlijk schuld aan met alle risico’s die daarmee gepaard gaan, zoals mogelijkheid op betalingsachterstand en negatieve credit score als je niet in staat bent om afbetaling te doen volgens de overeengekomen termijn en/of bedrag .

- Als je meerdere leningaanvragen doet, kan dit invloed hebben op je credit score omdat elke aanvraag wordt geregistreerd in je credit report .

- Door verschillende financiële instellingen te benaderen voor informatie over hun productlijnen, loop je het risico dat ze contact met je proberen op te nemen via telefoon of post om hun product aan te bieden – wat soms ongewild kan zijn .

U krijgt de beste lening aanbiedingen tegen de scherpste tarieven;

Een van de grootste voordelen van het vergelijken van leningen is dat u toegang krijgt tot de beste lening aanbiedingen tegen de scherpste tarieven. Door verschillende kredietverstrekkers te vergelijken, kunt u profiteren van concurrentie op de markt en zoeken naar de meest gunstige voorwaarden die bij uw financiële behoeften passen.

Het vergelijken van leningen stelt u in staat om offertes en rentetarieven van verschillende kredietverstrekkers te bekijken. Hierdoor kunt u zien welke kredietverstrekker u het laagste rentepercentage biedt. Een lager rentepercentage betekent dat u minder geld hoeft terug te betalen over de looptijd van de lening, waardoor u aanzienlijke besparingen kunt realiseren.

Bovendien kan het vergelijken van leningen ook helpen om verborgen kosten en extra’s te identificeren. Sommige kredietverstrekkers rekenen bijvoorbeeld administratiekosten, verzekeringen of boetes bij vervroegde aflossing. Door deze kosten in uw vergelijking op te nemen, kunt u een beter beeld krijgen van het totale kostenplaatje en ervoor zorgen dat er geen verrassingen zijn tijdens het aflossen van uw lening.

Het vinden van de beste lening aanbiedingen tegen scherpe tarieven kan een aanzienlijk verschil maken in uw financiële situatie. Het kan u helpen om geld te besparen, uw maandelijkse betalingen te verlagen en uw lening sneller af te lossen. Door de tijd te nemen om leningen te vergelijken, kunt u er zeker van zijn dat u de meest gunstige optie kiest die past bij uw persoonlijke financiële doelen.

Kortom, het vergelijken van leningen stelt u in staat om de beste lening aanbiedingen tegen de scherpste tarieven te vinden. Door rentetarieven en verborgen kosten van verschillende kredietverstrekkers te vergelijken, kunt u geld besparen en ervoor zorgen dat u een weloverwogen beslissing neemt. Neem de tijd om leningen te vergelijken voordat u een definitieve keuze maakt, zodat u met vertrouwen kunt genieten van de voordelen van een gunstige lening.

U kunt lenen vergelijken met verschillende banken en financiële instellingen;

Een groot voordeel van het vergelijken van leningen is dat je de mogelijkheid hebt om leningen te vergelijken bij verschillende banken en financiële instellingen. Dit geeft je de kans om een breed scala aan opties te verkennen en de beste deal te vinden die past bij jouw specifieke behoeften.

Elke bank of financiële instelling hanteert zijn eigen rentetarieven, voorwaarden en flexibiliteit bij het verstrekken van leningen. Door leningen te vergelijken, kun je deze verschillende aspecten in overweging nemen en een weloverwogen beslissing nemen.

Het vergelijken van leningen stelt je ook in staat om offertes op te vragen en deze met elkaar te vergelijken. Hierdoor kun je niet alleen de rentetarieven vergelijken, maar ook andere belangrijke factoren zoals looptijd, extra kosten en flexibiliteit. Dit helpt je om een volledig beeld te krijgen van wat elke bank of financiële instelling te bieden heeft.

Bovendien kan het vergelijken van leningen je helpen om de beste aanbieding te vinden die past bij jouw financiële situatie. Misschien ben je op zoek naar een lening met een langere looptijd en lagere maandelijkse betalingen, of misschien wil je juist zo snel mogelijk schuldenvrij zijn en kies je voor een kortere looptijd met hogere maandelijkse betalingen. Door verschillende opties te vergelijken, kun je de juiste keuze maken die aansluit bij jouw persoonlijke behoeften.

Kortom, door leningen te vergelijken bij verschillende banken en financiële instellingen, kun je profiteren van een breed scala aan opties en de beste deal vinden die past bij jouw financiële situatie. Het vergelijken van leningen stelt je in staat om rentetarieven, voorwaarden en flexibiliteit te evalueren, zodat je een weloverwogen beslissing kunt nemen. Neem de tijd om verschillende opties te onderzoeken en maak gebruik van online tools om het proces te vereenvoudigen. Op die manier kun je met vertrouwen een lening afsluiten die het beste bij jou past.

Een van de voordelen van het vergelijken van leningen is dat je de mogelijkheid hebt om geld te lenen zonder extra kosten of verborgen voorwaarden. Wanneer je verschillende leningsopties vergelijkt, kun je de voorwaarden en kosten van elke lening duidelijk zien en evalueren.

Veel kredietverstrekkers kunnen extra kosten in rekening brengen naast de rente op de lening. Deze kosten kunnen variëren van administratiekosten tot boetes bij vervroegde aflossing. Door leningen te vergelijken, kun je ontdekken welke kredietverstrekkers deze extra kosten in rekening brengen en welke niet. Dit stelt je in staat om een weloverwogen beslissing te nemen en een lening te kiezen die geen onverwachte verrassingen met zich meebrengt.

Bovendien kunnen sommige kredietverstrekkers verborgen voorwaarden hebben die pas aan het licht komen nadat je de lening hebt afgesloten. Door verschillende leningen te vergelijken, kun je deze voorwaarden identificeren en begrijpen voordat je een definitieve keuze maakt. Dit geeft je gemoedsrust, wetende dat er geen onaangename verrassingen zullen zijn bij het aflossen van de lening.

Het vergelijken van leningen stelt je dus in staat om geld te lenen zonder extra kosten of verborgen voorwaarden. Het biedt transparantie en geeft jou als lener volledige controle over jouw financiële beslissingen. Neem de tijd om verschillende leningsopties te onderzoeken en kies degene die het beste bij jouw behoeften past, zonder onverwachte kosten of voorwaarden.

U kunt eenvoudig en snel online leningverzoeken indienen;

Een van de grote voordelen van het vergelijken van leningen is dat je eenvoudig en snel online leningverzoeken kunt indienen. In plaats van fysiek naar verschillende banken of kredietverstrekkers te gaan, kun je nu met een paar klikken op de knop meerdere offertes aanvragen en vergelijken.

Het online indienen van leningverzoeken bespaart niet alleen tijd, maar ook moeite. Je hoeft niet meer door stapels papierwerk te gaan of lange wachtrijen in de bank te doorstaan. Met online leningaanvraagformulieren kun je alle benodigde informatie invullen en verzenden met slechts een paar muisklikken.

Bovendien biedt het online indienen van leningverzoeken ook een grotere kans op goedkeuring. Doordat je meerdere offertes kunt aanvragen en vergelijken, heb je meer opties om uit te kiezen. Dit stelt je in staat om de beste voorwaarden en rentetarieven te vinden die passen bij jouw financiële situatie.

Daarnaast biedt het online proces vaak ook snelle reactietijden. Kredietverstrekkers begrijpen dat mensen vaak behoefte hebben aan onmiddellijke financiële oplossingen, en daarom streven ze ernaar om leningaanvragen zo snel mogelijk te beoordelen. Hierdoor ontvang je vaak binnen korte tijd reacties op jouw leningaanvragen.

Kortom, het eenvoudig en snel online kunnen indienen van leningverzoeken is een groot voordeel bij het vergelijken van leningen. Het bespaart tijd, moeite en biedt de mogelijkheid om meerdere offertes te vergelijken. Dus als je op zoek bent naar een lening, overweeg dan zeker om online leningaanvraagformulieren te gebruiken om het proces efficiënter en gemakkelijker te maken.

U hebt toegang tot professionele adviezen van experts over leningsovereenkomsten;

Een groot voordeel van het vergelijken van leningen is dat je toegang hebt tot professionele adviezen van experts over leningsovereenkomsten. Het afsluiten van een lening kan een complex proces zijn, met veel juridische en financiële aspecten waar je rekening mee moet houden. Het is begrijpelijk dat je misschien niet alle details en nuances begrijpt.

Door leningen te vergelijken, kun je in contact komen met experts die gespecialiseerd zijn in financiële dienstverlening. Deze professionals hebben uitgebreide kennis en ervaring op het gebied van leningen en kunnen je waardevol advies geven bij het nemen van een beslissing. Ze kunnen je helpen bij het begrijpen van de voorwaarden, rentetarieven en andere belangrijke aspecten van verschillende leningsovereenkomsten.

Het krijgen van professioneel advies kan je helpen om een weloverwogen beslissing te nemen die past bij jouw specifieke financiële situatie. Deze experts kunnen jouw vragen beantwoorden, eventuele zorgen wegnemen en je begeleiden door het hele proces. Ze kunnen je ook wijzen op mogelijke valkuilen of verborgen kosten die je misschien over het hoofd ziet.

Het hebben van toegang tot professionele adviezen stelt je in staat om met vertrouwen te handelen en de beste keuze te maken voor jouw behoeften. Je kunt profiteren van de expertise van deze professionals om ervoor te zorgen dat je de juiste lening afsluit die past bij jouw financiële doelen en mogelijkheden.

Kortom, door leningen te vergelijken krijg je niet alleen inzicht in verschillende leningsopties, maar heb je ook toegang tot professionele adviezen van experts. Dit stelt je in staat om weloverwogen beslissingen te nemen en de beste lening te kiezen die past bij jouw specifieke behoeften. Het hebben van deskundige begeleiding kan je gemoedsrust geven en ervoor zorgen dat je op lange termijn financieel succes behaalt.

Het vergelijken van leningen kan een tijdrovende en vermoeiende taak zijn. Het vereist het bezoeken van verschillende banken en financiële instellingen, het aanvragen van offertes en het verzamelen van informatie over rentetarieven, voorwaarden en andere details. Gelukkig biedt lenen vergelijken een geweldige oplossing: alle benodigde informatie op één plek verzamelen.

Door gebruik te maken van online tools en vergelijkingswebsites kun je gemakkelijk toegang krijgen tot een breed scala aan leningsopties. Je kunt verschillende kredietverstrekkers vergelijken zonder fysiek naar elke bank te hoeven gaan. Met slechts een paar klikken kun je de rentetarieven, looptijden, kosten en voorwaarden van verschillende leningen bekijken.

Dit bespaart niet alleen kostbare tijd, maar ook energie. Het elimineert de noodzaak om meerdere afspraken te maken en lange wachtrijen in banken te doorstaan. In plaats daarvan kun je comfortabel thuis of onderweg alle benodigde informatie verzamelen.

Bovendien biedt het verzamelen van alle informatie op één plek je de mogelijkheid om snel en efficiënt verschillende leningen met elkaar te vergelijken. Je kunt de belangrijkste details naast elkaar leggen en een weloverwogen beslissing nemen op basis van jouw financiële behoeften.

Kortom, het vergelijken van leningen biedt het voordeel van het besparen van tijd en energie door alle informatie op één plek te verzamelen. Het stelt je in staat om snel en gemakkelijk verschillende leningsopties te vergelijken zonder fysiek naar meerdere banken te hoeven gaan. Maak gebruik van de beschikbare online tools en vergelijkingswebsites om het proces soepel en efficiënt te laten verlopen. Op die manier kun je jouw tijd en energie besteden aan andere belangrijke zaken, terwijl je toch de beste lening vindt die past bij jouw financiële situatie.

Het kan tijdrovend zijn om verschillende leningen te vergelijken.

Het vergelijken van leningen is een belangrijke stap bij het nemen van een financiële beslissing. Hoewel het vergelijken van leningen veel voordelen heeft, is er ook een con die niet over het hoofd gezien mag worden: het kan tijdrovend zijn.

Het proces van het vergelijken van leningen vereist onderzoek en analyse. Je moet verschillende kredietverstrekkers onderzoeken, offertes aanvragen en de voorwaarden en tarieven grondig bestuderen. Dit kost tijd en inspanning, vooral als je meerdere leningen wilt vergelijken.

Daarnaast hebben kredietverstrekkers vaak verschillende criteria en vereisten voor leningaanvragen. Dit betekent dat je mogelijk veel informatie moet verzamelen en formulieren moet invullen om in aanmerking te komen voor verschillende leningen. Dit kan extra tijd kosten en het proces vertragen.

Bovendien kan het vergelijken van leningen overweldigend zijn, vooral als je niet bekend bent met de financiële terminologie of als je geen ervaring hebt met het afsluiten van leningen. Het begrijpen van de complexe voorwaarden en tarieven kan verwarrend zijn en extra tijd kosten om alles goed te begrijpen.

Gelukkig zijn er tegenwoordig online tools beschikbaar die dit proces kunnen vereenvoudigen. Deze tools stellen je in staat om snel offertes op te vragen en de voorwaarden van verschillende kredietverstrekkers naast elkaar te leggen. Hiermee kun je efficiënter verschillende leningen vergelijken en tijd besparen.

Het is belangrijk om te onthouden dat hoewel het vergelijken van leningen tijdrovend kan zijn, het de moeite waard is om dit proces zorgvuldig uit te voeren. Door verschillende leningen te vergelijken, kun je uiteindelijk een beter inzicht krijgen in de voorwaarden, tarieven en flexibiliteit die elke lening biedt. Dit kan je helpen om een weloverwogen beslissing te nemen en de lening te kiezen die het beste bij jouw financiële behoeften past.

Kortom, hoewel het vergelijken van leningen tijdrovend kan zijn, is het een belangrijke stap om de beste optie voor jouw financiële behoeften te vinden. Gebruik online tools om efficiënter te vergelijken en neem de tijd om alle voorwaarden en tarieven zorgvuldig te bestuderen. Op die manier kun je met vertrouwen een weloverwogen keuze maken en een lening selecteren die past bij jouw situatie.

Het belang van transparantie: De uitdagingen bij het vergelijken van leningen

Bij het vergelijken van leningen is transparantie een essentiële factor. Helaas ervaren sommige consumenten moeilijkheden bij het verkrijgen van alle benodigde informatie om een goede vergelijking te maken. Sommige financiële instellingen bieden namelijk niet alle informatie op hun website aan, waardoor het moeilijk is om echt een goede vergelijking te maken.

Het ontbreken van volledige en duidelijke informatie kan leiden tot onzekerheid en frustratie bij consumenten die op zoek zijn naar de beste leningsoptie. Het kan moeilijk zijn om de voorwaarden, kosten en andere belangrijke details van verschillende leningen met elkaar te vergelijken als deze informatie niet gemakkelijk beschikbaar is.

Een gebrek aan transparantie kan ook leiden tot onverwachte verrassingen tijdens het afsluiten van de lening. Verborgen kosten of beperkingen kunnen pas aan het licht komen nadat de consument al een beslissing heeft genomen. Dit kan leiden tot teleurstelling en financiële problemen op de lange termijn.

Om dit conundrum aan te pakken, is het belangrijk dat financiële instellingen zich bewust zijn van het belang van transparantie naar consumenten toe. Het verstrekken van volledige en begrijpelijke informatie over leningen op hun websites is cruciaal. Dit stelt consumenten in staat om weloverwogen beslissingen te nemen en zorgt voor een eerlijk speelveld waarop leningen met elkaar kunnen worden vergeleken.

Als consument is het ook aan te raden om actief op zoek te gaan naar informatie en niet alleen afhankelijk te zijn van wat er op de website van een financiële instelling wordt vermeld. Neem contact op met de kredietverstrekkers, stel vragen en vraag om verduidelijking over eventuele onduidelijkheden. Het is belangrijk om een duidelijk beeld te hebben van de voorwaarden en kosten voordat je een definitieve beslissing neemt.

Hoewel het gebrek aan transparantie bij sommige financiële instellingen een uitdaging kan zijn, is het nog steeds mogelijk om leningen te vergelijken en de beste optie voor jouw behoeften te vinden. Door actief informatie te verzamelen, vragen te stellen en gebruik te maken van betrouwbare bronnen, kun je zekerheid krijgen over de lening die je wilt afsluiten.

Het is belangrijk dat zowel consumenten als kredietverstrekkers blijven streven naar meer transparantie in de financiële sector. Dit zal leiden tot een eerlijker speelveld waarop consumenten weloverwogen beslissingen kunnen nemen en de lening kunnen vinden die het beste bij hun behoeften past.

Er kunnen verborgen kosten zijn die niet duidelijk worden gemaakt bij het vergelijken van leningen.

Het vergelijken van leningen is een verstandige stap om de beste deal te vinden die past bij jouw financiële behoeften. Het stelt je in staat om rentetarieven, looptijden en flexibiliteit te vergelijken, zodat je een weloverwogen beslissing kunt nemen. Echter, het is belangrijk om op te merken dat er verborgen kosten kunnen zijn die niet altijd duidelijk worden gemaakt tijdens het vergelijkingsproces.

Een van de mogelijke verborgen kosten zijn administratiekosten. Sommige kredietverstrekkers brengen extra kosten in rekening voor het verwerken van de leningaanvraag of het afsluiten van de lening. Deze kosten kunnen aanzienlijk variëren en kunnen een impact hebben op de totale kosten van de lening. Het is daarom belangrijk om deze administratiekosten mee te nemen in jouw vergelijking.

Een andere mogelijke verborgen kost zijn boetes bij vervroegde aflossing. Stel dat je in staat bent om eerder dan gepland jouw lening af te lossen, dan kan het voorkomen dat sommige kredietverstrekkers een boete opleggen voor deze vroegtijdige aflossing. Deze boetes kunnen aanzienlijk zijn en moeten worden overwogen bij het vergelijken van leningen, vooral als je verwacht dat je in de toekomst extra geld wilt aflossen.

Daarnaast kunnen er ook verborgen verzekeringskosten zijn. Sommige kredietverstrekkers kunnen je verplichten om een verzekering af te sluiten als onderdeel van de lening. Deze verzekering kan extra kosten met zich meebrengen die niet altijd duidelijk worden aangegeven bij het vergelijken van leningen. Het is belangrijk om de voorwaarden en kosten van eventuele verplichte verzekeringen zorgvuldig te onderzoeken voordat je een definitieve keuze maakt.

Om verborgen kosten te vermijden, is het essentieel om alle voorwaarden en kleine lettertjes van de leningsovereenkomst grondig door te nemen. Neem de tijd om alle kosten en mogelijke boetes te begrijpen voordat je jouw handtekening zet. Als er iets niet duidelijk is, aarzel dan niet om vragen te stellen aan de kredietverstrekker.

Het vergelijken van leningen blijft een waardevol proces, maar het is belangrijk om alert te zijn op mogelijke verborgen kosten. Door grondig onderzoek te doen naar alle aspecten van de lening en door vragen te stellen aan de kredietverstrekker, kun je een beter inzicht krijgen in de totale kosten van de lening. Op die manier kun je een weloverwogen beslissing nemen die past bij jouw financiële situatie zonder onaangename verrassingen achteraf.

Leningverstrekkers kunnen hoge rentetarieven vragen voor bepaalde leningproducten, wat de totale kostprijs van de lening kan verhogen.

Een belangrijk nadeel van het vergelijken van leningen is dat leningverstrekkers hoge rentetarieven kunnen vragen voor bepaalde leningproducten, wat de totale kostprijs van de lening kan verhogen. Hoewel het vergelijken van leningen je kan helpen om gunstigere rentetarieven te vinden, is het belangrijk om te beseffen dat niet alle leningverstrekkers dezelfde tarieven hanteren.

Sommige kredietverstrekkers kunnen hogere rentetarieven in rekening brengen voor specifieke leningen, vooral als het risico voor de kredietverstrekker hoger wordt geacht. Bijvoorbeeld, als je een minder gunstige kredietgeschiedenis hebt of als je een hoger risico vormt voor de kredietverstrekker op basis van jouw financiële situatie, kan dit resulteren in hogere rentetarieven.

Het probleem met hoge rentetarieven is dat ze de totale kosten van de lening aanzienlijk kunnen verhogen. Zelfs kleine verschillen in rentepercentages kunnen op lange termijn een groot verschil maken in de hoeveelheid geld die je uiteindelijk betaalt. Het is daarom belangrijk om goed op te letten bij het vergelijken van leningen en rekening te houden met de rentetarieven die door verschillende kredietverstrekkers worden aangeboden.

Om dit nadeel te compenseren, is het raadzaam om zorgvuldig onderzoek te doen en offertes aan te vragen bij verschillende kredietverstrekkers. Door de tijd te nemen om verschillende aanbiedingen te vergelijken, kun je mogelijk leningverstrekkers vinden die lagere rentetarieven hanteren voor dezelfde leningproducten. Dit kan aanzienlijke besparingen opleveren en de totale kosten van de lening verlagen.

Het is ook belangrijk om te onthouden dat het vergelijken van leningen niet alleen draait om het rentepercentage. Andere factoren, zoals looptijd, extra kosten en flexibiliteit, moeten ook in overweging worden genomen bij het maken van een weloverwogen beslissing.

Kortom, hoewel het vergelijken van leningen voordelen biedt, zoals het vinden van gunstigere rentetarieven, is het belangrijk om rekening te houden met het nadeel van potentiële hoge rentetarieven die sommige kredietverstrekkers kunnen hanteren. Door zorgvuldig onderzoek te doen en offertes te vergelijken, kun je echter nog steeds een lening vinden die past bij jouw financiële behoeften en tegelijkertijd de totale kosten beperken.

Als je geld leent, neem je eigenlijk schuld aan met alle risico’s die daarmee gepaard gaan, zoals mogelijkheid op betalingsachterstand en negatieve credit score als je niet in staat bent om afbetaling te doen volgens de overeengekomen termijn en/of bedrag .

Het Contra-argument van Lenen Vergelijken: Bewust zijn van de Risico’s

Lenen vergelijken kan een waardevolle stap zijn bij het vinden van de beste lening voor jouw financiële behoeften. Echter, het is ook belangrijk om bewust te zijn van de risico’s die gepaard gaan met het aangaan van schulden. Het nemen van een lening betekent namelijk dat je verantwoordelijkheid neemt voor een schuld, met mogelijke gevolgen zoals betalingsachterstanden en een negatieve credit score als je niet in staat bent om volgens de overeengekomen termijn en/of bedrag terug te betalen.

Een betalingsachterstand kan optreden wanneer je niet in staat bent om de afbetalingen op tijd te doen. Dit kan verschillende redenen hebben, zoals veranderingen in je financiële situatie of onverwachte uitgaven. Het niet nakomen van de aflossingsverplichtingen kan leiden tot extra kosten, boetes en zelfs juridische stappen van de kredietverstrekker om het verschuldigde bedrag terug te vorderen.

Daarnaast kan het niet tijdig terugbetalen van een lening ook invloed hebben op je credit score. Een negatieve credit score kan gevolgen hebben voor toekomstige leningen of andere financiële transacties, zoals het aanvragen van een hypotheek of het leasen van een auto. Kredietverstrekkers gebruiken jouw credit score als maatstaf voor jouw kredietwaardigheid en betalingsgedrag.

Om deze risico’s te minimaliseren, is het belangrijk om realistisch te zijn over jouw financiële mogelijkheden voordat je een lening aangaat. Zorg ervoor dat je een lening kiest die je daadwerkelijk kunt terugbetalen binnen de afgesproken termijn en bedragen. Het is ook verstandig om een buffer in te bouwen voor onvoorziene omstandigheden, zodat je niet in de problemen komt als er zich financiële tegenslagen voordoen.

Bovendien is het raadzaam om goed op de hoogte te zijn van de voorwaarden en kosten van de lening voordat je deze afsluit. Lees alle documentatie zorgvuldig door en stel vragen aan de kredietverstrekker als er iets onduidelijk is. Op die manier kun je beter begrijpen wat er van jou wordt verwacht en kun je weloverwogen beslissingen nemen.

Hoewel lenen vergelijken kan helpen bij het vinden van de beste optie, is het belangrijk om bewust te zijn van de risico’s die gepaard gaan met het aangaan van schulden. Door verantwoordelijkheid te nemen voor jouw financiële situatie, realistische keuzes te maken en goed geïnformeerd te zijn, kun je deze risico’s minimaliseren en ervoor zorgen dat lenen een positieve en nuttige financiële stap is voor jouw specifieke behoeften.

Als je meerdere leningaanvragen doet, kan dit invloed hebben op je credit score omdat elke aanvraag wordt geregistreerd in je credit report .

Het belang van leningen vergelijken kan niet genoeg benadrukt worden, maar het is ook belangrijk om op de hoogte te zijn van mogelijke nadelen. Een van de nadelen van het doen van meerdere leningaanvragen is dat dit invloed kan hebben op je credit score.

Elke keer dat je een leningaanvraag indient, wordt dit geregistreerd in je credit report. Kredietverstrekkers hebben toegang tot deze informatie en kunnen zien hoe vaak je recentelijk leningen hebt aangevraagd. Als ze zien dat je meerdere aanvragen hebt gedaan binnen een korte periode, kan dit worden geïnterpreteerd als een teken van financiële stress of wanhoop.

Dit kan leiden tot een negatieve invloed op je credit score. Een lagere credit score kan op zijn beurt weer gevolgen hebben voor toekomstige leningaanvragen of andere financiële transacties. Kredietverstrekkers kunnen terughoudender zijn om je een lening te verstrekken of kunnen hogere rentetarieven en strengere voorwaarden hanteren.

Om dit nadeel te voorkomen, is het verstandig om zorgvuldig na te denken voordat je meerdere leningaanvragen indient. Doe eerst grondig onderzoek en vergelijk verschillende opties voordat je daadwerkelijk een aanvraag doet. Op die manier kun je de beste lening selecteren zonder onnodige impact op je credit score.

Bovendien is het belangrijk om bewust te zijn van de tijdlijn waarin je leningaanvragen doet. Als je bijvoorbeeld binnen een paar dagen meerdere aanvragen indient, kan dit als één aanvraag worden beschouwd in plaats van afzonderlijke aanvragen. Dit kan helpen om de impact op je credit score te minimaliseren.

Kortom, hoewel het vergelijken van leningen essentieel is om de beste voorwaarden te vinden, is het belangrijk om voorzichtig te zijn met het doen van meerdere leningaanvragen. Wees selectief en zorg ervoor dat je alleen aanvragen indient bij kredietverstrekkers waarvan je serieus overweegt om bij hen een lening af te sluiten. Op die manier kun je de negatieve impact op je credit score beperken en toch profiteren van het vinden van de beste lening voor jouw behoeften.

Door verschillende financiële instellingen te benaderen voor informatie over hun productlijnen, loop je het risico dat ze contact met je proberen op te nemen via telefoon of post om hun product aan te bieden – wat soms ongewild kan zijn .

Het nadeel van lenen vergelijken: ongewenste contactpogingen

Wanneer je verschillende financiële instellingen benadert om informatie te krijgen over hun leningen, is er een potentieel nadeel waar je rekening mee moet houden. Het kan namelijk voorkomen dat deze instellingen contact met je proberen op te nemen via telefoon of post om hun product aan te bieden, zelfs als je hier niet specifiek om hebt gevraagd.

Dit kan soms als ongewild worden ervaren, vooral als je geen interesse hebt in verdere communicatie of als je al een andere leningoptie hebt gekozen. Het ontvangen van ongevraagde telefoontjes of post kan als storend worden beschouwd en kan tijdverspillend zijn.

Om dit nadeel te minimaliseren, is het belangrijk om duidelijk aan te geven dat je geen verdere contactpogingen wenst wanneer je informatie opvraagt bij verschillende financiële instellingen. Dit kun je doen door expliciet te vermelden dat je alleen geïnteresseerd bent in het verkrijgen van informatie en geen prijs stelt op ongewilde aanbiedingen.

Daarnaast kun je ook overwegen om gebruik te maken van online vergelijkingswebsites die jouw persoonlijke gegevens niet delen met derden. Deze websites bieden vaak een veilige en privacyvriendelijke manier om leningen te vergelijken zonder het risico van ongewilde contactpogingen.

Het is belangrijk om bewust te zijn van dit mogelijke nadeel bij het vergelijken van leningen. Door voorzorgsmaatregelen te nemen en duidelijk je wensen kenbaar te maken, kun je de kans op ongewilde contactpogingen minimaliseren en een meer comfortabele ervaring hebben bij het vergelijken van leningen.