Flexibel Geld Lenen bij Tinka: Eenvoudig en Betrouwbaar

Tinka Geld Lenen: Eenvoudig en Snel

Als u op zoek bent naar een betrouwbare en flexibele manier om geld te lenen, dan is Tinka de oplossing voor u. Tinka biedt eenvoudige en snelle leningen aan die perfect aansluiten bij uw financiële behoeften.

Waarom Kiezen voor Tinka?

Tinka onderscheidt zich door zijn transparante aanpak en klantgerichte dienstverlening. Met Tinka kunt u gemakkelijk online een lening aanvragen zonder gedoe of lange wachttijden. Bovendien hanteert Tinka eerlijke voorwaarden en tarieven, zodat u altijd weet waar u aan toe bent.

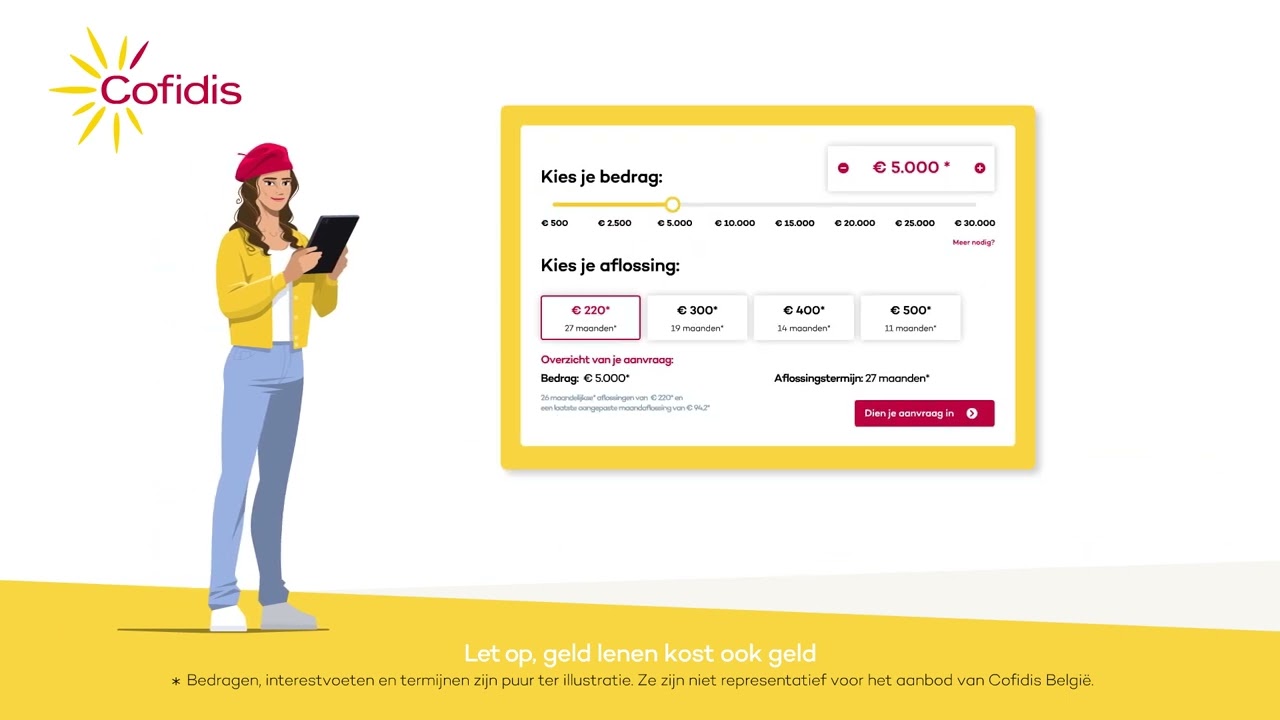

Hoe Werkt het?

Het proces van geld lenen bij Tinka is eenvoudig en snel. U kunt via de website van Tinka een lening aanvragen door het gewenste bedrag en de looptijd te selecteren. Vervolgens dient u enkele persoonlijke gegevens in te vullen en uw aanvraag wordt direct verwerkt. Binnen korte tijd ontvangt u een beslissing over uw leningaanvraag.

Flexibiliteit en Betrouwbaarheid

Met Tinka geniet u van flexibiliteit in uw leenmogelijkheden. Of u nu een kleine lening nodig heeft voor onverwachte kosten of een groter bedrag wilt lenen voor een belangrijke aankoop, bij Tinka bent u aan het juiste adres. Bovendien kunt u altijd rekenen op de betrouwbaarheid van Tinka als ervaren kredietverstrekker.

Conclusie

Tinka biedt een uitstekende oplossing voor wie snel en eenvoudig geld wil lenen met duidelijke voorwaarden en transparante tarieven. Met Tinka kunt u met een gerust hart uw financiële doelen bereiken zonder gedoe.

6 Tips voor Verstandig Geld Lenen bij Tinka

- Vergelijk verschillende kredietverstrekkers om de beste rentevoet te vinden.

- Leen enkel het bedrag dat je nodig hebt en niet meer.

- Let op bijkomende kosten zoals administratieve kosten of verzekeringen.

- Controleer de voorwaarden van de lening grondig voordat je tekent.

- Zorg ervoor dat je de lening op tijd kunt terugbetalen om extra kosten te vermijden.

- Wees eerlijk over je financiële situatie om problemen in de toekomst te voorkomen.

Vergelijk verschillende kredietverstrekkers om de beste rentevoet te vinden.

Het is verstandig om verschillende kredietverstrekkers te vergelijken wanneer u op zoek bent naar een lening bij Tinka Geld Lenen. Door de rentevoeten van verschillende aanbieders te vergelijken, kunt u de beste deal vinden die past bij uw financiële situatie en behoeften. Het vergelijken van kredietverstrekkers stelt u in staat om niet alleen de meest gunstige rentevoet te vinden, maar ook om inzicht te krijgen in eventuele bijkomende kosten en voorwaarden die van invloed kunnen zijn op uw lening. Het nemen van de tijd om verschillende opties te overwegen, kan u helpen om een weloverwogen beslissing te nemen en zo geld te besparen op de lange termijn.

Leen enkel het bedrag dat je nodig hebt en niet meer.

Het is verstandig om bij het lenen van geld via Tinka alleen het bedrag te lenen dat je daadwerkelijk nodig hebt en niet meer dan dat. Door alleen te lenen wat nodig is, voorkom je onnodige schulden en houd je de kosten van de lening zo laag mogelijk. Op die manier kun je verantwoord omgaan met geld lenen en zorg dragen voor een gezonde financiële situatie op de lange termijn.

Let op bijkomende kosten zoals administratieve kosten of verzekeringen.

Let bij het lenen van geld bij Tinka goed op eventuele bijkomende kosten, zoals administratieve kosten of verzekeringen. Het is belangrijk om volledig op de hoogte te zijn van alle mogelijke extra kosten die gepaard kunnen gaan met uw lening, zodat u niet voor verrassingen komt te staan. Door vooraf de voorwaarden zorgvuldig door te nemen en eventuele extra kosten in overweging te nemen, kunt u een weloverwogen beslissing nemen over uw lening bij Tinka.

Controleer de voorwaarden van de lening grondig voordat je tekent.

Het is van essentieel belang om de voorwaarden van de lening grondig te controleren voordat u uw handtekening zet. Door de voorwaarden zorgvuldig te bestuderen, krijgt u een duidelijk beeld van de kosten, looptijd en eventuele bijkomende kosten die gepaard gaan met de lening. Op die manier kunt u vol vertrouwen een weloverwogen beslissing nemen en voorkomen dat u voor verrassingen komt te staan gedurende de looptijd van de lening. Het is belangrijk om goed geïnformeerd te zijn over alle aspecten van de lening om financiële gemoedsrust te garanderen.

Zorg ervoor dat je de lening op tijd kunt terugbetalen om extra kosten te vermijden.

Het is van essentieel belang om ervoor te zorgen dat je de lening op tijd kunt terugbetalen bij Tinka Geld Lenen, om zo extra kosten te vermijden. Door de lening binnen de afgesproken termijn terug te betalen, kun je financiële stress en onnodige uitgaven voorkomen. Het naleven van de terugbetalingsvoorwaarden zorgt voor een soepel en probleemloos leenproces, waardoor je optimaal kunt profiteren van de diensten van Tinka.

Wees eerlijk over je financiële situatie om problemen in de toekomst te voorkomen.

Het is van essentieel belang om eerlijk te zijn over je financiële situatie bij het lenen van geld via Tinka. Door open en transparant te zijn over je financiële omstandigheden voorkom je problemen in de toekomst. Op die manier kan Tinka je beter begeleiden en adviseren bij het kiezen van de juiste lening die past bij jouw financiële behoeften en mogelijkheden. Eerlijkheid vormt de basis voor een succesvolle en verantwoorde leningsovereenkomst, waardoor zowel jij als Tinka kunnen werken aan een stabiele financiële toekomst.