Financiering voor Vastgoed: De Voordelen van een Lening voor Vastgoed

Een lening voor vastgoed: een slimme investering

Het kopen van vastgoed is een belangrijke beslissing die veel mensen in hun leven nemen. Of het nu gaat om het kopen van een huis, appartement, commercieel pand of stuk grond, vastgoed kan een waardevolle investering zijn. Het kan dienen als een stabiele bron van inkomsten, een plek om te wonen of zelfs als een strategische zet voor de toekomst.

Echter, vastgoed aanschaffen vereist vaak aanzienlijke financiële middelen. Dit is waar een lening voor vastgoed van pas kan komen. Met behulp van deze lening kunt u de nodige fondsen verkrijgen om uw vastgoeddromen te verwezenlijken.

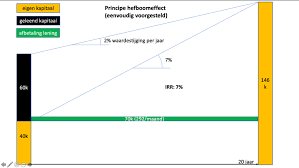

Een lening voor vastgoed biedt verschillende voordelen. Ten eerste stelt het u in staat om direct toegang te krijgen tot kapitaal zonder dat u al het benodigde geld op uw spaarrekening hoeft te hebben staan. Dit opent de deur naar mogelijkheden die anders misschien buiten bereik zouden liggen.

Daarnaast kunnen leningen voor vastgoed gunstige rentetarieven en flexibele terugbetalingsvoorwaarden bieden. Dit betekent dat u uw lening kunt afstemmen op uw persoonlijke financiële situatie en comfortabel kunt aflossen over een bepaalde periode.

Een ander belangrijk aspect is dat vastgoedinvesteringen historisch gezien waarde kunnen behouden en zelfs in waarde kunnen stijgen na verloop van tijd. Hierdoor kan het bezitten van vastgoed een solide investering zijn die op lange termijn financieel rendement kan opleveren.

Het is echter essentieel om verstandig en zorgvuldig te werk te gaan bij het nemen van een lening voor vastgoed. Het is belangrijk om uw financiële situatie grondig te evalueren en ervoor te zorgen dat u de lening kunt terugbetalen volgens de afgesproken voorwaarden. Het inschakelen van een professionele financieel adviseur kan u helpen bij het nemen van weloverwogen beslissingen en het beheren van uw lening op een verantwoorde manier.

Bij het zoeken naar een lening voor vastgoed is het ook raadzaam om verschillende kredietverstrekkers te vergelijken. Let op rentetarieven, voorwaarden, kosten en beoordelingen van andere klanten. Op deze manier kunt u de beste deal vinden die past bij uw behoeften en financiële doelen.

Kortom, een lening voor vastgoed kan een slimme investering zijn als u goed geïnformeerd bent en de juiste beslissingen neemt. Het biedt de mogelijkheid om uw vastgoeddromen waar te maken en tegelijkertijd financieel rendement op lange termijn te behalen. Zorg ervoor dat u zich grondig informeert, advies inwint indien nodig en verantwoordelijk handelt bij het aangaan van deze belangrijke financiële verplichting.

7 Tips voor het aangaan van een lening voor vastgoed

- Zorg ervoor dat je de rente en voorwaarden goed begrijpt voordat je een lening aangaat.

- Vergelijk verschillende leningaanbieders om de beste deal te vinden.

- Let op de looptijd van de lening en bepaal of dit bij jouw financiële situatie past.

- Controleer of er extra kosten zijn verbonden aan het afsluiten van de lening, zoals advieskosten of registratiekosten.

- Wees voorzichtig met het verhogen van je schuld door meerdere leningen tegelijk af te sluiten; overweeg ook andere opties zoals spaarplannen of beleggingsproducten om geld op te sparen voor vastgoedinvesteren.

- Let op eventuele boetes als je eerder wilt aflossen dan is overeengekomen in het contract met de kredietverstrekker; sommige kredietverstrekkers hanteren hier hoge tarieven voor!

- Neem contact op met een financieel adviseur als je twijfelt over welke stappen je moet ondernemen bij het aangaan van een vastgoedlening, zodat hij/zij kan help bij het maken van een goede keuze die past binnnen jouw persoonlijke financiële situatie!

Zorg ervoor dat je de rente en voorwaarden goed begrijpt voordat je een lening aangaat.

Een lening aangaan voor vastgoed is een belangrijke financiële stap. Voordat je deze beslissing neemt, is het essentieel om de rente en voorwaarden van de lening goed te begrijpen. Dit zal je helpen om een weloverwogen keuze te maken en onaangename verrassingen in de toekomst te voorkomen.

De rentevoet is het bedrag dat je moet betalen bovenop het geleende bedrag. Het bepaalt uiteindelijk hoeveel je in totaal terugbetaalt aan de kredietverstrekker. Het is belangrijk om te weten of de rentevoet vast of variabel is, en of er sprake is van eventuele kortingen of verhogingen gedurende de looptijd van de lening.

Daarnaast zijn ook de voorwaarden van groot belang. Dit omvat zaken zoals de looptijd van de lening, het aflossingsschema, eventuele boetes bij vroegtijdige aflossing en andere kosten die aan de lening verbonden zijn. Het is cruciaal om deze voorwaarden grondig door te nemen en ervoor te zorgen dat je ze volledig begrijpt voordat je akkoord gaat met een lening.

Het kan handig zijn om advies in te winnen bij een financieel expert of een professional op het gebied van vastgoedleningen. Zij kunnen je helpen om alle aspecten van de lening te begrijpen en eventuele vragen die je hebt te beantwoorden.

Het begrijpen van de rente en voorwaarden voordat je een lening aangaat, stelt je in staat om een weloverwogen beslissing te nemen die past bij jouw financiële situatie en doelen. Het helpt je ook om beter voorbereid te zijn op de financiële verplichtingen die gepaard gaan met het bezitten van vastgoed.

Kortom, zorg ervoor dat je de rente en voorwaarden van een lening voor vastgoed goed begrijpt voordat je deze aangaat. Neem de tijd om alle details door te nemen en eventuele onduidelijkheden op te helderen. Dit zal je helpen om met vertrouwen en gemoedsrust een lening af te sluiten en jouw vastgoeddromen waar te maken.

Vergelijk verschillende leningaanbieders om de beste deal te vinden.

Een lening afsluiten voor vastgoed is een belangrijke financiële beslissing. Om ervoor te zorgen dat u de beste deal krijgt, is het essentieel om verschillende leningaanbieders te vergelijken voordat u een definitieve keuze maakt.

Het vergelijken van leningaanbieders stelt u in staat om verschillende rentetarieven, voorwaarden en kosten te evalueren. Dit helpt u om een goed beeld te krijgen van wat er op de markt beschikbaar is en welke opties het beste bij uw behoeften passen.

Het internet biedt veel handige tools en vergelijkingswebsites die u kunnen helpen bij het vinden van de beste deal. U kunt eenvoudig online offertes aanvragen en deze met elkaar vergelijken. Let op zaken als rentetarieven, looptijd van de lening, boeteclausules en eventuele verborgen kosten.

Daarnaast is het ook verstandig om beoordelingen en ervaringen van andere klanten te raadplegen. Dit kan u inzicht geven in de betrouwbaarheid en klantenservice van de leningaanbieders die u overweegt.

Door verschillende leningaanbieders te vergelijken, kunt u niet alleen geld besparen op uw lening, maar ook de juiste partner vinden die aan uw behoeften voldoet. Het kan ook helpen om contact op te nemen met de kredietverstrekkers en vragen te stellen over eventuele onduidelijkheden of specifieke vereisten die u heeft.

Onthoud dat het nemen van een lening voor vastgoed een grote financiële verplichting is. Neem de tijd om grondig onderzoek te doen en vergelijk verschillende leningaanbieders om er zeker van te zijn dat u de beste deal krijgt die past bij uw financiële situatie en doelen.

Het vergelijken van leningaanbieders kan u helpen om de juiste keuze te maken en gemoedsrust te hebben bij het afsluiten van een lening voor vastgoed. Zorg ervoor dat u goed geïnformeerd bent, de voorwaarden begrijpt en verantwoordelijk handelt bij het aangaan van deze belangrijke financiële stap.

Let op de looptijd van de lening en bepaal of dit bij jouw financiële situatie past.

Bij het afsluiten van een lening voor vastgoed is het van groot belang om goed op de looptijd van de lening te letten en te bepalen of deze past bij jouw financiële situatie. De looptijd van een lening verwijst naar de periode waarin je de lening moet terugbetalen.

Het is essentieel om realistisch te zijn over je financiële mogelijkheden en te bepalen hoeveel je maandelijks kunt besteden aan de aflossing van de lening. Een langere looptijd kan leiden tot lagere maandelijkse betalingen, maar het kan ook betekenen dat je uiteindelijk meer rente betaalt over de gehele looptijd van de lening.

Aan de andere kant kan een kortere looptijd resulteren in hogere maandelijkse betalingen, maar het voordeel is dat je sneller van de schuld af bent en minder rente betaalt. Het is belangrijk om een balans te vinden tussen het comfortabel kunnen aflossen van de lening en het minimaliseren van rentekosten.

Daarom is het verstandig om jouw financiële situatie grondig te analyseren voordat je beslist over de looptijd. Bekijk jouw inkomsten, uitgaven en andere financiële verplichtingen. Zorg ervoor dat je voldoende ruimte hebt om maandelijks aan de aflossingen te voldoen, zonder in financiële problemen te komen.

Bovendien moet je ook rekening houden met mogelijke veranderingen in jouw financiële situatie in de toekomst. Denk aan factoren zoals het verliezen van een baan, het krijgen van kinderen of andere grote uitgaven. Het is verstandig om een buffer in te bouwen en flexibiliteit te behouden, zodat je niet in de problemen komt als er onverwachte veranderingen optreden.

Kortom, let goed op de looptijd van de lening voor vastgoed en bepaal of deze past bij jouw financiële situatie. Wees realistisch over jouw mogelijkheden en zorg ervoor dat je comfortabel kunt aflossen. Neem ook mogelijke toekomstige veranderingen in overweging. Door dit zorgvuldig te doen, kun je een weloverwogen beslissing nemen en voorkomen dat je in financiële problemen raakt.

Controleer of er extra kosten zijn verbonden aan het afsluiten van de lening, zoals advieskosten of registratiekosten.

Bij het afsluiten van een lening voor vastgoed is het belangrijk om niet alleen naar de rentetarieven en terugbetalingsvoorwaarden te kijken, maar ook naar eventuele extra kosten die verbonden kunnen zijn aan de lening. Deze kosten kunnen namelijk invloed hebben op de uiteindelijke totale kosten van uw lening.

Een veelvoorkomende extra kost bij het afsluiten van een lening voor vastgoed zijn advieskosten. Dit zijn kosten die in rekening worden gebracht door een financieel adviseur of bemiddelaar die u helpt bij het vinden en afsluiten van de juiste lening. Het is belangrijk om te weten welke advieskosten er worden gerekend en wat deze precies inhouden, zodat u niet voor verrassingen komt te staan.

Daarnaast kunnen er ook registratiekosten zijn verbonden aan het afsluiten van een lening voor vastgoed. Deze kosten hebben betrekking op de registratie van de lening bij bevoegde instanties of overheidsorganen. Het is raadzaam om te controleren of deze kosten inbegrepen zijn in de totale kosten van uw lening en zo niet, wat het exacte bedrag is dat u hiervoor moet betalen.

Door vooraf te controleren of er extra kosten verbonden zijn aan het afsluiten van uw lening voor vastgoed, kunt u een realistisch beeld krijgen van de totale financiële verplichtingen die gepaard gaan met uw investering. Dit stelt u in staat om weloverwogen beslissingen te nemen en ervoor te zorgen dat u niet voor onverwachte verrassingen komt te staan.

Het is altijd verstandig om de voorwaarden van verschillende kredietverstrekkers te vergelijken en te kijken naar zowel de rentetarieven als eventuele extra kosten. Op deze manier kunt u een goed geïnformeerde keuze maken en de lening vinden die het beste past bij uw financiële situatie en doelen.

Kortom, bij het afsluiten van een lening voor vastgoed is het essentieel om niet alleen naar de rente en terugbetalingsvoorwaarden te kijken, maar ook naar eventuele extra kosten zoals advieskosten of registratiekosten. Door deze kosten in overweging te nemen, kunt u een realistisch beeld krijgen van de totale kosten van uw lening en ervoor zorgen dat u financieel goed voorbereid bent op uw vastgoedinvestering.

Wees voorzichtig met het verhogen van je schuld door meerdere leningen tegelijk af te sluiten; overweeg ook andere opties zoals spaarplannen of beleggingsproducten om geld op te sparen voor vastgoedinvesteren.

Wees verstandig bij het aangaan van leningen voor vastgoed: overweeg alternatieven

Het aanschaffen van vastgoed kan een spannende stap zijn in uw financiële reis. Het kan echter verleidelijk zijn om meerdere leningen tegelijk af te sluiten om aan de benodigde financiering te komen. Hoewel het begrijpelijk is dat u uw vastgoeddromen wilt realiseren, is het belangrijk om voorzichtig te zijn met het verhogen van uw schuldenlast.

Het afsluiten van meerdere leningen tegelijk kan leiden tot een aanzienlijke financiële last. Elke lening brengt rente en maandelijkse aflossingen met zich mee, en wanneer u meerdere leningen heeft, kunnen deze kosten snel oplopen. Het kan ook moeilijk zijn om het overzicht te behouden over al uw financiële verplichtingen.

Daarom is het raadzaam om ook andere opties te overwegen bij het sparen voor vastgoedinvesteringen. Een spaarplan kan bijvoorbeeld een goede keuze zijn. Door regelmatig geld opzij te zetten, kunt u gestaag werken aan het vergaren van voldoende kapitaal voor uw vastgoedproject. Dit biedt u de mogelijkheid om in de toekomst zonder schulden een investering te doen.

Een andere optie is beleggen. Beleggingsproducten kunnen u helpen om uw vermogen geleidelijk op te bouwen door middel van rendement op uw investeringen. Het is belangrijk om hierbij wel rekening te houden met de risico’s en uw beleggingsdoelen zorgvuldig te bepalen.

Het is verstandig om met een financieel adviseur te praten voordat u belangrijke financiële beslissingen neemt. Zij kunnen u helpen bij het evalueren van uw financiële situatie en het bepalen van de beste strategie om uw vastgoeddromen te verwezenlijken.

Kortom, wees voorzichtig bij het verhogen van uw schuld door meerdere leningen tegelijk af te sluiten voor vastgoedinvesteringen. Overweeg ook andere opties zoals spaarplannen of beleggingsproducten om op een verantwoorde manier geld op te bouwen voor uw vastgoedproject. Het is altijd verstandig om professioneel advies in te winnen en weloverwogen beslissingen te nemen die passen bij uw financiële doelen en mogelijkheden.

Let op eventuele boetes als je eerder wilt aflossen dan is overeengekomen in het contract met de kredietverstrekker; sommige kredietverstrekkers hanteren hier hoge tarieven voor!

Let op: boetes bij vroegtijdige aflossing van een lening voor vastgoed

Bij het afsluiten van een lening voor vastgoed is het belangrijk om niet alleen naar de rentetarieven en terugbetalingsvoorwaarden te kijken, maar ook naar eventuele boetes bij vroegtijdige aflossing. Het kan namelijk voorkomen dat je eerder wilt aflossen dan is overeengekomen in het contract met de kredietverstrekker. In dat geval kunnen sommige kredietverstrekkers hoge tarieven hanteren.

Eerder aflossen kan verschillende redenen hebben. Misschien heb je onverwacht extra geld beschikbaar gekregen of wil je gewoon sneller van je schuld af zijn om rentekosten te verminderen. Wat de reden ook is, het is belangrijk om rekening te houden met eventuele boetes die hieraan verbonden kunnen zijn.

Sommige kredietverstrekkers hanteren boetes omdat ze rente-inkomsten mislopen wanneer een lening vroegtijdig wordt afgelost. Deze boetes kunnen aanzienlijk zijn en een negatieve invloed hebben op je financiële situatie. Daarom is het cruciaal om dit aspect grondig te onderzoeken voordat je een lening voor vastgoed afsluit.

Bij het vergelijken van verschillende kredietverstrekkers is het verstandig om ook de voorwaarden met betrekking tot vroegtijdige aflossing zorgvuldig te lezen. Let op clausules die betrekking hebben op boetes en tarieven. Sommige leningen bieden bijvoorbeeld de mogelijkheid om een bepaald percentage van het geleende bedrag boetevrij af te lossen, terwijl andere kredietverstrekkers hogere boetes hanteren, ongeacht het af te lossen bedrag.

Het is belangrijk om een weloverwogen beslissing te nemen en de financiële gevolgen van vroegtijdige aflossing in overweging te nemen. Als je verwacht dat je in de toekomst mogelijk eerder wilt aflossen, kan het verstandig zijn om een lening te kiezen met flexibele voorwaarden en lagere boetes.

Kortom, let goed op eventuele boetes bij vroegtijdige aflossing wanneer je een lening voor vastgoed afsluit. Zorg ervoor dat je de voorwaarden en tarieven begrijpt voordat je je handtekening zet. Op deze manier voorkom je onaangename verrassingen en kun je weloverwogen beslissingen nemen die passen bij jouw financiële situatie en doelen.

Neem contact op met een financieel adviseur als je twijfelt over welke stappen je moet ondernemen bij het aangaan van een vastgoedlening, zodat hij/zij kan help bij het maken van een goede keuze die past binnnen jouw persoonlijke financiële situatie!

Wanneer je voor de uitdaging staat om een vastgoedlening aan te gaan, kan het soms overweldigend zijn om de juiste stappen te bepalen. Gelukkig hoef je dit niet alleen te doen. Een financieel adviseur kan van onschatbare waarde zijn bij het nemen van deze belangrijke beslissing.

Een financieel adviseur is een expert op het gebied van geldzaken en kan je helpen bij het begrijpen van de verschillende aspecten van een vastgoedlening. Ze hebben kennis van de markt, rentetarieven en kunnen je adviseren over welke stappen je moet ondernemen om een goede keuze te maken die past binnen jouw persoonlijke financiële situatie.

Door contact op te nemen met een financieel adviseur kun je twijfels wegnemen en meer inzicht krijgen in wat haalbaar is voor jou. Ze kunnen je helpen bij het beoordelen van jouw financiële positie, inclusief jouw inkomen, uitgaven en eventuele andere leningen die je hebt lopen. Op basis hiervan kunnen ze samen met jou bepalen welk bedrag je kunt lenen en wat de beste terugbetalingsvoorwaarden zijn.

Een financieel adviseur kan ook verschillende leningsopties met je bespreken en de voor- en nadelen ervan uitleggen. Hierdoor kun jij een weloverwogen beslissing nemen die past bij jouw specifieke behoeften en doelen.

Het is belangrijk om te onthouden dat een financieel adviseur onafhankelijk is en in jouw belang handelt. Ze zullen jouw persoonlijke situatie en doelen in gedachten houden bij het geven van advies. Hun expertise en ervaring kunnen je helpen om de beste keuze te maken en mogelijke valkuilen te vermijden.

Dus, als je twijfelt over welke stappen je moet ondernemen bij het aangaan van een vastgoedlening, aarzel dan niet om contact op te nemen met een financieel adviseur. Ze staan klaar om je te begeleiden en te helpen bij het maken van een weloverwogen beslissing die past binnen jouw persoonlijke financiële situatie.