Een lening aanvragen: Stap voor stap naar financiële ondersteuning

Een lening aanvragen: een gids voor financiële ondersteuning

In het leven kunnen er momenten zijn waarin we extra financiële steun nodig hebben. Of het nu gaat om onverwachte uitgaven, medische kosten, huisrenovaties of het consolideren van schulden, een lening kan een oplossing bieden om deze financiële uitdagingen aan te pakken. In dit artikel zullen we bespreken hoe u op een verantwoorde manier een lening kunt aanvragen.

Stap 1: Begrijp uw behoeften en budget

Voordat u een lening aanvraagt, is het belangrijk om uw behoeften en budget goed te begrijpen. Stel uzelf de volgende vragen: Hoeveel geld heb ik nodig? Wat is de reden voor de lening? Hoeveel kan ik maandelijks terugbetalen? Door deze vragen te beantwoorden, kunt u bepalen welk type lening het beste bij uw situatie past.

Stap 2: Onderzoek verschillende kredietverstrekkers

Er zijn verschillende kredietverstrekkers op de markt, zoals banken, online geldschieters en coöperatieve kredietinstellingen. Het is essentieel om verschillende opties te onderzoeken voordat u een keuze maakt. Vergelijk rentetarieven, voorwaarden en klantbeoordelingen om de beste optie voor uw behoeften te vinden.

Stap 3: Verzamel alle benodigde documentatie

Om een lening aan te vragen, heeft u meestal bepaalde documenten nodig, zoals identificatiebewijzen, bewijs van inkomen en bankafschriften. Zorg ervoor dat u al deze documentatie verzamelt voordat u de aanvraag indient. Dit helpt het proces soepeler te laten verlopen en vermindert de kans op vertragingen.

Stap 4: Vul het aanvraagformulier in

Zodra u de juiste kredietverstrekker heeft gekozen en alle benodigde documentatie heeft verzameld, kunt u het aanvraagformulier invullen. Dit formulier vraagt om uw persoonlijke gegevens, financiële informatie en leningspecificaties. Zorg ervoor dat u alle velden nauwkeurig invult om eventuele verwarring te voorkomen.

Stap 5: Beoordeling van uw aanvraag

Nadat u uw leningaanvraag heeft ingediend, zal de kredietverstrekker uw aanvraag beoordelen. Ze zullen uw kredietwaardigheid evalueren op basis van factoren zoals inkomen, uitgaven, schulden en betalingsgeschiedenis. Deze beoordeling helpt hen te bepalen of ze u een lening kunnen verstrekken en onder welke voorwaarden.

Stap 6: Ontvang goedkeuring en onderteken het contract

Als uw leningaanvraag wordt goedgekeurd, ontvangt u een voorstel met de voorwaarden van de lening. Neem de tijd om deze voorwaarden zorgvuldig door te lezen voordat u akkoord gaat. Als alles naar wens is, kunt u het contract ondertekenen en terugsturen naar de kredietverstrekker.

Stap 7: Ontvang het geleende bedrag

Zodra het contract is ondertekend, zal de kredietverstrekker het geleende bedrag op uw bankrekening storten. Afhankelijk van de kredietverstrekker kan dit enkele uren tot enkele dagen duren. Zorg ervoor dat u de afgesproken terugbetalingsregeling begrijpt en maak een plan om uw lening op tijd terug te betalen.

Het aanvragen van een lening kan een nuttig hulpmiddel zijn om uw financiële doelen te bereiken. Door verantwoordelijkheid te nemen en zorgvuldig te plannen, kunt u ervoor zorgen dat een lening u helpt in plaats van financiële stress te veroorzaken. Onthoud altijd dat het belangrijk is om alleen te lenen wat u zich kunt veroorloven om terug te betalen en om eerlijke en transparante kredietverstrekkers te kiezen.

5 Tips voor het aanvragen van een lening: Bereid je goed voor en vergelijk kredietverstrekkers voor de beste deal. Doe een credit check en overweeg lenen bij familie of vrienden. Le

- Wees goed voorbereid voordat je een lening aanvraagt. Zorg ervoor dat je alle relevante documenten bij de hand hebt.

- Vergelijk verschillende kredietverstrekkers om de beste deal te krijgen. Kijk naar rentepercentages, looptijden en extra kosten zoals afsluitkosten.

- Controleer of je in aanmerking komt voor een lening door een credit check uit te voeren op jezelf bij een erkend bureau zoals BKR (Bureau Krediet Registratie).

- Probeer geld te lenen van familie of vrienden als dat mogelijk is, want dit kan vaak gunstiger zijn dan het afsluiten van een banklening.

- Lees alle documentatie zorgvuldig door voordat je akkoord gaat met de lening om er zeker van te zijn dat je alles begrijpt en weet wat er van je verwacht wordt tijdens de looptijd van de lening

Wees goed voorbereid voordat je een lening aanvraagt. Zorg ervoor dat je alle relevante documenten bij de hand hebt.

Wees goed voorbereid: essentieel bij het aanvragen van een lening

Wanneer je overweegt om een lening aan te vragen, is het van groot belang om goed voorbereid te zijn. Een cruciaal onderdeel van deze voorbereiding is ervoor zorgen dat je alle relevante documenten bij de hand hebt. Dit kan het proces soepeler laten verlopen en vertragingen voorkomen.

Het verzamelen van de juiste documentatie is een belangrijke stap voordat je begint met het invullen van de aanvraag. Hoewel de specifieke vereisten kunnen variëren afhankelijk van de kredietverstrekker en het type lening, zijn er enkele basisdocumenten die vaak nodig zijn:

- Identificatiebewijzen: Zorg ervoor dat je een geldig identiteitsbewijs bij de hand hebt, zoals een paspoort, identiteitskaart of rijbewijs. Dit bewijst jouw identiteit en is essentieel bij het aanvragen van een lening.

- Bewijs van inkomen: Kredietverstrekkers willen graag weten of je in staat bent om de lening terug te betalen. Daarom wordt meestal gevraagd om bewijsstukken van inkomen, zoals loonstrookjes, bankafschriften of belastingaangiften.

- Bankafschriften: Het verstrekken van recente bankafschriften kan helpen bij het beoordelen van jouw financiële situatie en betalingsgedrag. Dit geeft inzicht in jouw uitgavenpatroon en kan van invloed zijn op de goedkeuring van de lening.

- Eventuele andere documenten: Afhankelijk van het type lening en jouw persoonlijke situatie, kunnen er aanvullende documenten nodig zijn. Dit kan bijvoorbeeld een eigendomsbewijs zijn als je een hypotheeklening aanvraagt, of bewijs van schulden als je een consolidatielening overweegt.

Door deze documenten vooraf te verzamelen, kun je ervoor zorgen dat je alle benodigde informatie bij de hand hebt wanneer je de leningaanvraag indient. Dit helpt niet alleen om het proces vlotter te laten verlopen, maar ook om mogelijke vertragingen te voorkomen.

Het is ook belangrijk om ervoor te zorgen dat alle documenten volledig en up-to-date zijn. Ontbrekende informatie kan leiden tot vertragingen of afwijzing van jouw aanvraag. Neem daarom de tijd om alles zorgvuldig te controleren voordat je de documenten indient.

Kortom, wees goed voorbereid voordat je een lening aanvraagt door alle relevante documenten bij de hand te hebben. Dit zal niet alleen het proces efficiënter maken, maar ook jouw kansen vergroten op een succesvolle leningaanvraag.

Vergelijk verschillende kredietverstrekkers om de beste deal te krijgen. Kijk naar rentepercentages, looptijden en extra kosten zoals afsluitkosten.

Een lening aanvragen: Vergelijk kredietverstrekkers voor de beste deal

Bij het aanvragen van een lening is het van groot belang om verschillende kredietverstrekkers met elkaar te vergelijken. Door dit te doen, kunt u de beste deal vinden die past bij uw financiële behoeften en situatie. Hier zijn enkele belangrijke aspecten om op te letten tijdens het vergelijkingsproces.

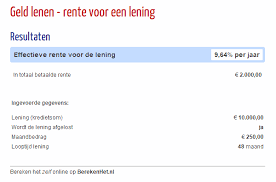

- Rentepercentages: Het rentepercentage bepaalt hoeveel u uiteindelijk zult betalen voor uw lening. Vergelijk de rentetarieven van verschillende kredietverstrekkers om te zien welke het meest gunstig zijn. Een lager rentepercentage kan aanzienlijke besparingen opleveren op de lange termijn.

- Looptijden: De looptijd van een lening heeft invloed op de maandelijkse aflossingen en de totale kosten van de lening. Kijk naar de beschikbare looptijden bij verschillende kredietverstrekkers en bepaal welke het beste past bij uw budget en financiële doelen.

- Extra kosten: Naast rente kunnen er ook extra kosten verbonden zijn aan een lening, zoals afsluitkosten of administratiekosten. Controleer deze bijkomende kosten zorgvuldig, omdat ze invloed kunnen hebben op de totale kostprijs van uw lening.

- Voorwaarden: Lees altijd de voorwaarden van elke kredietverstrekker grondig door voordat u een beslissing neemt. Let op eventuele beperkingen, boetes voor vervroegde aflossing of andere belangrijke details die van invloed kunnen zijn op uw lening.

Door verschillende kredietverstrekkers te vergelijken, kunt u de beste deal vinden die past bij uw financiële situatie en behoeften. Het kan de moeite waard zijn om online vergelijkingshulpmiddelen te gebruiken of contact op te nemen met verschillende kredietverstrekkers om offertes aan te vragen. Vergeet niet dat het niet alleen gaat om de laagste rente, maar ook om de algehele voorwaarden en kosten. Zo kunt u een weloverwogen beslissing nemen bij het aanvragen van een lening.

Onthoud altijd dat verantwoord lenen essentieel is. Leen alleen wat u zich kunt veroorloven om terug te betalen en wees bewust van uw financiële situatie voordat u zich verbindt aan een leningsovereenkomst. Door zorgvuldig te vergelijken en weloverwogen keuzes te maken, kunt u de beste deal krijgen en uw financiële doelen bereiken.

Controleer of je in aanmerking komt voor een lening door een credit check uit te voeren op jezelf bij een erkend bureau zoals BKR (Bureau Krediet Registratie).

Een lening aanvragen: Controleer je kredietwaardigheid vooraf

Voordat je een lening aanvraagt, is het verstandig om je kredietwaardigheid te controleren. Dit kun je doen door een credit check uit te voeren op jezelf bij een erkend bureau, zoals BKR (Bureau Krediet Registratie). Deze stap kan je helpen om beter inzicht te krijgen in hoe kredietverstrekkers jouw financiële geschiedenis beoordelen.

BKR is een onafhankelijke organisatie die gegevens bijhoudt over leningen en kredieten die consumenten in Nederland hebben afgesloten. Door een credit check uit te voeren bij BKR, kun je zien welke leningen en kredieten op jouw naam geregistreerd staan. Dit omvat bijvoorbeeld persoonlijke leningen, creditcardschulden of hypotheken.

Het controleren van je eigen kredietgeschiedenis kan verschillende voordelen bieden. Ten eerste helpt het je om eventuele fouten of onjuiste informatie op te sporen. Als er onnauwkeurigheden zijn, kun je contact opnemen met BKR om deze te corrigeren. Dit is belangrijk omdat onjuiste informatie invloed kan hebben op de beoordeling van jouw kredietwaardigheid door potentiële kredietverstrekkers.

Daarnaast geeft het controleren van je eigen kredietwaardigheid je ook de mogelijkheid om eventuele openstaande schulden of betalingsachterstanden te identificeren. Als er nog schulden zijn die niet zijn afgelost, kan het verstandig zijn om deze eerst af te lossen voordat je een nieuwe lening aanvraagt. Het hebben van openstaande schulden kan namelijk invloed hebben op je kansen om goedgekeurd te worden voor een nieuwe lening.

Door vooraf je kredietwaardigheid te controleren, kun je beter inschatten of je in aanmerking komt voor een lening en welke voorwaarden je kunt verwachten. Dit helpt je om realistische verwachtingen te hebben en voorkomt teleurstellingen tijdens het aanvraagproces.

Kortom, voordat je een lening aanvraagt, is het verstandig om een credit check uit te voeren op jezelf bij een erkend bureau zoals BKR. Dit geeft je inzicht in jouw kredietgeschiedenis en helpt bij het beoordelen van jouw kansen op goedkeuring. Door deze stap te nemen, kun je met meer vertrouwen de juiste beslissingen nemen bij het aanvragen van een lening.

Probeer geld te lenen van familie of vrienden als dat mogelijk is, want dit kan vaak gunstiger zijn dan het afsluiten van een banklening.

Wanneer u overweegt een lening aan te vragen, is het de moeite waard om te overwegen of u geld kunt lenen van familieleden of vrienden. In sommige gevallen kan dit een gunstigere optie zijn dan het afsluiten van een banklening.

Het lenen van geld van familie of vrienden heeft enkele voordelen. Ten eerste kunnen de voorwaarden flexibeler zijn dan bij een traditionele lening. U kunt bijvoorbeeld afspraken maken over de rentevoet, de terugbetalingsperiode en eventuele boetes bij vertraging. Dit kan u helpen om een betalingsplan op maat te maken dat past bij uw financiële situatie.

Daarnaast kan het lenen van geld van iemand die u kent, de stress verminderen die gepaard gaat met het aanvragen van een lening bij een bank. Er is vaak meer begrip en vertrouwen tussen familieleden of vrienden, wat kan resulteren in een soepelere communicatie en onderhandeling.

Het is echter belangrijk om voorzichtig te zijn bij het lenen van geld van familie of vrienden. Hier zijn enkele tips om ervoor te zorgen dat alles goed verloopt:

- Maak duidelijke afspraken: Zorg ervoor dat u alle details schriftelijk vastlegt, inclusief het geleende bedrag, de rentevoet (indien van toepassing), de terugbetalingsvoorwaarden en eventuele andere voorwaarden.

- Wees eerlijk en open: Bespreek uw financiële situatie openlijk met uw familielid of vriend. Leg uit waarom u een lening nodig heeft en hoe u van plan bent deze terug te betalen. Dit zorgt voor transparantie en voorkomt misverstanden.

- Behandel het als een zakelijke transactie: Hoewel het lenen van geld van familie of vrienden persoonlijk is, is het belangrijk om de lening serieus te nemen. Houd u aan de afgesproken terugbetalingsvoorwaarden en betaal op tijd.

- Wees dankbaar: Vergeet niet uw waardering te tonen voor het vertrouwen dat uw familielid of vriend in u stelt door u geld te lenen. Bedank hen regelmatig en laat zien dat u hun steun waardeert.

Als het mogelijk is om geld te lenen van familie of vrienden, kan dit een voordelige optie zijn. Het belangrijkste is om open en eerlijk te communiceren, duidelijke afspraken te maken en uw verplichtingen na te komen. Door deze stappen te volgen, kunt u financiële ondersteuning krijgen terwijl u tegelijkertijd de relatie met uw dierbaren behoudt.

Lees alle documentatie zorgvuldig door voordat je akkoord gaat met de lening om er zeker van te zijn dat je alles begrijpt en weet wat er van je verwacht wordt tijdens de looptijd van de lening

Een lening aanvragen is een belangrijke financiële beslissing die zorgvuldig moet worden overwogen. Een van de belangrijkste tips bij het aanvragen van een lening is om alle documentatie zorgvuldig door te lezen voordat je akkoord gaat met de lening. Dit is essentieel om er zeker van te zijn dat je alles begrijpt en weet wat er van je verwacht wordt tijdens de looptijd van de lening.

Het kan verleidelijk zijn om snel akkoord te gaan met de lening zonder alle documentatie grondig door te nemen. Echter, het is van groot belang om de tijd te nemen om elk detail van de leningovereenkomst te begrijpen. Lees alle voorwaarden, rentetarieven, aflossingsschema’s en eventuele andere kosten die verbonden zijn aan de lening.

Door alle documentatie zorgvuldig door te lezen voorkom je verrassingen en onduidelijkheden in de toekomst. Je krijgt een duidelijk beeld van wat er van je verwacht wordt tijdens de looptijd van de lening, zoals het op tijd betalen van maandelijkse aflossingen en eventuele boetes of kosten bij achterstallige betalingen.

Als je iets niet begrijpt of als er onduidelijkheden zijn, aarzel dan niet om vragen te stellen aan de kredietverstrekker. Het is belangrijk om volledig geïnformeerd te zijn voordat je akkoord gaat met de lening. Een goede kredietverstrekker zal bereid zijn om al je vragen te beantwoorden en je te helpen om de leningovereenkomst volledig te begrijpen.

Het lezen van alle documentatie voordat je akkoord gaat met een lening is een cruciale stap om financiële verantwoordelijkheid te nemen. Het stelt je in staat om weloverwogen beslissingen te nemen en ervoor te zorgen dat je de lening kunt afbetalen volgens de voorwaarden. Neem dus de tijd om alles grondig door te nemen en wees volledig op de hoogte voordat je jouw handtekening zet.