Alles wat u moet weten over rente op een lening

Rente op een Lening: Wat U Moet Weten

Als u ooit een lening heeft afgesloten, bent u waarschijnlijk bekend met het concept van rente. Rente is de vergoeding die u betaalt voor het lenen van geld. Het is een percentage van het geleende bedrag dat bovenop de oorspronkelijke lening komt en dat u terugbetaalt aan de kredietverstrekker.

Er zijn verschillende factoren die de hoogte van de rente op een lening bepalen. Een van de belangrijkste factoren is het risico dat de kredietverstrekker neemt door u geld te lenen. Hoe hoger het risico dat u als lener wordt gezien, hoe hoger de rente zal zijn. Dit risico wordt bepaald aan de hand van uw kredietgeschiedenis, inkomen en andere financiële omstandigheden.

Een andere factor die van invloed is op de rente op een lening is het type lening dat u afsluit. Bijvoorbeeld, persoonlijke leningen hebben vaak hogere rentetarieven dan hypothecaire leningen omdat ze over het algemeen als riskanter worden beschouwd voor kredietverstrekkers.

Het is belangrijk om goed op te letten bij het vergelijken van rentetarieven bij verschillende kredietverstrekkers. Zelfs kleine verschillen in rentepercentages kunnen over de looptijd van een lening aanzienlijke kosten met zich meebrengen. Zorg ervoor dat u alle voorwaarden begrijpt voordat u een lening afsluit en wees bewust van eventuele extra kosten of verborgen clausules die van invloed kunnen zijn op de totale kosten van uw lening.

Kortom, rente op een lening is een essentieel onderdeel van het leenproces en kan aanzienlijke invloed hebben op uw totale terugbetalingsbedrag. Door goed geïnformeerd te zijn en te begrijpen hoe rente werkt, kunt u verstandige financiële beslissingen nemen en ervoor zorgen dat u niet meer betaalt dan nodig is voor uw leningen.

8 Essentiële Tips voor het Optimaliseren van de Rente op je Lening

- Vergelijk rentetarieven bij verschillende kredietverstrekkers.

- Let op bijkomende kosten zoals administratiekosten en verzekeringen.

- Kies voor een lening met een vaste rentevoet om verrassingen te vermijden.

- Bekijk de looptijd van de lening en bereken het totale terug te betalen bedrag.

- Onderhandel indien mogelijk over de rentevoet, vooral bij grote leningen.

- Wees voorzichtig met variabele rentevoeten die kunnen stijgen en je maandelijkse aflossingen beïnvloeden.

- Lees altijd de kleine lettertjes in het contract om onaangename verrassingen te voorkomen.

- Overweeg extra aflossingen om de totale interestkosten te verlagen.

Vergelijk rentetarieven bij verschillende kredietverstrekkers.

Het is essentieel om rentetarieven bij verschillende kredietverstrekkers te vergelijken wanneer u een lening overweegt af te sluiten. Door verschillende aanbiedingen te bekijken en de rentepercentages te vergelijken, kunt u een beter inzicht krijgen in de totale kosten van de lening en ervoor zorgen dat u de meest gunstige voorwaarden krijgt die passen bij uw financiële situatie. Het vergelijken van rentetarieven stelt u in staat om geld te besparen op de lange termijn en om een weloverwogen beslissing te nemen bij het kiezen van een kredietverstrekker voor uw lening.

Let op bijkomende kosten zoals administratiekosten en verzekeringen.

Het is belangrijk om bij het afsluiten van een lening goed op te letten op bijkomende kosten, zoals administratiekosten en verzekeringen. Deze extra kosten kunnen de totale kosten van uw lening aanzienlijk verhogen en dienen daarom niet over het hoofd te worden gezien. Zorg ervoor dat u alle voorwaarden van de lening zorgvuldig doorneemt en begrijpt welke bijkomende kosten er mogelijk zijn, zodat u niet voor verrassingen komt te staan tijdens de looptijd van uw lening.

Kies voor een lening met een vaste rentevoet om verrassingen te vermijden.

Kies voor een lening met een vaste rentevoet om verrassingen te vermijden. Met een vaste rentevoet blijft het rentepercentage gedurende de looptijd van de lening constant, waardoor u duidelijkheid heeft over uw maandelijkse terugbetalingen. Dit helpt om onverwachte stijgingen in de kosten te voorkomen en maakt budgettering eenvoudiger. Door te kiezen voor stabiliteit en transparantie met een vaste rentevoet, kunt u financiële gemoedsrust creëren en uw lening op een beheersbare manier aflossen.

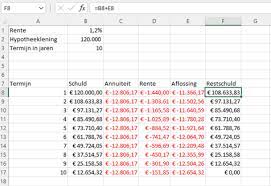

Bekijk de looptijd van de lening en bereken het totale terug te betalen bedrag.

Het is belangrijk om bij het afsluiten van een lening de looptijd ervan zorgvuldig te bekijken en het totale terug te betalen bedrag te berekenen. Door de looptijd van de lening te analyseren en te begrijpen hoeveel rente u over die periode zult betalen, krijgt u een duidelijk beeld van de totale kosten van de lening. Soms kan een langere looptijd aantrekkelijk lijken vanwege lagere maandelijkse betalingen, maar dit kan uiteindelijk leiden tot een hoger totaalbedrag dat u terugbetaalt vanwege de accumulatie van rente. Het is daarom verstandig om zorgvuldig te overwegen welke looptijd het beste past bij uw financiële situatie en doelen op lange termijn.

Onderhandel indien mogelijk over de rentevoet, vooral bij grote leningen.

Als u een grote lening overweegt, is het aan te raden om, indien mogelijk, te onderhandelen over de rentevoet. Vooral bij grote leningen kan zelfs een klein verschil in rentepercentage aanzienlijke besparingen opleveren over de looptijd van de lening. Door te onderhandelen en te proberen gunstigere voorwaarden te verkrijgen, kunt u mogelijk geld besparen en de totale kosten van uw lening verlagen. Het loont dus zeker de moeite om actief te zijn in het proces van renteonderhandelingen bij het afsluiten van grote leningen.

Wees voorzichtig met variabele rentevoeten die kunnen stijgen en je maandelijkse aflossingen beïnvloeden.

Wees voorzichtig met variabele rentevoeten die kunnen stijgen en invloed kunnen hebben op je maandelijkse aflossingen. Het is belangrijk om te begrijpen dat bij leningen met variabele rentevoeten de rente kan veranderen gedurende de looptijd van de lening, waardoor je maandelijkse aflossingen kunnen toenemen. Het is verstandig om rekening te houden met deze potentiële schommelingen en ervoor te zorgen dat je financiële planning flexibel genoeg is om eventuele veranderingen in de rentevoet op te vangen.

Lees altijd de kleine lettertjes in het contract om onaangename verrassingen te voorkomen.

Het is van cruciaal belang om altijd de kleine lettertjes in het contract te lezen wanneer u een lening afsluit, om onaangename verrassingen te voorkomen. Deze kleine details kunnen belangrijke informatie bevatten over verborgen kosten, boetes bij vroegtijdige aflossing of andere voorwaarden die van invloed kunnen zijn op uw lening. Door grondig te zijn in het lezen en begrijpen van alle voorwaarden, kunt u zichzelf beschermen en ervoor zorgen dat u volledig op de hoogte bent van wat er van u wordt verwacht bij het aangaan van de lening.

Overweeg extra aflossingen om de totale interestkosten te verlagen.

Overweeg om extra aflossingen te doen op uw lening om de totale kosten van de rente te verlagen. Door extra geld in te zetten om uw lening sneller af te lossen, kunt u de totale interestkosten verminderen en mogelijk geld besparen op de lange termijn. Het is een effectieve strategie om uw lening sneller af te betalen en financiële lasten te verlichten. Denk eraan om eerst de voorwaarden van uw lening te controleren en eventuele boetes voor vervroegde aflossingen te overwegen voordat u extra betalingen doet.