Heeft u ooit een financiële behoefte gehad waarvoor u extra geld nodig had? Of het nu gaat om het betalen van onverwachte medische kosten, het financieren van een renovatieproject of het consolideren van bestaande schulden, soms kan een lening de oplossing bieden. In dit artikel zullen we bespreken hoe u 6000 euro kunt lenen en waar u rekening mee moet houden.

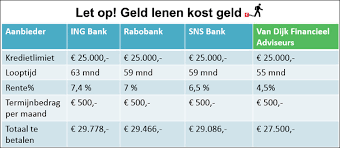

Allereerst is het belangrijk om te begrijpen dat er verschillende opties zijn als het gaat om leningen. U kunt ervoor kiezen om bij een bank aan te kloppen voor een persoonlijke lening, of u kunt overwegen om online geldschieters te benaderen die flexibelere voorwaarden en snellere goedkeuring bieden. Het is raadzaam om verschillende aanbieders te vergelijken voordat u een beslissing neemt.

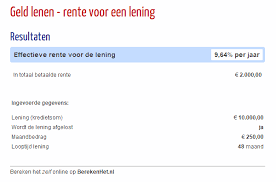

Bij het lenen van 6000 euro moet u rekening houden met enkele belangrijke factoren. Ten eerste is uw kredietwaardigheid van invloed op de rentevoet die u kunt krijgen. Als uw kredietgeschiedenis positief is en u in staat bent om uw leningen tijdig terug te betalen, heeft u mogelijk recht op lagere rentetarieven. Aan de andere kant kan een negatieve kredietgeschiedenis resulteren in hogere rentetarieven of zelfs afwijzing van uw aanvraag.

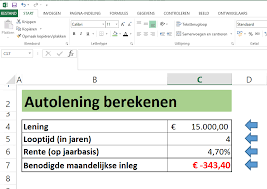

Een ander aspect waarmee rekening moet worden gehouden, is de looptijd van de lening. Hoe langer de looptijd, hoe lager uw maandelijkse aflossingen zullen zijn, maar uiteindelijk betaalt u meer rente over de hele looptijd van de lening. Het is belangrijk om een balans te vinden tussen betaalbaarheid en het minimaliseren van de totale kosten.

Voordat u een lening afsluit, moet u ook uw financiële situatie grondig evalueren. Zorg ervoor dat u een realistisch budget opstelt en inzicht krijgt in uw maandelijkse inkomsten en uitgaven. Het is essentieel om ervoor te zorgen dat u zich de maandelijkse aflossingen kunt veroorloven zonder uw financiële stabiliteit in gevaar te brengen.

Bij het aanvragen van een lening is het belangrijk om alle benodigde documenten en informatie bij de hand te hebben. Dit kan onder meer uw identiteitsbewijs, bewijs van inkomen en bankafschriften omvatten. Het hebben van deze documenten klaar voordat u de aanvraag indient, kan het proces versnellen en ervoor zorgen dat uw aanvraag soepel verloopt.

Ten slotte is het altijd raadzaam om goed de voorwaarden van de lening te lezen voordat u akkoord gaat. Let op eventuele verborgen kosten, boetes voor vervroegde aflossing of andere beperkingen die van invloed kunnen zijn op uw leningervaring.

Het lenen van 6000 euro kan een nuttige financiële oplossing zijn voor verschillende behoeften. Zorg er echter altijd voor dat u verantwoord leent en alleen leningen afsluit die u zich kunt veroorloven terug te betalen. Neem de tijd om verschillende aanbieders te vergelijken en de voorwaarden zorgvuldig te lezen voordat u een beslissing neemt. Met de juiste aanpak kunt u snel en gemakkelijk het extra geld krijgen dat u nodig heeft.

De 8 voordelen van 6000 euro lenen

- U kunt de lening gebruiken voor een aantal verschillende doeleinden, zoals het financieren van een auto, het betalen van schulden of het verbeteren van uw woning.

- U kunt de lening op maat afstemmen op uw financiële behoeften en budget.

- Er is geen vereiste om een waarborg te stellen voor deze lening.

- De rente is relatief laag in vergelijking met andere soortgelijke leningen.

- De looptijd kan worden aangepast aan uw persoonlijke situatie en wensen, variërend van 1 tot 10 jaar of meer.

- Er zijn geen verborgen kosten of extra toeslagen bij deze lening, zoals bij sommige andere soortgelijke producten wel het geval is.

- U krijgt direct na goedkeuring toegang tot het geld dat u nodig heeft om te lenen en er zijn geldigheidsvoorwaarden die bescherming bieden als er iets misgaat met de leningovereenkomst tussen u en de financiële instelling die u leent..

- De procedure voor aanvraag is snel en gemakkelijk met weinig papierwerk vereist

6 Nadelen van het lenen van 6000 euro

- De rente is vaak hoog, wat de terugbetaling duurder maakt.

- Er zijn veel kosten verbonden aan het afsluiten van een lening.

- Er kan druk worden uitgeoefend om te lenen bij bepaalde instellingen of banken die niet altijd de beste tarieven bieden.

- Als je je betaling niet op tijd doet, kun je boetes en extra kosten incasseren.

- Je bent verplicht om het geld terug te betalen in eenzelfde valuta als waarin je hebt geleend, wat kan leiden tot wisselkoersrisico’s als de waarde van de valuta verandert tussen het moment dat je leent en terugbetaalt.

- Je kunt problematische schuldproblemen ontwikkelen als je meer geld leent dan je kunt terugbetalen, wat kan resulteren in eindeloze rentebetaling en schuldhulpverlening nodig is om uit de schuld te blijven

U kunt de lening gebruiken voor een aantal verschillende doeleinden, zoals het financieren van een auto, het betalen van schulden of het verbeteren van uw woning.

Het lenen van 6000 euro biedt u de flexibiliteit om het geld te gebruiken voor een breed scala aan doeleinden. Of u nu een nieuwe auto wilt financieren, bestaande schulden wilt aflossen of uw huis wilt verbeteren, deze lening kan u helpen uw doelen te bereiken.

Een van de voordelen van het lenen van 6000 euro is dat u het kunt gebruiken om een auto aan te schaffen. Of het nu gaat om een tweedehands voertuig of een gloednieuwe auto, deze lening kan u helpen de benodigde financiering te krijgen. Met een vast bedrag in handen kunt u onderhandelen over een betere prijs en uw droomauto realiseren.

Daarnaast kunt u deze lening ook gebruiken om bestaande schulden af te betalen. Het consolideren van verschillende schulden in één lening kan u helpen om beter grip te krijgen op uw financiën en de kosten te verlagen. Door gebruik te maken van de 6000 euro kunt u openstaande rekeningen afbetalen en uzelf bevrijden van hoge rentetarieven en meerdere betalingsverplichtingen.

Bovendien biedt het lenen van 6000 euro ook mogelijkheden om uw woning te verbeteren. Of het nu gaat om renovaties, reparaties of upgrades, deze lening kan dienen als financiële steun voor uw huisproject. U kunt bijvoorbeeld investeren in nieuwe meubels, energiezuinige apparaten of zelfs een kleine verbouwing uitvoeren die de waarde en het comfort van uw woning verhoogt.

Het mooie van deze lening is dat u de vrijheid heeft om te beslissen waar u het geld aan besteedt. Of het nu gaat om een auto, schulden of woningverbeteringen, de 6000 euro kan een nuttige financiële bron zijn om uw doelen te verwezenlijken. Het is echter belangrijk om verantwoordelijk te lenen en ervoor te zorgen dat u zich de maandelijkse aflossingen kunt veroorloven voordat u een lening afsluit.

Onthoud altijd dat lenen gepaard gaat met rente en verplichtingen, dus wees voorzichtig bij het nemen van financiële beslissingen. Neem de tijd om verschillende aanbieders te vergelijken en kies degene die het beste past bij uw behoeften en financiële situatie. Met de juiste planning en verstandig gebruik van de lening kunt u uw doelen bereiken en uw financiële situatie verbeteren.

U kunt de lening op maat afstemmen op uw financiële behoeften en budget.

Wanneer u overweegt om 6000 euro te lenen, is een van de voordelen dat u de lening op maat kunt afstemmen op uw financiële behoeften en budget. Dit betekent dat u de flexibiliteit heeft om de looptijd en de maandelijkse aflossingen aan te passen aan wat voor u het meest haalbaar is.

Door de lening op maat af te stemmen, kunt u ervoor zorgen dat de aflossingen passen binnen uw maandelijkse budget. U kunt kiezen voor een langere looptijd als u lagere maandelijkse aflossingen wilt, waardoor u meer financiële ruimte heeft voor andere uitgaven. Aan de andere kant kunt u ook kiezen voor een kortere looptijd als u sneller van de lening af wilt zijn en minder rente wilt betalen.

Daarnaast stelt het op maat maken van de lening u in staat om rekening te houden met uw specifieke financiële behoeften. Misschien heeft u extra geld nodig voor een specifiek project, zoals het renoveren van uw huis of het financieren van een belangrijke aankoop. Door de lening op maat af te stemmen, kunt u precies het bedrag lenen dat nodig is om aan deze behoeften te voldoen.

Het hebben van deze flexibiliteit bij het lenen van 6000 euro geeft u controle over uw financiën en helpt voorkomen dat u in financiële problemen raakt. U kunt een realistisch plan maken dat past bij uw inkomen en uitgavenpatroon, waardoor u gemoedsrust en financiële stabiliteit krijgt.

Het is echter belangrijk om in gedachten te houden dat u verantwoord moet lenen en alleen leningen moet afsluiten die u zich kunt veroorloven terug te betalen. Het op maat maken van de lening betekent niet dat u onbeperkt kunt lenen zonder rekening te houden met uw financiële situatie. Zorg ervoor dat u uw budget zorgvuldig beheert en de consequenties begrijpt voordat u een lening op maat afstemt.

Al met al biedt het kunnen afstemmen van een lening van 6000 euro op uw financiële behoeften en budget vele voordelen. Het geeft u de vrijheid om de lening aan te passen aan uw specifieke situatie, waardoor u meer controle heeft over uw financiën. Neem de tijd om verschillende opties te overwegen en kies een lening die het beste bij u past.

Er is geen vereiste om een waarborg te stellen voor deze lening.

Een van de voordelen van het lenen van 6000 euro is dat er geen vereiste is om een waarborg te stellen voor deze lening. Dit betekent dat u geen onderpand hoeft aan te bieden, zoals een huis of auto, om in aanmerking te komen voor de lening.

Het ontbreken van een waarborgvereiste kan gunstig zijn voor mensen die niet over voldoende waardevolle bezittingen beschikken om als onderpand te dienen. Het opzetten van een waarborg kan immers ingewikkeld en tijdrovend zijn, vooral als u snel extra geld nodig heeft.

Door geen waarborg te vereisen, wordt het leningsproces ook sneller en eenvoudiger. U hoeft geen tijd en moeite te besteden aan het waarderen en documenteren van uw bezittingen. Dit kan vooral handig zijn in noodsituaties waarin u snel toegang tot geld nodig heeft.

Bovendien biedt het ontbreken van een waarborgvereiste meer flexibiliteit bij het gebruik van de lening. U kunt de geleende 6000 euro gebruiken voor verschillende doeleinden, zoals het betalen van medische kosten, het financieren van een huwelijk of zelfs het consolideren van bestaande schulden. U bent niet beperkt tot specifieke uitgaven omdat er geen onderpand is dat gekoppeld is aan de lening.

Het is echter belangrijk op te merken dat hoewel er geen waarborg vereist is, uw kredietwaardigheid nog steeds een rol speelt bij het verkrijgen van de lening. Geldschieters zullen uw kredietgeschiedenis en inkomen evalueren om te bepalen of u in aanmerking komt voor de lening en tegen welke rentevoet.

Al met al kan het ontbreken van een waarborgvereiste een aantrekkelijk kenmerk zijn voor mensen die snel extra geld nodig hebben en niet over voldoende waardevolle bezittingen beschikken om als onderpand te dienen. Het biedt meer flexibiliteit, vereenvoudigt het leningsproces en maakt het mogelijk om de lening te gebruiken voor verschillende doeleinden.

De rente is relatief laag in vergelijking met andere soortgelijke leningen.

Een van de voordelen van het lenen van 6000 euro is dat de rente relatief laag is in vergelijking met andere soortgelijke leningen. Dit kan een belangrijke factor zijn bij het nemen van een beslissing over uw financiële behoeften.

Lage rentetarieven betekenen dat u minder geld hoeft terug te betalen bovenop het geleende bedrag. Dit kan resulteren in lagere maandelijkse aflossingen en minder financiële druk op uw budget. Het stelt u ook in staat om de totale kosten van de lening te minimaliseren, waardoor u mogelijk meer geld kunt besparen op de lange termijn.

Het is echter belangrijk op te merken dat de rentevoet kan variëren afhankelijk van verschillende factoren, zoals uw kredietwaardigheid en de gekozen leningsvoorwaarden. Het is raadzaam om verschillende aanbieders te vergelijken en offertes aan te vragen om ervoor te zorgen dat u de meest gunstige rente krijgt die past bij uw financiële situatie.

Door gebruik te maken van een lening met een relatief lage rente, kunt u financiële flexibiliteit behouden en uw doelen bereiken zonder extra lasten. Het kan u helpen om onverwachte uitgaven op te vangen of grote aankopen te doen zonder uw spaargeld aan te spreken.

Het is echter altijd belangrijk om verantwoordelijkheid te nemen bij het aangaan van een lening. Zorg ervoor dat u zich bewust bent van alle voorwaarden en verplichtingen voordat u een beslissing neemt. Zorg ervoor dat u de lening kunt terugbetalen volgens de afgesproken voorwaarden om financiële problemen te voorkomen.

Het lenen van 6000 euro met een relatief lage rente kan een slimme financiële zet zijn als u extra geld nodig heeft. Het stelt u in staat om uw doelen te bereiken zonder uw spaargeld uit te putten en biedt u de mogelijkheid om uw financiële stabiliteit te behouden. Neem de tijd om verschillende aanbieders te vergelijken en kies de lening die het beste past bij uw behoeften en mogelijkheden.

De looptijd kan worden aangepast aan uw persoonlijke situatie en wensen, variërend van 1 tot 10 jaar of meer.

Een van de voordelen van het lenen van 6000 euro is dat de looptijd van de lening kan worden aangepast aan uw persoonlijke situatie en wensen. Dit betekent dat u de flexibiliteit heeft om te kiezen voor een looptijd die bij uw financiële mogelijkheden past.

Of u nu de voorkeur geeft aan een kortere looptijd om sneller van de lening af te zijn, of liever een langere looptijd wilt met lagere maandelijkse aflossingen, de keuze is aan u. Met leningen variërend van 1 tot 10 jaar of zelfs meer, kunt u de termijn kiezen die het beste past bij uw budget en financiële doelen.

Een kortere looptijd kan aantrekkelijk zijn als u in staat bent om hogere maandelijkse aflossingen te doen. Hierdoor kunt u sneller schuldenvrij zijn en bespaart u op rentekosten over de hele looptijd van de lening. Bovendien geeft een kortere looptijd u gemoedsrust, omdat u weet dat u sneller uit de schulden komt.

Aan de andere kant kan een langere looptijd gunstig zijn als u lagere maandelijkse aflossingen wilt hebben, zodat uw budget minder belast wordt. Dit kan vooral handig zijn als u momenteel andere financiële verplichtingen heeft of als u wat extra ruimte wilt hebben voor onvoorziene uitgaven. Het stelt u in staat om uw financiën beter te beheren zonder uzelf onder druk te zetten.

Het aanpassen van de looptijd van uw lening aan uw persoonlijke situatie en wensen is een groot voordeel. Het stelt u in staat om de controle te hebben over uw financiële verplichtingen en om een lening te vinden die past bij uw behoeften. Het is echter belangrijk om rekening te houden met de totale kosten van de lening en ervoor te zorgen dat u zich de maandelijkse aflossingen kunt veroorloven.

Al met al biedt het lenen van 6000 euro de mogelijkheid om de looptijd van uw lening aan te passen, waardoor u meer flexibiliteit heeft bij het terugbetalen van het geleende bedrag. Neem de tijd om uw financiële situatie grondig te evalueren voordat u een beslissing neemt en kies een looptijd die het beste bij u past.

Er zijn geen verborgen kosten of extra toeslagen bij deze lening, zoals bij sommige andere soortgelijke producten wel het geval is.

Een van de voordelen van het lenen van 6000 euro is dat er geen verborgen kosten of extra toeslagen zijn bij deze lening, in tegenstelling tot sommige andere soortgelijke producten. Dit betekent dat u precies weet waar u aan toe bent en dat er geen onaangename verrassingen opduiken tijdens de looptijd van de lening.

Bij sommige leningen kunnen er verborgen kosten zijn die pas later aan het licht komen, zoals administratiekosten, verzekeringen of andere toeslagen. Dit kan de totale kosten van de lening aanzienlijk verhogen en ervoor zorgen dat u meer betaalt dan u oorspronkelijk had verwacht.

Met een lening zonder verborgen kosten kunt u met een gerust hart geld lenen, wetende dat u alleen het bedrag terugbetaalt dat is overeengekomen. Dit zorgt voor transparantie en duidelijkheid in uw financiële verplichtingen.

Het is echter altijd belangrijk om goed de voorwaarden van de lening te lezen voordat u akkoord gaat. Hoewel er geen verborgen kosten zijn, kunnen er nog steeds bepaalde standaardkosten verbonden zijn aan de lening, zoals rente en eventuele afsluitkosten. Het is essentieel om deze kosten volledig te begrijpen voordat u zich committeert aan een lening.

Kortom, het feit dat er geen verborgen kosten of extra toeslagen zijn bij het lenen van 6000 euro is een groot voordeel. Het biedt gemoedsrust en helpt ervoor te zorgen dat uw financiële planning nauwkeurig blijft, zonder onverwachte kosten die uw budget in gevaar kunnen brengen.

U krijgt direct na goedkeuring toegang tot het geld dat u nodig heeft om te lenen en er zijn geldigheidsvoorwaarden die bescherming bieden als er iets misgaat met de leningovereenkomst tussen u en de financiële instelling die u leent..

Een groot voordeel van het lenen van 6000 euro is dat u direct toegang krijgt tot het geld nadat uw aanvraag is goedgekeurd. Dit betekent dat u snel over de financiële middelen kunt beschikken die u nodig heeft om uw doelen te bereiken. Of het nu gaat om het betalen van onverwachte rekeningen, het financieren van een belangrijk project of het consolideren van schulden, de directe beschikbaarheid van het geleende bedrag kan een grote opluchting zijn.

Daarnaast zijn er geldigheidsvoorwaarden die bescherming bieden als er iets misgaat met de leningovereenkomst tussen u en de financiële instelling waarmee u leent. Deze voorwaarden kunnen variëren, maar ze zijn ontworpen om ervoor te zorgen dat beide partijen eerlijk worden behandeld en dat er passende maatregelen worden genomen in geval van onvoorziene omstandigheden.

De geldigheidsvoorwaarden kunnen bijvoorbeeld bepalingen bevatten over wat er gebeurt als u niet in staat bent om aan uw betalingsverplichtingen te voldoen. Dit kan resulteren in een aangepaste betalingsregeling of andere regelingen om ervoor te zorgen dat u niet in financiële problemen komt.

Bovendien kunnen deze voorwaarden ook bepalingen bevatten over rentetarieven, boetes voor vervroegde aflossing en andere belangrijke aspecten van de leningovereenkomst. Door deze voorwaarden zorgvuldig door te nemen voordat u akkoord gaat, kunt u een duidelijk beeld krijgen van wat er van u wordt verwacht en welke bescherming u geniet.

Het hebben van geldigheidsvoorwaarden biedt gemoedsrust en zekerheid, omdat het betekent dat er een juridisch kader is waarbinnen de leningovereenkomst wordt uitgevoerd. Dit kan helpen om eventuele geschillen of misverstanden te voorkomen en ervoor te zorgen dat beide partijen zich aan hun verplichtingen houden.

Kortom, het lenen van 6000 euro biedt niet alleen directe toegang tot het benodigde geld, maar ook bescherming door geldigheidsvoorwaarden. Het is echter belangrijk om altijd de voorwaarden zorgvuldig door te nemen voordat u akkoord gaat met een lening, zodat u volledig op de hoogte bent van uw rechten en verantwoordelijkheden. Met deze kennis kunt u met vertrouwen financiële beslissingen nemen en uw doelen bereiken.

De procedure voor aanvraag is snel en gemakkelijk met weinig papierwerk vereist

Een van de voordelen van het lenen van 6000 euro is dat de procedure voor aanvraag snel en gemakkelijk verloopt, met weinig papierwerk vereist. In vergelijking met traditionele bankleningen, waarbij vaak veel documenten en formulieren moeten worden ingevuld, bieden veel online geldschieters een eenvoudiger en efficiënter proces.

Bij het aanvragen van een lening van 6000 euro bij online geldschieters, kunt u meestal eenvoudig een online aanvraagformulier invullen. Dit formulier vraagt om basisinformatie zoals uw persoonlijke gegevens, financiële situatie en het gewenste leenbedrag. Het invullen van dit formulier kost over het algemeen slechts enkele minuten.

Daarnaast hebben online geldschieters vaak minder strikte vereisten als het gaat om documentatie. In sommige gevallen is alleen een identiteitsbewijs voldoende om uw aanvraag te verwerken. Dit betekent dat u geen stapels papierwerk hoeft in te dienen of lange wachttijden hoeft te doorlopen.

Deze snelle en gemakkelijke aanvraagprocedure zorgt ervoor dat u snel antwoord krijgt op uw leningsaanvraag. In veel gevallen ontvangt u binnen 24 uur een reactie met betrekking tot de goedkeuring van uw lening. Dit maakt het mogelijk om snel toegang te krijgen tot het benodigde bedrag van 6000 euro.

Het beperkte papierwerk en de snelle procedure maken het lenen van 6000 euro een aantrekkelijke optie voor mensen die snel financiële ondersteuning nodig hebben. Het maakt het proces minder omslachtig en tijdrovend, waardoor u snel kunt handelen bij onverwachte uitgaven of noodsituaties.

Hoewel het belangrijk is om verantwoord te lenen en uw financiële situatie zorgvuldig te evalueren voordat u een lening afsluit, biedt de snelle en gemakkelijke aanvraagprocedure van het lenen van 6000 euro u de mogelijkheid om snel toegang te krijgen tot de benodigde financiële middelen.

De rente is vaak hoog, wat de terugbetaling duurder maakt.

Wanneer u overweegt om 6000 euro te lenen, is het belangrijk om rekening te houden met verschillende aspecten voordat u een beslissing neemt. Een van de nadelen waarmee u mogelijk te maken krijgt bij het lenen van dit bedrag, is de vaak hoge rente die ermee gepaard gaat.

Leningen worden doorgaans geleverd met rentekosten, die de totale kosten van de lening beïnvloeden. Bij het lenen van 6000 euro kan de rentevoet hoger zijn dan bij kleinere leningen, omdat het geleende bedrag groter is en het risico voor de kredietverstrekker ook hoger kan zijn.

De hoge rentevoet kan leiden tot duurdere maandelijkse aflossingen en een grotere totale terugbetaling over de looptijd van de lening. Dit betekent dat u uiteindelijk meer betaalt dan alleen het geleende bedrag.

Het is belangrijk om deze extra kosten in overweging te nemen bij het plannen van uw budget en het bepalen of u zich de maandelijkse aflossingen kunt veroorloven. Het kan nuttig zijn om verschillende aanbieders te vergelijken en te zoeken naar leningen met lagere rentetarieven om uw totale kosten zo laag mogelijk te houden.

Daarnaast moet u er rekening mee houden dat een hogere rentevoet ook invloed kan hebben op uw financiële stabiliteit op lange termijn. Het kan ervoor zorgen dat u meer moeite heeft om andere financiële doelen te bereiken of om onverwachte uitgaven op te vangen.

Het is essentieel om verantwoord te lenen en alleen leningen af te sluiten die u zich kunt veroorloven terug te betalen. Overweeg uw financiële situatie zorgvuldig en neem de tijd om de voorwaarden van de lening grondig door te nemen voordat u een beslissing neemt.

Hoewel het lenen van 6000 euro mogelijk uw financiële behoeften kan vervullen, is het belangrijk om bewust te zijn van de mogelijke nadelen, zoals de hoge rentevoet die de terugbetaling duurder kan maken. Wees verstandig en overweeg alle aspecten voordat u een definitieve keuze maakt.

Er zijn veel kosten verbonden aan het afsluiten van een lening.

Wanneer u overweegt om een lening van 6000 euro af te sluiten, is het belangrijk om rekening te houden met de mogelijke kosten die gepaard gaan met het afsluiten van een lening. Hoewel het lenen van geld soms onvermijdelijk is, is het essentieel om goed geïnformeerd te zijn over de financiële verplichtingen die hiermee gepaard gaan.

Een van de nadelen van het afsluiten van een lening zijn de kosten die ermee gemoeid zijn. Naast de rente die u betaalt over het geleende bedrag, kunnen er ook andere kosten in rekening worden gebracht, zoals administratiekosten, advieskosten of kosten voor het opstellen van contracten. Deze extra kosten kunnen aanzienlijk oplopen en moeten in overweging worden genomen bij het bepalen van uw totale leenkosten.

Daarnaast kunnen er ook boetes of vergoedingen zijn als u ervoor kiest om uw lening vervroegd af te lossen. Hoewel dit misschien niet direct relevant lijkt bij het afsluiten van een lening, kan uw financiële situatie in de toekomst veranderen en wilt u mogelijk uw lening eerder aflossen. Het is belangrijk om te begrijpen welke boetes of vergoedingen er gelden voordat u zich committeert aan een bepaalde lening.

Om deze kosten te minimaliseren, is het raadzaam om verschillende kredietverstrekkers te vergelijken voordat u een definitieve beslissing neemt. Door verschillende offertes aan te vragen en de voorwaarden zorgvuldig te lezen, kunt u een beter inzicht krijgen in de kosten die gepaard gaan met het afsluiten van een lening. Het vergelijken van rentetarieven en bijkomende kosten kan u helpen om de meest kosteneffectieve lening te vinden die past bij uw financiële situatie.

Het is ook belangrijk om uw eigen financiële situatie grondig te evalueren voordat u een lening afsluit. Zorg ervoor dat u een realistisch budget opstelt en begrijp hoeveel u maandelijks kunt veroorloven aan aflossingen. Het is verleidelijk om een grotere lening af te sluiten dan nodig is, maar dit kan leiden tot hogere kosten en financiële stress op de lange termijn.

Kortom, het afsluiten van een lening brengt kosten met zich mee die niet over het hoofd mogen worden gezien. Het is belangrijk om deze kosten zorgvuldig te overwegen en de voorwaarden van verschillende kredietverstrekkers te vergelijken voordat u een definitieve beslissing neemt. Door goed geïnformeerd te zijn en uw eigen financiële situatie in overweging te nemen, kunt u ervoor zorgen dat het afsluiten van een lening geen onnodige financiële last met zich meebrengt.

Er kan druk worden uitgeoefend om te lenen bij bepaalde instellingen of banken die niet altijd de beste tarieven bieden.

Wanneer u overweegt om een lening van 6000 euro af te sluiten, is het belangrijk om op de hoogte te zijn van mogelijke nadelen. Een van de nadelen kan zijn dat er druk kan worden uitgeoefend om te lenen bij bepaalde instellingen of banken die niet altijd de beste tarieven bieden.

Sommige geldschieters, vooral die met agressieve verkooppraktijken, kunnen proberen u te overtuigen om bij hen te lenen zonder voldoende aandacht te besteden aan uw specifieke financiële behoeften en mogelijkheden. Ze kunnen gebruik maken van tactieken zoals het benadrukken van de urgentie van het lenen of het aanbieden van “speciale deals” die eigenlijk niet zo voordelig zijn.

Het is belangrijk om te onthouden dat niet alle instellingen en banken dezelfde tarieven en voorwaarden hanteren. Het loont de moeite om verschillende opties te vergelijken voordat u een definitieve beslissing neemt. Neem de tijd om onderzoek te doen naar verschillende geldschieters en kijk naar factoren zoals rentetarieven, looptijd, kosten en klantenservice.

Een andere valkuil waar u voor moet oppassen, zijn verborgen kosten en hoge rentetarieven. Sommige geldschieters kunnen lage rentetarieven adverteren, maar verbergen extra kosten in de kleine lettertjes. Het is belangrijk om alle voorwaarden zorgvuldig door te nemen voordat u akkoord gaat met een lening. Zorg ervoor dat u volledig op de hoogte bent van alle kosten die aan de lening zijn verbonden, inclusief administratiekosten, verzekeringen en eventuele boetes voor vervroegde aflossing.

Om te voorkomen dat u onder druk wordt gezet om te lenen bij instellingen die niet de beste tarieven bieden, is het raadzaam om uw eigen onderzoek te doen en onafhankelijk advies in te winnen. Praat met verschillende geldschieters, vergelijk hun aanbiedingen en vraag om aanbevelingen van betrouwbare bronnen zoals vrienden, familie of financieel adviseurs.

Het is altijd verstandig om een weloverwogen beslissing te nemen als het gaat om het afsluiten van een lening. Laat u niet onder druk zetten door agressieve verkooptactieken en neem de tijd om alle opties te onderzoeken. Door kritisch te kijken naar rentetarieven, voorwaarden en verborgen kosten, kunt u ervoor zorgen dat u de beste lening krijgt die past bij uw behoeften en financiële situatie.

Als je overweegt om 6000 euro te lenen, is het belangrijk om op de hoogte te zijn van de mogelijke nadelen en risico’s die hiermee gepaard gaan. Eén van de belangrijkste nadelen is dat als je je betalingen niet op tijd doet, je boetes en extra kosten kunt incasseren.

Het niet op tijd betalen van je lening kan leiden tot financiële problemen en kan een negatieve invloed hebben op je kredietgeschiedenis. Geldschieters hanteren vaak boetes voor achterstand in betalingen, die kunnen variëren afhankelijk van de geldschieter en de voorwaarden van je leningsovereenkomst. Deze boetes kunnen aanzienlijk zijn en kunnen ervoor zorgen dat de totale kosten van je lening aanzienlijk stijgen.

Bovendien kunnen achterstallige betalingen resulteren in extra kosten, zoals vertragingsrente of incassokosten. Deze extra kosten kunnen snel oplopen en het nog moeilijker maken om aan je financiële verplichtingen te voldoen.

Om dit con te vermijden, is het essentieel dat je een realistisch budget opstelt voordat je een lening afsluit. Zorg ervoor dat je voldoende inkomsten hebt om de maandelijkse aflossingen te kunnen betalen zonder in financiële problemen te komen. Het is ook verstandig om een buffer in te bouwen voor onverwachte uitgaven, zodat je altijd in staat bent om aan je betalingsverplichtingen te voldoen.

Als het toch moeilijk wordt om je betalingen op tijd te doen, is het belangrijk om proactief contact op te nemen met je geldschieter. Bespreek je situatie en kijk of er mogelijkheden zijn voor een betalingsregeling of een herstructurering van je lening. Het is altijd beter om open en eerlijk te communiceren over eventuele financiële moeilijkheden, zodat er naar een oplossing kan worden gezocht.

Kortom, als je ervoor kiest om 6000 euro te lenen, wees dan bewust van de mogelijke gevolgen als je je betalingen niet op tijd doet. Zorg ervoor dat je de voorwaarden van je lening begrijpt en dat je een realistisch budget hebt om aan je financiële verplichtingen te voldoen. Door verantwoordelijkheid te nemen en proactief te handelen, kun je voorkomen dat boetes en extra kosten zich opstapelen en kun je jouw lening succesvol afbetalen.

Je bent verplicht om het geld terug te betalen in eenzelfde valuta als waarin je hebt geleend, wat kan leiden tot wisselkoersrisico’s als de waarde van de valuta verandert tussen het moment dat je leent en terugbetaalt.

Een belangrijk aspect om rekening mee te houden bij het lenen van 6000 euro is het wisselkoersrisico. Als je ervoor kiest om geld te lenen in een andere valuta dan waarin je normaal gesproken opereert, kan dit risico’s met zich meebrengen.

Stel je voor dat je besluit om 6000 euro te lenen in een vreemde valuta, omdat de rentetarieven gunstiger lijken. Op het moment van lenen is de wisselkoers tussen jouw lokale valuta en de vreemde valuta misschien voordelig. Echter, gedurende de looptijd van de lening kan de waarde van de vreemde valuta fluctueren ten opzichte van jouw lokale valuta.

Als de waarde van de vreemde valuta daalt ten opzichte van jouw lokale valuta, betekent dit dat je meer moet terugbetalen dan oorspronkelijk gepland. Dit kan financiële druk veroorzaken en je budget verstoren. Het wisselkoersrisico kan vooral problematisch zijn als er grote schommelingen zijn in de wisselkoersen.

Om dit risico te verminderen, is het belangrijk om goed na te denken over welke valuta je kiest voor je lening. Als je verwacht dat jouw inkomen voornamelijk in jouw lokale valuta zal blijven en je geen andere bronnen hebt om eventuele schommelingen op te vangen, kan het verstandig zijn om in dezelfde valuta te lenen als waarin je normaal gesproken werkt.

Het is ook raadzaam om de wisselkoersen regelmatig in de gaten te houden gedurende de looptijd van de lening. Op die manier kun je mogelijke veranderingen in de waarde van de valuta op tijd opmerken en indien nodig maatregelen nemen om jezelf te beschermen.

Het wisselkoersrisico is een belangrijke factor om in overweging te nemen bij het lenen van 6000 euro. Het kan invloed hebben op je terugbetalingsverplichtingen en je financiële stabiliteit. Wees daarom voorzichtig bij het kiezen van de valuta waarin je leent en houd rekening met mogelijke schommelingen in de wisselkoersen. Zo kun je onaangename verrassingen voorkomen en verantwoordelijk omgaan met jouw lening.

Je kunt problematische schuldproblemen ontwikkelen als je meer geld leent dan je kunt terugbetalen, wat kan resulteren in eindeloze rentebetaling en schuldhulpverlening nodig is om uit de schuld te blijven

Het lenen van geld kan een handige oplossing zijn voor financiële behoeften, maar het is belangrijk om verstandig te lenen en binnen uw mogelijkheden te blijven. Een van de nadelen van het lenen van 6000 euro is dat als u meer geld leent dan u kunt terugbetalen, dit kan leiden tot problematische schuldproblemen.

Wanneer u een lening afsluit, moet u ervoor zorgen dat u de maandelijkse aflossingen kunt veroorloven zonder uw financiële stabiliteit in gevaar te brengen. Als u meer geld leent dan u kunt terugbetalen, kunnen de rentebetalingen zich opstapelen en kunnen er problemen ontstaan. U kunt in een cyclus terechtkomen waarbij u steeds meer moet lenen om bestaande schulden af te lossen.

Dit kan resulteren in eindeloze rentebetalingen en hoge kosten die moeilijk bij te houden zijn. Het kan ook leiden tot het ontwikkelen van problematische schuldproblemen, waarbij uw financiële situatie steeds slechter wordt en het moeilijk wordt om aan uw betalingsverplichtingen te voldoen.

In dergelijke gevallen kan schuldhulpverlening nodig zijn om uit de schuld te blijven. Schuldhulpverlening kan verschillende vormen aannemen, zoals budgetbegeleiding, schuldbemiddeling of zelfs het aanvragen van een collectieve schuldenregeling. Deze stappen kunnen echter tijdrovend en emotioneel belastend zijn.

Om dit con te vermijden, is het belangrijk om voorzichtig te zijn bij het lenen van geld. Zorg ervoor dat u een realistisch budget opstelt en alleen leent wat u echt nodig heeft en kunt terugbetalen. Wees bewust van uw financiële situatie en vermijd het aangaan van schulden die u niet kunt dragen.

Het is altijd raadzaam om advies in te winnen bij een financieel adviseur voordat u een lening afsluit. Zij kunnen u helpen bij het beoordelen van uw financiële situatie en u begeleiden bij het nemen van verstandige beslissingen met betrekking tot leningen.

Onthoud dat verantwoord lenen essentieel is om financiële stabiliteit te behouden en problematische schuldproblemen te voorkomen. Wees voorzichtig en neem de tijd om de juiste beslissingen te nemen als het gaat om leningen, zodat u niet in de valkuil van onbeheersbare schulden terechtkomt.