Snel en Gemakkelijk: Ontdek de Voordelen van Online Krediet

Heeft u dringend behoefte aan financiële ondersteuning? Dan kan snel krediet online de oplossing zijn waar u naar op zoek bent. In deze digitale tijdperk bieden tal van financiële instellingen en online kredietverstrekkers de mogelijkheid om snel en gemakkelijk een lening aan te vragen en te verkrijgen.

Het aanvragen van een snel krediet online is vaak een eenvoudig proces dat slechts enkele stappen vereist. Door simpelweg wat persoonlijke gegevens in te vullen en uw financiële situatie te beschrijven, kunt u binnen enkele minuten al een leningaanvraag indienen. Dit in tegenstelling tot traditionele leningen bij banken, waarbij vaak veel papierwerk en lange wachttijden komen kijken.

Een ander voordeel van snel krediet online is de snelheid waarmee het geld op uw rekening kan worden gestort. In veel gevallen ontvangt u het geleende bedrag binnen 24 uur, waardoor u direct gebruik kunt maken van het geld voor uw dringende behoeften.

Het is echter belangrijk om voorzichtig te zijn bij het afsluiten van een snel krediet online. Zorg ervoor dat u de voorwaarden en kosten van de lening goed begrijpt voordat u akkoord gaat. Vergelijk ook verschillende aanbieders om de beste deal te vinden die past bij uw financiële situatie.

Al met al kan snel krediet online een handige optie zijn voor mensen die snel geld nodig hebben en niet willen wachten op langdurige goedkeuringsprocessen. Met de juiste informatie en verantwoorde besluitvorming kunt u profiteren van de voordelen van deze moderne vorm van lenen.

5 Essentiële Tips voor het Veilig en Voordelig Afsluiten van Snel Krediet Online in België

- Vergelijk verschillende online kredietverstrekkers om de beste voorwaarden te vinden.

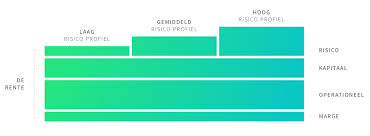

- Let op de rentevoet en bijkomende kosten bij het afsluiten van een snel krediet online.

- Controleer de betrouwbaarheid van de kredietverstrekker door recensies te lezen of ervaringen van anderen te raadplegen.

- Lees altijd goed de kleine lettertjes en begrijp alle voorwaarden voordat je een snel krediet online afsluit.

- Zorg ervoor dat je het geleende bedrag op tijd kunt terugbetalen om extra kosten te vermijden.

Vergelijk verschillende online kredietverstrekkers om de beste voorwaarden te vinden.

Het is verstandig om verschillende online kredietverstrekkers te vergelijken om de beste voorwaarden te vinden bij het aanvragen van snel krediet online. Door verschillende aanbieders te onderzoeken en hun rentetarieven, voorwaarden en klantbeoordelingen te vergelijken, kunt u een weloverwogen beslissing nemen en de lening kiezen die het beste aansluit bij uw behoeften en financiële situatie. Het vergelijken van online kredietverstrekkers kan u helpen om geld te besparen en ervoor te zorgen dat u een betrouwbare partner kiest voor uw lening.

Let op de rentevoet en bijkomende kosten bij het afsluiten van een snel krediet online.

Het is van essentieel belang om aandacht te besteden aan de rentevoet en bijkomende kosten bij het afsluiten van een snel krediet online. Hoewel het gemak en de snelheid van online leningen aantrekkelijk kunnen zijn, kunnen hoge rentetarieven en verborgen kosten de totale kosten van de lening aanzienlijk verhogen. Zorg ervoor dat u de voorwaarden zorgvuldig doorneemt en begrijpt, zodat u niet voor verrassingen komt te staan. Het vergelijken van verschillende aanbieders kan u helpen om een lening te vinden met gunstige voorwaarden en een redelijke rentevoet, waardoor u financiële gemoedsrust kunt behouden tijdens het aflossen van uw lening.

Controleer de betrouwbaarheid van de kredietverstrekker door recensies te lezen of ervaringen van anderen te raadplegen.

Het is essentieel om de betrouwbaarheid van de kredietverstrekker te controleren voordat u een snel krediet online afsluit. Dit kunt u doen door recensies te lezen of ervaringen van anderen te raadplegen. Door inzicht te krijgen in de ervaringen van eerdere klanten, kunt u een weloverwogen beslissing nemen en zorgen dat u in zee gaat met een betrouwbare en professionele kredietverstrekker die uw belangen voorop stelt.

Lees altijd goed de kleine lettertjes en begrijp alle voorwaarden voordat je een snel krediet online afsluit.

Het is van essentieel belang om altijd goed de kleine lettertjes te lezen en alle voorwaarden te begrijpen voordat u een snel krediet online afsluit. Door grondig de voorwaarden door te nemen, voorkomt u verrassingen en kunt u vol vertrouwen een weloverwogen beslissing nemen over uw lening. Het kennen van alle details, inclusief eventuele kosten, terugbetalingsvoorwaarden en boetes, zal u helpen om financiële problemen in de toekomst te voorkomen en ervoor te zorgen dat het geleende geld op een verantwoorde manier wordt gebruikt.

Zorg ervoor dat je het geleende bedrag op tijd kunt terugbetalen om extra kosten te vermijden.

Het is van cruciaal belang om ervoor te zorgen dat je het geleende bedrag op tijd kunt terugbetalen wanneer je snel krediet online afsluit. Door de lening tijdig af te lossen, voorkom je extra kosten en mogelijke financiële problemen in de toekomst. Het is verstandig om realistisch te zijn over je financiële mogelijkheden en alleen een lening aan te gaan die je comfortabel kunt terugbetalen binnen de afgesproken termijn. Op die manier kun je genieten van de voordelen van snel krediet online zonder onnodige extra lasten.