Geld lenen aan familie: een delicate kwestie

Het komt vaak voor dat mensen in financiële nood verkeren en hulp zoeken bij hun naaste familieleden. Geld lenen aan familie kan een oplossing lijken, omdat er vaak al een bestaande vertrouwensband en emotionele band is. Echter, het lenen van geld aan familieleden kan ook delicate situaties creëren en de onderlinge relaties onder druk zetten. In dit artikel zullen we de belangrijkste overwegingen bespreken bij het lenen van geld aan familie.

Ten eerste is het belangrijk om duidelijke afspraken te maken voordat u geld uitleent. Bespreek openlijk en eerlijk wat de verwachtingen zijn met betrekking tot de terugbetalingstermijn, rente (indien van toepassing) en eventuele andere voorwaarden. Het is raadzaam om deze afspraken schriftelijk vast te leggen, zodat er geen misverstanden ontstaan en beide partijen weten waar ze aan toe zijn.

Daarnaast moet u zich bewust zijn van de financiële situatie van uw familielid voordat u geld leent. Hebben ze voldoende inkomen of vermogen om de lening terug te betalen? Het is belangrijk om realistisch te zijn over de terugbetalingsmogelijkheden en ervoor te zorgen dat uw familielid niet in nog grotere financiële problemen terechtkomt door het aangaan van deze lening.

Een ander aspect om rekening mee te houden is het effect op uw persoonlijke relatie. Geldzaken kunnen gevoelig liggen en kunnen spanningen veroorzaken binnen de familie. Het is belangrijk om open en respectvol met elkaar te communiceren en eventuele problemen of zorgen tijdig te bespreken. Houd er rekening mee dat het lenen van geld aan familie de dynamiek van de relatie kan veranderen, zelfs als alles volgens plan verloopt.

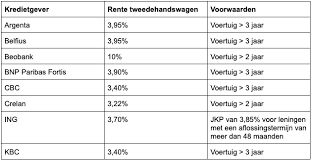

Tot slot is het verstandig om alternatieven te overwegen voordat u geld leent aan familie. Zijn er andere bronnen van financiering beschikbaar, zoals een lening bij een bank of een andere financiële instelling? Het kan ook de moeite waard zijn om professioneel advies in te winnen voordat u een beslissing neemt.

Kortom, geld lenen aan familie kan een oplossing lijken in tijden van financiële nood, maar het is belangrijk om voorzichtig te zijn en alle aspecten zorgvuldig af te wegen. Maak duidelijke afspraken, wees realistisch over de financiële situatie en houd rekening met de impact op uw persoonlijke relatie. Overweeg ook alternatieve financieringsmogelijkheden voordat u deze stap zet.

De 9 voordelen van geld lenen aan familie

- Je kunt een lening afsluiten met lage rentekosten.

- Je kunt lenen zonder veel papierwerk of bureaucratie.

- Er is geen onmiddellijke druk om de lening terug te betalen, omdat je familie meer begrip heeft voor financiële problemen dan een bank of andere financiële instelling.

- Je familie kan je helpen bij het vinden van de beste opties voor het leningscontract en de betalingstermijnen die bij jouw situatie passend zijn.

- Het geeft je een extra financieel veiligheidsnet in moeilijke tijden, waardoor je minder stress ervaart over financiën en meer ruimte krijgt om aan andere dingen te werken die belangrijk voor je zijn (zoals opleiding of carrière).

- Het bevordert de band met familieleden door samenzwering tegen gemeenschappelijk doelstelling en verantwoordelijkheden aan te gaan als leender en schuldenaar..

- Je kunt profiteren van hun advies over budgettering, sparen en investeringen als ze bereid zijn om hun kennis te delen met jou..

- Lening van familie is vaak flexibeler dan lening van bank, wat betekent dat er meestal geld op elk moment beschikbaar is als je dat nodig hebt..

- Je hoeft niet bang te zijn dat er vervelende verrassing arriveren zoals hoge boetes of administratieve last als je niet precies volgens contract handelt omdat er gezinsband is tussen leender en schuldenaar

De 5 nadelen van geld lenen aan familie

- Het kan leiden tot spanningen in de familie als het geld niet op tijd terugbetaald wordt.

- Als de lening niet op papier staat, kan het moeilijk zijn om de afspraken te bewijzen bij een eventuele juridische procedure.

- De rente die je betaalt aan familie is vaak laag of zelfs nihil, waardoor je minder rendement krijgt op je spaargeld dan wanneer je het zou lenen aan een bank of financiële instelling.

- Er bestaat altijd de kans dat er problemen ontstaan als er geld verloren gaat bij een faillissement van de familielening, omdat er geen formele contractuele overeenkomst is gesloten tussen partijen.

- Geld lenen aan familie kan leiden tot ongelijkheid tussen leden van dezelfde familie als sommige leden meer geld lenen dan anderen en dit niet wordt gecompenseerd door andere vorm van steun of hulp binnenshuis.

Je kunt een lening afsluiten met lage rentekosten.

Een van de voordelen van geld lenen aan familie is dat je vaak een lening kunt afsluiten met lage rentekosten. In tegenstelling tot traditionele financiële instellingen, zoals banken, zijn familieleden vaak bereid om een lening te verstrekken zonder of met minimale rente.

Dit kan gunstig zijn voor zowel de uitlener als de lener. Voor de lener betekent het dat ze minder kosten hebben bij het terugbetalen van de lening. Lagere rentekosten kunnen het verschil maken tussen financiële haalbaarheid en onhaalbaarheid, vooral in tijden van financiële moeilijkheden.

Voor de uitlener kan het verstrekken van een lening aan familie ook voordelig zijn. Ze kunnen helpen bij het oplossen van financiële problemen binnen de familie en tegelijkertijd profiteren van een hoger rendement dan wat ze elders zouden ontvangen, zoals op een spaarrekening.

Bovendien kan het verstrekken van een lening aan familieleden ook bijdragen aan het versterken van familiebanden. Het tonen van steun en solidariteit in moeilijke tijden kan leiden tot een hechtere band tussen familieleden.

Hoewel lage rentekosten aantrekkelijk kunnen zijn, is het nog steeds belangrijk om voorzichtig te zijn bij het lenen of uitlenen aan familie. Zorg ervoor dat er duidelijke afspraken worden gemaakt en dat beide partijen zich bewust zijn van hun verantwoordelijkheden. Het is ook raadzaam om de lening schriftelijk vast te leggen om misverstanden of conflicten in de toekomst te voorkomen.

Al met al kan het lenen van geld aan familie met lage rentekosten een aantrekkelijke optie zijn. Het kan financiële lasten verlichten en tegelijkertijd familiebanden versterken. Echter, wees altijd voorzichtig en zorg ervoor dat alle betrokken partijen zich bewust zijn van de mogelijke consequenties en verantwoordelijkheden.

Je kunt lenen zonder veel papierwerk of bureaucratie.

Een voordeel van geld lenen aan familie is dat je kunt lenen zonder veel papierwerk of bureaucratie. In tegenstelling tot traditionele leningen bij banken of andere financiële instellingen, waarbij je vaak te maken hebt met uitgebreide aanvraagprocedures en strenge beoordelingen, is het lenen van geld van familie vaak veel eenvoudiger en sneller.

Bij het lenen van geld aan familie hoef je meestal geen ingewikkelde formulieren in te vullen of uitgebreide kredietcontroles te doorlopen. Omdat er al een bestaande vertrouwensband is, kunnen de betrokken partijen vaak op basis van onderling vertrouwen en mondelinge afspraken tot een overeenkomst komen.

Dit gebrek aan papierwerk en bureaucratie kan de leenaanvraagprocedure versnellen, waardoor je sneller toegang hebt tot het benodigde geld. Dit kan vooral handig zijn in noodsituaties waarin snelheid essentieel is.

Daarnaast kan het ontbreken van uitgebreid papierwerk en bureaucratie de stress verminderen die gepaard gaat met traditionele leenaanvragen. Je hoeft geen ingewikkelde documentatie te verzamelen of door talloze formulieren heen te worstelen. Dit kan het proces minder tijdrovend en frustrerend maken.

Hoewel dit voordeel aantrekkelijk kan lijken, is het nog steeds belangrijk om zorgvuldig te overwegen of geld lenen aan familie de juiste keuze is. Het blijft essentieel om duidelijke afspraken te maken en de financiële situatie van beide partijen grondig te evalueren om eventuele problemen in de toekomst te voorkomen.

Kortom, het lenen van geld aan familie biedt het voordeel dat je kunt lenen zonder veel papierwerk of bureaucratische rompslomp. Dit kan zorgen voor een snellere leenaanvraagprocedure en minder stress, maar het is nog steeds belangrijk om verstandig en voorzichtig te handelen bij het aangaan van een financiële overeenkomst met familieleden.

Er is geen onmiddellijke druk om de lening terug te betalen, omdat je familie meer begrip heeft voor financiële problemen dan een bank of andere financiële instelling.

Er is geen onmiddellijke druk om de lening terug te betalen wanneer je geld leent aan familie, omdat zij over het algemeen meer begrip hebben voor financiële problemen dan een bank of andere financiële instelling. Dit kan een belangrijk voordeel zijn in tijden van moeilijkheden.

Wanneer je een lening afsluit bij een bank, wordt er vaak een strikte terugbetalingstermijn vastgesteld en kunnen er hoge rentetarieven van toepassing zijn. Dit kan extra stress veroorzaken als je niet in staat bent om aan deze verplichtingen te voldoen. In tegenstelling tot een formele kredietverstrekker, zal je familie waarschijnlijk meer begrip hebben voor eventuele financiële tegenslagen die zich kunnen voordoen.

Familieleden kunnen flexibeler zijn als het gaat om de terugbetalingstermijn en kunnen bereid zijn om de betalingsvoorwaarden aan te passen als dat nodig is. Ze begrijpen vaak dat het leven onvoorspelbaar is en dat er onverwachte uitgaven kunnen ontstaan. Dit geeft je meer ademruimte en stelt je in staat om op een rustiger tempo af te lossen.

Bovendien kan geld lenen van familie ook zorgen voor een gevoel van emotionele steun. Je weet dat ze achter je staan en willen dat je slaagt. Dit kan helpen bij het verminderen van stress en druk die gepaard gaat met financiële problemen.

Hoewel er voordelen zijn aan het lenen van geld aan familie, is het nog steeds belangrijk om voorzichtig te zijn en duidelijke afspraken te maken. Het is essentieel om de lening serieus te nemen en ervoor te zorgen dat je een plan hebt om het geld terug te betalen. Open communicatie en transparantie zijn cruciaal om eventuele misverstanden of conflicten in de toekomst te voorkomen.

Kortom, het lenen van geld aan familie kan gunstig zijn omdat er over het algemeen minder druk is om onmiddellijk terug te betalen. Het begrip en de flexibiliteit van familieleden kunnen helpen bij het verlichten van financiële stress. Echter, het is nog steeds belangrijk om verantwoordelijkheid te nemen en goede afspraken te maken om de relatie met je familie gezond en harmonieus te houden.

Je familie kan je helpen bij het vinden van de beste opties voor het leningscontract en de betalingstermijnen die bij jouw situatie passend zijn.

Een van de voordelen van geld lenen aan familie is dat zij je kunnen helpen bij het vinden van de beste opties voor het leningscontract en de betalingstermijnen die bij jouw situatie passen. Familieleden kennen je vaak goed en hebben vaak een diepgaand begrip van je financiële omstandigheden. Ze kunnen je adviseren over welk type lening het meest geschikt is en welke betalingstermijnen realistisch zijn voor jou.

In tegenstelling tot traditionele financiële instellingen, zoals banken, hebben familieleden vaak meer flexibiliteit bij het opstellen van leningsvoorwaarden. Ze kunnen rekening houden met jouw specifieke behoeften en omstandigheden. Dit kan leiden tot een leningscontract dat beter aansluit bij wat jij nodig hebt.

Bovendien kan het feit dat het om familie gaat, zorgen voor een meer vertrouwelijke en ondersteunende omgeving tijdens dit proces. Je kunt openlijk praten over je financiële situatie zonder bang te hoeven zijn voor oordeel of afwijzing. Familieleden hebben vaak jouw beste belangen op het hart en willen je helpen slagen.

Het is echter nog steeds belangrijk om duidelijke afspraken te maken en alle aspecten zorgvuldig te overwegen voordat je geld leent aan familie. Leg alle afspraken schriftelijk vast om misverstanden te voorkomen en bespreek eventuele zorgen openlijk met elkaar. Op deze manier kun je profiteren van de expertise en steun van je familie terwijl je ook de nodige voorzichtigheid betracht bij het aangaan van een lening.

Al met al kan geld lenen aan familie een positieve ervaring zijn, vooral als je familieleden je kunnen helpen bij het vinden van de beste opties voor het leningscontract en de betalingstermijnen die bij jouw situatie passend zijn. Het is een gelegenheid om samen te werken en elkaar te ondersteunen op een manier die uniek is voor familiebanden.

Het geeft je een extra financieel veiligheidsnet in moeilijke tijden, waardoor je minder stress ervaart over financiën en meer ruimte krijgt om aan andere dingen te werken die belangrijk voor je zijn (zoals opleiding of carrière).

Het voordeel van geld lenen aan familie: Een financieel vangnet in moeilijke tijden

In tijden van financiële moeilijkheden kan het lenen van geld aan familie een waardevol voordeel bieden. Het creëert namelijk een extra financieel vangnet waardoor je minder stress ervaart over je financiën en meer ruimte krijgt om je te richten op andere belangrijke aspecten in je leven, zoals je opleiding of carrière.

Een van de voordelen van het lenen van geld aan familie is dat er vaak al een bestaande vertrouwensband is. Dit kan leiden tot een soepeler en minder bureaucratisch proces dan bij traditionele leningen bij banken of andere financiële instellingen. Je kunt openlijk communiceren over je financiële situatie en samen tot afspraken komen die voor beide partijen gunstig zijn.

Daarnaast kan het lenen van geld aan familie ervoor zorgen dat je minder afhankelijk bent van externe kredietverstrekkers, zoals banken. Dit kan voordelig zijn als je bijvoorbeeld geen stabiel inkomen hebt of als je niet in aanmerking komt voor een reguliere lening. Het stelt je in staat om snel toegang te krijgen tot de benodigde financiële middelen zonder langdurige procedures of strenge eisen.

Bovendien biedt het lenen van geld aan familie je de mogelijkheid om flexibele terugbetalingsafspraken te maken die passen bij jouw specifieke situatie. Je kunt afspraken maken over de terugbetalingstermijn, rente (indien van toepassing) en andere voorwaarden die voor beide partijen acceptabel zijn. Dit kan resulteren in minder financiële druk en meer ruimte om je te concentreren op andere belangrijke aspecten in je leven.

Kortom, het lenen van geld aan familie kan een waardevol financieel vangnet creëren tijdens moeilijke tijden. Het vermindert de stress over je financiën en geeft je de ruimte om te werken aan andere belangrijke aspecten in je leven, zoals je opleiding of carrière. Het biedt flexibiliteit en vertrouwen omdat er al een bestaande band is. Het is echter nog steeds belangrijk om duidelijke afspraken te maken en open te communiceren om mogelijke problemen in de toekomst te voorkomen.

Het bevordert de band met familieleden door samenzwering tegen gemeenschappelijk doelstelling en verantwoordelijkheden aan te gaan als leender en schuldenaar..

Het bevorderen van de band met familie door geld lenen

Geld lenen aan familieleden kan een onverwacht voordeel hebben: het bevordert de band tussen familieleden. Door samen te werken aan een gemeenschappelijk doel en verantwoordelijkheden aan te gaan als leender en schuldenaar, kunnen familieleden hun relatie versterken.

Wanneer u geld leent aan een familielid, ontstaat er een gevoel van samenzwering. U werkt samen om een financiële uitdaging te overwinnen en ondersteunt elkaar in moeilijke tijden. Dit kan de onderlinge band versterken en een gevoel van verbondenheid creëren.

Daarnaast kan het lenen van geld aan familieleden ook leiden tot meer open communicatie en begrip. Wanneer financiële zaken ter sprake komen, worden vaak persoonlijke aspecten besproken die anders misschien niet ter sprake zouden komen. Dit kan resulteren in diepere gesprekken en een beter begrip van elkaars situatie.

Bovendien kan het gezamenlijk aangaan van financiële verantwoordelijkheden ervoor zorgen dat beide partijen zich meer betrokken voelen bij elkaars leven. Het creëert een gevoel van wederzijdse steun en vertrouwen, omdat beide partijen zich bewust zijn van elkaars inzet om de lening terug te betalen.

Hoewel geld lenen aan familie risico’s met zich meebrengt, zoals potentiële conflicten of misverstanden, kan het ook een kans zijn om de familieband te versterken. Het is echter belangrijk om voorzichtig en verantwoordelijk te zijn bij het aangaan van financiële overeenkomsten met familieleden. Maak duidelijke afspraken en houd rekening met de financiële situatie van beide partijen.

Kortom, het lenen van geld aan familieleden kan niet alleen helpen bij het oplossen van financiële problemen, maar ook de band tussen familieleden bevorderen. Door samen te werken aan een gemeenschappelijk doel en verantwoordelijkheden aan te gaan, kunnen familieleden elkaar ondersteunen en een diepere verbondenheid ervaren.

Je kunt profiteren van hun advies over budgettering, sparen en investeringen als ze bereid zijn om hun kennis te delen met jou..

Een groot voordeel van geld lenen aan familie is dat je kunt profiteren van hun advies over budgettering, sparen en investeringen. Als je familielid bereid is om zijn of haar kennis met jou te delen, kan dit waardevol zijn bij het verbeteren van je financiële situatie.

Familieleden die al ervaring hebben met budgetteren, sparen en investeren kunnen waardevolle inzichten en tips bieden. Ze kunnen je helpen bij het opstellen van een realistisch budget, waardoor je beter kunt plannen en je financiën onder controle kunt houden. Daarnaast kunnen ze je laten zien hoe je effectief kunt sparen, zodat je een buffer hebt voor onvoorziene uitgaven of toekomstige doelen.

Bovendien kunnen familieleden met kennis van investeringen je begeleiden bij het nemen van verstandige financiële beslissingen. Ze kunnen je informeren over verschillende beleggingsmogelijkheden en helpen bij het identificeren van de juiste strategieën op basis van jouw doelen en risicobereidheid.

Het delen van deze kennis kan niet alleen leiden tot betere financiële keuzes, maar ook tot een sterke band binnen de familie. Het opbouwen van vertrouwen en het creëren van open communicatie over geldzaken kan leiden tot een gezamenlijke groei en succes op lange termijn.

Het is echter belangrijk om te benadrukken dat niet alle familieleden bereid of in staat zijn om deze kennis te delen. Het is essentieel om respectvol en begripvol te zijn als ze ervoor kiezen om hun financiële advies niet te delen. Respecteer hun grenzen en zoek indien nodig naar andere bronnen van financieel advies, zoals professionele adviseurs.

Al met al kan het lenen van geld aan familie je de mogelijkheid bieden om waardevol advies te krijgen over budgettering, sparen en investeringen. Het is een kans om te leren van de ervaringen van je familieleden en samen te werken aan een betere financiële toekomst.

Lening van familie is vaak flexibeler dan lening van bank, wat betekent dat er meestal geld op elk moment beschikbaar is als je dat nodig hebt..

Een groot voordeel van geld lenen aan familie is de flexibiliteit die het biedt in vergelijking met een lening van een bank. Vaak is er bij familieleden geld beschikbaar op elk gewenst moment dat je het nodig hebt.

Wanneer je een financiële noodsituatie hebt of dringend geld nodig hebt, kan het aanvragen van een lening bij een bank soms tijdrovend zijn. Je moet mogelijk wachten op goedkeuring, papierwerk invullen en voldoen aan strikte criteria voordat je in aanmerking komt voor een lening. Dit kan stressvol zijn en niet ideaal als je snel toegang tot geld nodig hebt.

In tegenstelling hiermee kunnen familieleden vaak sneller reageren op jouw behoefte aan financiële steun. Omdat er al een bestaande vertrouwensband is, kan het proces van het lenen van geld eenvoudiger en soepeler verlopen. Je kunt direct met je familielid spreken, de situatie uitleggen en samen tot overeenstemming komen over de voorwaarden.

Bovendien is er vaak meer flexibiliteit met betrekking tot de terugbetalingsvoorwaarden bij het lenen van geld aan familie. Bankleningen hebben vaste terugbetalingsplannen en rentetarieven die moeten worden gevolgd, terwijl familieleden vaak bereid zijn om meer begrip te tonen en flexibeler te zijn met betrekking tot terugbetalingstermijnen en rente.

Deze flexibiliteit kan vooral handig zijn als je onverwachte uitgaven hebt of als je financiële situatie tijdelijk moeilijk is. Je kunt met je familielid onderhandelen over een betalingsregeling die voor beide partijen haalbaar is, waardoor je de nodige financiële ademruimte krijgt.

Hoewel lenen van familie flexibiliteit biedt, is het nog steeds belangrijk om duidelijke afspraken te maken en een schriftelijke overeenkomst op te stellen om misverstanden en conflicten te voorkomen. Het behouden van open communicatie en wederzijds begrip is essentieel om de relatie met je familielid gezond te houden.

Kortom, het lenen van geld aan familie kan een flexibele optie zijn als je snel toegang tot geld nodig hebt. Het biedt vaak meer vrijheid bij het bepalen van terugbetalingsvoorwaarden en kan een snellere oplossing bieden dan traditionele bankleningen. Echter, wees altijd voorzichtig en zorg ervoor dat je goede afspraken maakt om mogelijke spanningen binnen de familie te voorkomen.

Je hoeft niet bang te zijn dat er vervelende verrassing arriveren zoals hoge boetes of administratieve last als je niet precies volgens contract handelt omdat er gezinsband is tussen leender en schuldenaar

Een voordeel van geld lenen aan familie is dat je niet bang hoeft te zijn voor vervelende verrassingen, zoals hoge boetes of administratieve lasten, als je niet precies volgens het contract handelt. Dit komt omdat er een gezinsband bestaat tussen de geldgever en de geldnemer.

Wanneer je geld leent van een familielid, is er vaak meer flexibiliteit en begrip. In plaats van strikt vast te houden aan contractuele bepalingen, kunnen beide partijen openlijk communiceren en eventuele problemen bespreken. Dit betekent dat als er bijvoorbeeld een onverwachte financiële tegenslag is, je met je familielid kunt overleggen en samen naar oplossingen kunt zoeken.

Bovendien kan de gezinsband ervoor zorgen dat er minder stress en druk is bij het terugbetalen van de lening. In plaats van te worden geconfronteerd met strenge deadlines of harde consequenties, kan er begrip zijn voor eventuele vertragingen of moeilijke tijden. Dit kan de druk verminderen en ervoor zorgen dat zowel de geldgever als de geldnemer zich comfortabeler voelen bij het afhandelen van de lening.

Het hebben van een gezinsband tussen leender en schuldenaar kan ook leiden tot meer vertrouwen in het proces. Omdat familieleden elkaar kennen en vaak al een langdurige relatie hebben, is er vaak al vertrouwen aanwezig. Dit kan ervoor zorgen dat beide partijen zich veilig voelen bij het aangaan van de lening en ervan overtuigd zijn dat ze eerlijk en respectvol met elkaar zullen omgaan.

Hoewel het lenen van geld aan familie zijn voordelen heeft, is het nog steeds belangrijk om voorzichtig te zijn en duidelijke afspraken te maken. Ondanks de gezinsband is het verstandig om een schriftelijk contract op te stellen waarin alle voorwaarden worden vastgelegd. Dit helpt mogelijke misverstanden te voorkomen en zorgt voor een duidelijk kader waar beide partijen zich aan kunnen houden.

Kortom, geld lenen aan familie kan een positief aspect hebben doordat er minder strenge regels en consequenties zijn. De gezinsband zorgt vaak voor meer begrip, flexibiliteit en vertrouwen tussen de geldgever en de geldnemer. Het is echter nog steeds belangrijk om voorzichtig te handelen en duidelijke afspraken vast te leggen om eventuele problemen in de toekomst te voorkomen.

Het kan leiden tot spanningen in de familie als het geld niet op tijd terugbetaald wordt.

Het lenen van geld aan familieleden lijkt misschien een goede oplossing in tijden van financiële nood, maar het kan ook negatieve gevolgen hebben voor de onderlinge relaties. Een van de nadelen is dat het kan leiden tot spanningen en conflicten als het geleende geld niet op tijd wordt terugbetaald.

Wanneer er geen duidelijke afspraken zijn gemaakt over de terugbetalingstermijn en eventuele rente, kan dit leiden tot onduidelijkheid en frustratie. Het familielid dat het geld heeft uitgeleend, kan zich benadeeld voelen en zich afvragen waarom de afspraken niet worden nagekomen. Aan de andere kant kan het familielid dat het geld heeft geleend, zich onder druk gezet voelen om aan zijn financiële verplichtingen te voldoen, zelfs als dit moeilijk is.

Deze situatie kan resulteren in spanningen binnen de familie. Emoties kunnen hoog oplopen en er kunnen verwijten worden gemaakt. Wat ooit een hechte band was, kan worden aangetast door financiële problemen en onvervulde verwachtingen.

Om dergelijke spanningen te voorkomen, is het belangrijk om openlijk te communiceren en realistische verwachtingen te scheppen bij het lenen van geld aan familieleden. Maak duidelijke afspraken over de terugbetalingstermijn en eventuele rente, en houd rekening met de financiële situatie van beide partijen. Bovendien is het van essentieel belang om begrip en geduld te tonen als de terugbetaling niet volgens plan verloopt. Wees bereid om te luisteren en samen naar oplossingen te zoeken.

Het is ook verstandig om alternatieven te overwegen voordat u geld leent aan familie. Zijn er andere financieringsmogelijkheden beschikbaar, zoals een lening bij een bank of het verkrijgen van financiële steun via overheidsinstanties? Het kan de moeite waard zijn om deze opties te onderzoeken, zodat u de familiebanden kunt behouden zonder dat financiële kwesties de overhand nemen.

Kortom, het lenen van geld aan familie kan leiden tot spanningen en conflicten als de terugbetaling niet op tijd plaatsvindt. Het is belangrijk om realistische verwachtingen te scheppen, openlijk te communiceren en alternatieve financieringsmogelijkheden te overwegen. Op die manier kunt u mogelijke problemen binnen de familie vermijden en ervoor zorgen dat de banden behouden blijven.

Als de lening niet op papier staat, kan het moeilijk zijn om de afspraken te bewijzen bij een eventuele juridische procedure.

Een belangrijk nadeel van geld lenen aan familie zonder schriftelijke overeenkomst is dat het moeilijk kan zijn om de gemaakte afspraken te bewijzen in het geval van een juridische procedure. Hoewel het lenen van geld aan familie vaak gebaseerd is op vertrouwen en een goede relatie, kan het altijd gebeuren dat er onverwachte problemen ontstaan.

Als er geen schriftelijke overeenkomst is waarin de voorwaarden van de lening duidelijk zijn vastgelegd, kan het lastig zijn om te bewijzen welke afspraken er precies zijn gemaakt. Dit kan leiden tot misverstanden en geschillen tussen familieleden, met mogelijke negatieve gevolgen voor de onderlinge relaties.

In geval van een juridische procedure, zoals bijvoorbeeld wanneer de lener niet in staat is om de lening terug te betalen, kan het ontbreken van een schriftelijke overeenkomst ervoor zorgen dat u geen sterk bewijs heeft om uw zaak te ondersteunen. Het wordt dan moeilijk om aan te tonen wat er precies is afgesproken en welke voorwaarden er gelden voor de terugbetaling.

Om deze problemen te voorkomen, is het ten zeerste aanbevolen om altijd een schriftelijke overeenkomst op te stellen bij het lenen van geld aan familie. Deze overeenkomst moet alle relevante details bevatten, zoals het geleende bedrag, de rente (indien van toepassing), de terugbetalingsvoorwaarden en eventuele andere afspraken. Door dit document op te stellen, creëert u een juridisch bindend bewijs van de gemaakte afspraken, wat kan helpen om eventuele geschillen te voorkomen of op te lossen.

Kortom, het ontbreken van een schriftelijke overeenkomst bij het lenen van geld aan familie kan leiden tot problemen in het bewijzen van de gemaakte afspraken bij een juridische procedure. Het is daarom sterk aanbevolen om altijd een schriftelijke overeenkomst op te stellen, zodat alle partijen duidelijkheid hebben en mogelijke geschillen kunnen worden voorkomen.

De rente die je betaalt aan familie is vaak laag of zelfs nihil, waardoor je minder rendement krijgt op je spaargeld dan wanneer je het zou lenen aan een bank of financiële instelling.

Een belangrijk nadeel van geld lenen aan familie is dat de rente vaak laag of zelfs nihil is. Dit kan aanlokkelijk lijken, omdat het betekent dat je minder hoeft terug te betalen dan wanneer je een lening bij een bank of financiële instelling afsluit. Echter, het gebrek aan rente kan ook een negatief effect hebben op je spaargeld en rendement.

Wanneer je geld uitleent aan familie zonder rente te vragen, loop je het risico dat je minder rendement krijgt op je spaargeld. In plaats van het verdienen van rente op je vermogen, ligt het vast in de lening en genereert het geen extra inkomsten voor jou. Dit kan vooral problematisch zijn als je afhankelijk bent van de rente-inkomsten om doelen te bereiken, zoals pensioensparen of het financieren van grote aankopen.

Bovendien kan het ontbreken van rente ervoor zorgen dat er geen prikkel is voor de lener om de lening snel terug te betalen. Als er geen kosten verbonden zijn aan het lenen van geld, kan dit leiden tot een gebrek aan urgentie bij de lener om terug te betalen. Dit kan leiden tot langdurige schulden en spanningen binnen de familie.

Het is ook belangrijk om te overwegen dat als je besluit om geld uit te lenen zonder rente, dit mogelijk andere familieleden kan beïnvloeden die wel rendement willen halen uit hun spaargeld. Het creëren van ongelijke behandeling binnen de familie kan spanningen en wrok veroorzaken.

Kortom, het ontbreken van rente bij het lenen van geld aan familie kan een aantrekkelijk aspect lijken, maar het kan ook negatieve gevolgen hebben voor je eigen financiële situatie. Het is belangrijk om alle aspecten zorgvuldig te overwegen en indien mogelijk alternatieve financieringsmogelijkheden te onderzoeken voordat je besluit om geld aan familie uit te lenen zonder rente.

Het lenen van geld aan familieleden kan een riskante onderneming zijn, vooral als er geen formele contractuele overeenkomst is opgesteld. In het geval van een faillissement of financiële tegenslag bij uw familielid, kan het ontbreken van een juridisch bindend document leiden tot problemen en onzekerheid over de terugbetaling van het geleende geld.

Wanneer u geld leent aan familie zonder een formele overeenkomst, loopt u het risico dat uw investering niet wordt beschermd in geval van financiële problemen bij uw familielid. Zonder een duidelijke schriftelijke afspraak kunnen er meningsverschillen ontstaan over hoe en wanneer het geleende bedrag moet worden terugbetaald. Dit kan leiden tot spanningen en conflicten binnen de familie, die mogelijk moeilijk op te lossen zijn.

Een formele contractuele overeenkomst biedt bescherming voor beide partijen en zorgt voor duidelijkheid en transparantie. Het legt de voorwaarden vast waaronder het geld is geleend, inclusief de terugbetalingsvoorwaarden, rente (indien van toepassing) en eventuele andere afspraken. Dit helpt om misverstanden te voorkomen en zorgt ervoor dat beide partijen weten waar ze aan toe zijn.

Het is belangrijk om te benadrukken dat het opstellen van een formele overeenkomst niet betekent dat u uw familieleden niet vertrouwt. Het is eerder een voorzorgsmaatregel om ervoor te zorgen dat de financiële belangen van beide partijen worden beschermd en dat er geen onnodige spanningen ontstaan in geval van onvoorziene omstandigheden.

Als u overweegt geld te lenen aan een familielid, is het raadzaam om professioneel advies in te winnen en een juridisch bindende overeenkomst op te stellen. Dit zal helpen om mogelijke problemen en conflicten in de toekomst te voorkomen en ervoor zorgen dat alle betrokken partijen met vertrouwen kunnen handelen.

Geld lenen aan familie kan leiden tot ongelijkheid tussen leden van dezelfde familie als sommige leden meer geld lenen dan anderen en dit niet wordt gecompenseerd door andere vorm van steun of hulp binnenshuis.

Geld lenen aan familie kan leiden tot ongelijkheid binnen de familie

Het lenen van geld aan familieleden kan een gevoelige kwestie zijn, met potentieel negatieve gevolgen. Een van de nadelen is dat het kan leiden tot ongelijkheid tussen verschillende leden van dezelfde familie. Dit kan voorkomen wanneer sommige familieleden meer geld lenen dan anderen en er geen compensatie plaatsvindt door middel van andere vormen van steun of hulp binnenshuis.

Wanneer bepaalde familieleden herhaaldelijk geld lenen en anderen niet, kan dit resulteren in ongelijke financiële lasten en spanningen binnen de familie. Het kan gevoelens van jaloezie, wrok en oneerlijkheid veroorzaken, wat de onderlinge relaties ernstig kan beïnvloeden.

Bovendien kan het gebrek aan evenwicht in het lenen van geld ook andere vormen van steun of hulp binnen de familie beïnvloeden. Als sommige familieleden financiële ondersteuning krijgen zonder iets terug te hoeven doen, terwijl anderen dit niet ontvangen, kan dit resulteren in een gevoel van oneerlijkheid en onbalans.

Om deze problemen te voorkomen, is het belangrijk om open te communiceren binnen de familie over financiële aangelegenheden en ervoor te zorgen dat er eerlijke afspraken worden gemaakt. Het is essentieel dat alle betrokken partijen zich bewust zijn van de mogelijke negatieve gevolgen en bereid zijn om hierover te praten en compromissen te sluiten.

In sommige gevallen kan het verstandig zijn om alternatieve financieringsmogelijkheden te overwegen, zoals leningen bij banken of andere financiële instellingen. Op deze manier kan de financiële last gelijkmatiger worden verdeeld en kunnen familiebanden worden beschermd.

Kortom, het lenen van geld aan familie kan leiden tot ongelijkheid tussen leden van dezelfde familie als sommige leden meer geld lenen dan anderen zonder compensatie. Het is belangrijk om openlijk te communiceren en eerlijke afspraken te maken om mogelijke spanningen en ongelijkheden binnen de familie te voorkomen.