Alles wat u moet weten over het afsluiten van een lening: tips en advies

Een lening kan een handige oplossing zijn voor mensen die snel extra geld nodig hebben. Of het nu gaat om onverwachte uitgaven, zoals een kapotte wasmachine of auto, of om het financieren van grote aankopen, zoals een huis of auto, een lening kan helpen om de kosten te spreiden en de financiële last te verlichten.

Er zijn verschillende soorten leningen beschikbaar, elk met hun eigen voor- en nadelen. Zo zijn er persoonlijke leningen, waarbij u een vast bedrag leent en dit over een bepaalde periode terugbetaalt met rente. Deze leningen zijn vaak geschikt voor mensen die geld nodig hebben voor bijvoorbeeld verbouwingen of het afbetalen van schulden.

Een andere optie is de doorlopende kredietlening. Hierbij krijgt u toegang tot een kredietlijn die u kunt gebruiken wanneer u dat nodig heeft. U betaalt alleen rente over het bedrag dat u daadwerkelijk gebruikt. Dit type lening kan handig zijn als u regelmatig extra geld nodig heeft.

Voor mensen die een huis willen kopen, is er de hypotheeklening. Dit is waarschijnlijk de grootste lening die u ooit zult afsluiten en het is belangrijk om goed na te denken over uw keuze. Een hypotheeklening heeft vaak lagere rentetarieven dan andere soorten leningen en kan over meerdere jaren worden terugbetaald.

Het afsluiten van een lening is echter niet iets wat lichtvaardig moet worden genomen. Voordat u besluit een lening af te sluiten, is het belangrijk om uw financiële situatie goed te bekijken en te bepalen of u de lening kunt terugbetalen. Zorg ervoor dat u de voorwaarden van de lening begrijpt en dat u zich bewust bent van eventuele verborgen kosten.

Als u besluit een lening af te sluiten, is het verstandig om verschillende opties te vergelijken en offertes aan te vragen bij verschillende kredietverstrekkers. Zo kunt u de beste deal vinden die past bij uw behoeften en budget.

Een lening kan een nuttig hulpmiddel zijn om financiële problemen op te lossen of grote aankopen te financieren. Het is echter belangrijk om verantwoordelijkheid te nemen bij het afsluiten van een lening en ervoor te zorgen dat u deze op tijd terugbetaalt.

9 Tips voor het Aangaan van een Lening: Maak een Verstandig Besluit

- Maak een budget voordat je een lening aangaat.

- Vergelijk de rentepercentages van verschillende kredietverstrekkers om de beste deal te vinden.

- Wees voorzichtig met het aangaan van leningen met een variabel rentetarief, omdat dit kan veranderen tijdens de looptijd van de lening.

- Lees alle documentatie zorgvuldig door voordat je akkoord gaat met het contract en als je iets niet begrijpt, vraag dan om uitleg bij de kredietverstrekker.

- Controleer of er extra kosten verbonden zijn aan het afsluiten van een lening zoals boeterente of administratiekosten die niet in het rentepercentage wordt opgenomen maar wel in rekening wordt gebracht bij betaling.

- Zorg dat je altijd over voldoende geld beschikbaar hebt om je maandelijkse termijnbetaling te doen, anders loop je risico op extra kosten als gevolg van vertraging of wanbetaling.

- Probeer altijd meer af te lossen dan wat is vereist door de leningovereenkomst, omdat dit helpt om intrestuitgaven te verlagen en je schuld sneller afbetaalt..

- Neem contact op met de kredietverstrekker als er problemen ontstaan bij het terugbetalingsplan, zoals wanneer uw inkomen is verminderd of uw financiële situatie is veranderd; mogelijk zijn er opties waardoor u meer flexibiliteit in uw betalingsregeling kunt creëren..

- Vergeet niet dat sommige soort leningsovereenkomsten gebonden zijn aan be

Maak een budget voordat je een lening aangaat.

Voordat je een lening aangaat, is het belangrijk om een budget te maken. Dit helpt je om inzicht te krijgen in je financiële situatie en te bepalen of je de lening kunt terugbetalen.

Begin met het opstellen van een lijst van al je maandelijkse inkomsten en uitgaven. Houd rekening met alle vaste lasten, zoals huur, gas, water en elektriciteit, en ook met variabele kosten zoals boodschappen en uitgaan.

Bepaal vervolgens hoeveel geld je maandelijks overhoudt na aftrek van alle kosten. Dit bedrag kan worden gebruikt om de lening af te betalen.

Als het bedrag dat je maandelijks overhoudt niet voldoende is om de lening af te betalen, moet je misschien overwegen om de lening niet aan te gaan of een kleinere lening af te sluiten.

Houd er ook rekening mee dat het afsluiten van een lening extra kosten met zich mee kan brengen, zoals rente en administratiekosten. Zorg ervoor dat je deze kosten meeneemt in je budgetberekening.

Door een budget op te stellen voordat je een lening aangaat, kun je ervoor zorgen dat je verantwoordelijk leent en voorkomen dat je in financiële problemen komt.

Vergelijk de rentepercentages van verschillende kredietverstrekkers om de beste deal te vinden.

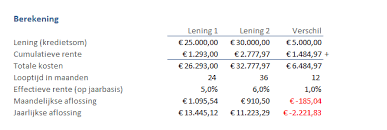

Als u op zoek bent naar een lening, is het belangrijk om de rentepercentages van verschillende kredietverstrekkers te vergelijken om de beste deal te vinden. De rente is namelijk een van de belangrijkste factoren die bepalen hoeveel u uiteindelijk zult betalen voor uw lening.

Door verschillende kredietverstrekkers te vergelijken, kunt u zien welke aanbieders de laagste rentetarieven bieden. Dit kan u helpen om geld te besparen op uw lening en ervoor zorgen dat u niet meer betaalt dan nodig is.

Het vergelijken van rentepercentages kan gemakkelijk online worden gedaan. Veel kredietverstrekkers hebben hun tarieven op hun website staan, zodat u snel en gemakkelijk kunt zien welke aanbieders het meest concurrerend zijn.

Houd er echter rekening mee dat het rentepercentage niet de enige factor is die u moet overwegen bij het afsluiten van een lening. U moet ook kijken naar andere kosten, zoals administratiekosten en boeterentes, en ervoor zorgen dat u begrijpt wat de voorwaarden van de lening zijn voordat u deze afsluit.

Kortom, door de rentetarieven van verschillende kredietverstrekkers te vergelijken, kunt u geld besparen op uw lening en ervoor zorgen dat u de beste deal krijgt. Neem echter altijd de tijd om alle aspecten van elke lening te overwegen voordat u een beslissing neemt.

Wees voorzichtig met het aangaan van leningen met een variabel rentetarief, omdat dit kan veranderen tijdens de looptijd van de lening.

Als u overweegt om een lening af te sluiten, is het belangrijk om op de hoogte te zijn van de verschillende soorten rentetarieven die beschikbaar zijn. Een variabel rentetarief kan aantrekkelijk lijken omdat het vaak lager is dan een vast tarief, maar het kan ook risico’s met zich meebrengen.

Een lening met een variabel rentetarief betekent dat de rente kan veranderen tijdens de looptijd van de lening. Dit kan leiden tot onverwachte kosten en hogere maandelijkse betalingen. Als de rente stijgt, zal uw maandelijkse betaling toenemen en dit kan leiden tot financiële stress.

Als u besluit om een lening met een variabel rentetarief af te sluiten, is het belangrijk om te weten hoe vaak de rente kan veranderen en wat de maximale verandering is. Zorg ervoor dat u zich bewust bent van eventuele verborgen kosten en dat u begrijpt hoe uw maandelijkse betaling wordt berekend.

Een vast rentetarief biedt meer zekerheid omdat uw maandelijkse betaling gedurende de looptijd van de lening hetzelfde blijft. Dit kan helpen bij het plannen van uw budget en geeft u gemoedsrust.

Wees voorzichtig met het aangaan van leningen met een variabel rentetarief en zorg ervoor dat u volledig begrijpt hoe deze werken voordat u zich hieraan committeert. Het is altijd raadzaam om verschillende opties te overwegen en offertes aan te vragen bij verschillende kredietverstrekkers voordat u een definitieve beslissing neemt.

Lees alle documentatie zorgvuldig door voordat je akkoord gaat met het contract en als je iets niet begrijpt, vraag dan om uitleg bij de kredietverstrekker.

Wanneer je een lening afsluit, is het belangrijk om de documentatie zorgvuldig door te lezen voordat je akkoord gaat met het contract. Dit omvat de voorwaarden en bepalingen van de lening, evenals eventuele verborgen kosten die erbij komen kijken. Als je iets niet begrijpt, aarzel dan niet om vragen te stellen aan de kredietverstrekker.

Het kan verleidelijk zijn om snel akkoord te gaan met een lening, vooral als je dringend extra geld nodig hebt. Maar als je niet goed begrijpt wat er in het contract staat, kan dit later tot problemen leiden. Het is beter om wat extra tijd te nemen om alles zorgvuldig door te lezen en eventuele vragen of onduidelijkheden op te helderen voordat je tekent.

Als je iets niet begrijpt in de documentatie of als er iets onduidelijk is, vraag dan gerust om uitleg bij de kredietverstrekker. Het is hun taak om ervoor te zorgen dat jij volledig op de hoogte bent van alle voorwaarden en kosten van de lening voordat je deze afsluit.

Door alle documentatie zorgvuldig door te lezen en eventuele vragen te stellen, kun je ervoor zorgen dat je een weloverwogen beslissing neemt bij het afsluiten van een lening. Dit kan helpen om onaangename verrassingen in de toekomst te voorkomen en ervoor zorgen dat je financieel stabiel blijft terwijl je geniet van het extra geld dat beschikbaar is gekomen door de lening.

Controleer of er extra kosten verbonden zijn aan het afsluiten van een lening zoals boeterente of administratiekosten die niet in het rentepercentage wordt opgenomen maar wel in rekening wordt gebracht bij betaling.

Het is belangrijk om bij het afsluiten van een lening niet alleen te kijken naar het rentepercentage, maar ook naar eventuele extra kosten die verbonden zijn aan de lening. Zo kan het voorkomen dat er boeterente of administratiekosten in rekening worden gebracht bij betaling, terwijl deze kosten niet in het rentepercentage zijn opgenomen.

Boeterente wordt meestal in rekening gebracht als u de lening eerder wilt aflossen dan afgesproken. Het kan daarom verstandig zijn om hier vooraf naar te informeren en eventueel te onderhandelen over de voorwaarden.

Administratiekosten kunnen variëren en kunnen bijvoorbeeld worden gerekend voor het opstellen van documenten of het verwerken van betalingen. Het is belangrijk om deze kosten te kennen en in uw financiële planning op te nemen.

Door vooraf goed te controleren welke extra kosten er verbonden zijn aan een lening, kunt u verrassingen voorkomen en ervoor zorgen dat u een weloverwogen beslissing maakt. Zo kunt u een lening afsluiten die past bij uw financiële situatie en zonder onverwachte extra kosten.

Zorg dat je altijd over voldoende geld beschikbaar hebt om je maandelijkse termijnbetaling te doen, anders loop je risico op extra kosten als gevolg van vertraging of wanbetaling.

Een lening afsluiten kan een handige oplossing zijn om extra geld te krijgen voor onverwachte uitgaven of grote aankopen. Maar het is belangrijk om verantwoordelijkheid te nemen bij het afsluiten van een lening en ervoor te zorgen dat je altijd over voldoende geld beschikt om je maandelijkse termijnbetalingen te doen.

Als je niet op tijd betaalt, loop je risico op extra kosten als gevolg van vertraging of wanbetaling. Dit kan leiden tot hogere rentetarieven, boetes en zelfs negatieve invloed hebben op je kredietwaardigheid. Het is daarom belangrijk om ervoor te zorgen dat je altijd over voldoende geld beschikt om aan je betalingsverplichtingen te voldoen.

Een goede manier om dit te doen is door een budgetplan op te stellen en rekening te houden met de maandelijkse termijnbetalingen van je lening. Zorg ervoor dat deze betalingen passen binnen jouw budget en houd rekening met eventuele andere uitgaven die je hebt.

Als het toch moeilijk wordt om aan de betalingsverplichtingen van jouw lening te voldoen, neem dan contact op met de kredietverstrekker voordat er betalingsachterstanden ontstaan. Samen kunnen jullie kijken naar mogelijke oplossingen, zoals het uitstellen van betalingen of het aanpassen van de termijnen.

Zorg er dus voor dat je altijd over voldoende geld beschikt om aan jouw maandelijkse termijnbetalingen te voldoen en voorkom extra kosten als gevolg van vertraging of wanbetaling.

Probeer altijd meer af te lossen dan wat is vereist door de leningovereenkomst, omdat dit helpt om intrestuitgaven te verlagen en je schuld sneller afbetaalt..

Als je een lening hebt afgesloten, is het belangrijk om deze zo snel mogelijk af te betalen om te voorkomen dat je te veel rente betaalt. Een manier om dit te doen is door altijd meer af te lossen dan wat vereist is volgens de leningovereenkomst.

Door extra aflossingen te doen, verlaag je niet alleen de totale rentekosten, maar betaal je ook sneller je schuld af. Dit betekent dat je op de lange termijn minder geld uitgeeft aan rente en meer geld bespaart.

Het kan soms lastig zijn om extra geld te vinden om af te lossen op een lening, maar het kan helpen om een budget op te stellen en uitgaven te verminderen waar mogelijk. Ook kun je overwegen om extra inkomstenbronnen aan te boren, zoals freelance werk of een bijbaan.

Het is belangrijk om vooraf bij de kredietverstrekker na te gaan of er boetes of kosten verbonden zijn aan extra aflossingen. Sommige leningen hebben bijvoorbeeld een boete voor vervroegde aflossing, waardoor het minder voordelig kan zijn om extra geld in één keer terug te betalen.

Als er geen boetes of kosten zijn verbonden aan vervroegde aflossing, kan dit een slimme strategie zijn om je schuld sneller af te lossen en geld op lange termijn te besparen.

Neem contact op met de kredietverstrekker als er problemen ontstaan bij het terugbetalingsplan, zoals wanneer uw inkomen is verminderd of uw financiële situatie is veranderd; mogelijk zijn er opties waardoor u meer flexibiliteit in uw betalingsregeling kunt creëren..

Het afsluiten van een lening kan een handige manier zijn om extra geld te krijgen wanneer u het nodig heeft. Maar het is belangrijk om te onthouden dat u verantwoordelijk bent voor het terugbetalen van de lening volgens de afgesproken voorwaarden. Soms kan het echter gebeuren dat er problemen ontstaan bij het terugbetalingsplan, zoals wanneer uw inkomen is verminderd of uw financiële situatie is veranderd.

Als dit gebeurt, is het belangrijk om contact op te nemen met de kredietverstrekker. Zij kunnen u helpen bij het vinden van oplossingen en opties waardoor u meer flexibiliteit in uw betalingsregeling kunt creëren. Dit kan bijvoorbeeld betekenen dat u tijdelijk minder hoeft terug te betalen of dat de looptijd van de lening wordt verlengd.

Het is belangrijk om open en eerlijk te zijn over uw situatie en om zo snel mogelijk contact op te nemen met de kredietverstrekker als er problemen ontstaan. Door proactief te zijn en samen te werken met uw kredietverstrekker, kunt u voorkomen dat uw financiële situatie verslechtert en kunt u ervoor zorgen dat u op lange termijn financieel gezond blijft.

Vergeet niet dat sommige soort leningsovereenkomsten gebonden zijn aan be

paalde voorwaarden

Wanneer u een lening afsluit, is het belangrijk om te onthouden dat sommige soorten leningsovereenkomsten gebonden zijn aan bepaalde voorwaarden. Dit kan bijvoorbeeld betekenen dat u de lening alleen kunt gebruiken voor specifieke doeleinden, zoals het kopen van een auto of het financieren van een huis.

Het is belangrijk om deze voorwaarden zorgvuldig door te lezen voordat u een lening afsluit, zodat u precies weet wat uw verplichtingen zijn en wat u kunt verwachten. Als u niet zeker weet of u aan de voorwaarden van de leningsovereenkomst kunt voldoen, is het verstandig om advies in te winnen bij een financieel adviseur.

Het negeren van de voorwaarden van uw leningsovereenkomst kan ernstige gevolgen hebben. Het kan leiden tot boetes, extra kosten en zelfs tot het verlies van uw onderpand als u niet in staat bent om aan uw betalingsverplichtingen te voldoen.

Houd er rekening mee dat sommige kredietverstrekkers ook beperkingen kunnen opleggen aan hoeveel geld u kunt lenen en hoe lang u de lening moet terugbetalen. Zorg ervoor dat u deze beperkingen begrijpt voordat u een overeenkomst ondertekent.

Kortom, vergeet niet dat sommige soorten leningsovereenkomsten gebonden zijn aan bepaalde voorwaarden. Lees deze zorgvuldig door voordat u een lening afsluit en zorg ervoor dat u begrijpt wat uw verplichtingen zijn. Op deze manier kunt u de risico’s minimaliseren en ervoor zorgen dat u op een verantwoorde manier leent.