Hoe en waar een spoedlening aanvragen: Tips en advies

Alles wat u moet weten over het aanvragen van een spoedlening

Een spoedlening kan een redder in nood zijn wanneer u dringend financiële ondersteuning nodig heeft. Of het nu gaat om onverwachte medische kosten, autopech of een plotselinge rekening die betaald moet worden, een spoedlening kan u helpen om snel weer op de been te komen. Hier is alles wat u moet weten over het aanvragen van een spoedlening:

Wat is een spoedlening?

Een spoedlening is een lening die snel wordt verstrekt en vaak binnen korte tijd moet worden terugbetaald. Het doel van een spoedlening is om mensen te helpen bij financiële noodsituaties waarbij directe actie vereist is.

Waar kunt u een spoedlening aanvragen?

Er zijn verschillende financiële instellingen en online kredietverstrekkers die spoedleningen aanbieden. U kunt eenvoudig online zoeken naar betrouwbare aanbieders en hun voorwaarden vergelijken voordat u een keuze maakt.

Wat zijn de vereisten voor het aanvragen van een spoedlening?

De exacte vereisten kunnen variëren afhankelijk van de kredietverstrekker, maar over het algemeen moet u minimaal 18 jaar oud zijn, een regelmatig inkomen hebben en in staat zijn om de lening binnen de afgesproken termijn terug te betalen.

Hoe verloopt het proces van aanvragen?

Het proces van het aanvragen van een spoedlening is meestal eenvoudig en snel. U vult een online formulier in met uw persoonlijke gegevens, financiële situatie en het gewenste leenbedrag. Na goedkeuring ontvangt u vaak dezelfde dag nog het geld op uw rekening.

Waar moet u op letten bij het afsluiten van een spoedlening?

Het is belangrijk om de voorwaarden van de lening zorgvuldig te lezen en ervoor te zorgen dat u de lening tijdig kunt terugbetalen om extra kosten en problemen te voorkomen. Vergelijk ook de rentetarieven en andere kosten bij verschillende kredietverstrekkers om de beste deal te vinden.

Kortom, een spoedlening kan in noodgevallen uitkomst bieden, maar wees altijd verantwoordelijk en zorg ervoor dat u goed geïnformeerd bent voordat u zich verbindt tot het afsluiten van een lening.

Veelgestelde Vragen over het Aanvragen van een Spoedlening in België

- Wat is een spoedlening en wanneer is het nodig?

- Hoe snel kan ik een spoedlening krijgen?

- Wat zijn de vereisten om in aanmerking te komen voor een spoedlening?

- Hoeveel geld kan ik lenen met een spoedlening?

- Wat zijn de kosten en rentetarieven van een spoedlening?

- Wat gebeurt er als ik mijn spoedlening niet op tijd kan terugbetalen?

Wat is een spoedlening en wanneer is het nodig?

Een spoedlening is een type lening dat snel wordt verstrekt en vaak gebruikt wordt in noodsituaties waarbij directe financiële hulp nodig is. Het kan nodig zijn wanneer u geconfronteerd wordt met onverwachte uitgaven zoals medische kosten, reparaties aan uw huis of auto, of andere urgente financiële behoeften die niet kunnen wachten tot uw volgende salaris. Een spoedlening kan helpen om snel geld ter beschikking te hebben om deze onvoorziene kosten te dekken en u te helpen financiële stabiliteit te behouden in tijden van crisis.

Hoe snel kan ik een spoedlening krijgen?

Het verkrijgen van een spoedlening kan vaak binnen enkele uren tot een werkdag plaatsvinden, afhankelijk van de kredietverstrekker en het volledig invullen van de benodigde documenten. In noodsituaties streven veel kredietverstrekkers ernaar om het proces zo snel mogelijk af te handelen, zodat u snel over de benodigde financiële middelen kunt beschikken. Het is echter belangrijk om te onthouden dat de snelheid van het verkrijgen van een spoedlening kan variëren en afhankelijk is van verschillende factoren, zoals uw financiële situatie en de goedkeuringsprocedure van de kredietverstrekker.

Wat zijn de vereisten om in aanmerking te komen voor een spoedlening?

Om in aanmerking te komen voor een spoedlening, zijn er enkele vereisten waaraan u moet voldoen. Over het algemeen moet u minimaal 18 jaar oud zijn en een regelmatig inkomen hebben. Kredietverstrekkers zullen uw financiële situatie beoordelen om ervoor te zorgen dat u in staat bent om de lening terug te betalen binnen de afgesproken termijn. Het is ook mogelijk dat kredietverstrekkers andere specifieke vereisten hebben, dus het is raadzaam om de voorwaarden van de lening zorgvuldig door te nemen voordat u een spoedlening aanvraagt.

Hoeveel geld kan ik lenen met een spoedlening?

Met een spoedlening kunt u doorgaans kleinere bedragen lenen, variërend van enkele honderden tot enkele duizenden euro’s, afhankelijk van de kredietverstrekker en uw financiële situatie. Het exacte bedrag dat u kunt lenen, wordt bepaald op basis van factoren zoals uw inkomen, uitgaven en kredietgeschiedenis. Het is belangrijk om realistisch te blijven over het bedrag dat u wilt lenen en ervoor te zorgen dat u in staat bent om de lening tijdig terug te betalen om financiële problemen te voorkomen.

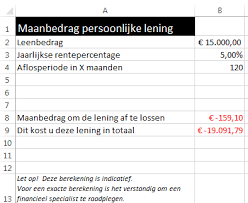

Wat zijn de kosten en rentetarieven van een spoedlening?

Het is een veelgestelde vraag: wat zijn de kosten en rentetarieven van een spoedlening? De kosten en rentetarieven van een spoedlening kunnen variëren afhankelijk van de kredietverstrekker en het geleende bedrag. Over het algemeen geldt dat spoedleningen hogere rentetarieven hebben dan traditionele leningen, omdat ze snel worden verstrekt en vaak voor korte periodes worden aangegaan. Het is belangrijk om de voorwaarden zorgvuldig te bekijken en te begrijpen voordat u een spoedlening afsluit, zodat u niet voor verrassingen komt te staan. Vergelijk verschillende aanbieders om de beste deal te vinden die past bij uw financiële situatie.

Wat gebeurt er als ik mijn spoedlening niet op tijd kan terugbetalen?

Wanneer u uw spoedlening niet op tijd kunt terugbetalen, kunnen er verschillende scenario’s optreden, afhankelijk van de kredietverstrekker en de specifieke voorwaarden van de leningsovereenkomst. In de meeste gevallen kunnen er extra kosten en boetes in rekening worden gebracht, wat kan leiden tot een hogere schuld. Het is belangrijk om direct contact op te nemen met uw kredietverstrekker zodra u merkt dat u problemen zult hebben met het terugbetalen van de lening. Sommige kredietverstrekkers bieden mogelijk betalingsregelingen of andere opties om te helpen bij het beheren van uw financiële verplichtingen en het voorkomen van verdere problemen. Het is altijd verstandig om open en eerlijk te communiceren met uw kredietverstrekker om samen tot een passende oplossing te komen.