Een krediet lening: een financiële oplossing op maat

In het leven komen we allemaal wel eens voor onverwachte uitgaven te staan. Of het nu gaat om een kapotte auto, een dringende medische behandeling of een plotselinge verhuizing, soms hebben we extra geld nodig om deze kosten te dekken. In dergelijke situaties kan een krediet lening een uitkomst bieden.

Een krediet lening is een financiële oplossing waarbij u geld kunt lenen van een kredietverstrekker voor een bepaalde periode. Het kan worden gebruikt voor verschillende doeleinden, zoals het consolideren van schulden, het financieren van grote aankopen of het betalen van onvoorziene kosten.

Wat zijn de voordelen van een krediet lening? Ten eerste biedt het flexibiliteit. U kunt zelf bepalen hoeveel geld u wilt lenen en voor hoelang. Dit stelt u in staat om uw lening af te stemmen op uw specifieke behoeften en financiële situatie.

Daarnaast is de aanvraagprocedure vaak eenvoudig en snel. Veel kredietverstrekkers bieden online aanvraagformulieren aan, waardoor u gemakkelijk vanuit huis kunt solliciteren. Bovendien zijn de goedkeuringsprocessen vaak sneller dan bij traditionele bankleningen, waardoor u snel toegang heeft tot het benodigde geld.

Een ander voordeel van een krediet lening is dat er verschillende soorten leningen beschikbaar zijn, zoals persoonlijke leningen, doorlopende kredieten en creditcards. Dit betekent dat u kunt kiezen voor het type lening dat het beste bij uw behoeften past.

Het is echter belangrijk om verantwoordelijk te lenen. Voordat u een krediet lening afsluit, is het essentieel om uw financiële situatie zorgvuldig te evalueren en ervoor te zorgen dat u in staat bent om de lening terug te betalen volgens de overeengekomen voorwaarden. Het niet nakomen van uw betalingsverplichtingen kan leiden tot extra kosten en negatieve gevolgen voor uw kredietwaardigheid.

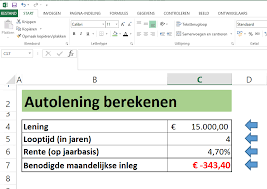

Bij het kiezen van een kredietverstrekker is het ook belangrijk om verschillende aanbieders te vergelijken. Let op factoren zoals rentetarieven, looptijd van de lening, boetes bij vroegtijdige aflossing en eventuele verborgen kosten. Door verschillende opties te vergelijken, kunt u de beste deal vinden die past bij uw behoeften.

Kortom, een krediet lening kan een handige financiële oplossing zijn wanneer u extra geld nodig heeft. Het biedt flexibiliteit, gemak en diverse opties om aan uw specifieke behoeften te voldoen. Zorg er echter altijd voor dat u verantwoordelijk leent en dat u de voorwaarden van de lening begrijpt voordat u zich committeert.

Onthoud: een krediet lening moet worden gezien als een hulpmiddel om financiële uitdagingen aan te pakken, maar het is belangrijk om uw uitgaven en budget in de gaten te houden om ervoor te zorgen dat u uw lening op tijd kunt terugbetalen.

– Lage rente op uw lening

– Aanpassing aan uw persoonlijke situatie

– Geen onmiddellijke betaling vereist bij afsluiten van

- U krijgt een lage rente op uw lening.

- U kunt de lening aanpassen aan uw persoonlijke situatie.

- Er is geen onmiddellijke betaling vereist wanneer u een lening afsluit.

- U heeft de mogelijkheid om meerdere soorten financiële producten te combineren in één kredietlening, waardoor u meer flexibiliteit heeft bij het beheren van uw financiën.

- Kredietverstrekkers bieden vaak speciale voordelige tarieven voor nieuwe klanten of voor mensen met goede credit scores.

- Sommige kredietverstrekkers bieden extra voordelige tarieven aan bestaande klanten die hun schuld tijdig afbetalen of hun limiet verhogen om meer geld te lenen voor grote projecten zoals het renoveren van eigendom of het beginnen van eigen bedrijf .

- Veel bankinstelling en andere financiële instelling biedt online toepassing opties, waardoor je gemakkelijk en sneller je lening kan aanvragen zonder dat je naar eender welke locatie moet gaan

4 Nadelen van Kredietleningen: Hoge Schulden, Hoge Kosten en Negatieve Invloed op Kredietwaardigheid

- Kredietleningen kunnen leiden tot een hoge schuld en een lage kredietwaardigheid.

- Kredietleningen zijn vaak duur, waardoor de maandelijkse aflossingen hoog kunnen zijn.

- Kredietleningen bevatten vaak verplichte verzekeringen die extra kosten met zich meebrengen.

- Als je niet op tijd betaalt, kan dit gevolgen hebben voor je credit score en financiële situatie in het algemeen.

U krijgt een lage rente op uw lening.

Een van de voordelen van een krediet lening is dat u vaak kunt profiteren van een lage rente op uw lening. Dit kan gunstig zijn omdat het betekent dat u minder geld hoeft terug te betalen in de vorm van rentekosten.

Een lage rente kan leiden tot lagere maandelijkse aflossingen en kan u helpen om uw lening sneller af te lossen. Dit geeft u meer financiële flexibiliteit en kan u helpen om uw budget beter te beheren.

Het is belangrijk op te merken dat de rente op een krediet lening kan variëren, afhankelijk van verschillende factoren, zoals uw kredietwaardigheid, het geleende bedrag en de looptijd van de lening. Het is dus raadzaam om verschillende aanbieders te vergelijken en offertes aan te vragen om de beste rentetarieven te vinden die passen bij uw persoonlijke situatie.

Het verkrijgen van een krediet lening met een lage rente kan u helpen om geld te besparen op de lange termijn. Het stelt u in staat om uw financiële doelen sneller te bereiken en biedt u meer financiële stabiliteit.

Onthoud echter altijd dat naast het rentepercentage ook andere factoren belangrijk zijn bij het kiezen van een kredietverstrekker, zoals de voorwaarden, kosten en flexibiliteit van de lening. Zorg ervoor dat u alle aspecten zorgvuldig overweegt voordat u zich verbindt aan een specifieke leningsovereenkomst.

Kortom, het krijgen van een lage rente op uw krediet lening kan u helpen om geld te besparen en uw financiële situatie te verbeteren. Het is echter belangrijk om grondig onderzoek te doen en verschillende aanbieders te vergelijken om de beste rentetarieven en voorwaarden te vinden die passen bij uw behoeften en financiële mogelijkheden.

U kunt de lening aanpassen aan uw persoonlijke situatie.

Een van de voordelen van een krediet lening is dat u deze kunt aanpassen aan uw persoonlijke situatie. Of u nu een klein bedrag voor een korte periode nodig heeft of een groter bedrag voor een langere periode, een krediet lening stelt u in staat om de lening af te stemmen op uw specifieke behoeften.

Dit betekent dat u de vrijheid heeft om het geleende bedrag en de looptijd van de lening te bepalen op basis van wat het beste bij uw financiële situatie past. Hierdoor kunt u de controle behouden over uw financiën en ervoor zorgen dat u zich comfortabel voelt bij het terugbetalen van de lening.

Bovendien biedt een krediet lening vaak flexibele terugbetalingsmogelijkheden. U kunt ervoor kiezen om maandelijkse termijnen te betalen of zelfs extra betalingen te doen als u in staat bent om meer geld terug te betalen dan verwacht. Dit geeft u de mogelijkheid om sneller schuldenvrij te worden en rentekosten te verminderen.

Het aanpassen van uw lening aan uw persoonlijke situatie kan ook helpen bij het plannen van uw financiële toekomst. Door rekening te houden met uw inkomen, uitgaven en andere financiële verplichtingen, kunt u ervoor zorgen dat de lening binnen uw budget past en dat u in staat bent om aan uw betalingsverplichtingen te voldoen.

Het is echter belangrijk om realistisch te blijven bij het aanpassen van uw lening. Overweeg uw terugbetalingscapaciteit en zorg ervoor dat u zich geen lening veroorlooft die u niet kunt terugbetalen. Het is altijd verstandig om advies in te winnen bij een financieel adviseur om ervoor te zorgen dat u de juiste beslissing neemt.

Al met al biedt de mogelijkheid om een krediet lening aan te passen aan uw persoonlijke situatie flexibiliteit en controle over uw financiën. Het stelt u in staat om een lening op maat te krijgen die past bij uw behoeften en helpt u bij het plannen van uw financiële toekomst.

Er is geen onmiddellijke betaling vereist wanneer u een lening afsluit.

Een groot voordeel van een krediet lening is dat er geen onmiddellijke betaling vereist is wanneer u de lening afsluit. Dit kan vooral handig zijn wanneer u te maken heeft met onverwachte uitgaven en niet direct over voldoende geld beschikt.

Bij veel kredietverstrekkers kunt u de terugbetaling van uw lening spreiden over een bepaalde periode. Dit betekent dat u maandelijkse termijnen kunt afspreken die passen bij uw financiële situatie. Hierdoor kunt u de kosten van uw lening spreiden en voorkomen dat u in één keer een grote som geld moet betalen.

Deze flexibiliteit in terugbetaling stelt u in staat om uw financiën beter te beheren en uw uitgaven te plannen op basis van uw inkomen. U kunt ervoor kiezen om kleinere maandelijkse bedragen terug te betalen gedurende een langere periode, of juist hogere bedragen als u de lening sneller wilt aflossen.

Bovendien bieden sommige kredietverstrekkers zelfs de mogelijkheid om tijdelijke pauzes in te lassen in uw aflossingen, bijvoorbeeld in geval van financiële moeilijkheden of onverwachte situaties. Dit kan extra gemoedsrust bieden en u helpen om uw financiële verplichtingen op lange termijn naadloos te beheren.

Het ontbreken van onmiddellijke betaling vereist bij het afsluiten van een krediet lening kan dus een waardevol voordeel zijn, omdat het u de flexibiliteit geeft om uw financiën op een meer haalbare manier te beheren. Het stelt u in staat om onverwachte kosten aan te pakken zonder directe liquiditeitsproblemen te ervaren.

Het is echter belangrijk om in gedachten te houden dat hoewel er geen onmiddellijke betaling vereist is bij het afsluiten van de lening, u nog steeds rekening moet houden met de terugbetalingsverplichtingen op lange termijn. Zorg ervoor dat u de voorwaarden van uw lening begrijpt en dat u zich bewust bent van de rente en eventuele andere kosten die van toepassing kunnen zijn.

Kortom, het ontbreken van onmiddellijke betaling vereist bij het afsluiten van een krediet lening biedt flexibiliteit en gemak in uw financiële planning. Het stelt u in staat om uw uitgaven beter te beheren en uw financiële verplichtingen op een haalbare manier na te komen. Onthoud echter altijd dat het belangrijk is om verantwoordelijk te lenen en ervoor te zorgen dat u de lening kunt terugbetalen volgens de overeengekomen voorwaarden.

U heeft de mogelijkheid om meerdere soorten financiële producten te combineren in één kredietlening, waardoor u meer flexibiliteit heeft bij het beheren van uw financiën.

Een groot voordeel van een krediet lening is dat u de mogelijkheid heeft om meerdere soorten financiële producten te combineren in één lening. Dit geeft u meer flexibiliteit bij het beheren van uw financiën.

Stelt u zich eens voor dat u verschillende leningen, creditcardschulden of andere financiële verplichtingen heeft. Het kan lastig zijn om al deze afzonderlijke betalingen bij te houden en de verschillende rentetarieven en voorwaarden te beheren. Met een krediet lening kunt u al deze schulden samenvoegen tot één overzichtelijke lening.

Door uw financiële producten te combineren, kunt u profiteren van verschillende voordelen. Ten eerste vereenvoudigt het uw betalingsproces. In plaats van meerdere betalingen per maand te moeten doen, hoeft u nu slechts één betaling te doen aan de kredietverstrekker. Dit maakt het gemakkelijker om uw uitgaven bij te houden en op tijd te betalen.

Bovendien kan het consolideren van uw schulden in één krediet lening u helpen om de rentekosten te verlagen. Als u bijvoorbeeld creditcardschulden heeft met hoge rentetarieven, kunt u deze oversluiten naar een krediet lening met een lagere rente. Dit kan leiden tot aanzienlijke besparingen op lange termijn.

Een ander voordeel is dat het hebben van één lening in plaats van meerdere schulden uw financiële planning vereenvoudigt. U hoeft zich geen zorgen te maken over het bijhouden van verschillende vervaldatums en voorwaarden. Met één lening heeft u een duidelijk overzicht van uw maandelijkse betalingen en kunt u uw budget beter beheren.

Het combineren van financiële producten in een krediet lening biedt ook meer flexibiliteit. U kunt de lening aanpassen aan uw behoeften door het bedrag en de looptijd te kiezen die het beste bij u passen. Dit geeft u de vrijheid om uw financiën op uw eigen tempo te beheren.

Het is belangrijk op te merken dat het consolideren van schulden in een krediet lening niet voor iedereen de beste optie is. Het vereist een zorgvuldige evaluatie van uw financiële situatie en de kosten en voorwaarden van de lening. Het kan verstandig zijn om advies in te winnen bij een financieel adviseur voordat u deze stap neemt.

Al met al biedt het combineren van verschillende financiële producten in één krediet lening aanzienlijke voordelen op het gebied van gemak, rentebesparingen en financiële planning. Het kan u helpen om meer controle te krijgen over uw financiën en uw schulden effectiever af te betalen.

Kredietverstrekkers bieden vaak speciale voordelige tarieven voor nieuwe klanten of voor mensen met goede credit scores.

Een van de voordelen van een krediet lening is dat kredietverstrekkers vaak speciale aanbiedingen hebben voor nieuwe klanten of voor mensen met een goede credit score. Dit betekent dat u kunt profiteren van lagere rentetarieven en gunstige voorwaarden bij het afsluiten van uw lening.

Voor nieuwe klanten kan een kredietverstrekker bijvoorbeeld een introductieaanbod hebben, waarbij u gedurende een bepaalde periode een lagere rente betaalt. Dit kan u helpen om de kosten van uw lening te verlagen en u meer flexibiliteit te geven bij het terugbetalen ervan.

Daarnaast belonen kredietverstrekkers vaak mensen met goede credit scores. Als u in het verleden verantwoordelijk bent geweest met uw financiële verplichtingen en een goede kredietgeschiedenis heeft opgebouwd, kunt u in aanmerking komen voor lagere rentetarieven en betere voorwaarden. Dit komt doordat kredietverstrekkers vertrouwen hebben in uw vermogen om de lening terug te betalen op basis van uw betrouwbare financiële geschiedenis.

Het profiteren van deze speciale tarieven en aanbiedingen kan aanzienlijke besparingen opleveren gedurende de looptijd van uw lening. Het is echter belangrijk om te onthouden dat deze tarieven mogelijk niet permanent zijn en dat ze kunnen veranderen na verloop van tijd. Het is daarom verstandig om de voorwaarden van uw lening zorgvuldig te lezen en ervoor te zorgen dat u begrijpt hoe de rente kan veranderen na de introductieperiode.

Als u geïnteresseerd bent in het verkrijgen van een krediet lening met speciale tarieven, is het raadzaam om verschillende kredietverstrekkers te vergelijken. Door verschillende aanbieders te onderzoeken en offertes aan te vragen, kunt u de beste deal vinden die past bij uw behoeften en financiële situatie.

Kortom, een van de voordelen van een krediet lening is dat kredietverstrekkers vaak speciale voordelige tarieven bieden voor nieuwe klanten of voor mensen met goede credit scores. Dit kan u helpen om kosten te besparen en gunstige voorwaarden te krijgen bij het afsluiten van uw lening. Zorg er echter altijd voor dat u de voorwaarden begrijpt en dat u verantwoordelijk leent volgens uw financiële mogelijkheden.

Sommige kredietverstrekkers bieden extra voordelige tarieven aan bestaande klanten die hun schuld tijdig afbetalen of hun limiet verhogen om meer geld te lenen voor grote projecten zoals het renoveren van eigendom of het beginnen van eigen bedrijf .

Een van de voordelen van een krediet lening is dat sommige kredietverstrekkers extra voordelige tarieven aanbieden aan bestaande klanten die hun schuld tijdig afbetalen of hun limiet verhogen om meer geld te lenen voor grote projecten zoals het renoveren van eigendom of het beginnen van een eigen bedrijf.

Dit kan een stimulans zijn voor klanten om verantwoordelijkheid te tonen en hun financiële verplichtingen op tijd na te komen. Door tijdig af te lossen, kunnen zij profiteren van gunstigere rentetarieven en voorwaarden bij toekomstige leningen.

Bovendien kan het verhogen van de limiet voor bestaande klanten hen in staat stellen om grotere projecten aan te pakken die anders misschien niet haalbaar zouden zijn. Dit kan bijvoorbeeld het geval zijn bij het renoveren van een eigendom of het starten van een eigen bedrijf, waar extra financiële middelen nodig zijn.

Het bieden van extra voordelen aan trouwe klanten is een manier waarop kredietverstrekkers loyaliteit belonen en langdurige relaties opbouwen met hun klanten. Het creëert ook een win-winsituatie, waarbij klanten profiteren van betere tarieven en voorwaarden, terwijl de kredietverstrekker waardevolle en betrouwbare klanten behoudt.

Het is echter belangrijk op te merken dat deze voordelen vaak afhankelijk zijn van de individuele kredietverstrekker en de specifieke voorwaarden van het krediet. Het is daarom altijd verstandig om de details en voorwaarden zorgvuldig te lezen voordat u zich committeert aan een krediet lening.

Kortom, het feit dat sommige kredietverstrekkers extra voordelige tarieven aanbieden aan bestaande klanten die hun schuld tijdig afbetalen of hun limiet verhogen, kan een aantrekkelijk voordeel zijn van een krediet lening. Het beloont verantwoordelijkheid en biedt klanten de mogelijkheid om grotere projecten aan te pakken met extra financiële middelen.

Veel bankinstelling en andere financiële instelling biedt online toepassing opties, waardoor je gemakkelijk en sneller je lening kan aanvragen zonder dat je naar eender welke locatie moet gaan

Een groot voordeel van een krediet lening is dat veel bankinstellingen en andere financiële instellingen online aanvraagopties bieden. Dit betekent dat je gemakkelijk en sneller je lening kunt aanvragen zonder dat je naar een fysieke locatie hoeft te gaan.

Dankzij de online toepassingsmogelijkheden kun je het hele proces vanuit het comfort van je eigen huis regelen. Je hebt alleen een computer, laptop of zelfs je smartphone nodig, samen met een internetverbinding. Hierdoor bespaar je tijd en moeite die anders nodig zou zijn om naar een bankkantoor te gaan en persoonlijk documenten in te dienen.

Met de online aanvraagopties kun je eenvoudig alle benodigde informatie invullen en de vereiste documenten uploaden. Dit versnelt het goedkeuringsproces aanzienlijk, waardoor je sneller toegang krijgt tot het geld dat je nodig hebt. Bovendien kun je op elk moment van de dag of nacht een aanvraag indienen, omdat online aanvraagformulieren 24/7 beschikbaar zijn.

Een ander voordeel is dat de online aanvraagprocedure vaak zeer gebruiksvriendelijk is. Bankinstellingen en financiële instellingen hebben hun websites zo ontworpen dat ze intuïtief en eenvoudig te navigeren zijn. Ze begeleiden je stap voor stap bij het invullen van de benodigde gegevens, waardoor het proces soepel verloopt, zelfs als je geen ervaring hebt met online leningaanvragen.

Bovendien biedt de online aanvraagoptie vaak de mogelijkheid om je leningstatus op elk moment te volgen. Je kunt inloggen op je account en de voortgang van je aanvraag bekijken, evenals belangrijke informatie zoals het bedrag van de goedgekeurde lening en de aflossingsvoorwaarden. Dit geeft je gemoedsrust en houdt je op de hoogte van alle belangrijke updates.

Al met al maakt het feit dat veel bankinstellingen en financiële instellingen online toepassingsmogelijkheden bieden, het proces van het aanvragen van een krediet lening veel gemakkelijker en sneller. Je kunt alles regelen vanuit het comfort van je eigen huis, op een tijdstip dat jou uitkomt. Dit bespaart tijd, moeite en maakt het hele proces veel handiger voor jou als lener.

Kredietleningen kunnen leiden tot een hoge schuld en een lage kredietwaardigheid.

Hoewel krediet leningen handig kunnen zijn in tijden van financiële nood, is het belangrijk om de mogelijke nadelen ervan te begrijpen. Een van de belangrijkste nadelen is dat krediet leningen kunnen leiden tot een hoge schuld en een lage kredietwaardigheid.

Wanneer u geld leent via een krediet lening, moet u zich bewust zijn van de rente die u moet betalen. De rente op krediet leningen kan hoog zijn, vooral als u geen goede kredietgeschiedenis heeft. Dit betekent dat u mogelijk meer geld moet terugbetalen dan het bedrag dat u oorspronkelijk heeft geleend.

Daarnaast kan het verleidelijk zijn om steeds opnieuw gebruik te maken van uw kredietlimiet, vooral als het gaat om doorlopende kredieten of creditcards. Dit kan resulteren in accumulerende schulden die moeilijk af te lossen zijn. Het niet op tijd terugbetalen van uw lening kan leiden tot extra kosten en boetes, waardoor uw schuld verder groeit.

Het hebben van een hoge schuld kan ook invloed hebben op uw kredietwaardigheid. Kredietverstrekkers kijken naar uw betalingsgeschiedenis en het bedrag aan uitstaande schulden bij het beoordelen van uw kredietaanvraag. Als u meerdere leningen heeft of als u regelmatig achterloopt met betalingen, kan dit resulteren in een lagere kredietwaardigheid. Dit kan van invloed zijn op uw vermogen om in de toekomst leningen of andere vormen van krediet te verkrijgen.

Om dit con van krediet leningen te vermijden, is het belangrijk om verantwoordelijk te lenen en uw financiële situatie goed te beheren. Zorg ervoor dat u zich bewust bent van de rentevoeten en dat u alleen leent wat u echt nodig heeft en kunt terugbetalen. Maak een budget en houd uw uitgaven onder controle om ervoor te zorgen dat u uw lening op tijd kunt aflossen.

Als u merkt dat u moeite heeft om uw schulden af te betalen, is het raadzaam om contact op te nemen met een financieel adviseur of schuldhulpverlener. Zij kunnen u helpen bij het beheren van uw schulden en het vinden van mogelijke oplossingen.

Kortom, hoewel krediet leningen nuttig kunnen zijn in bepaalde situaties, is het belangrijk om voorzichtig te zijn en de mogelijke nadelen ervan te begrijpen. Het aangaan van een hoge schuld en een lage kredietwaardigheid kan ernstige financiële gevolgen hebben op de lange termijn. Wees verantwoordelijk bij het lenen en zorg ervoor dat u altijd de voorwaarden begrijpt voordat u zich committeert aan een krediet lening.

Kredietleningen zijn vaak duur, waardoor de maandelijkse aflossingen hoog kunnen zijn.

Een van de nadelen van kredietleningen is dat ze vaak gepaard gaan met hoge kosten. Kredietverstrekkers rekenen doorgaans rente en andere vergoedingen aan voor het verstrekken van een lening. Deze kosten kunnen oplopen en resulteren in hogere maandelijkse aflossingen.

De rentetarieven op kredietleningen kunnen aanzienlijk hoger zijn dan die van traditionele bankleningen. Dit komt doordat kredietverstrekkers een hoger risico nemen door geld uit te lenen aan mensen zonder onderpand of met een minder gunstige kredietgeschiedenis. Als gevolg hiervan worden de rentetarieven verhoogd om dit risico te compenseren.

Daarnaast kunnen er ook andere kosten verbonden zijn aan kredietleningen, zoals administratiekosten, verzekeringen of provisies. Deze extra kosten kunnen bijdragen aan de totale kostprijs van de lening en resulteren in hogere maandelijkse aflossingen voor de lener.

Het hoge bedrag van de maandelijkse aflossingen kan een last vormen voor het budget van de lener. Het kan betekenen dat er minder geld overblijft voor andere belangrijke uitgaven of dat er moeilijkheden ontstaan bij het rondkomen met het beschikbare inkomen.

Om deze reden is het belangrijk om goed na te denken voordat u een kredietlening aangaat en om uw financiële situatie zorgvuldig te evalueren. Zorg ervoor dat u de kosten en de maandelijkse aflossingen kunt dragen voordat u zich committeert aan een lening. Het is verstandig om verschillende kredietverstrekkers te vergelijken om de beste voorwaarden en tarieven te vinden die passen bij uw financiële mogelijkheden.

Kortom, hoewel kredietleningen handig kunnen zijn in bepaalde situaties, is het belangrijk om op de hoogte te zijn van de mogelijke nadelen. De hoge kosten van kredietleningen kunnen resulteren in hoge maandelijkse aflossingen, wat een impact kan hebben op uw financiële stabiliteit. Wees verantwoordelijk en zorg ervoor dat u volledig begrijpt wat de lening inhoudt voordat u deze aangaat.

Bij het afsluiten van een krediet lening is het belangrijk om op de hoogte te zijn van alle kosten en voorwaarden die ermee gepaard gaan. Een van de nadelen van kredietleningen is dat ze vaak verplichte verzekeringen bevatten, wat extra kosten met zich meebrengt.

Kredietverstrekkers kunnen eisen dat u een verzekering afsluit om ervoor te zorgen dat de lening wordt terugbetaald, zelfs in geval van onvoorziene omstandigheden zoals arbeidsongeschiktheid, overlijden of werkloosheid. Hoewel deze verzekeringen bedoeld zijn om financiële bescherming te bieden, kunnen ze de totale kosten van uw lening aanzienlijk verhogen.

De premies voor deze verplichte verzekeringen worden vaak berekend op basis van het geleende bedrag en de looptijd van de lening. Dit betekent dat hoe hoger het geleende bedrag en hoe langer de looptijd, hoe hoger de premie zal zijn. Deze extra kosten kunnen aanzienlijk oplopen en moeten in uw budget worden meegenomen bij het evalueren van de totale kosten van uw lening.

Hoewel deze verzekeringen soms nuttig kunnen zijn om financiële risico’s af te dekken, is het belangrijk om kritisch te kijken naar hun waarde en of ze echt nodig zijn in uw specifieke situatie. Het kan voordelig zijn om alternatieve verzekeringsmogelijkheden te onderzoeken en de kosten en dekking te vergelijken voordat u zich committeert aan een verplichte verzekering.

Het is essentieel om de voorwaarden van deze verplichte verzekeringen zorgvuldig te lezen en te begrijpen voordat u een krediet lening afsluit. Zorg ervoor dat u op de hoogte bent van eventuele beperkingen, uitsluitingen of andere clausules die van invloed kunnen zijn op uw financiële situatie.

Kortom, het is belangrijk om bewust te zijn van de extra kosten die gepaard gaan met verplichte verzekeringen bij kredietleningen. Het is raadzaam om de voor- en nadelen zorgvuldig af te wegen voordat u zich committeert aan deze extra kosten. Het vergelijken van verschillende aanbieders en het begrijpen van de voorwaarden kan u helpen een weloverwogen beslissing te nemen bij het afsluiten van een krediet lening.

Als je niet op tijd betaalt, kan dit gevolgen hebben voor je credit score en financiële situatie in het algemeen.

Hoewel een krediet lening veel voordelen kan bieden, is het belangrijk om ook op de mogelijke nadelen te letten. Een van de belangrijkste nadelen van een krediet lening is dat het niet tijdig terugbetalen ervan negatieve gevolgen kan hebben voor je credit score en financiële situatie in het algemeen.

Wanneer je een krediet lening afsluit, ga je een contract aan met de kredietverstrekker waarin staat dat je het geleende bedrag plus rente binnen een bepaalde periode moet terugbetalen. Als je deze betalingsverplichtingen niet nakomt en achterstallig raakt met je betalingen, kan dit leiden tot verschillende problemen.

Een van de directe gevolgen is dat de kredietverstrekker extra kosten in rekening kan brengen, zoals boetes of verhoogde rentetarieven. Deze extra kosten kunnen ervoor zorgen dat de totale schuld steeds verder oploopt, waardoor het nog moeilijker wordt om uit de schulden te komen.

Daarnaast kan het niet tijdig betalen van een krediet lening ook leiden tot negatieve meldingen op je credit score. Kredietbureaus houden bij hoe goed jij je financiële verplichtingen nakomt en gebruiken deze informatie om jouw credit score te berekenen. Als er achterstallige betalingen worden gemeld door de kredietverstrekker, zal dit een negatieve invloed hebben op je credit score. Een lage credit score kan het moeilijker maken om in de toekomst andere leningen of kredieten te verkrijgen, zoals een hypotheek of autolening.

Bovendien kunnen de gevolgen van het niet tijdig betalen van een krediet lening verder reiken dan alleen financiële beperkingen. Het kan ook leiden tot extra stress en zorgen over je financiële situatie. Het is belangrijk om altijd verantwoordelijk te lenen en ervoor te zorgen dat je de terugbetalingsverplichtingen kunt nakomen voordat je een krediet lening afsluit.

Kortom, als je niet op tijd betaalt bij een krediet lening, kan dit ernstige gevolgen hebben voor je credit score en algemene financiële situatie. Het is essentieel om altijd bewust te zijn van de risico’s en ervoor te zorgen dat je de lening op tijd en volgens de overeengekomen voorwaarden kunt terugbetalen.