Een persoonlijke lening is een populaire manier om geld te lenen voor verschillende doeleinden, zoals het financieren van een grote aankoop of het consolideren van bestaande schulden. Voordat u echter een persoonlijke lening afsluit, is het belangrijk om te weten wat de kosten zijn en hoeveel u maandelijks moet terugbetalen. Een handige manier om dit te berekenen is door middel van een persoonlijke lening simulatie.

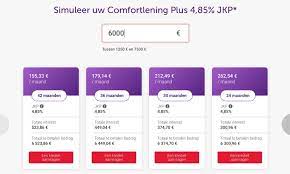

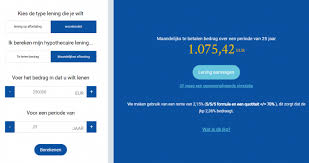

Een persoonlijke lening simulatie is een tool die veel kredietverstrekkers aanbieden op hun website. Met deze tool kunt u eenvoudig berekenen hoeveel u kunt lenen en wat de kosten zijn van de lening. U vult simpelweg het gewenste leenbedrag in, samen met de looptijd van de lening en eventuele andere gegevens zoals uw inkomen en gezinssituatie. Vervolgens krijgt u direct een overzicht van de maandelijkse aflossingen en totale kosten.

Een groot voordeel van het gebruik van een persoonlijke lening simulatie is dat u snel kunt zien welke kredietverstrekker de beste voorwaarden biedt voor uw specifieke situatie. U kunt namelijk verschillende scenario’s simuleren en vergelijken, waardoor u een weloverwogen beslissing kunt nemen.

Bovendien is een persoonlijke lening simulatie volledig vrijblijvend en kosteloos. U bent niet verplicht om daadwerkelijk een lening af te sluiten bij de kredietverstrekker waarbij u de simulatie heeft gedaan. Het is slechts een handige tool om u te helpen bij het maken van een beslissing.

Het is wel belangrijk om op te merken dat de berekende kosten en maandelijkse aflossingen slechts een indicatie zijn. De werkelijke kosten kunnen afwijken van de simulatie, afhankelijk van uw persoonlijke situatie en de voorwaarden van de kredietverstrekker. Het is daarom altijd verstandig om verschillende offertes aan te vragen en deze goed te vergelijken voordat u een definitieve beslissing neemt.

Kortom, als u overweegt om een persoonlijke lening af te sluiten, is het zeker de moeite waard om gebruik te maken van een persoonlijke lening simulatie. Het geeft u snel inzicht in de kosten en maandelijkse aflossingen, zodat u een weloverwogen beslissing kunt nemen. Vergeet echter niet om verschillende offertes aan te vragen en deze goed te vergelijken voordat u definitief beslist.

6 Voordelen van Persoonlijke Lening Simuleren: Bespaar Tijd, Geld en Vind de Beste Opties

- U kunt de meest gunstige tarieven en voorwaarden vinden door het simuleren van een persoonlijke lening.

- U hoeft niet naar verschillende banken of financiële instellingen te gaan om verschillende offertes te vergelijken.

- U krijgt direct een overzicht van de beschikbare opties en hun kosten, waardoor u gemakkelijk een goede keuze kunt maken.

- Het proces is snel en gemakkelijk, waardoor u geld bespaart op tijd en energie die anders aan het vergelijken van offertes zou worden besteed.

- U kunt ook eenvoudig zien wat de mogelijkheden zijn als u in de toekomst meer geld nodig heeft dan uw huidige lening biedt.

- Door eerst te simuleren voordat u definitief gaat lenen, weet u precies wat voor lening bij u past en welke financiële last dat met zich meebrengt

4 nadelen van het simuleren van een persoonlijke lening

- Je kunt je in financiële problemen storten als je niet voorzichtig bent met het afbetalen van de lening.

- De rente is meestal hoger dan bij andere soorten leningen, waardoor je meer terug moet betalen.

- Je kunt een hogere rente betalen als je een slechte kredietwaardigheid hebt.

- Als je niet op tijd aflost, zullen er extra kosten worden berekend en kan de schuld oplopen tot onbetaalbare bedragen.

U kunt de meest gunstige tarieven en voorwaarden vinden door het simuleren van een persoonlijke lening.

Een persoonlijke lening kan een handige manier zijn om extra financiële ruimte te creëren. Het is echter belangrijk om de juiste lening te kiezen die past bij uw persoonlijke situatie en wensen. Een persoonlijke lening simulatie kan u hierbij helpen.

Een groot voordeel van het simuleren van een persoonlijke lening is dat u snel en eenvoudig de meest gunstige tarieven en voorwaarden kunt vinden. Door verschillende scenario’s te simuleren, kunt u namelijk zien welke kredietverstrekker de beste rentetarieven en voorwaarden biedt voor uw specifieke situatie.

Dit kan uiteindelijk veel geld besparen, omdat de rentevoeten en voorwaarden sterk kunnen variëren tussen verschillende kredietverstrekkers. Door gebruik te maken van een persoonlijke lening simulatie kunt u dus gemakkelijk de beste deal vinden, zonder dat u hiervoor talloze offertes hoeft aan te vragen.

Bovendien is het simuleren van een persoonlijke lening volledig vrijblijvend en kosteloos. U bent niet verplicht om daadwerkelijk een lening af te sluiten bij de kredietverstrekker waarbij u de simulatie heeft gedaan. Het is slechts een handige tool om u te helpen bij het maken van een weloverwogen beslissing.

Kortom, als u op zoek bent naar een persoonlijke lening, is het zeker aan te raden om gebruik te maken van een persoonlijke lening simulatie. Het kan u helpen om snel en eenvoudig de meest gunstige tarieven en voorwaarden te vinden, zonder dat u hiervoor veel tijd en moeite hoeft te investeren.

U hoeft niet naar verschillende banken of financiële instellingen te gaan om verschillende offertes te vergelijken.

Een persoonlijke lening simulatie is een handige tool waarmee u snel en gemakkelijk kunt berekenen hoeveel u kunt lenen en wat de kosten zijn van de lening. Maar er is nog een groot voordeel aan het gebruik van een persoonlijke lening simulatie: u hoeft niet naar verschillende banken of financiële instellingen te gaan om verschillende offertes te vergelijken.

In het verleden was het vergelijken van verschillende offertes voor persoonlijke leningen een tijdrovend proces. U moest naar verschillende banken en financiële instellingen gaan, informatie verzamelen en vervolgens de offertes vergelijken om te zien welke de beste voorwaarden bood. Dit kostte niet alleen veel tijd, maar was ook erg vermoeiend.

Met een persoonlijke lening simulatie hoeft u echter niet meer naar verschillende banken of financiële instellingen te gaan. U kunt eenvoudig online verschillende scenario’s simuleren en vergelijken, waardoor u snel inzicht krijgt in welke kredietverstrekker de beste voorwaarden biedt voor uw specifieke situatie.

Dit bespaart niet alleen veel tijd, maar ook veel frustratie. U hoeft zich geen zorgen te maken over het missen van belangrijke informatie of het vergeten van bepaalde kosten, omdat alles duidelijk wordt weergegeven in de simulatietool.

Kortom, als u op zoek bent naar een persoonlijke lening, is het zeker de moeite waard om gebruik te maken van een persoonlijke lening simulatie. Het bespaart u niet alleen tijd en moeite, maar geeft u ook snel inzicht in welke kredietverstrekker de beste voorwaarden biedt voor uw specifieke situatie.

U krijgt direct een overzicht van de beschikbare opties en hun kosten, waardoor u gemakkelijk een goede keuze kunt maken.

Een persoonlijke lening simulatie is een handige tool die u helpt om snel en gemakkelijk inzicht te krijgen in de beschikbare opties en hun kosten. Dit is een groot voordeel, omdat u hierdoor direct kunt zien welke kredietverstrekker de beste voorwaarden biedt voor uw specifieke situatie.

Met een persoonlijke lening simulatie hoeft u niet zelf alle verschillende opties te onderzoeken en uit te zoeken wat de kosten zijn. U vult simpelweg uw gegevens in en krijgt direct een overzicht van de beschikbare opties en hun kosten. Hierdoor kunt u gemakkelijk een goede keuze maken, zonder dat u daar veel tijd aan kwijt bent.

Bovendien kunt u met een persoonlijke lening simulatie snel verschillende scenario’s vergelijken. U kunt bijvoorbeeld het leenbedrag of de looptijd van de lening aanpassen om te zien wat het effect hiervan is op de maandelijkse aflossingen en totale kosten. Dit geeft u een goed beeld van wat de beste optie is voor uw specifieke situatie.

Al met al biedt een persoonlijke lening simulatie dus veel voordelen. Het geeft u snel inzicht in de beschikbare opties en hun kosten, waardoor u gemakkelijk een goede keuze kunt maken. Bovendien bespaart het u veel tijd en moeite, omdat u niet zelf alle verschillende opties hoeft uit te zoeken. Als u overweegt om een persoonlijke lening af te sluiten, is het daarom zeker aan te raden om gebruik te maken van deze handige tool.

Het proces is snel en gemakkelijk, waardoor u geld bespaart op tijd en energie die anders aan het vergelijken van offertes zou worden besteed.

Wanneer u op zoek bent naar een persoonlijke lening, kan het vergelijken van offertes een tijdrovend proces zijn. Gelukkig is er een handige oplossing: een persoonlijke lening simulatie. Het proces is snel en gemakkelijk, waardoor u geld bespaart op tijd en energie die anders aan het vergelijken van offertes zou worden besteed.

Met een persoonlijke lening simulatie kunt u in slechts enkele minuten verschillende scenario’s berekenen en vergelijken. U hoeft alleen maar het gewenste leenbedrag, de looptijd van de lening en eventuele andere gegevens in te voeren, zoals uw inkomen en gezinssituatie. Vervolgens krijgt u direct een overzicht van de maandelijkse aflossingen en totale kosten.

Dit betekent dat u niet langer tijd hoeft te besteden aan het aanvragen en vergelijken van offertes bij verschillende kredietverstrekkers. U kunt eenvoudig online verschillende scenario’s simuleren en de beste optie kiezen voor uw situatie.

Bovendien is het gebruik van een persoonlijke lening simulatie volledig vrijblijvend en kosteloos. U bent niet verplicht om daadwerkelijk een lening af te sluiten bij de kredietverstrekker waarbij u de simulatie heeft gedaan. Het is slechts een handige tool om u te helpen bij het maken van een weloverwogen beslissing.

Kortom, als u tijd wilt besparen bij het vergelijken van persoonlijke leningen, dan is het zeker de moeite waard om gebruik te maken van een persoonlijke lening simulatie. Het is snel, gemakkelijk en kosteloos, en het geeft u direct inzicht in de kosten en maandelijkse aflossingen van verschillende scenario’s.

U kunt ook eenvoudig zien wat de mogelijkheden zijn als u in de toekomst meer geld nodig heeft dan uw huidige lening biedt.

Een persoonlijke lening simulatie biedt niet alleen inzicht in de kosten en maandelijkse aflossingen van uw huidige lening, maar ook in de mogelijkheden voor toekomstige leningen. Als u bijvoorbeeld verwacht dat u in de toekomst meer geld nodig heeft dan uw huidige lening biedt, kunt u dit eenvoudig simuleren.

Door te spelen met verschillende leenbedragen en looptijden, kunt u zien wat de mogelijkheden zijn als u in de toekomst meer geld nodig heeft. U kunt bijvoorbeeld berekenen wat de maandelijkse aflossingen zouden zijn als u een hoger bedrag zou lenen of een langere looptijd zou kiezen.

Dit is een handige functie van een persoonlijke lening simulatie omdat het u helpt om beter voorbereid te zijn op de toekomst. U kunt alvast rekening houden met eventuele extra kosten en weten wat uw opties zijn als u meer geld nodig heeft.

Het is echter wel belangrijk om op te merken dat het simuleren van toekomstige leningen slechts een indicatie geeft. De werkelijke kosten kunnen afwijken van de simulatie, afhankelijk van uw persoonlijke situatie en de voorwaarden van de kredietverstrekker.

Desalniettemin kan het gebruik van een persoonlijke lening simulatie dus helpen bij het plannen van uw financiële toekomst. Het geeft u inzicht in zowel uw huidige als toekomstige financiële situatie, zodat u beter voorbereid bent op eventuele extra kosten.

Door eerst te simuleren voordat u definitief gaat lenen, weet u precies wat voor lening bij u past en welke financiële last dat met zich meebrengt

Een persoonlijke lening kan een handige manier zijn om snel extra geld te lenen voor bijvoorbeeld een grote aankoop of het consolideren van bestaande schulden. Het is echter belangrijk om te weten wat de kosten zijn en hoeveel u maandelijks moet terugbetalen voordat u definitief beslist om een lening af te sluiten.

Een groot voordeel van het simuleren van een persoonlijke lening is dat u precies weet wat voor lening bij u past en welke financiële last dat met zich meebrengt. Door eerst te simuleren voordat u definitief gaat lenen, kunt u verschillende scenario’s vergelijken en de beste optie kiezen die past bij uw financiële situatie.

Een persoonlijke lening simulatie geeft inzicht in de maandelijkse aflossingen en totale kosten, zodat u niet voor verrassingen komt te staan. U kunt het leenbedrag, de looptijd en eventuele andere gegevens invullen om zo een duidelijk beeld te krijgen van de kosten van de lening.

Door gebruik te maken van een persoonlijke lening simulatie kunt u dus verantwoord geld lenen en voorkomen dat u in financiële problemen komt. Het is daarom altijd verstandig om eerst te simuleren voordat u definitief beslist om een persoonlijke lening af te sluiten. Zo weet u precies waar u aan toe bent en kunt u met een gerust hart genieten van uw aankoop of investering.

Je kunt je in financiële problemen storten als je niet voorzichtig bent met het afbetalen van de lening.

Hoewel het gebruik van een persoonlijke lening simulatie een handige manier is om de kosten en maandelijkse aflossingen van een lening te berekenen, zijn er ook nadelen aan verbonden. Een belangrijk nadeel is dat je jezelf in financiële problemen kunt storten als je niet voorzichtig bent met het afbetalen van de lening.

Als je bijvoorbeeld meer leent dan je eigenlijk kunt terugbetalen, of als je niet goed nadenkt over de looptijd en rentevoet van de lening, kan dit leiden tot financiële problemen. Je zult dan maandelijks meer moeten betalen dan je eigenlijk kunt missen, waardoor je in de problemen komt met andere rekeningen en uitgaven.

Daarom is het erg belangrijk om voorzichtig te zijn bij het afsluiten van een persoonlijke lening. Zorg ervoor dat je alleen leent wat je echt nodig hebt en wat binnen jouw budget past. Houd ook rekening met onverwachte uitgaven die kunnen optreden tijdens de looptijd van de lening.

Een ander belangrijk aspect is om op tijd te betalen. Als je niet op tijd betaalt, kunnen er extra kosten in rekening worden gebracht, waardoor de totale kosten van de lening nog hoger worden. Zorg er daarom voor dat je altijd op tijd betaalt en houd rekening met eventuele veranderingen in jouw financiële situatie.

Kortom, hoewel het gebruik van een persoonlijke lening simulatie handig kan zijn om de kosten en maandelijkse aflossingen te berekenen, is het belangrijk om voorzichtig te zijn bij het afsluiten van een lening. Zorg ervoor dat je alleen leent wat je echt nodig hebt en wat binnen jouw budget past, en betaal altijd op tijd om financiële problemen te voorkomen.

De rente is meestal hoger dan bij andere soorten leningen, waardoor je meer terug moet betalen.

Een persoonlijke lening kan een handige manier zijn om snel geld te lenen voor verschillende doeleinden, maar het is belangrijk om op te merken dat er ook nadelen aan verbonden zijn. Eén van de nadelen van een persoonlijke lening is dat de rente meestal hoger is dan bij andere soorten leningen, zoals bijvoorbeeld een hypotheek of een autolening.

Dit betekent dat u meer moet terugbetalen dan wat u oorspronkelijk heeft geleend. Het kan daarom verleidelijk zijn om meer te lenen dan u eigenlijk nodig heeft, omdat u denkt dat u het later wel kunt terugbetalen. Dit kan echter leiden tot financiële problemen in de toekomst, omdat u mogelijk moeite heeft met het terugbetalen van de lening en de hoge rente.

Het is daarom belangrijk om goed na te denken voordat u besluit om een persoonlijke lening af te sluiten en ervoor te zorgen dat u alleen leent wat u echt nodig heeft en wat binnen uw budget past. Daarnaast is het altijd verstandig om verschillende kredietverstrekkers te vergelijken en offertes aan te vragen, zodat u de beste deal kunt vinden met de laagste rente.

Kortom, hoewel een persoonlijke lening simulatie een handige tool kan zijn om snel inzicht te krijgen in de kosten en maandelijkse aflossingen van een persoonlijke lening, moet u zich bewust zijn van het feit dat de rente meestal hoger is dan bij andere soorten leningen. Zorg ervoor dat u alleen leent wat u echt nodig heeft en vergelijk verschillende kredietverstrekkers om de beste deal te vinden.

Je kunt een hogere rente betalen als je een slechte kredietwaardigheid hebt.

Hoewel het simuleren van een persoonlijke lening een handige manier is om de kosten en maandelijkse aflossingen te berekenen, is het belangrijk om op te merken dat de rente die u betaalt afhankelijk is van uw kredietwaardigheid. Als u een slechte kredietwaardigheid heeft, kan dit betekenen dat u een hogere rente betaalt dan iemand met een goede kredietwaardigheid.

Een slechte kredietwaardigheid kan verschillende oorzaken hebben, zoals het hebben van openstaande schulden of het niet tijdig terugbetalen van leningen in het verleden. Kredietverstrekkers zien dit als een risico en kunnen daarom hogere rentetarieven hanteren om zichzelf te beschermen.

Als u merkt dat u een hogere rente betaalt dan verwacht bij het simuleren van uw persoonlijke lening, is het belangrijk om te kijken naar manieren om uw kredietwaardigheid te verbeteren. Dit kan onder meer inhouden dat u openstaande schulden aflost en ervoor zorgt dat u toekomstige betalingen op tijd doet.

Het verbeteren van uw kredietwaardigheid kan niet alleen leiden tot lagere rentetarieven voor toekomstige leningen, maar ook tot betere financiële stabiliteit op de lange termijn. Wees dus alert op uw kredietwaardigheid en neem de nodige stappen om deze te verbeteren als dat nodig is.

Hoewel een persoonlijke lening simulatie een handige tool kan zijn om de kosten en maandelijkse aflossingen van een lening te berekenen, is het belangrijk om te onthouden dat er ook risico’s verbonden zijn aan het afsluiten van een persoonlijke lening. Een van de grootste nadelen is dat als u niet op tijd aflost, er extra kosten in rekening worden gebracht en de schuld kan oplopen tot onbetaalbare bedragen.

Het is daarom essentieel om ervoor te zorgen dat u zich bewust bent van de voorwaarden van de lening voordat u deze afsluit. Zorg ervoor dat u begrijpt wat de rentevoet is en hoeveel u maandelijks moet terugbetalen. Maak ook een plan voor hoe u de lening gaat aflossen en houd hierbij rekening met alle andere financiële verplichtingen die u heeft.

Als u merkt dat u moeite heeft om de lening af te betalen, neem dan zo snel mogelijk contact op met uw kredietverstrekker. Zij kunnen mogelijk een betalingsregeling treffen of andere opties bieden om te voorkomen dat uw schuld onbetaalbaar wordt.

Kortom, hoewel een persoonlijke lening simulatie nuttig kan zijn bij het berekenen van de kosten en maandelijkse aflossingen van een lening, is het belangrijk om ook bewust te zijn van de risico’s die gepaard gaan met het afsluiten van een persoonlijke lening. Zorg ervoor dat u zich goed informeert over de voorwaarden van de lening voordat u deze afsluit en maak een plan voor hoe u de lening gaat aflossen om te voorkomen dat uw schuld onbetaalbaar wordt.