Berekening van de maandelijkse aflossing van een hypothecaire lening: Een essentiële stap in uw financiële planning

De berekening van de maandelijkse aflossing van een hypothecaire lening is een belangrijk aspect voor iedereen die overweegt om een huis te kopen. Het is essentieel om te begrijpen hoe deze berekening werkt, zodat u een duidelijk beeld krijgt van wat u maandelijks moet terugbetalen.

De maandelijkse aflossing van een hypothecaire lening wordt bepaald door verschillende factoren, waaronder het geleende bedrag, de looptijd van de lening en de rentevoet. Over het algemeen geldt dat hoe hoger het geleende bedrag en hoe langer de looptijd, hoe hoger de maandelijkse aflossing zal zijn.

Om de maandelijkse aflossing van uw hypothecaire lening te berekenen, kunt u gebruik maken van een online hypotheekcalculator of de volgende formule:

Maandelijkse aflossing = (Leningbedrag x Rentevoet / 12) / (1 – (1 + Rentevoet / 12)^(-Aantal maanden))

In deze formule staat het leningbedrag voor het totale bedrag dat u heeft geleend, de rentevoet voor het jaarlijkse rentepercentage dat u betaalt en het aantal maanden voor de totale looptijd van de lening in maanden.

Het is belangrijk om te onthouden dat naast de maandelijkse aflossing ook andere kosten komen kijken bij het afsluiten van een hypothecaire lening, zoals notariskosten, schattingskosten en dossierkosten. Het is verstandig om al deze kosten mee te nemen in uw budgetplanning.

Door een goede berekening te maken van uw maandelijkse aflossing en alle bijkomende kosten in overweging te nemen, kunt u zich goed voorbereiden op het aangaan van een hypothecaire lening en ervoor zorgen dat u financieel stabiel blijft gedurende de looptijd van uw lening.

Zes Tips voor het Berekenen van de Maandelijkse Aflossing van je Hypothecaire Lening

- Bepaal je leencapaciteit op basis van je inkomen en vaste kosten.

- Vergelijk verschillende hypothecaire leningen om de beste voorwaarden te vinden.

- Let op bijkomende kosten zoals notariskosten en dossierkosten.

- Kies tussen een vaste of variabele rentevoet, afhankelijk van je financiële situatie en risicobereidheid.

- Hou rekening met de looptijd van de lening en de impact op je maandelijkse aflossingen.

- Vraag advies aan een specialist zoals een financieel adviseur of bankmedewerker.

Bepaal je leencapaciteit op basis van je inkomen en vaste kosten.

Het is van essentieel belang om je leencapaciteit te bepalen op basis van je inkomen en vaste kosten bij het overwegen van het afsluiten van een hypothecaire lening. Door een grondige analyse te maken van je maandelijkse inkomsten en uitgaven, inclusief vaste kosten zoals huur, nutsvoorzieningen en andere leningen, krijg je een duidelijk beeld van hoeveel je comfortabel kunt lenen zonder in financiële moeilijkheden te komen. Het is verstandig om realistisch te blijven en een lening af te sluiten die past binnen je budget, zodat je de maandelijkse aflossingen probleemloos kunt blijven betalen en tegelijkertijd financiële stabiliteit behoudt.

Vergelijk verschillende hypothecaire leningen om de beste voorwaarden te vinden.

Om de beste voorwaarden te vinden voor uw hypothecaire lening, is het essentieel om verschillende leningen met elkaar te vergelijken. Door verschillende hypothecaire leningen te vergelijken, kunt u niet alleen de maandelijkse aflossing berekenen, maar ook de rentevoeten, looptijden en bijkomende kosten in overweging nemen. Op die manier kunt u een weloverwogen beslissing nemen en de lening kiezen die het best aansluit bij uw financiële situatie en behoeften. Het vergelijken van verschillende opties stelt u in staat om de beste deal te vinden en kan op lange termijn veel geld besparen.

Let op bijkomende kosten zoals notariskosten en dossierkosten.

Het is van groot belang om bij het berekenen van de maandelijkse aflossing van een hypothecaire lening ook rekening te houden met bijkomende kosten, zoals notariskosten en dossierkosten. Deze kosten kunnen aanzienlijk zijn en dienen meegenomen te worden in uw totale budgetplanning bij het afsluiten van een lening. Het is verstandig om vooraf goed geïnformeerd te zijn over alle mogelijke extra kosten die gepaard gaan met het afsluiten van een hypothecaire lening, zodat u niet voor verrassingen komt te staan en uw financiële situatie goed kunt beheren.

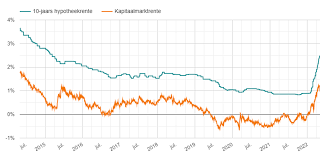

Kies tussen een vaste of variabele rentevoet, afhankelijk van je financiële situatie en risicobereidheid.

Het kiezen tussen een vaste of variabele rentevoet voor je hypothecaire lening is een belangrijke beslissing die afhangt van je financiële situatie en risicobereidheid. Een vaste rentevoet biedt zekerheid omdat je maandelijkse aflossing gedurende de hele looptijd van de lening hetzelfde blijft, ongeacht schommelingen op de markt. Aan de andere kant kan een variabele rentevoet initieel voordeliger zijn, maar deze kan in de toekomst stijgen of dalen, waardoor je maandelijkse aflossing kan veranderen. Het is belangrijk om zorgvuldig te overwegen welk type rentevoet het beste past bij jouw financiële doelen en comfortniveau, zodat je een weloverwogen beslissing kunt nemen bij het afsluiten van je hypothecaire lening.

Hou rekening met de looptijd van de lening en de impact op je maandelijkse aflossingen.

Het is van groot belang om bij de berekening van de maandelijkse aflossing van een hypothecaire lening rekening te houden met de looptijd van de lening en de impact daarvan op je maandelijkse aflossingen. Een langere looptijd kan leiden tot lagere maandelijkse aflossingen, maar uiteindelijk zal je meer interesten betalen over de volledige duur van de lening. Aan de andere kant zullen kortere looptijden resulteren in hogere maandelijkse aflossingen, maar je zal minder interesten betalen op lange termijn. Het is daarom belangrijk om een evenwicht te vinden tussen het bedrag dat je maandelijks kunt missen en het totale bedrag dat je bereid bent te betalen aan interesten over de volledige looptijd van de lening.

Vraag advies aan een specialist zoals een financieel adviseur of bankmedewerker.

Het is sterk aan te raden om advies in te winnen bij een specialist, zoals een financieel adviseur of bankmedewerker, wanneer u de maandelijkse aflossing van uw hypothecaire lening berekent. Deze professionals beschikken over de nodige kennis en ervaring om u te begeleiden bij het maken van belangrijke financiële beslissingen. Zij kunnen u helpen bij het begrijpen van de verschillende aspecten van de lening, zoals de rentevoet, looptijd en bijkomende kosten, en u adviseren over welk type lening het beste bij uw financiële situatie past. Door hun deskundig advies in te winnen, kunt u met meer vertrouwen en zekerheid de juiste keuzes maken met betrekking tot uw hypothecaire lening.