Is 10000 euro lenen de juiste keuze voor jou? Ontdek de verschillende opties!

Als u op zoek bent naar een lening van 10.000 euro, zijn er verschillende opties beschikbaar om uit te kiezen. Het is belangrijk om een weloverwogen beslissing te nemen en de voor- en nadelen van elke optie zorgvuldig af te wegen.

Een persoonlijke lening is een veelvoorkomende optie voor het lenen van 10.000 euro. Dit type lening heeft meestal een vaste rente en looptijd, waardoor u precies weet hoeveel u elke maand moet betalen en wanneer de lening volledig is terugbetaald. Persoonlijke leningen worden vaak aangeboden door banken, kredietverstrekkers en online geldschieters.

Een andere optie is het gebruik van een creditcard met een limiet van 10.000 euro. Dit kan handig zijn als u slechts tijdelijk extra financiële ruimte nodig heeft. Houd er rekening mee dat creditcards meestal hogere rentetarieven hebben dan persoonlijke leningen, dus het kan duurder zijn om uw schuld af te betalen als u niet in staat bent om het saldo snel af te lossen.

Als u uw huis bezit, kunt u ook overwegen om een hypotheeklening af te sluiten of uw bestaande hypotheek te herfinancieren om 10.000 euro vrij te maken. Dit kan voordelig zijn omdat hypotheekleningen doorgaans lagere rentetarieven hebben dan persoonlijke leningen of creditcards.

Het is belangrijk om op te merken dat het lenen van geld altijd risico’s met zich meebrengt. Zorg ervoor dat u zich bewust bent van de voorwaarden en kosten van elke leningsoptie voordat u een beslissing neemt. Overweeg ook uw eigen financiële situatie en vermogen om de lening terug te betalen. Het is verstandig om alleen te lenen wat u nodig heeft en niet meer dan dat.

Als u besluit om een persoonlijke lening af te sluiten, zorg er dan voor dat u winkelt rond voor de beste tarieven en voorwaarden. Vergelijk verschillende kredietverstrekkers en kijk of er kortingen beschikbaar zijn voor klanten met een goede kredietgeschiedenis. Houd er rekening mee dat het aanvragen van meerdere leningen tegelijk uw kredietwaardigheid kan schaden, dus wees selectief in uw aanvragen.

In het algemeen is het belangrijk om verantwoordelijk te lenen en ervoor te zorgen dat u in staat bent om de lening terug te betalen voordat u deze afsluit. Met zorgvuldige planning en overweging kunt u echter een lening van 10.000 euro vinden die past bij uw behoeften en financiële situatie.

9 Tips voor het lenen van 10000 euro: Zo vind je de beste voorwaarden en voorkom je extra kosten

- Bepaal eerst je budget en bepaal hoeveel je kunt lenen.

- Vergelijk verschillende aanbieders om de beste voorwaarden te vinden.

- Wees zeker dat je de lening kunt terugbetalen binnen de overeengekomen termijn.

- Kijk of er extra kosten verbonden zijn aan het afsluiten van de lening zoals administratiekosten of notariskosten.

- Zorg dat je alle informatie over rentepercentages, looptijd en boetebepaling begrijpt voordat je een beslissing neemt over het leningscontract.

- Controleer of de geldverstrekker bij een officiële instantie geregistreerd staat, zoals De Nederlandsche Bank (DNB).

- Lees altijd alle documentatie die wordt verstrekt met betrekking tot het leningscontract zorgvuldig door voordat je ondertekent en bewaren alle documentatie goed voor latere referentiepunten indien nodig is .

- Neem contact op met een financiële adviseur als u twijfelt over welke lening het beste bij uw situatie past .

- Zorg er altijd voor dat u op tijd betaalt om te voorkomen dat extra kosten in rekening wordt gebracht

Bepaal eerst je budget en bepaal hoeveel je kunt lenen.

Als u overweegt om 10.000 euro te lenen, is het belangrijk om eerst uw budget te bepalen en vast te stellen hoeveel u kunt lenen. Door uw budget te analyseren en uw inkomsten en uitgaven in kaart te brengen, kunt u bepalen hoeveel u maandelijks kunt aflossen zonder in financiële problemen te komen.

Het is verleidelijk om meer te lenen dan nodig is, maar dit kan leiden tot hogere maandelijkse betalingen en meer rentekosten op de lange termijn. Door uw maximale leencapaciteit vast te stellen, kunt u ervoor zorgen dat u een lening afsluit die past bij uw financiële situatie.

Als u niet zeker bent van uw budget of hoeveel u kunt lenen, neem dan contact op met een financieel adviseur of kredietverstrekker voor advies. Zij kunnen u helpen bij het bepalen van uw leencapaciteit en het vinden van een lening die bij uw behoeften past.

Onthoud dat het belangrijk is om verantwoordelijk te lenen en alleen geld te lenen wat nodig is. Bepaal eerst uw budget voordat u een beslissing neemt over het afsluiten van een lening van 10.000 euro, zodat u zeker weet dat u de maandelijkse betalingen aankunt en geen onnodige financiële lasten oploopt.

Vergelijk verschillende aanbieders om de beste voorwaarden te vinden.

Als u op zoek bent naar een lening van 10.000 euro, is het belangrijk om verschillende aanbieders te vergelijken om de beste voorwaarden te vinden. Elke kredietverstrekker heeft zijn eigen rentetarieven, looptijden en voorwaarden, dus het loont de moeite om rond te shoppen en te kijken welke optie het beste bij uw behoeften past.

Door verschillende aanbieders te vergelijken, kunt u niet alleen de meest gunstige rentetarieven vinden, maar ook voorwaarden die passen bij uw financiële situatie. Sommige kredietverstrekkers bieden bijvoorbeeld flexibele terugbetalingsplannen of kortingen voor klanten met een goede kredietgeschiedenis.

Het vergelijken van verschillende aanbieders kan ook helpen om verborgen kosten en boetes te voorkomen. Sommige leningsovereenkomsten kunnen bijvoorbeeld kosten in rekening brengen voor vervroegde aflossing of late betalingen. Door verschillende aanbieders te vergelijken en de kleine lettertjes zorgvuldig door te nemen, kunt u ervoor zorgen dat u geen onaangename verrassingen tegenkomt tijdens de looptijd van uw lening.

In het kort: als u 10.000 euro wilt lenen, is het belangrijk om verschillende aanbieders te vergelijken om de beste rentetarieven, voorwaarden en kosten te vinden die passen bij uw financiële situatie. Neem de tijd om rond te shoppen en wees selectief in uw keuze van kredietverstrekkers – dit kan u helpen om de beste deal te vinden en uw lening terug te betalen zonder onnodige stress of kosten.

Wees zeker dat je de lening kunt terugbetalen binnen de overeengekomen termijn.

Bij het lenen van 10.000 euro is het belangrijk om zeker te zijn dat u de lening kunt terugbetalen binnen de overeengekomen termijn. Dit betekent dat u uw huidige financiële situatie moet evalueren en ervoor moet zorgen dat u voldoende inkomsten heeft om de maandelijkse afbetalingen te kunnen doen.

Als u niet zeker weet of u de lening kunt terugbetalen, is het verstandig om geen lening af te sluiten of een kleiner bedrag te lenen. Het niet kunnen terugbetalen van een lening kan leiden tot hoge rentekosten, extra kosten en zelfs tot financiële problemen op lange termijn.

Voordat u een lening afsluit, is het belangrijk om uw maandelijkse uitgaven en inkomen in kaart te brengen. Zo kunt u bepalen hoeveel geld u elke maand beschikbaar heeft voor afbetalingen. Houd er ook rekening mee dat onverwachte kosten kunnen opduiken, dus zorg ervoor dat u voldoende geld overhoudt voor noodgevallen.

Als u moeite heeft met het maken van uw maandelijkse afbetalingen, neem dan contact op met uw kredietverstrekker om eventuele opties voor betalingsregelingen of uitstel van betaling te bespreken. Het is belangrijk om open en eerlijk te zijn over uw financiële situatie en samen een oplossing te vinden voordat de situatie uit de hand loopt.

Kortom, wees zeker dat u de lening kunt terugbetalen binnen de overeengekomen termijn voordat u een lening afsluit. Dit zal u helpen om financiële problemen te voorkomen en uw kredietwaardigheid intact te houden.

Kijk of er extra kosten verbonden zijn aan het afsluiten van de lening zoals administratiekosten of notariskosten.

Als u op zoek bent naar een lening van 10.000 euro, is het belangrijk om niet alleen te kijken naar de rente en looptijd van de lening, maar ook naar eventuele extra kosten die verbonden zijn aan het afsluiten van de lening. Het kan zijn dat kredietverstrekkers administratiekosten of notariskosten in rekening brengen om de lening af te sluiten.

Administratiekosten zijn kosten die gemaakt worden door de kredietverstrekker voor het verwerken van uw leningsaanvraag. Deze kosten kunnen variëren en kunnen soms hoog zijn, dus het is belangrijk om te weten hoeveel u moet betalen voordat u akkoord gaat met de lening.

Notariskosten zijn kosten die gemaakt worden voor het opstellen en registreren van een notariële akte. Dit kan bijvoorbeeld nodig zijn als u een hypotheeklening afsluit. Deze kosten kunnen ook variëren en kunnen aanzienlijk zijn, dus zorg ervoor dat u weet wat deze kosten zullen zijn voordat u een beslissing neemt.

Het is belangrijk om deze extra kosten in overweging te nemen bij het vergelijken van verschillende leningsopties. Een lage rente kan aantrekkelijk lijken, maar als er hoge administratie- of notariskosten aan verbonden zijn, kan dit de totale kostprijs van de lening verhogen.

Zorg ervoor dat u alle details begrijpt voordat u een lening afsluit en vraag uw kredietverstrekker om verduidelijking als er iets onduidelijk is. Door goed op te letten en de juiste vragen te stellen, kunt u ervoor zorgen dat u een lening afsluit die past bij uw financiële situatie en behoeften, zonder onverwachte kosten achteraf.

Zorg dat je alle informatie over rentepercentages, looptijd en boetebepaling begrijpt voordat je een beslissing neemt over het leningscontract.

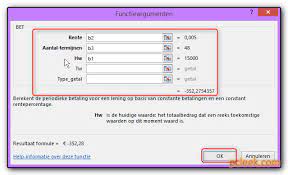

Als je overweegt om 10.000 euro te lenen, is het belangrijk om alle informatie over de lening te begrijpen voordat je een beslissing neemt. Dit omvat de rentepercentages, looptijd en boetebepaling van het leningscontract.

De rentepercentages bepalen hoeveel rente je betaalt op de lening. Het is belangrijk om te weten of de rente vast of variabel is en hoeveel het bedrag zal zijn gedurende de looptijd van de lening.

De looptijd van de lening verwijst naar hoe lang je hebt om de lening terug te betalen. Het is belangrijk om te weten welke opties beschikbaar zijn en welke gevolgen dit heeft voor je maandelijkse betalingen.

Boetebepalingen hebben betrekking op eventuele kosten die in rekening worden gebracht als je de lening eerder afbetaalt dan afgesproken. Het is belangrijk om deze bepalingen te begrijpen, omdat ze van invloed kunnen zijn op je beslissing om een lening af te sluiten.

Door alle informatie over rentepercentages, looptijd en boetebepaling goed te begrijpen, kun je een weloverwogen beslissing nemen over het afsluiten van een lening van 10.000 euro. Zorg ervoor dat je vragen stelt aan kredietverstrekkers als er iets niet duidelijk is en vergelijk verschillende opties voordat je een definitieve beslissing neemt. Door voorzichtigheid en zorgvuldigheid kun je ervoor zorgen dat je financiële toekomst veilig is.

Controleer of de geldverstrekker bij een officiële instantie geregistreerd staat, zoals De Nederlandsche Bank (DNB).

Als u overweegt om 10.000 euro te lenen, is het belangrijk om ervoor te zorgen dat u dit doet bij een betrouwbare geldverstrekker. Een manier om dit te doen is door te controleren of de geldverstrekker bij een officiële instantie geregistreerd staat, zoals De Nederlandsche Bank (DNB).

DNB is de centrale bank van Nederland en houdt toezicht op financiële instellingen, waaronder kredietverstrekkers. Door te controleren of uw geldverstrekker geregistreerd staat bij DNB, kunt u er zeker van zijn dat deze voldoet aan de wettelijke vereisten en dat uw financiële transacties veilig zijn.

Het is ook verstandig om de reputatie van de geldverstrekker te onderzoeken voordat u een lening afsluit. Zoek online naar beoordelingen en ervaringen van andere klanten en vraag vrienden en familieleden om aanbevelingen. Houd er rekening mee dat sommige onbetrouwbare kredietverstrekkers mogelijk niet geregistreerd zijn bij DNB, dus het is belangrijk om uw due diligence te doen voordat u een beslissing neemt.

Door ervoor te zorgen dat uw geldverstrekker geregistreerd staat bij DNB en door onderzoek te doen naar hun reputatie, kunt u met vertrouwen 10.000 euro lenen en ervoor zorgen dat u beschermd bent tegen fraude of andere risico’s.

Lees altijd alle documentatie die wordt verstrekt met betrekking tot het leningscontract zorgvuldig door voordat je ondertekent en bewaren alle documentatie goed voor latere referentiepunten indien nodig is .

Als u op zoek bent naar een lening van 10.000 euro, is het belangrijk om alle documentatie zorgvuldig door te lezen voordat u het leningscontract ondertekent. Dit omvat alle voorwaarden, kosten en rentetarieven die van toepassing zijn op de lening. Zorg ervoor dat u alle informatie begrijpt voordat u de overeenkomst ondertekent.

Het is ook belangrijk om alle documentatie goed te bewaren voor latere referentiepunten indien nodig. Dit kan handig zijn als u vragen heeft over uw betalingen, rentetarieven of andere aspecten van de leningsovereenkomst. Door alle documentatie bij te houden, kunt u gemakkelijker controleren of alles volgens plan verloopt en eventuele problemen snel oplossen.

Als u vragen heeft over de documentatie of andere aspecten van de leningsovereenkomst, aarzel dan niet om contact op te nemen met uw kredietverstrekker voor meer informatie. Het is beter om vragen te stellen voordat u een overeenkomst ondertekent dan achteraf verrast te worden door onverwachte kosten of voorwaarden.

Kortom, het zorgvuldig lezen en bewaren van alle documentatie met betrekking tot uw lening van 10.000 euro is essentieel voor een succesvolle en stressvrije leenervaring. Neem de tijd om alles goed door te nemen en zorg ervoor dat u volledig begrijpt wat er van u wordt verwacht voordat u zich verbindt aan een leningscontract.

Neem contact op met een financiële adviseur als u twijfelt over welke lening het beste bij uw situatie past .

Als u overweegt om 10.000 euro te lenen, kan het lastig zijn om te bepalen welke lening het beste bij uw financiële situatie past. Er zijn verschillende opties beschikbaar en elke optie heeft zijn eigen voor- en nadelen. Als u twijfelt over welke lening het beste bij u past, is het verstandig om contact op te nemen met een financieel adviseur.

Een financieel adviseur kan u helpen bij het beoordelen van uw financiële situatie en uw mogelijkheden voor leningen. Ze kunnen u adviseren over de verschillende soorten leningen die beschikbaar zijn en de voor- en nadelen van elke optie bespreken. Een financieel adviseur kan ook helpen bij het vergelijken van rentetarieven en voorwaarden van verschillende kredietverstrekkers.

Het inhuren van een financieel adviseur kan kosten met zich meebrengen, maar het kan ook helpen om geld te besparen in de lange termijn door ervoor te zorgen dat u de juiste keuze maakt bij het afsluiten van een lening. Bovendien kunnen ze u helpen bij het opstellen van een budgetplan om ervoor te zorgen dat u in staat bent om de lening terug te betalen zonder in financiële problemen te komen.

Kortom, als u twijfelt over welke lening het beste bij uw situatie past, neem dan contact op met een financieel adviseur voor professioneel advies en begeleiding.

Zorg er altijd voor dat u op tijd betaalt om te voorkomen dat extra kosten in rekening wordt gebracht

Als u besluit om 10.000 euro te lenen, is het belangrijk om te onthouden dat het tijdig terugbetalen van de lening cruciaal is. Het niet op tijd betalen van uw lening kan leiden tot extra kosten en kan uw kredietwaardigheid schaden.

Veel kredietverstrekkers brengen extra kosten in rekening wanneer u niet op tijd betaalt. Dit kan variëren van boetes tot verhoogde rentetarieven en kan snel oplopen tot een aanzienlijk bedrag. Bovendien kan het niet op tijd terugbetalen van uw lening leiden tot een negatieve vermelding op uw kredietrapport, wat gevolgen kan hebben voor toekomstige leningen en financiële mogelijkheden.

Om deze extra kosten en problemen te vermijden, is het belangrijk om ervoor te zorgen dat u zich aan de betalingsvoorwaarden houdt. Maak een budgetplan en zorg ervoor dat u elke maand voldoende geld reserveert om uw lening af te betalen. Als u moeite heeft met het bijhouden van uw betalingen, overweeg dan automatische incasso’s of herinneringen via sms of e-mail.

Het tijdig terugbetalen van uw lening heeft niet alleen financiële voordelen, maar ook voordelen voor uw kredietwaardigheid en financiële stabiliteit op lange termijn. Zorg er daarom altijd voor dat u op tijd betaalt om extra kosten te voorkomen en uw financiële toekomst veilig te stellen.