Flexibele Mini Lening met Looptijd van 3 Maanden: Financiële Oplossing op Korte Termijn

Mini Lening met een Looptijd van 3 Maanden

Een mini lening met een looptijd van 3 maanden kan een handige financiële oplossing zijn voor situaties waarin u snel wat extra geld nodig heeft. Deze kortlopende leningen bieden flexibiliteit en gemak, maar het is belangrijk om goed geïnformeerd te zijn voordat u besluit om zo’n lening af te sluiten.

Wat is een Mini Lening?

Een mini lening is een kleine lening met een relatief korte looptijd en een beperkt bedrag. Het doel van deze leningen is om mensen snel financiële ondersteuning te bieden voor onvoorziene uitgaven of noodsituaties. Een mini lening kan variëren in bedrag, maar wordt meestal binnen enkele maanden terugbetaald.

Voordelen van een Mini Lening met een Looptijd van 3 Maanden

- Snelheid: Mini leningen worden vaak snel goedgekeurd en het geld kan binnen korte tijd op uw rekening worden gestort.

- Flexibiliteit: Met een looptijd van 3 maanden heeft u de mogelijkheid om het geleende bedrag relatief snel terug te betalen, waardoor u niet langdurig aan de lening vastzit.

- Toegankelijkheid: Deze leningen zijn over het algemeen gemakkelijker toegankelijk dan traditionele bankleningen, omdat de kredietcontroles minder streng zijn.

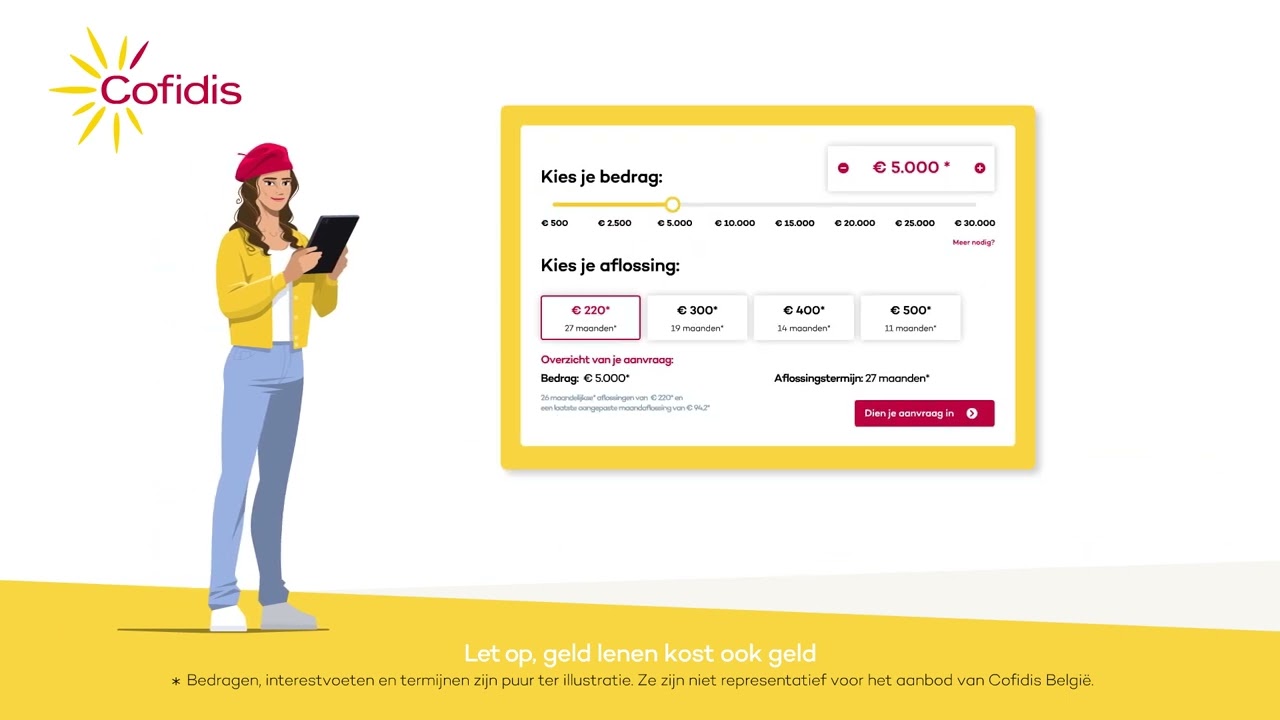

- Gemak: Het aanvraagproces voor een mini lening is vaak eenvoudig en kan online worden gedaan, waardoor het erg handig is.

Overwegingen bij het Afsluiten van een Mini Lening

Hoewel mini leningen handig kunnen zijn, is het belangrijk om enkele overwegingen te maken voordat u er een afsluit:

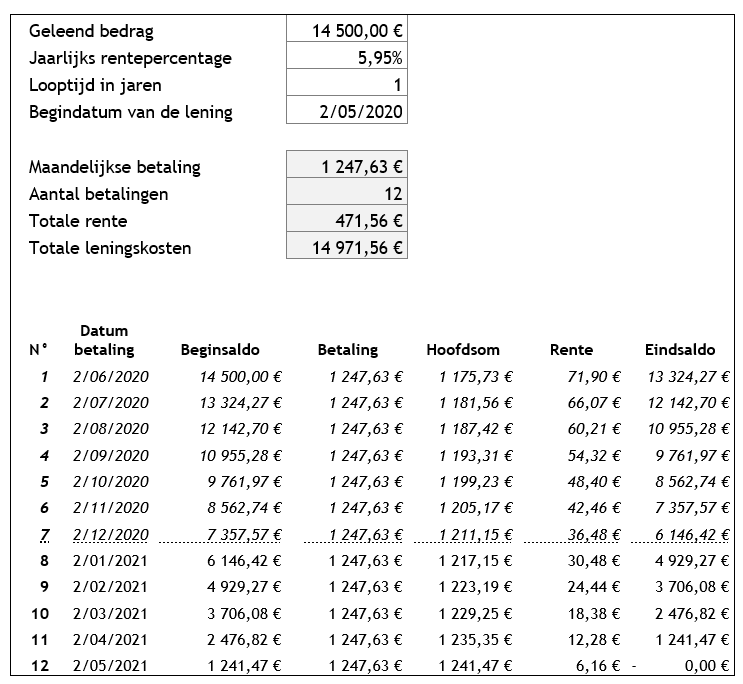

- Terugbetalingscapaciteit: Zorg ervoor dat u in staat bent om de lening binnen de afgesproken termijn terug te betalen, inclusief eventuele kosten en rente.

- Kosten: Let op de kosten die gepaard gaan met de lening, zoals rente en administratiekosten. Zorg ervoor dat u deze begrijpt voordat u akkoord gaat met de voorwaarden.

- Noodzaak: Gebruik mini leningen alleen voor urgente financiële behoeften en vermijd ze voor alledaagse uitgaven.

Al met al kan een mini lening met een looptijd van 3 maanden een praktische optie zijn als u snel wat extra geld nodig heeft. Zorg er echter altijd voor dat u goed geïnformeerd bent over de voorwaarden en dat u verantwoord leent.

Voordelen van een Mini Lening met een Looptijd van 3 Maanden

- Snel goedgekeurd

- Snelle storting op uw rekening

- Flexibele terugbetalingstermijn

- Mogelijkheid om snel af te lossen

- Eenvoudig aanvraagproces

- Gemakkelijk toegankelijk

- Minder strenge kredietcontroles

- Handig voor onvoorziene uitgaven

- Kleine leningbedragen

Nadelen van een Mini Lening met een Looptijd van 3 Maanden

- Hogere kosten

- Kortetermijnoplossing

- Risico op schulden

- Beperkte leenbedragen

- Snelle terugbetaling vereist

- Verleiding tot herhaald lenen

Snel goedgekeurd

Een groot voordeel van een mini lening met een looptijd van 3 maanden is dat deze leningen vaak snel worden goedgekeurd. Dit betekent dat u in noodsituaties of bij onverwachte uitgaven snel toegang kunt krijgen tot het benodigde geld zonder lang te hoeven wachten op goedkeuring. Het snelle goedkeuringsproces van deze leningen kan u helpen om snel financiële ondersteuning te krijgen wanneer u het nodig heeft.

Snelle storting op uw rekening

Een groot voordeel van een mini lening met een looptijd van 3 maanden is de snelle storting op uw rekening. Hierdoor kunt u snel beschikken over het geleende bedrag, wat handig is in situaties waarin u dringend extra financiële middelen nodig heeft. De efficiënte verwerking zorgt voor een snelle afhandeling, waardoor u direct gebruik kunt maken van het geld om onvoorziene uitgaven of noodsituaties aan te pakken.

Flexibele terugbetalingstermijn

Een belangrijk voordeel van een mini lening met een looptijd van 3 maanden is de flexibele terugbetalingstermijn. Deze korte termijn stelt leners in staat om het geleende bedrag relatief snel terug te betalen, waardoor ze niet langdurig aan de lening vastzitten. Dit biedt flexibiliteit en maakt het gemakkelijker voor mensen om hun financiële verplichtingen na te komen binnen een redelijke termijn.

Mogelijkheid om snel af te lossen

Een belangrijk voordeel van een mini lening met een looptijd van 3 maanden is de mogelijkheid om snel af te lossen. Doordat de lening een korte termijn heeft, kunt u het geleende bedrag relatief snel terugbetalen. Dit zorgt ervoor dat u niet langdurig aan de lening vastzit en snel weer financieel vrij bent. Het biedt dus flexibiliteit en geeft u de kans om uw financiële verplichtingen op korte termijn af te handelen.

Eenvoudig aanvraagproces

Een groot voordeel van een mini lening met een looptijd van 3 maanden is het eenvoudige aanvraagproces. Dankzij de vereenvoudigde procedures en online aanvraagmogelijkheden kunnen kandidaten snel en gemakkelijk een lening aanvragen zonder gedoe of ingewikkelde papierwerk. Dit maakt het proces efficiënt en handig voor mensen die snel financiële ondersteuning nodig hebben.

Gemakkelijk toegankelijk

Een groot voordeel van een mini lening met een looptijd van 3 maanden is dat deze gemakkelijk toegankelijk is. Dankzij minder strenge kredietcontroles en een eenvoudig aanvraagproces, kunnen mensen snel en zonder al te veel gedoe financiële ondersteuning krijgen wanneer ze dit het meest nodig hebben. Dit maakt het voor velen een handige optie in noodsituaties of bij onverwachte uitgaven.

Minder strenge kredietcontroles

Een groot voordeel van een mini lening met een looptijd van 3 maanden is dat er over het algemeen minder strenge kredietcontroles worden uitgevoerd. Dit betekent dat mensen met een minder perfecte kredietgeschiedenis ook in aanmerking kunnen komen voor deze leningen, waardoor ze toegankelijker zijn voor een breder publiek. Dit kan vooral nuttig zijn voor mensen die moeite hebben om traditionele leningen te verkrijgen vanwege hun financiële situatie.

Handig voor onvoorziene uitgaven

Een groot voordeel van een mini lening met een looptijd van 3 maanden is dat het handig is voor onvoorziene uitgaven. In situaties waarin u geconfronteerd wordt met onverwachte kosten of financiële tegenvallers, kan een mini lening u snel en gemakkelijk de benodigde financiële ondersteuning bieden. Met de korte looptijd van 3 maanden kunt u snel over het geld beschikken en het op een redelijk snelle termijn terugbetalen, waardoor het een praktische oplossing is voor plotselinge financiële behoeften.

Kleine leningbedragen

Een groot voordeel van een mini lening met een looptijd van 3 maanden is de mogelijkheid om kleine leningbedragen te lenen. Deze flexibiliteit stelt individuen in staat om precies het bedrag te lenen dat ze nodig hebben, zonder vast te zitten aan een grotere lening dan nodig is. Hierdoor kunnen mensen snel en efficiënt financiële steun krijgen voor specifieke uitgaven of noodsituaties, terwijl ze zich geen zorgen hoeven te maken over het terugbetalen van een aanzienlijk bedrag op lange termijn.

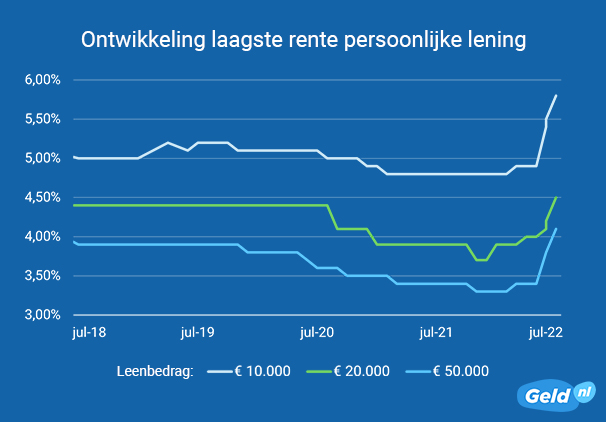

Hogere kosten

Een nadeel van een mini lening met een looptijd van 3 maanden is dat deze vaak hogere rentetarieven en administratiekosten met zich meebrengt in vergelijking met traditionele leningen. Hierdoor kunnen de totale kosten van de lening aanzienlijk toenemen, wat belangrijk is om in overweging te nemen bij het afsluiten van een dergelijke lening. Het is essentieel om bewust te zijn van deze hogere kosten en ervoor te zorgen dat u de financiële verplichtingen die gepaard gaan met de lening kunt nakomen.

Kortetermijnoplossing

Kortetermijnoplossing: Een mini lening met een looptijd van 3 maanden biedt slechts een tijdelijke oplossing en lost het onderliggende financiële probleem niet op. Het kan verleidelijk zijn om snel wat extra geld te lenen om een acute behoefte aan financiële middelen te dekken, maar het is belangrijk om te beseffen dat deze leningen geen structurele oplossing bieden voor langdurige financiële problemen. Het is essentieel om de oorzaken van de financiële moeilijkheden aan te pakken en indien nodig professioneel advies in te winnen om toekomstige problemen te voorkomen.

Risico op schulden

Een belangrijk nadeel van een mini lening met een looptijd van 3 maanden is het risico op schulden. Als de lening niet tijdig wordt terugbetaald, kunnen er extra kosten en boetes ontstaan, wat kan leiden tot schuldproblemen. Het is essentieel om de terugbetalingsvoorwaarden zorgvuldig te begrijpen en ervoor te zorgen dat u in staat bent om de lening binnen de gestelde termijn af te lossen om financiële problemen te voorkomen.

Beperkte leenbedragen

Een nadeel van een mini lening met een looptijd van 3 maanden is het beperkte leenbedrag dat wordt aangeboden. Deze leningen verschaffen doorgaans slechts kleine bedragen, wat betekent dat ze mogelijk niet toereikend zijn voor grotere financiële behoeften die u mogelijk heeft. Dit kan resulteren in de noodzaak om meerdere leningen af te sluiten of om naar alternatieve financieringsbronnen te zoeken voor substantiëlere financiële ondersteuning. Het is daarom belangrijk om uw financiële behoeften zorgvuldig te evalueren en te overwegen of een mini lening voldoende zal zijn om aan uw specifieke vereisten te voldoen.

Snelle terugbetaling vereist

Een nadeel van een mini lening met een looptijd van 3 maanden is dat de snelle terugbetaling vereist is. Door de korte periode van slechts 3 maanden moet het geleende bedrag snel worden terugbetaald, wat druk kan leggen op uw financiën. Dit kan resulteren in hogere maandelijkse aflossingen en mogelijk budgettaire beperkingen, waardoor het belangrijk is om zorgvuldig te overwegen of u in staat bent om de lening tijdig en volledig terug te betalen.

Verleiding tot herhaald lenen

Het gemak van het afsluiten van mini leningen met een looptijd van 3 maanden kan leiden tot een verleiding tot herhaald lenen. Deze cyclus van herhaald lenen kan uiteindelijk leiden tot langdurige financiële problemen, aangezien het moeilijk kan zijn om uit deze spiraal van schulden te ontsnappen. Het is daarom belangrijk om bewust te zijn van deze valkuil en om mini leningen alleen te gebruiken wanneer dit echt noodzakelijk is, om zo financiële stabiliteit op lange termijn te waarborgen.