Geld lenen als student: Tips en overwegingen voor verantwoord lenen

Als student kan het soms lastig zijn om financieel rond te komen. Collegegeld, studiematerialen, huur en levensonderhoud kunnen behoorlijk wat kosten met zich meebrengen. In sommige gevallen kan het nodig zijn om geld te lenen om aan deze financiële verplichtingen te voldoen. In dit artikel bespreken we de mogelijkheden en overwegingen bij het lenen van geld als student.

Ten eerste is het belangrijk om te begrijpen dat geld lenen altijd een serieuze beslissing is, ongeacht of je een student bent of niet. Het is essentieel om goed geïnformeerd te zijn over de verschillende opties en de mogelijke gevolgen van het lenen van geld.

Een veelgebruikte vorm van lenen voor studenten is de studielening. Dit type lening wordt aangeboden door de overheid en heeft vaak gunstige voorwaarden, zoals een lage rente en flexibele aflossingsmogelijkheden. Het bedrag dat je kunt lenen hangt af van je persoonlijke situatie, zoals je inkomen en eventuele andere leningen. Het is belangrijk om te weten dat een studielening moet worden terugbetaald na het afronden van je studie.

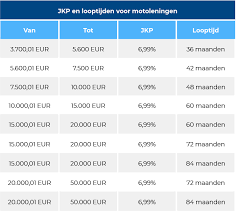

Een andere optie is het lenen bij een bank of kredietverstrekker. Deze vorm van lenen kan hogere rentetarieven met zich meebrengen dan een studielening, maar biedt vaak meer flexibiliteit in termijnen en bedragen die kunnen worden geleend. Het is belangrijk om verschillende aanbieders met elkaar te vergelijken voordat je een beslissing neemt.

Bij het lenen van geld als student is het belangrijk om verantwoordelijkheid te nemen. Leen alleen het bedrag dat je daadwerkelijk nodig hebt en overweeg de gevolgen van het terugbetalen van de lening na je studie. Het kan verleidelijk zijn om meer te lenen dan nodig is, maar onthoud dat dit je financiële situatie op de lange termijn kan beïnvloeden.

Daarnaast is het belangrijk om de voorwaarden en kosten van een lening goed door te nemen voordat je akkoord gaat. Let op de rentepercentages, aflossingsmogelijkheden en eventuele extra kosten zoals administratiekosten. Zorg ervoor dat je een duidelijk beeld hebt van wat je kunt verwachten bij het afsluiten van een lening.

Tot slot is het altijd verstandig om advies in te winnen bij een financieel adviseur voordat je besluit om geld te lenen als student. Zij kunnen je helpen bij het maken van een weloverwogen beslissing en kunnen specifiek advies geven op basis van jouw persoonlijke situatie.

Het lenen van geld als student kan soms noodzakelijk zijn, maar het is belangrijk om dit met verantwoordelijkheid en zorgvuldigheid te doen. Wees goed geïnformeerd over de verschillende opties, vergelijk aanbieders en overweeg de gevolgen op lange termijn. Met de juiste voorbereiding kun je weloverwogen keuzes maken die passen bij jouw financiële situatie tijdens je studie en daarna.

10 Veelgestelde Vragen over Student Geld Lenen: Hoeveel, Waar en Slim?

- Hoeveel kan je lenen als 18 jarige?

- Kan ik geld lenen als student?

- Wat kan een student lenen?

- Is het slim om te lenen bij DUO?

- Hoeveel geld leent een student?

- Kun je als student een lening krijgen?

- Waar kun je geld lenen als student?

- Hoe kan ik geld lenen zonder inkomen?

- Kan je als student een lening krijgen?

- Hoeveel mag je als student lenen?

Hoeveel kan je lenen als 18 jarige?

Als 18-jarige zijn er verschillende mogelijkheden om geld te lenen, maar het maximale bedrag dat je kunt lenen kan variëren afhankelijk van verschillende factoren. Hier zijn enkele opties om te overwegen:

- Studielening: Als je gaat studeren, kun je mogelijk in aanmerking komen voor een studielening bij de overheid. De hoogte van deze lening hangt af van verschillende factoren, zoals je persoonlijke situatie, het type studie en eventuele andere financiële steun die je ontvangt.

- Persoonlijke lening: Sommige banken en kredietverstrekkers bieden persoonlijke leningen aan voor 18-jarigen. Het maximale bedrag dat je kunt lenen hangt af van je inkomen, kredietgeschiedenis en andere financiële verplichtingen. Het is belangrijk om verschillende aanbieders te vergelijken en de voorwaarden zorgvuldig door te nemen voordat je een beslissing neemt.

- Lenen met behulp van een garantsteller: Als 18-jarige kun je ook geld lenen met behulp van een garantsteller, zoals een ouder of familielid. Een garantsteller staat garant voor de terugbetaling van de lening als jij hier niet aan kunt voldoen. Dit kan helpen om het maximale leenbedrag te verhogen.

Het is belangrijk om op te merken dat geld lenen altijd gepaard gaat met verantwoordelijkheid en zorgvuldige afwegingen. Leen alleen het bedrag dat je daadwerkelijk nodig hebt en overweeg de gevolgen van het terugbetalen van de lening. Het is ook raadzaam om advies in te winnen bij een financieel adviseur om je te helpen bij het maken van weloverwogen beslissingen op basis van jouw persoonlijke situatie.

Kan ik geld lenen als student?

Ja, het is mogelijk om geld te lenen als student. Er zijn verschillende opties beschikbaar, afhankelijk van je persoonlijke situatie en behoeften. Hier zijn enkele mogelijke manieren om geld te lenen als student:

- Studielening: Een studielening is een lening die specifiek bedoeld is voor studenten. Deze leningen worden vaak aangeboden door de overheid en hebben meestal gunstige voorwaarden, zoals een lage rente en flexibele aflossingsmogelijkheden. Het bedrag dat je kunt lenen hangt af van verschillende factoren, zoals je inkomen en eventuele andere leningen.

- Persoonlijke lening: Als student kun je ook overwegen om een persoonlijke lening aan te vragen bij een bank of kredietverstrekker. Dit type lening kan hogere rentetarieven hebben dan een studielening, maar biedt vaak meer flexibiliteit in termijnen en bedragen die kunnen worden geleend.

- Lenen bij familie of vrienden: Een andere optie is om geld te lenen van familieleden of vrienden. Dit kan een informele regeling zijn waarbij je afspraken maakt over de terugbetalingstermijn en eventuele rente.

Het is belangrijk om te onthouden dat geld lenen altijd een serieuze beslissing is en dat je verantwoordelijkheid moet nemen bij het terugbetalen van de lening. Voordat je besluit om geld te lenen, is het verstandig om goed geïnformeerd te zijn over de verschillende opties, de voorwaarden en de mogelijke gevolgen op lange termijn. Het kan ook nuttig zijn om advies in te winnen bij een financieel adviseur om te bepalen welke lening het beste past bij jouw situatie.

Wat kan een student lenen?

Als student zijn er verschillende leningsopties beschikbaar, afhankelijk van je persoonlijke situatie en het land waarin je studeert. Hier zijn enkele veelvoorkomende leningsopties voor studenten:

- Studiefinanciering: Veel landen bieden studiefinancieringsprogramma’s aan, zoals studieleningen of beurzen, om studenten te ondersteunen bij het betalen van hun collegegeld en kosten voor levensonderhoud. Deze leningen hebben vaak gunstige voorwaarden, zoals een lage rente en uitgestelde aflossing tot na het afronden van de studie.

- Studielening bij banken: Sommige banken bieden speciale leningen aan voor studenten. Deze leningen kunnen hogere rentetarieven hebben dan studiefinanciering, maar ze bieden vaak meer flexibiliteit in termijnen en bedragen die kunnen worden geleend.

- Persoonlijke leningen: Als student kun je ook overwegen om een persoonlijke lening aan te vragen bij een bank of kredietverstrekker. Deze leningen hebben meestal hogere rentetarieven en kunnen strengere eisen stellen aan de kredietwaardigheid of het inkomen van de student.

- Ouderschapsleningen: In sommige gevallen kunnen ouders bereid zijn om geld uit te lenen aan hun kinderen om hen te helpen met hun studiekosten. Dit kan informeel gebeuren tussen familieleden of via een officiële overeenkomst.

Het bedrag dat een student kan lenen varieert sterk, afhankelijk van verschillende factoren, zoals het land waarin je studeert, je studieniveau, je financiële behoeften en de leningsoptie die je kiest. Het is belangrijk om de specifieke regels en beperkingen van elke leningsoptie te onderzoeken en contact op te nemen met relevante instanties of financiële adviseurs om een beter inzicht te krijgen in de mogelijkheden en beperkingen voor studentenleningen in jouw specifieke situatie.

Is het slim om te lenen bij DUO?

Het lenen bij DUO, de Dienst Uitvoering Onderwijs, kan een slimme keuze zijn voor studenten in Nederland. DUO biedt studiefinanciering in de vorm van een lening tegen gunstige voorwaarden. Hier zijn enkele redenen waarom lenen bij DUO vaak als verstandig wordt beschouwd:

- Lage rente: De rente op studieleningen bij DUO is momenteel erg laag. Deze rente wordt jaarlijks vastgesteld en is vaak veel lager dan de rente die je zou betalen bij commerciële leningen zoals bij een bank.

- Flexibele aflossing: Bij DUO heb je na je studie een ruime aflossingsperiode van 35 jaar. Bovendien is de aflossing gekoppeld aan je inkomen, wat betekent dat je alleen hoeft af te lossen als je voldoende verdient. Als je inkomen onder een bepaalde drempel valt, hoef je tijdelijk niet of minder af te lossen.

- Geen BKR-registratie: Een studielening bij DUO staat niet geregistreerd bij het Bureau Krediet Registratie (BKR). Dit betekent dat het geen invloed heeft op je kredietwaardigheid wanneer je in de toekomst andere financiële verplichtingen aangaat, zoals het kopen van een huis.

- Studiefinanciering: Naast de lening biedt DUO ook andere vormen van studiefinanciering, zoals een basisbeurs en aanvullende beurs. Deze kunnen helpen om de kosten van je studie en levensonderhoud te dekken, waardoor je minder hoeft te lenen.

Het is echter belangrijk om op te merken dat lenen altijd een persoonlijke beslissing is en afhangt van je individuele financiële situatie en toekomstplannen. Het is raadzaam om goed na te denken over het bedrag dat je wilt lenen en hoe dit zich verhoudt tot je toekomstige inkomen en uitgaven. Het kan ook verstandig zijn om advies in te winnen bij een financieel adviseur voordat je een beslissing neemt.

Over het algemeen wordt lenen bij DUO beschouwd als een gunstige optie voor studenten, vanwege de lage rente, flexibele aflossing en andere voordelen die het biedt. Zorg er echter altijd voor dat je goed geïnformeerd bent en de voorwaarden begrijpt voordat je een lening afsluit.

Hoeveel geld leent een student?

Hoeveel geld een student kan lenen, hangt af van verschillende factoren, zoals het type lening en de persoonlijke situatie van de student. Hier zijn enkele veelvoorkomende vormen van leningen voor studenten en hun algemene richtlijnen:

- Studieleningen: Dit zijn leningen die worden aangeboden door de overheid. Het bedrag dat je kunt lenen varieert per land en kan ook afhangen van factoren zoals je inkomen en eventuele andere leningen. Over het algemeen biedt de overheid gunstige voorwaarden, zoals een lage rente en flexibele aflossingsmogelijkheden.

- Studentenkredieten bij banken: Banken bieden vaak speciale leningen aan voor studenten. Het bedrag dat je kunt lenen hangt af van de bank en kan variëren op basis van je kredietwaardigheid, inkomen of onderpand (zoals een borgsteller). Deze leningen kunnen hogere rentetarieven hebben dan studieleningen.

- Persoonlijke leningen: Sommige studenten kiezen ervoor om persoonlijke leningen aan te gaan bij banken of andere kredietverstrekkers. Het bedrag dat je kunt lenen varieert afhankelijk van je kredietwaardigheid, inkomen en andere factoren die door de kredietverstrekker worden beoordeeld.

Het is belangrijk op te merken dat het niet verstandig is om meer te lenen dan nodig is om je studiekosten te dekken, omdat dit tot onnodige schulden kan leiden. Elke student moet zorgvuldig overwegen hoeveel ze kunnen lenen en hoe ze de lening kunnen terugbetalen na het afronden van hun studie. Het is altijd raadzaam om advies in te winnen bij een financieel adviseur om een weloverwogen beslissing te nemen die past bij de individuele financiële situatie.

Kun je als student een lening krijgen?

Ja, als student is het mogelijk om een lening te krijgen. Er zijn verschillende opties beschikbaar, afhankelijk van je persoonlijke situatie en behoeften.

Een veelgebruikte vorm van lenen voor studenten is de studielening. Deze wordt aangeboden door de overheid en heeft meestal gunstige voorwaarden, zoals een lage rente en flexibele aflossingsmogelijkheden. Het bedrag dat je kunt lenen hangt af van verschillende factoren, zoals je inkomen, eventuele andere leningen en het type studie dat je volgt. Het is belangrijk om te weten dat een studielening moet worden terugbetaald na het afronden van je studie.

Daarnaast kun je als student ook bij banken of kredietverstrekkers terecht voor leningen. Deze vorm van lenen kan hogere rentetarieven met zich meebrengen dan een studielening, maar biedt vaak meer flexibiliteit in termijnen en bedragen die kunnen worden geleend. Bij het aanvragen van een lening bij een bank of kredietverstrekker zullen zij jouw financiële situatie beoordelen en kijken naar factoren zoals inkomen, uitgaven en eventuele andere schulden.

Het is belangrijk om te benadrukken dat geld lenen altijd een serieuze beslissing is. Voordat je een lening afsluit, is het verstandig om goed geïnformeerd te zijn over de verschillende opties en de mogelijke gevolgen van het lenen van geld. Overweeg altijd zorgvuldig of je de financiële verplichtingen kunt nakomen en of het lenen van geld de beste oplossing is voor jouw situatie.

Het kan verstandig zijn om advies in te winnen bij een financieel adviseur voordat je een lening afsluit. Zij kunnen je helpen bij het maken van een weloverwogen beslissing en kunnen specifiek advies geven op basis van jouw persoonlijke situatie.

Waar kun je geld lenen als student?

Als student zijn er verschillende opties waar je geld kunt lenen. Hier zijn enkele van de meest voorkomende mogelijkheden:

- Studiefinanciering: In veel landen biedt de overheid studiefinanciering aan als een vorm van lening voor studenten. Dit kan gunstige voorwaarden hebben, zoals een lage rente en flexibele aflossingsmogelijkheden. Informeer bij de relevante instanties in jouw land naar de beschikbare studiefinancieringsprogramma’s.

- Bankleningen: Je kunt ook overwegen om geld te lenen bij een bank of kredietverstrekker. Dit kan in de vorm van een persoonlijke lening of een doorlopend krediet. Houd er rekening mee dat deze leningen vaak hogere rentetarieven hebben dan studieleningen, maar ze kunnen meer flexibiliteit bieden in termijnen en bedragen die kunnen worden geleend.

- Studentenkrediet: Sommige banken bieden speciale kredietproducten aan voor studenten, zoals een studentenkrediet of een studentenrekening met een kredietfaciliteit. Deze kunnen handig zijn als je incidenteel extra financiële ruimte nodig hebt, maar houd er rekening mee dat de rentetarieven mogelijk hoger zijn dan bij studieleningen.

- Familie en vrienden: Als je in staat bent om geld te lenen van familieleden of vrienden, kan dit soms een goede optie zijn, vooral als zij bereid zijn om je gunstige voorwaarden te bieden.

Onthoud dat het altijd belangrijk is om verantwoordelijkheid te nemen bij het lenen van geld. Leen alleen het bedrag dat je daadwerkelijk nodig hebt en zorg ervoor dat je de voorwaarden en kosten van de lening volledig begrijpt voordat je akkoord gaat. Het is ook verstandig om advies in te winnen bij een financieel adviseur om ervoor te zorgen dat je de juiste keuze maakt op basis van jouw persoonlijke situatie.

Hoe kan ik geld lenen zonder inkomen?

Het lenen van geld zonder inkomen kan een uitdaging zijn, omdat kredietverstrekkers doorgaans een stabiel inkomen willen zien voordat ze een lening verstrekken. Een inkomen is namelijk een belangrijke factor bij het beoordelen van de terugbetalingscapaciteit. Toch zijn er enkele opties die je kunt overwegen als je geen vast inkomen hebt:

- Borgsteller: Een mogelijke oplossing is om iemand te vinden die bereid is om garant te staan voor de lening. Dit kan bijvoorbeeld een familielid of vriend zijn met een stabiel inkomen. De borgsteller neemt dan de verantwoordelijkheid op zich om de lening terug te betalen als jij dit niet kunt.

- Onderpand: Als je waardevolle bezittingen hebt, zoals onroerend goed, voertuigen of andere waardevolle eigendommen, kun je deze mogelijk als onderpand gebruiken voor een lening. Kredietverstrekkers kunnen bereid zijn om geld te lenen op basis van de waarde van het onderpand.

- Alternatieve kredietverstrekkers: Sommige alternatieve kredietverstrekkers richten zich specifiek op mensen zonder vast inkomen of met een lager inkomen. Deze kredietverstrekkers kunnen andere criteria hanteren bij het beoordelen van jouw aanvraag, zoals jouw vermogen om andere financiële verplichtingen na te komen of jouw toekomstige inkomstenperspectieven.

Het is echter belangrijk op te merken dat het lenen van geld zonder inkomen risico’s met zich meebrengt. Zorg ervoor dat je de voorwaarden en rentetarieven zorgvuldig doorneemt voordat je een lening afsluit. Overweeg ook of het echt noodzakelijk is om geld te lenen zonder inkomen, aangezien het terugbetalen van de lening mogelijk moeilijk kan zijn zonder een stabiel inkomen.

Het is altijd verstandig om advies in te winnen bij een financieel adviseur voordat je besluit om geld te lenen zonder inkomen. Zij kunnen je helpen bij het verkennen van mogelijke opties en kunnen specifiek advies geven op basis van jouw persoonlijke situatie.

Kan je als student een lening krijgen?

Ja, als student is het mogelijk om een lening te krijgen. Er zijn verschillende opties beschikbaar, afhankelijk van je persoonlijke situatie en behoeften.

Een veelvoorkomende vorm van lenen voor studenten is de studielening. Deze wordt aangeboden door de overheid en heeft vaak gunstige voorwaarden, zoals een lage rente en flexibele aflossingsmogelijkheden. De hoogte van de studielening hangt af van verschillende factoren, zoals je inkomen en eventuele andere leningen. Het is belangrijk om te weten dat een studielening moet worden terugbetaald na het afronden van je studie.

Naast studieleningen kun je als student ook bij banken of kredietverstrekkers terecht voor leningen. Deze kunnen hogere rentetarieven hebben dan studieleningen, maar bieden vaak meer flexibiliteit in termijnen en bedragen die kunnen worden geleend. Het is belangrijk om verschillende aanbieders met elkaar te vergelijken voordat je een beslissing neemt.

Bij het aanvragen van een lening als student kan het zijn dat de kredietverstrekker bepaalde eisen stelt, zoals het hebben van een vast inkomen of het hebben van een borgsteller (bijvoorbeeld een ouder). Dit kan per kredietverstrekker verschillen, dus het is belangrijk om dit na te gaan bij de betreffende instelling.

Het is echter altijd verstandig om verantwoordelijkheid te nemen bij het lenen van geld als student. Leen alleen het bedrag dat je daadwerkelijk nodig hebt en wees je bewust van de gevolgen van het terugbetalen van de lening na je studie. Het is raadzaam om advies in te winnen bij een financieel adviseur om te bepalen welke lening het beste past bij jouw persoonlijke situatie en behoeften.

Kortom, als student kun je inderdaad een lening krijgen. Het is belangrijk om de verschillende opties te onderzoeken, de voorwaarden goed door te nemen en verantwoordelijkheid te nemen bij het aangaan van een lening.

Hoeveel mag je als student lenen?

Als student in België zijn er verschillende mogelijkheden om geld te lenen, afhankelijk van je persoonlijke situatie en behoeften. Hier zijn enkele opties:

1. Studielening: De studielening is een lening die wordt aangeboden door de overheid via de Dienst Uitvoering Onderwijs (DUO) in Vlaanderen of de Fédération Wallonie-Bruxelles (FWB) in Wallonië. Het bedrag dat je kunt lenen, hangt af van verschillende factoren, zoals je gezinsinkomen, het aantal personen ten laste en het type opleiding dat je volgt. Het is belangrijk om te weten dat de studielening moet worden terugbetaald na het afronden van je studie.

2. Banklening: Als student kun je ook een lening aanvragen bij een bank of kredietverstrekker. Het maximale bedrag dat je kunt lenen, hangt af van verschillende factoren, zoals je inkomen (bijvoorbeeld uit werk of studiefinanciering), je kredietwaardigheid en eventuele andere leningen die je al hebt.

Het exacte bedrag dat je als student kunt lenen, varieert dus sterk en is afhankelijk van jouw individuele omstandigheden. Het is belangrijk om contact op te nemen met de relevante instanties, zoals DUO of FWB, of met banken en kredietverstrekkers om specifieke informatie over jouw situatie te verkrijgen.

Het is echter altijd aan te raden om verantwoordelijkheid te nemen bij het lenen van geld als student. Leen alleen wat nodig is en houd rekening met de gevolgen van het terugbetalen van de lening na je studie. Praat ook met een financieel adviseur om een beter inzicht te krijgen in jouw specifieke situatie en om te bepalen welke leningsoptie het beste bij jou past.