Tips voor goedkoop lenen: zo vind je de voordeligste lening

Goedkoop lenen: hoe doe je dat?

Veel mensen hebben wel eens behoefte aan extra financiële middelen, bijvoorbeeld voor een grote aankoop of onverwachte kosten. Maar het afsluiten van een lening kan duur zijn, en daarom is het belangrijk om goed te kijken naar de mogelijkheden voor goedkoop lenen.

Er zijn verschillende manieren om goedkoop te lenen. Hieronder bespreken we een aantal tips die je kunnen helpen bij het vinden van een voordelige lening.

Vergelijk verschillende aanbieders

De eerste stap bij het vinden van een goedkope lening is het vergelijken van verschillende aanbieders. Kijk niet alleen naar de rente die wordt aangeboden, maar ook naar de voorwaarden en kosten die verbonden zijn aan de lening. Door verschillende opties naast elkaar te leggen kun je een weloverwogen keuze maken.

Kies voor een kortere looptijd

Een kortere looptijd betekent doorgaans dat je minder rente betaalt over de gehele looptijd van de lening. Het kan daarom voordelig zijn om te kiezen voor een kortere looptijd, ook al betekent dit dat je maandelijkse aflossingen hoger zullen zijn.

Let op bijkomende kosten

Naast de rente die je betaalt over de lening, kunnen er nog andere kosten verbonden zijn aan het afsluiten van een lening. Denk hierbij bijvoorbeeld aan administratie- of afsluitkosten. Houd hier rekening mee bij het vergelijken van verschillende opties.

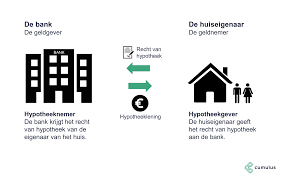

Overweeg een lening met onderpand

Een lening met onderpand kan voordeliger zijn dan een lening zonder onderpand. Bij een lening met onderpand bied je namelijk iets van waarde aan als garantie voor de lening. Dit kan bijvoorbeeld je huis of auto zijn. Omdat de kredietverstrekker minder risico loopt, kan dit resulteren in een lagere rente.

Verbeter je kredietwaardigheid

Tot slot is het belangrijk om te werken aan je kredietwaardigheid. Hoe beter je kredietwaardigheid, hoe groter de kans dat je in aanmerking komt voor een voordelige lening. Zorg dus dat je geen betalingsachterstanden hebt en dat je financiën op orde zijn.

In conclusie, goedkoop lenen is zeker mogelijk als je goed oplet en vergelijkt. Het is belangrijk om niet alleen naar de rente te kijken, maar ook naar de voorwaarden en kosten die verbonden zijn aan de lening. Door deze tips in gedachten te houden kun je hopelijk een goedkope en verantwoorde lening afsluiten die past bij jouw financiële situatie en behoeften.

7 tips voor goedkoop lenen: Zo vind je de beste aanbieding

- Vergelijk verschillende leningen om de beste aanbieding te vinden.

- Vraag naar de rentepercentages en voorwaarden van de lening voordat je een beslissing neemt.

- Kies voor een langere looptijd als je kunt, omdat dit meestal goedkoper is.

- Zorg dat je alle kosten begrijpt voordat je akkoord gaat met de leningovereenkomst.

- Wees voorzichtig met het verstrekken van persoonlijke informatie aan derden, zoals bankgegevens of creditcardnummers, om fraude te voorkomen.

- Wees realistisch over wat je kunt betalen en stel een budget op om ervoor te zorgen dat je geld uitgeeft binnen je middelen en terugbetalingstermijn blijft binnen bereik .

- Neem contact op met een financiële adviseur als je twijfelt over welke optie het beste is voor jouw situatie en behoeften

Vergelijk verschillende leningen om de beste aanbieding te vinden.

Een lening afsluiten kan duur zijn, maar er zijn manieren om goedkoop te lenen. Een belangrijke tip is om verschillende leningen te vergelijken om zo de beste aanbieding te vinden. Het vergelijken van leningen is een essentiële stap bij het vinden van een voordelige lening.

Het vergelijken van leningen gaat verder dan alleen het bekijken van de rente. Het is belangrijk om ook naar andere factoren te kijken, zoals de looptijd van de lening en eventuele bijkomende kosten zoals administratie- of afsluitkosten. Door verschillende opties naast elkaar te leggen kun je een weloverwogen keuze maken.

Er zijn verschillende manieren om leningen te vergelijken. Je kunt bijvoorbeeld online zoeken naar aanbieders en hun voorwaarden vergelijken. Ook kun je een financieel adviseur raadplegen voor meer informatie over verschillende opties.

Door het vergelijken van verschillende leningen kun je uiteindelijk de beste aanbieding vinden die past bij jouw financiële situatie en behoeften. Dit kan resulteren in lagere maandelijkse aflossingen en minder kosten over de gehele looptijd van de lening. Het loont dus zeker om even de tijd te nemen om verschillende opties naast elkaar te leggen voordat je een beslissing maakt over het afsluiten van een lening.

Vraag naar de rentepercentages en voorwaarden van de lening voordat je een beslissing neemt.

Een belangrijke tip bij het afsluiten van een lening is om altijd te vragen naar de rentepercentages en voorwaarden voordat je een beslissing neemt. Het kan verleidelijk zijn om snel akkoord te gaan met een lening zonder de details te bekijken, maar dit kan uiteindelijk duur uitpakken.

Door te vragen naar de rentepercentages en voorwaarden krijg je een beter beeld van wat je kunt verwachten van de lening. Zo kun je bijvoorbeeld zien hoeveel rente je over de gehele looptijd van de lening zult betalen en of er nog andere kosten verbonden zijn aan de lening.

Het is belangrijk om deze informatie zorgvuldig te bekijken voordat je een beslissing neemt over het afsluiten van een lening. Op deze manier kun je ervoor zorgen dat je niet voor verrassingen komt te staan en dat je een weloverwogen keuze maakt die past bij jouw financiële situatie.

Dus, voordat je akkoord gaat met een lening, vraag altijd naar de rentepercentages en voorwaarden. Dit kan helpen om goedkoop te lenen en onaangename verrassingen in de toekomst te voorkomen.

Kies voor een langere looptijd als je kunt, omdat dit meestal goedkoper is.

Een van de tips voor goedkoop lenen is om te kiezen voor een langere looptijd als dit mogelijk is. Dit kan inderdaad voordelig zijn, omdat de maandelijkse aflossingen lager zullen zijn dan bij een kortere looptijd. Hierdoor heb je meer financiële ademruimte en kun je wellicht meer lenen dan je anders zou kunnen.

Echter, het is belangrijk om te realiseren dat een langere looptijd ook betekent dat je uiteindelijk meer rente betaalt over de gehele looptijd van de lening. Dit komt doordat de rente zich opstapelt gedurende de jaren. Daarom is het belangrijk om goed te kijken naar de totale kosten van de lening, en niet alleen naar de maandelijkse aflossingen.

Het is dus een afweging tussen lagere maandlasten en hogere totale kosten. Het kan daarom verstandig zijn om verschillende opties naast elkaar te leggen en te kijken wat het meest voordelig is voor jouw financiële situatie en behoeften.

In conclusie, kiezen voor een langere looptijd kan voordelig zijn als je meer financiële ademruimte wilt hebben. Echter, wees bewust van het feit dat dit uiteindelijk ook kan leiden tot hogere totale kosten. Vergelijk daarom verschillende opties en kies wat het beste past bij jouw situatie.

Zorg dat je alle kosten begrijpt voordat je akkoord gaat met de leningovereenkomst.

Een belangrijke tip bij het afsluiten van een lening is om goed te begrijpen welke kosten er verbonden zijn aan de lening. Het kan verleidelijk zijn om snel akkoord te gaan met een leningovereenkomst zonder alle voorwaarden en kosten goed door te nemen, maar dit kan uiteindelijk duur uitpakken.

Het is daarom essentieel om alle kosten te begrijpen voordat je akkoord gaat met de leningovereenkomst. Dit betekent niet alleen kijken naar de rente die wordt aangeboden, maar ook naar eventuele administratie- of afsluitkosten. Deze kosten kunnen oplopen en het totale bedrag dat je uiteindelijk moet terugbetalen verhogen.

Door alle kosten goed te begrijpen, kun je een weloverwogen beslissing maken over het afsluiten van een lening. Het kan ook helpen om verschillende aanbieders met elkaar te vergelijken en hun voorwaarden en kosten naast elkaar te leggen. Zo kun je de beste optie kiezen die past bij jouw financiële situatie en behoeften.

Kortom, zorg ervoor dat je alle kosten begrijpt voordat je akkoord gaat met een leningovereenkomst. Dit kan helpen om onverwachte kosten te voorkomen en ervoor zorgen dat je een verantwoorde beslissing maakt bij het afsluiten van een lening.

Wees voorzichtig met het verstrekken van persoonlijke informatie aan derden, zoals bankgegevens of creditcardnummers, om fraude te voorkomen.

Een belangrijk aspect bij het afsluiten van een lening is het beschermen van je persoonlijke informatie. Het is daarom zeer belangrijk om voorzichtig te zijn met het verstrekken van gegevens aan derden, zoals bankgegevens of creditcardnummers, om fraude te voorkomen.

Helaas zijn er oplichters die zich voordoen als kredietverstrekkers en proberen om persoonlijke informatie te verzamelen voor frauduleuze doeleinden. Dit kan leiden tot identiteitsdiefstal en financiële schade.

Om dit te voorkomen, is het raadzaam om alleen persoonlijke informatie te verstrekken aan gerenommeerde kredietverstrekkers die bekend staan om hun betrouwbaarheid en veiligheid. Controleer ook altijd de website van de kredietverstrekker om er zeker van te zijn dat deze veilig en betrouwbaar is.

Het is ook verstandig om gebruik te maken van beveiligde betaalmethoden bij het afsluiten van een lening. Dit kan bijvoorbeeld door gebruik te maken van een beveiligde internetverbinding of door gebruik te maken van een betrouwbare betaaldienst zoals PayPal.

Kortom, wees altijd alert bij het verstrekken van persoonlijke informatie en neem de nodige voorzorgsmaatregelen om fraude en identiteitsdiefstal te voorkomen. Door deze tips in gedachten te houden kun je hopelijk veilig en verantwoordelijk goedkoop lenen.

Wees realistisch over wat je kunt betalen en stel een budget op om ervoor te zorgen dat je geld uitgeeft binnen je middelen en terugbetalingstermijn blijft binnen bereik .

Een belangrijke tip bij het afsluiten van een lening is om realistisch te zijn over wat je kunt betalen. Het is verleidelijk om te kiezen voor een hogere lening dan strikt noodzakelijk, maar dit kan leiden tot financiële problemen op de lange termijn.

Daarom is het belangrijk om een budget op te stellen en ervoor te zorgen dat je binnen je middelen blijft. Dit betekent dat je rekening houdt met alle uitgaven die je hebt, inclusief de maandelijkse aflossingen voor de lening. Door een realistisch budget op te stellen kun je voorkomen dat je in de toekomst in de problemen komt met terugbetalen.

Het is ook belangrijk om ervoor te zorgen dat de terugbetalingstermijn binnen bereik blijft. Kies niet voor een langere looptijd dan nodig is, omdat dit kan leiden tot meer rentekosten over de gehele looptijd van de lening. Houd dus rekening met wat haalbaar is voor jouw financiële situatie en kies voor een terugbetalingstermijn die realistisch en betaalbaar is.

Door realistisch te zijn over wat je kunt betalen en een budget op te stellen kun je voorkomen dat je in financiële problemen terechtkomt door het afsluiten van een lening. Wees dus verstandig en houd altijd rekening met jouw financiële mogelijkheden bij het afsluiten van een lening.

Neem contact op met een financiële adviseur als je twijfelt over welke optie het beste is voor jouw situatie en behoeften

Als je op zoek bent naar een lening, kan het soms lastig zijn om de juiste keuze te maken. Er zijn veel verschillende opties en het kan moeilijk zijn om te bepalen welke het beste past bij jouw situatie en behoeften. In deze gevallen kan het verstandig zijn om contact op te nemen met een financiële adviseur.

Een financiële adviseur is een expert op het gebied van financiën en kan je helpen bij het maken van de juiste keuze voor jouw specifieke situatie. Zij kunnen je adviseren over de verschillende soorten leningen die beschikbaar zijn, de voor- en nadelen van elke optie, en hoe je kunt zorgen dat je een verantwoorde lening afsluit.

Door contact op te nemen met een financieel adviseur kun je er zeker van zijn dat je een weloverwogen beslissing maakt over jouw lening. Zij kunnen je helpen bij het vergelijken van verschillende aanbieders, zodat je de beste rente en voorwaarden krijgt die passen bij jouw persoonlijke situatie.

Hoewel dit advies misschien extra kosten met zich meebrengt, kan het uiteindelijk voordelig zijn omdat je zo kunt voorkomen dat je onnodig hoge rente betaalt of in de problemen raakt door onverantwoord lenen. Neem dus gerust contact op met een financieel adviseur als je twijfelt over welke optie het beste is voor jou!