Kleine lening aanvragen ondanks zwarte lijst: mogelijke opties en tips

Als u op zoek bent naar een kleine lening en zich zorgen maakt over uw vermelding op de zwarte lijst, zijn er nog steeds opties beschikbaar om financiële ondersteuning te krijgen. Het hebben van een negatieve vermelding op de zwarte lijst kan het moeilijker maken om een lening te verkrijgen, maar het betekent niet dat u helemaal geen toegang heeft tot krediet.

Het is belangrijk om te begrijpen dat een vermelding op de zwarte lijst meestal betekent dat u in het verleden problemen heeft gehad met het terugbetalen van leningen. Geldverstrekkers zien dit als een risico en kunnen terughoudend zijn om u geld te lenen. Echter, er zijn alternatieve opties beschikbaar voor mensen die zich in deze situatie bevinden.

Een van de mogelijkheden is het aanvragen van een kleine lening bij gespecialiseerde kredietverstrekkers die zich richten op mensen met een minder dan perfecte kredietgeschiedenis. Deze geldverstrekkers begrijpen dat iedereen wel eens financiële moeilijkheden kan ervaren en bieden leningen aan met aangepaste voorwaarden en tarieven.

Het is belangrijk om voorzichtig te zijn bij het aanvragen van een kleine lening als u op de zwarte lijst staat, aangezien sommige onbetrouwbare geldverstrekkers misbruik kunnen maken van uw situatie. Zorg ervoor dat u de voorwaarden en kosten van de lening volledig begrijpt voordat u akkoord gaat.

Als u overweegt om een kleine lening aan te vragen terwijl u op de zwarte lijst staat, is het verstandig om eerst advies in te winnen bij een financieel adviseur of budgetcoach. Zij kunnen u helpen bij het evalueren van uw financiële situatie en bij het vinden van de beste opties die passen bij uw behoeften.

Kortom, hoewel het verkrijgen van een kleine lening wanneer u op de zwarte lijst staat uitdagender kan zijn, zijn er nog steeds mogelijkheden beschikbaar. Door zorgvuldig onderzoek te doen en deskundig advies in te winnen, kunt u wellicht toch de financiële ondersteuning krijgen die u nodig heeft.

Veelgestelde Vragen over Kleine Leningen en de Zwarte Lijst in België

- Hoe kan je weten of je nog op de zwarte lijst staat?

- Waar kan ik een minilening krijgen?

- Hoe krijg ik snel 5000 euro?

- Kan ik een lening krijgen als ik op de zwarte lijst sta?

- Hoe kom ik met spoed aan geld?

- Hoe weet je of je een lening kan krijgen?

- Welke bank als je op zwarte lijst staat?

- Kan ik zien of ik op de zwarte lijst sta?

- Kan je een lening krijgen als je schulden hebt?

- Hoe kun je zien dat je op de zwarte lijst staat?

- Welke bank als je op een zwarte lijst staat?

Hoe kan je weten of je nog op de zwarte lijst staat?

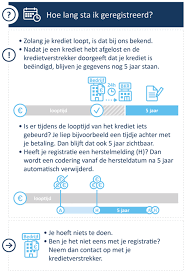

Veel mensen vragen zich af hoe ze kunnen weten of ze nog op de zwarte lijst staan. Om dit te achterhalen, kunt u een kredietrapport aanvragen bij de Centrale voor Kredieten aan Particulieren (CKP) in België. Dit rapport geeft een overzicht van uw kredietgeschiedenis, inclusief eventuele negatieve vermeldingen zoals achterstallige betalingen of wanbetalingen. Door regelmatig uw kredietrapport te controleren, kunt u op de hoogte blijven van uw financiële status en eventuele problemen tijdig aanpakken. Het is belangrijk om te weten dat u het recht heeft om uw eigen kredietrapport gratis op te vragen bij de CKP.

Waar kan ik een minilening krijgen?

Een veelgestelde vraag is: waar kan ik een minilening krijgen als ik op de zwarte lijst sta? Hoewel het verkrijgen van een minilening lastiger kan zijn wanneer u een negatieve vermelding heeft, zijn er nog steeds opties beschikbaar. Er zijn gespecialiseerde geldverstrekkers die zich richten op mensen met een minder dan perfecte kredietgeschiedenis en die kleine leningen aanbieden met aangepaste voorwaarden. Het is belangrijk om zorgvuldig onderzoek te doen en de voorwaarden van de lening goed te begrijpen voordat u akkoord gaat. Het raadplegen van een financieel adviseur of budgetcoach kan ook nuttig zijn om de beste opties te vinden die passen bij uw situatie.

Hoe krijg ik snel 5000 euro?

Een veelgestelde vraag is: “Hoe krijg ik snel 5000 euro?” Als u dringend behoefte heeft aan een bedrag van 5000 euro, kan het verkrijgen van een lening een oplossing zijn. Het is echter belangrijk om te onthouden dat het snel verkrijgen van zo’n hoog bedrag niet altijd eenvoudig is, vooral als u op de zwarte lijst staat. In dergelijke gevallen kan het raadzaam zijn om contact op te nemen met gespecialiseerde geldverstrekkers die bereid zijn om leningen te verstrekken aan mensen met een minder dan perfecte kredietgeschiedenis. Het is essentieel om de voorwaarden en kosten van de lening zorgvuldig te bekijken en ervoor te zorgen dat u in staat bent om het geleende bedrag terug te betalen binnen de afgesproken termijn.

Kan ik een lening krijgen als ik op de zwarte lijst sta?

Veel mensen vragen zich af of ze een lening kunnen krijgen als ze op de zwarte lijst staan. Het antwoord hierop is dat het moeilijker kan zijn om een lening te verkrijgen met een negatieve vermelding op de zwarte lijst, maar het is niet onmogelijk. Er zijn gespecialiseerde kredietverstrekkers die leningen aanbieden aan mensen met een minder dan perfecte kredietgeschiedenis, hoewel de voorwaarden en tarieven vaak anders kunnen zijn dan bij traditionele leningen. Het is belangrijk om voorzichtig te zijn en de voorwaarden van de lening goed te begrijpen voordat u akkoord gaat, en het kan verstandig zijn om advies in te winnen bij een financieel adviseur voordat u een beslissing neemt.

Hoe kom ik met spoed aan geld?

Een veelgestelde vraag voor mensen die dringend geld nodig hebben, is: “Hoe kom ik met spoed aan geld?” Wanneer u zich in een financiële noodsituatie bevindt en snel geld nodig heeft, zijn er verschillende opties beschikbaar om aan uw behoeften te voldoen. Een van de mogelijkheden is het aanvragen van een kleine lening, zelfs als u op de zwarte lijst staat. Gespecialiseerde kredietverstrekkers bieden leningen aan met aangepaste voorwaarden en tarieven voor mensen die snel financiële ondersteuning nodig hebben. Het is echter belangrijk om zorgvuldig te overwegen welke optie het beste bij uw situatie past en om ervoor te zorgen dat u de lening verantwoord kunt terugbetalen om verdere financiële problemen te voorkomen.

Hoe weet je of je een lening kan krijgen?

Veel mensen vragen zich af hoe ze kunnen weten of ze in aanmerking komen voor een lening, vooral als ze op de zwarte lijst staan. Het verkrijgen van een lening hangt af van verschillende factoren, waaronder uw kredietgeschiedenis, inkomen en financiële situatie. Als u op de zwarte lijst staat, kan dit het moeilijker maken om een lening te krijgen, maar het betekent niet dat het onmogelijk is. Geldverstrekkers zullen uw aanvraag beoordelen op basis van verschillende criteria en beslissen of u in aanmerking komt voor een lening. Het is altijd verstandig om uw financiële situatie zorgvuldig te evalueren voordat u een lening aanvraagt en om advies in te winnen bij experts om te bepalen of het verstandig is om een lening af te sluiten.

Welke bank als je op zwarte lijst staat?

Als u op de zwarte lijst staat en op zoek bent naar een bank die bereid is om u een kleine lening te verstrekken, kan het lastig zijn om een traditionele bank te vinden die hiermee akkoord gaat. Banken hanteren vaak strikte criteria en kunnen terughoudend zijn om leningen te verstrekken aan mensen met een negatieve vermelding op de zwarte lijst. In plaats daarvan kunt u overwegen om contact op te nemen met gespecialiseerde kredietverstrekkers die zich richten op klanten met een minder dan perfecte kredietgeschiedenis. Deze geldverstrekkers zijn vaak flexibeler in hun beoordeling en bieden mogelijkheden voor kleine leningen, zelfs als u op de zwarte lijst staat.

Kan ik zien of ik op de zwarte lijst sta?

Veel mensen vragen zich af of ze kunnen zien of ze op de zwarte lijst staan. Het antwoord op deze vraag is dat er geen officiële “zwarte lijst” bestaat die voor iedereen toegankelijk is. Kredietverstrekkers en instanties zoals de Nationale Bank van België houden wel gegevens bij over uw kredietgeschiedenis, maar deze informatie is niet openbaar en kan niet door individuen worden ingezien. Als u twijfelt over uw kredietstatus, kunt u contact opnemen met de Centrale voor kredieten aan particulieren bij de Nationale Bank van België om meer informatie te verkrijgen over uw kredietregistratie en eventuele negatieve vermeldingen.

Kan je een lening krijgen als je schulden hebt?

Veel mensen vragen zich af of ze een lening kunnen krijgen als ze al schulden hebben. Het hebben van schulden kan inderdaad invloed hebben op uw kredietwaardigheid en het verkrijgen van een lening bemoeilijken. Geldverstrekkers zullen uw financiële situatie beoordelen voordat ze beslissen of ze u een lening willen verstrekken. Als u al schulden heeft, kan het verstandig zijn om eerst uw financiële situatie te evalueren en te proberen om uw schulden af te lossen voordat u een nieuwe lening aanvraagt. Het is ook belangrijk om transparant te zijn over uw schuldpositie bij de geldverstrekker, zodat zij een weloverwogen beslissing kunnen nemen over het verstrekken van een lening.

Hoe kun je zien dat je op de zwarte lijst staat?

Het is begrijpelijk dat veel mensen zich afvragen hoe ze kunnen zien of ze op de zwarte lijst staan. In België wordt de zwarte lijst beheerd door de Centrale voor kredieten aan particulieren van de Nationale Bank van België. U kunt uw kredietgeschiedenis en eventuele vermeldingen op de zwarte lijst controleren door een aanvraag in te dienen bij de Centrale voor kredieten aan particulieren. Dit kan zowel online als per post worden gedaan. Het is belangrijk om regelmatig uw kredietgeschiedenis te controleren om op de hoogte te blijven van eventuele vermeldingen op de zwarte lijst en om mogelijke problemen tijdig aan te pakken.

Welke bank als je op een zwarte lijst staat?

Als u op een zwarte lijst staat en op zoek bent naar een bank die bereid is om u een kleine lening te verstrekken, kan het lastig zijn om een geschikte optie te vinden. Veel traditionele banken hanteren strikte criteria en kunnen terughoudend zijn om leningen te verstrekken aan mensen met een negatieve vermelding op de zwarte lijst. In dergelijke gevallen kunt u overwegen om contact op te nemen met gespecialiseerde kredietverstrekkers die zich richten op het aanbieden van leningen aan mensen met een minder dan perfecte kredietgeschiedenis. Deze alternatieve geldverstrekkers zijn vaak flexibeler in hun beoordeling en kunnen mogelijk opties bieden die passen bij uw specifieke situatie.