Het lenen van 100.000 euro: een financiële stap met grote mogelijkheden

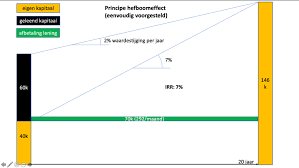

Of het nu gaat om het financieren van een huis, het starten van een eigen bedrijf of het consolideren van bestaande schulden, soms hebben we een aanzienlijk bedrag aan geld nodig. Het lenen van 100.000 euro kan een oplossing bieden voor deze financiële behoeften en kan de weg vrijmaken voor nieuwe mogelijkheden.

Het is belangrijk om te begrijpen dat het lenen van zo’n groot bedrag verantwoordelijkheid met zich meebrengt. Voordat u deze stap zet, moet u verschillende factoren in overweging nemen en zorgvuldig plannen.

Ten eerste is het cruciaal om uw kredietwaardigheid te beoordelen. Leners met een goede kredietgeschiedenis hebben doorgaans gemakkelijker toegang tot leningen en kunnen profiteren van gunstigere rentetarieven. Het is raadzaam om uw kredietrapport te controleren voordat u een aanvraag indient, zodat u eventuele fouten kunt corrigeren en uw kansen op goedkeuring kunt vergroten.

Daarnaast moet u nadenken over de terugbetalingsmogelijkheden. Een lening van 100.000 euro brengt vaak langere looptijden met zich mee, wat betekent dat u gedurende een langere periode maandelijkse aflossingen moet doen. Het is essentieel om uw huidige financiële situatie grondig te analyseren en ervoor te zorgen dat u voldoende inkomen heeft om aan uw verplichtingen te voldoen. Het opstellen van een gedetailleerd budget kan u helpen om een realistisch beeld te krijgen van uw financiële mogelijkheden.

Daarnaast is het belangrijk om verschillende leningsopties te vergelijken voordat u een beslissing neemt. Verschillende kredietverstrekkers bieden verschillende rentetarieven, voorwaarden en flexibiliteit. Het loont de moeite om offertes van verschillende instellingen aan te vragen en deze grondig te bestuderen. Hierbij kan het raadzaam zijn om professioneel advies in te winnen, bijvoorbeeld bij een financieel adviseur, om ervoor te zorgen dat u de beste keuze maakt die past bij uw persoonlijke situatie.

Ten slotte moet u er rekening mee houden dat het lenen van 100.000 euro kosten met zich meebrengt. Naast de rente die u moet betalen, kunnen er ook administratieve kosten en andere vergoedingen zijn. Het is belangrijk om deze kosten volledig in kaart te brengen en ze mee te nemen in uw financiële planning.

Het lenen van 100.000 euro kan een krachtig hulpmiddel zijn om uw doelen te bereiken en nieuwe mogelijkheden te verkennen. Met zorgvuldige planning, grondig onderzoek en verstandige besluitvorming kunt u deze financiële stap op verantwoorde wijze zetten en profiteren van de voordelen die het met zich meebrengt.

Let op: Het lenen van geld brengt altijd risico’s met zich mee. Zorg ervoor dat u de voorwaarden en verplichtingen van de lening volledig begrijpt voordat u zich ergens aan verbindt. Bij twijfel is het raadzaam om professioneel advies in te winnen bij een financieel expert.

8 tips voor het lenen van 100.000 euro: Een duidelijk plan maken, leningen vergelijken, gunstige rente vinden, advies vragen, maandelijkse aflossing berekenen, tar

- Zorg ervoor dat je een duidelijk plan hebt voor hoe je het geld gaat gebruiken.

- Vergelijk verschillende leningen en kies de beste optie die bij je past.

- Kies een lening met een gunstig rentepercentage en zoek naar mogelijkheden om de rente te verlagen.

- Vraag advies aan experts, zoals financiële adviseurs of bankiers, voordat je een lening afsluit.

- Bereken of je in staat bent om de maandelijkse aflossing te betalen op basis van je inkomen en uitgavenpatroon.

- Neem contact op met verschillende kredietverstrekkers om hun tarieven te vergelijken en zoek naar speciale promoties of kortingen die ze aanbieden voor nieuwe klanten.

- Wees voorzichtig met het lenen van geld met eigen woningen als onderpand, omdat dit risico’s kan inhouden als u niet in staat bent om de lening terug te betalen .

- Vraag altijd naar alle extra kosten die verbonden zijn aan het leningsproces, zoals notariële honoraria of registratiekosten, zodat u hier rekening mee kan houd

Zorg ervoor dat je een duidelijk plan hebt voor hoe je het geld gaat gebruiken.

Wanneer je overweegt om 100.000 euro te lenen, is het van cruciaal belang om een duidelijk plan te hebben voor hoe je dit geld gaat gebruiken. Het hebben van een strategie en een doel zal je helpen om het maximale uit de lening te halen en ervoor te zorgen dat je het geld op een verstandige en verantwoorde manier besteedt.

Een duidelijk plan biedt richting en helpt je om gefocust te blijven op je financiële doelen. Denk na over waarom je deze lening nodig hebt en wat je ermee wilt bereiken. Wil je bijvoorbeeld investeren in een nieuw bedrijf, verbouwingen aan je huis financieren of bestaande schulden consolideren? Door specifieke doelen te stellen, kun je de lening gericht gebruiken om deze doelen te verwezenlijken.

Zodra je jouw doelen hebt bepaald, is het belangrijk om een gedetailleerd budget op te stellen. Hierdoor krijg je inzicht in hoeveel geld er nodig is voor elk aspect van jouw plan. Verdeel het geleende bedrag strategisch over de verschillende kostenposten en zorg ervoor dat alles realistisch is binnen jouw financiële mogelijkheden.

Het hebben van een duidelijk plan geeft niet alleen structuur aan jouw financiële beslissingen, maar het stelt ook kredietverstrekkers gerust. Wanneer zij zien dat jij goed hebt nagedacht over hoe je het geld gaat gebruiken, vergroot dit jouw kansen op goedkeuring van de lening.

Bovendien kan een duidelijk plan je helpen om de lening effectief te beheren. Door je aan het plan te houden, kun je ervoor zorgen dat het geld wordt besteed aan de beoogde doeleinden en voorkom je impulsieve uitgaven die kunnen leiden tot financiële problemen.

Kortom, voordat je 100.000 euro leent, is het van essentieel belang om een duidelijk plan te hebben voor hoe je het geld gaat gebruiken. Dit zal niet alleen helpen bij het behalen van jouw financiële doelen, maar ook bij het verantwoordelijk beheren van de lening. Neem de tijd om jouw doelen te definiëren en stel een gedetailleerd budget op om ervoor te zorgen dat je het maximale uit de lening haalt en jouw financiële toekomst op de best mogelijke manier vormgeeft.

Vergelijk verschillende leningen en kies de beste optie die bij je past.

Wanneer je overweegt om 100.000 euro te lenen, is het van cruciaal belang om verschillende leningen met elkaar te vergelijken voordat je een definitieve beslissing neemt. Het vergelijken van leningen stelt je in staat om de beste optie te kiezen die perfect bij jouw behoeften en financiële situatie past.

Elke kredietverstrekker hanteert verschillende rentetarieven, voorwaarden en flexibiliteit bij het aanbieden van leningen. Door offertes van verschillende instellingen aan te vragen en deze grondig te bestuderen, kun je een goed beeld krijgen van wat er op de markt beschikbaar is en welke opties het meest gunstig zijn voor jou.

Bij het vergelijken van leningen is het belangrijk om niet alleen naar de rente te kijken, maar ook naar andere aspecten zoals de looptijd, aflossingsmogelijkheden en eventuele extra kosten of vergoedingen. Door deze factoren in overweging te nemen, kun je een weloverwogen keuze maken die past bij jouw financiële mogelijkheden en doelen.

Het kan handig zijn om professioneel advies in te winnen bij een financieel adviseur of een specialist op het gebied van leningen. Zij kunnen je helpen om de voor- en nadelen van elke optie te begrijpen en kunnen je begeleiden bij het maken van de beste keuze.

Het vergelijken van verschillende leningen mag dan misschien wat tijd en moeite kosten, maar het kan uiteindelijk leiden tot aanzienlijke besparingen op rentekosten en betere voorwaarden. Het is een belangrijke stap om ervoor te zorgen dat je de juiste lening kiest die past bij jouw persoonlijke situatie en financiële doelen.

Onthoud dat het lenen van geld altijd gepaard gaat met verantwoordelijkheid. Zorg ervoor dat je de voorwaarden en verplichtingen van elke lening volledig begrijpt voordat je een definitieve beslissing neemt. Bij twijfel is het altijd verstandig om professioneel advies in te winnen en goed geïnformeerd te zijn voordat je een financiële verbintenis aangaat.

Kies een lening met een gunstig rentepercentage en zoek naar mogelijkheden om de rente te verlagen.

Wanneer u overweegt om 100.000 euro te lenen, is het belangrijk om aandacht te besteden aan het rentepercentage dat aan de lening verbonden is. Een gunstig rentepercentage kan namelijk een aanzienlijk verschil maken in de totale kosten van de lening.

Bij het vergelijken van verschillende leningsopties moet u letten op de rentetarieven die door verschillende kredietverstrekkers worden aangeboden. Zelfs kleine verschillen in rente kunnen op lange termijn grote besparingen opleveren. Het is dus verstandig om offertes van verschillende instellingen te vergelijken en te onderzoeken welke optie het meest voordelig is voor uw persoonlijke situatie.

Daarnaast kunt u ook kijken naar mogelijkheden om de rente verder te verlagen. Sommige kredietverstrekkers bieden bijvoorbeeld kortingen op de rente als u bepaalde voorwaarden vervult, zoals het automatisch laten afschrijven van uw maandelijkse betalingen van een rekening bij dezelfde bank. Het kan ook lonend zijn om te onderhandelen met de kredietverstrekker over de rente, vooral als u een sterke kredietgeschiedenis heeft.

Een andere manier om de rentekosten te verlagen, is door extra aflossingen te doen op uw lening zodra dit financieel mogelijk is. Door extra betalingen kunt u het openstaande saldo verminderen en daardoor ook de totale kosten van de lening verminderen. Het kan echter raadzaam zijn om na te gaan of er eventuele boetes of kosten verbonden zijn aan vervroegde aflossing, aangezien sommige leningen deze beperkingen hebben.

Het kiezen van een lening met een gunstig rentepercentage en het zoeken naar mogelijkheden om de rente te verlagen, kan u helpen om de totale kosten van uw lening te verlagen en meer financiële flexibiliteit te behouden. Vergeet echter niet om altijd de voorwaarden en verplichtingen van de lening volledig te begrijpen voordat u zich ergens aan verbindt. Bij twijfel is het raadzaam om professioneel advies in te winnen bij een financieel expert.

Vraag advies aan experts, zoals financiële adviseurs of bankiers, voordat je een lening afsluit.

Het afsluiten van een lening van 100.000 euro is een belangrijke financiële beslissing die zorgvuldige overweging vereist. Voordat u deze stap zet, is het verstandig om advies in te winnen bij experts, zoals financiële adviseurs of bankiers.

Financiële adviseurs hebben de kennis en ervaring om u te helpen bij het begrijpen van de verschillende aspecten van het lenen van een groot bedrag. Ze kunnen uw financiële situatie beoordelen, uw doelen en behoeften analyseren en u begeleiden bij het vinden van de meest geschikte leningsoptie. Ze kunnen ook uw kredietwaardigheid evalueren en u helpen bij het verbeteren ervan indien nodig.

Bankiers zijn professionals die dagelijks met leningen werken en beschikken over uitgebreide kennis van de verschillende producten en diensten die beschikbaar zijn. Zij kunnen u informeren over de rentetarieven, voorwaarden en andere relevante informatie met betrekking tot het leningsproces. Door hun expertise kunt u weloverwogen beslissingen nemen en voorkomen dat u onnodige kosten maakt.

Het raadplegen van experts voordat u een lening afsluit, kan u ook helpen om valkuilen te vermijden. Ze kunnen u wijzen op mogelijke risico’s, verborgen kosten of andere factoren waar u mogelijk niet aan denkt. Dit helpt u om een weloverwogen beslissing te nemen en uw financiële toekomst veilig te stellen.

Het is belangrijk om te onthouden dat financiële adviseurs en bankiers onafhankelijke professionals zijn die in uw belang handelen. Ze hebben geen belang bij het verkopen van een specifiek product of het sluiten van een lening. Hun doel is om u te helpen de beste beslissing te nemen op basis van uw individuele situatie.

Dus voordat u een lening van 100.000 euro afsluit, neem de tijd om advies in te winnen bij experts. Ze kunnen u begeleiden en ondersteunen bij elke stap van het proces, zodat u met vertrouwen kunt lenen en uw financiële doelen kunt bereiken.

Bereken of je in staat bent om de maandelijkse aflossing te betalen op basis van je inkomen en uitgavenpatroon.

Bij het overwegen van een lening van 100.000 euro is het essentieel om te beoordelen of je in staat bent om de maandelijkse aflossing te betalen. Een goede manier om dit te doen, is door je inkomen en uitgavenpatroon zorgvuldig te berekenen.

Om te beginnen, verzamel al je inkomstenbronnen, inclusief salaris, eventuele extra inkomsten en andere financiële bronnen. Zorg ervoor dat je een realistisch beeld hebt van je totale maandelijkse inkomen.

Vervolgens is het tijd om naar je uitgaven te kijken. Maak een lijst van al je vaste kosten, zoals huur of hypotheekbetalingen, nutsvoorzieningen, verzekeringen en andere rekeningen die elke maand terugkeren. Vergeet niet om ook variabele kosten op te nemen, zoals boodschappen, transport en vrijetijdsuitgaven.

Nu kun je deze twee cijfers vergelijken. Trek het totale bedrag van je uitgaven af van je totale inkomen. Het verschil dat overblijft geeft aan hoeveel ruimte er is voor de maandelijkse aflossing van de lening.

Het is belangrijk om realistisch te zijn bij het inschatten van dit bedrag. Houd rekening met onverwachte uitgaven en zorg ervoor dat er voldoende ruimte overblijft voor sparen en andere financiële doelen.

Als na deze berekening blijkt dat er voldoende ruimte is om de maandelijkse aflossing op te brengen, ben je een stap dichter bij het nemen van de lening. Als het echter lijkt alsof de aflossing een te grote last zou zijn, is het raadzaam om je financiële situatie opnieuw te evalueren en mogelijk andere opties te overwegen.

Het berekenen van je vermogen om de maandelijkse aflossing te betalen op basis van je inkomen en uitgavenpatroon is een belangrijke stap in het nemen van verantwoorde financiële beslissingen. Het stelt je in staat om een realistisch beeld te krijgen van wat haalbaar is binnen je budget en helpt je om eventuele financiële problemen in de toekomst te voorkomen.

Onthoud altijd dat lenen geld kost en dat het belangrijk is om zorgvuldig te plannen en professioneel advies in te winnen indien nodig.

Wanneer u overweegt om 100.000 euro te lenen, is het van groot belang om verschillende kredietverstrekkers te benaderen en hun tarieven en voorwaarden te vergelijken. Dit kan u helpen om de beste deal te vinden die past bij uw financiële behoeften.

Door contact op te nemen met verschillende kredietverstrekkers kunt u een goed beeld krijgen van wat er op de markt beschikbaar is. Vraag offertes aan en vergelijk niet alleen de rentetarieven, maar ook andere aspecten zoals de looptijd van de lening, eventuele administratieve kosten en andere vergoedingen die in rekening kunnen worden gebracht.

Het is ook de moeite waard om speciale promoties of kortingen te onderzoeken die kredietverstrekkers mogelijk aanbieden aan nieuwe klanten. Sommige instellingen kunnen bijvoorbeeld tijdelijke acties hebben met lagere rentetarieven of andere voordelen voor nieuwe leners. Door hiernaar te informeren, kunt u mogelijk profiteren van extra besparingen of voordelen.

Het vergelijken van tarieven en het zoeken naar speciale promoties kan u helpen om een weloverwogen keuze te maken bij het lenen van 100.000 euro. Het kan u geld besparen op lange termijn en ervoor zorgen dat u de meest gunstige voorwaarden krijgt die passen bij uw situatie.

Houd er echter rekening mee dat het niet alleen draait om het vinden van de laagste rente. Het is ook belangrijk om aandacht te besteden aan andere aspecten zoals klantenservice, flexibiliteit en betrouwbaarheid van de kredietverstrekker. Een goede balans tussen tarieven en kwaliteit van de dienstverlening is essentieel bij het maken van uw keuze.

Het is altijd verstandig om professioneel advies in te winnen bij een financieel expert voordat u een lening aangaat. Zij kunnen u helpen om de verschillende aanbiedingen te begrijpen en te beoordelen, zodat u een weloverwogen beslissing kunt nemen die past bij uw persoonlijke financiële situatie.

Onthoud dat het lenen van geld altijd gepaard gaat met verantwoordelijkheid en zorgvuldige planning. Neem de tijd om verschillende kredietverstrekkers te vergelijken, zoek naar speciale promoties en kortingen, en maak gebruik van professioneel advies om ervoor te zorgen dat u de beste keuze maakt bij het lenen van 100.000 euro.

Wees voorzichtig met het lenen van geld met eigen woningen als onderpand, omdat dit risico’s kan inhouden als u niet in staat bent om de lening terug te betalen .

Wees voorzichtig met het lenen van geld met eigen woningen als onderpand, omdat dit risico’s kan inhouden als u niet in staat bent om de lening terug te betalen.

Het lenen van geld met uw eigen woning als onderpand kan aantrekkelijk lijken, vooral omdat het vaak lagere rentetarieven en gunstigere voorwaarden biedt. Het idee is dat u uw huis gebruikt als garantie voor de lening, waardoor de kredietverstrekker meer zekerheid heeft en u mogelijk toegang geeft tot hogere leenbedragen.

Echter, het is belangrijk om deze optie met de nodige voorzichtigheid te benaderen. Het gebruik van uw woning als onderpand brengt namelijk aanzienlijke risico’s met zich mee. Als u niet in staat bent om de lening terug te betalen, kan dit leiden tot gedwongen verkoop van uw huis door de kredietverstrekker.

Om deze risico’s te vermijden, is het essentieel om een grondige analyse van uw financiële situatie te maken voordat u besluit om uw woning als onderpand te gebruiken. Zorg ervoor dat u voldoende inkomen heeft om aan uw aflossingsverplichtingen te voldoen en dat u een realistisch beeld heeft van uw financiële stabiliteit op lange termijn.

Daarnaast is het raadzaam om professioneel advies in te winnen bij een financieel expert voordat u deze stap zet. Zij kunnen u helpen bij het begrijpen van alle voorwaarden en mogelijke risico’s die gepaard gaan met het lenen van geld met uw woning als onderpand. Een onafhankelijke mening kan waardevol zijn bij het nemen van een weloverwogen beslissing.

Kortom, wees voorzichtig bij het overwegen van het lenen van geld met uw eigen woning als onderpand. Begrijp de risico’s en zorg ervoor dat u een gedegen financieel plan heeft voordat u deze stap zet. Het is altijd beter om op safe te spelen en ervoor te zorgen dat u in staat bent om aan uw financiële verplichtingen te voldoen, om zo ongewenste consequenties te voorkomen.

Bij het lenen van een aanzienlijk bedrag zoals 100.000 euro is het belangrijk om niet alleen naar de rente te kijken, maar ook naar alle bijkomende kosten die verbonden zijn aan het leningsproces. Het is verstandig om altijd navraag te doen naar eventuele extra kosten, zoals notariële honoraria of registratiekosten, zodat u hier rekening mee kunt houden bij uw financiële planning.

Vaak worden deze extra kosten over het hoofd gezien, maar ze kunnen aanzienlijke invloed hebben op de totale kosten van uw lening. Notariële honoraria kunnen bijvoorbeeld van toepassing zijn als u een hypotheek afsluit voor de lening. Registratiekosten kunnen verschuldigd zijn wanneer de lening wordt geregistreerd bij de bevoegde instanties.

Door vooraf te informeren naar deze kosten, kunt u een realistisch beeld krijgen van wat de lening daadwerkelijk zal kosten en kunt u voorkomen dat u voor verrassingen komt te staan. Het is raadzaam om offertes van verschillende kredietverstrekkers te vergelijken en hierbij niet alleen naar de rente te kijken, maar ook naar alle andere kosten die in rekening worden gebracht.

Het opvragen van deze informatie kost misschien wat extra tijd en moeite, maar het kan uiteindelijk lonen door ervoor te zorgen dat u een weloverwogen beslissing neemt en geen onverwachte financiële lasten op uw pad vindt.

Onthoud altijd dat transparantie en duidelijkheid essentieel zijn bij het lenen van geld. Wees niet bang om vragen te stellen en alle details te begrijpen voordat u zich verbindt aan een lening. Door volledig geïnformeerd te zijn, kunt u met vertrouwen de juiste financiële beslissingen nemen en uw leningsproces soepel laten verlopen.