Financier jouw droomrit met een motor lening

Een motor lening: Financiering voor jouw droomrit

Ben je een liefhebber van motorrijden en droom je ervan om je eigen motor te bezitten? Of ben je al een ervaren rijder die toe is aan een upgrade naar een nieuwere en betere motor? Wat je situatie ook is, het kan zijn dat de kosten van zo’n aankoop boven je budget uitstijgen. Maar maak je geen zorgen, er is een oplossing: een motor lening.

Een motor lening stelt je in staat om de kosten van jouw nieuwe tweewieler te spreiden over een bepaalde periode. Dit betekent dat je niet in één keer het volledige bedrag hoeft te betalen, maar in plaats daarvan maandelijkse aflossingen kunt doen die passen bij jouw financiële situatie. Dit maakt het veel gemakkelijker voor jou om de motor van jouw dromen te kopen zonder dat dit een enorme financiële last met zich meebrengt.

Bij het afsluiten van een motor lening zijn er verschillende factoren waarmee rekening moet worden gehouden. Ten eerste moet je beslissen welk type lening het beste bij jou past. Er zijn twee veelvoorkomende opties: persoonlijke leningen en financiering via de dealer.

Persoonlijke leningen worden verstrekt door banken en kredietverstrekkers en bieden flexibiliteit en vrijheid bij het kiezen van jouw nieuwe motor. Met deze leningen kun je zelf bepalen waar je jouw aankoop doet en heb je meer onderhandelingsmogelijkheden met dealers. Bovendien is de rente vaak lager dan bij financiering via de dealer.

Financiering via de dealer is daarentegen een handige optie als je jouw motor bij een specifieke dealer wilt kopen. Deze financieringsvorm wordt vaak aangeboden met speciale promoties en aanbiedingen, zoals renteloze periodes of lagere rentetarieven. Het kan echter zijn dat je minder vrijheid hebt bij het kiezen van jouw motor en dat de prijzen iets hoger zijn.

Bij het afsluiten van een motor lening is het ook belangrijk om rekening te houden met jouw financiële situatie. Zorg ervoor dat je realistisch bent over wat je kunt veroorloven en dat je een lening kiest die past bij jouw inkomen en uitgavenpatroon. Het is altijd verstandig om een budget op te stellen voordat je een lening afsluit, zodat je precies weet hoeveel je maandelijks kunt besteden aan aflossingen.

Daarnaast moet je ook letten op de voorwaarden van de lening, zoals de looptijd, rentetarieven en eventuele extra kosten. Vergelijk verschillende aanbieders en vraag offertes aan om ervoor te zorgen dat je de beste deal krijgt die past bij jouw behoeften.

Een motor lening kan dus een geweldige manier zijn om jouw droomrit werkelijkheid te laten worden. Het stelt je in staat om te genieten van alle voordelen van motorrijden zonder direct grote bedragen uit te geven. Zorg er echter altijd voor dat je verantwoord leent en alleen een lening afsluit die je kunt terugbetalen. Op die manier kun je zorgeloos genieten van jouw nieuwe motor en de vrijheid van de open weg ervaren.

9 Tips voor het afsluiten van een motorlening: Vergelijk, controleer en betaal op tijd!

- Vergelijk verschillende leningen en tarieven om de beste deal te vinden.

- Controleer of de lening aan uw behoeften voldoet voordat u zich aanmeldt.

- Zorg ervoor dat u alle kosten begrijpt, inclusief rente, voorwaarden en terugbetalingsschema’s.

- Kies een betalingsplan dat past bij uw financiële situatie en budgetteren om te voorkomen dat er problemen ontstaan met het terugbetalen van het geleende bedrag.

- Wees voorzichtig bij het verstrekken van persoonlijke informatie aan een kredietverstrekker of andere derde partij die betrokken is bij de transactie.

- Vraag naar eventuele extra kosten die worden gebruikt als onderpand voor de lening, zoals leaseprijzen of registratierechten, alvorens een overeenkomst te sluiten met een kredietverstrekker of autohandelaar..

- Lees altijd alle documentatie zorgvuldig door voordat u akkoord gaat met de leningovereenkomst, zodat u precies weet welke verplichtingen erbij komen kijken..

- Vraag advies van familie en/of vriendinnnen over welke motorlening het meest geschikt is voor je situatie..

- Zorg ervoor dat je op tijd betaalt om boetes te voorkomen!

Vergelijk verschillende leningen en tarieven om de beste deal te vinden.

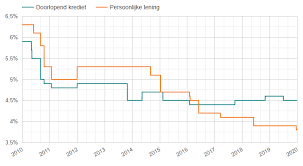

Als je op zoek bent naar een motor lening, is het belangrijk om verschillende leningen en tarieven te vergelijken om de beste deal te vinden. Het vergelijken van leningen stelt je in staat om de voorwaarden, rentetarieven en kosten van verschillende aanbieders naast elkaar te leggen en zo de meest voordelige optie te kiezen.

Door leningen te vergelijken, kun je mogelijk geld besparen op de totale kosten van jouw lening. Verschillende kredietverstrekkers bieden verschillende rentetarieven en voorwaarden aan, dus het loont de moeite om rond te shoppen voordat je een beslissing neemt.

Het vergelijken van leningen kan ook helpen bij het vinden van de juiste lening die past bij jouw financiële situatie. Elke kredietverstrekker hanteert zijn eigen criteria voor goedkeuring en biedt verschillende looptijden aan. Door verschillende opties te vergelijken, kun je een lening vinden die aansluit bij jouw behoeften en mogelijkheden.

Er zijn verschillende manieren waarop je leningen kunt vergelijken. Je kunt online tools gebruiken die specifiek zijn ontworpen voor het vergelijken van leningen. Deze tools stellen je in staat om eenvoudig verschillende aanbieders naast elkaar te zetten en hun tarieven en voorwaarden te vergelijken.

Daarnaast is het ook raadzaam om offertes aan te vragen bij verschillende kredietverstrekkers. Door offertes op maat te ontvangen, kun je gedetailleerde informatie krijgen over de kosten en voorwaarden van een lening. Dit stelt je in staat om een weloverwogen beslissing te nemen op basis van de specifieke details van elke lening.

Het vergelijken van verschillende leningen en tarieven kan wat tijd en moeite kosten, maar het kan je uiteindelijk helpen om de beste deal te vinden. Het is de moeite waard om deze extra stap te zetten, omdat het je kan helpen om geld te besparen en de juiste lening te vinden die past bij jouw behoeften. Dus neem de tijd om verschillende aanbieders te vergelijken en maak een weloverwogen keuze voordat je jouw motor lening afsluit.

Controleer of de lening aan uw behoeften voldoet voordat u zich aanmeldt.

Een motor lening kan een handige financiële oplossing zijn om jouw droommotor te kunnen kopen. Maar voordat je je aanmeldt voor een lening, is het essentieel om ervoor te zorgen dat deze aan jouw specifieke behoeften voldoet.

Het is verleidelijk om meteen in te gaan op het aanbod van een lening, vooral als je enthousiast bent over het idee van het bezitten van jouw eigen motor. Echter, het is belangrijk om even de tijd te nemen en de voorwaarden en bepalingen van de lening grondig door te nemen.

Controleer of de lening voldoet aan jouw financiële situatie en mogelijkheden. Bekijk de rentetarieven en vergelijk ze met andere aanbieders om er zeker van te zijn dat je een redelijke rente betaalt. Let ook op eventuele extra kosten, zoals administratiekosten of verzekeringseisen.

Daarnaast is het belangrijk om naar de looptijd van de lening te kijken. Zorg ervoor dat deze past bij jouw financiële planning en dat je in staat bent om de maandelijkse aflossingen comfortabel te betalen. Een onrealistische looptijd kan leiden tot financiële stress en problemen in de toekomst.

Bovendien moet je controleren of er flexibiliteit is in termen van aflossingen. Zijn er mogelijkheden voor vervroegde aflossingen zonder boetes? Dit kan nuttig zijn als je extra geld hebt en sneller wilt aflossen om rentekosten te verminderen.

Kortom, voordat je je aanmeldt voor een motor lening, is het cruciaal om de lening grondig te evalueren en ervoor te zorgen dat deze aan jouw behoeften voldoet. Neem de tijd om verschillende opties te vergelijken en vraag indien nodig advies aan een financieel adviseur. Op die manier kun je met een gerust hart genieten van jouw nieuwe motor, wetende dat je een lening hebt gekozen die bij jou past.

Zorg ervoor dat u alle kosten begrijpt, inclusief rente, voorwaarden en terugbetalingsschema’s.

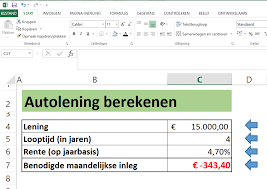

Bij het afsluiten van een motor lening is het van essentieel belang om alle kosten volledig te begrijpen voordat je je handtekening zet. Dit omvat niet alleen de rente die je moet betalen, maar ook de voorwaarden en het terugbetalingsschema van de lening.

Allereerst is het belangrijk om de rentevoet van de lening te kennen. Dit is het bedrag dat je extra betaalt bovenop het geleende bedrag. Het bepaalt hoeveel je uiteindelijk in totaal zult terugbetalen. Vergelijk verschillende aanbieders en kies degene met de laagste rentevoet om ervoor te zorgen dat je niet meer betaalt dan nodig is.

Daarnaast moet je ook goed letten op de voorwaarden van de lening. Dit omvat zaken als de looptijd van de lening en eventuele boetes bij vervroegde aflossing. Begrijp hoe lang je hebt om de lening terug te betalen en wat er gebeurt als je dit niet op tijd doet. Wees ook bewust van eventuele extra kosten, zoals administratiekosten of verzekeringen die verplicht kunnen zijn.

Het terugbetalingsschema is een ander belangrijk aspect dat je moet begrijpen. Dit schema geeft aan hoeveel je maandelijks moet aflossen en gedurende welke periode. Zorg ervoor dat deze maandelijkse betalingen passen bij jouw financiële situatie en dat ze haalbaar zijn zonder jouw dagelijkse uitgaven in gevaar te brengen.

Het begrijpen van al deze kosten is cruciaal om ervoor te zorgen dat je een weloverwogen beslissing neemt bij het afsluiten van een motor lening. Neem de tijd om alle informatie door te nemen en stel vragen aan de kredietverstrekker als er iets onduidelijk is. Zo voorkom je verrassingen en kun je met gemoedsrust genieten van jouw nieuwe motor.

Kies een betalingsplan dat past bij uw financiële situatie en budgetteren om te voorkomen dat er problemen ontstaan met het terugbetalen van het geleende bedrag.

Een motor lening: Kies een betalingsplan dat past bij jouw financiële situatie

Het kopen van een nieuwe motor is een spannende stap, maar het is belangrijk om verstandig te zijn bij het afsluiten van een lening. Een van de belangrijkste aspecten waar je rekening mee moet houden, is het kiezen van een betalingsplan dat past bij jouw financiële situatie.

Bij het afsluiten van een motor lening is het verleidelijk om te focussen op de grootte van de maandelijkse aflossingen. Het kan verleidelijk zijn om voor een lager maandelijks bedrag te kiezen, omdat dit op korte termijn meer financiële ruimte biedt. Echter, het is essentieel om ook naar de totale kosten op lange termijn te kijken.

Het is belangrijk om realistisch te zijn over wat je kunt veroorloven en ervoor te zorgen dat je een betalingsplan kiest dat past bij jouw budget. Maak een grondige analyse van jouw inkomsten en uitgaven, inclusief andere financiële verplichtingen die je mogelijk hebt. Op basis hiervan kun je bepalen hoeveel je kunt besteden aan maandelijkse aflossingen zonder in de problemen te komen.

Daarnaast is budgetteren ook cruciaal wanneer je een motor lening afsluit. Door een gedetailleerd budget op te stellen, kun je jouw financiën beheren en ervoor zorgen dat er voldoende geld beschikbaar is voor de maandelijkse aflossingen. Dit helpt voorkomen dat er problemen ontstaan met het terugbetalen van het geleende bedrag.

Een betalingsplan dat past bij jouw financiële situatie en goed budgetteren zijn essentiële stappen om ervoor te zorgen dat je verantwoord leent en geen onnodige financiële stress ervaart. Het is belangrijk om realistisch te blijven en alleen een lening af te sluiten die je comfortabel kunt terugbetalen.

Onthoud dat een motor lening bedoeld is om jouw droomrit mogelijk te maken, niet om financiële problemen te veroorzaken. Kies verstandig, budgetteer zorgvuldig en geniet vervolgens van de vrijheid en het plezier van jouw nieuwe motor zonder zorgen over de financiën!

Wees voorzichtig bij het verstrekken van persoonlijke informatie aan een kredietverstrekker of andere derde partij die betrokken is bij de transactie.

Bij het afsluiten van een motor lening is het belangrijk om bewust te zijn van de veiligheid en privacy van jouw persoonlijke gegevens. Het verstrekken van persoonlijke informatie, zoals jouw identiteitsgegevens, financiële gegevens en contactinformatie, is vaak vereist tijdens het leningaanvraagproces.

Het is essentieel om zorgvuldig te zijn bij het delen van deze informatie. Controleer altijd de betrouwbaarheid en reputatie van de kredietverstrekker of derde partij voordat je jouw gegevens verstrekt. Zoek naar recensies, controleer of ze gereguleerd zijn door relevante instanties en zorg ervoor dat ze voldoen aan de geldende privacywetten.

Daarnaast is het belangrijk om te letten op beveiligingsmaatregelen. Zorg ervoor dat de website waar je jouw gegevens invoert beveiligd is met een SSL-certificaat. Dit zie je meestal aan het slotje in de adresbalk en de “https” in plaats van “http” in de URL.

Wees ook voorzichtig met phishing-pogingen. Kwaadwillenden kunnen proberen om zich voor te doen als legitieme kredietverstrekkers of andere partijen om jouw persoonlijke informatie te verkrijgen. Let op verdachte e-mails, telefoontjes of berichten die vragen om vertrouwelijke gegevens. Neem altijd contact op met de kredietverstrekker via de officiële contactgegevens die je zelf hebt gevonden, en niet via de informatie in verdachte communicatie.

Onthoud dat het belangrijk is om jouw persoonlijke informatie te beschermen, niet alleen bij het afsluiten van een motor lening, maar ook in het algemeen. Wees alert en neem de nodige voorzorgsmaatregelen om ervoor te zorgen dat jouw gegevens veilig blijven.

Door verantwoordelijk om te gaan met jouw persoonlijke informatie, kun je met een gerust hart genieten van jouw nieuwe motor zonder je zorgen te maken over mogelijke veiligheidsrisico’s.

Vraag naar eventuele extra kosten die worden gebruikt als onderpand voor de lening, zoals leaseprijzen of registratierechten, alvorens een overeenkomst te sluiten met een kredietverstrekker of autohandelaar..

Belangrijke tip bij het afsluiten van een motor lening: Let op eventuele extra kosten

Wanneer je van plan bent om een motor lening af te sluiten, is het essentieel om goed op de hoogte te zijn van alle kosten die gepaard gaan met de lening. Naast de rente en aflossingen kunnen er namelijk ook andere kosten zijn die je niet over het hoofd wilt zien.

Een specifieke kostenpost waar je alert op moet zijn, is het onderpand dat sommige kredietverstrekkers of autohandelaren vragen als zekerheid voor de lening. Dit kan bijvoorbeeld een leaseprijs of registratierecht zijn. Het is belangrijk om deze kosten te kennen en te begrijpen voordat je een overeenkomst aangaat.

Leaseprijzen kunnen bijvoorbeeld worden toegepast wanneer je ervoor kiest om de motor gedurende een bepaalde periode te leasen in plaats van deze direct aan te schaffen. Deze prijzen kunnen variëren en moeten in overweging worden genomen bij het berekenen van jouw totale leningskosten.

Registratierechten zijn overheidsheffingen die betaald moeten worden bij het registreren van de motor. Deze rechten verschillen per regio en kunnen aanzienlijke bedragen vertegenwoordigen. Het is belangrijk om te weten welke registratierechten van toepassing zijn voordat je akkoord gaat met een lening, zodat je niet voor onaangename verrassingen komt te staan.

Om onnodige verwarring of teleurstelling te voorkomen, is het raadzaam om voorafgaand aan het sluiten van een overeenkomst alle details met betrekking tot extra kosten te bespreken. Vraag de kredietverstrekker of autohandelaar specifiek naar eventuele leaseprijzen, registratierechten of andere kosten die van toepassing kunnen zijn op jouw motor lening.

Door deze tip in gedachten te houden en volledig geïnformeerd te zijn over alle kosten, kun je ervoor zorgen dat je een weloverwogen beslissing neemt bij het afsluiten van jouw motor lening. Zo kun je met een gerust hart genieten van jouw nieuwe motor zonder onverwachte financiële verrassingen.

Lees altijd alle documentatie zorgvuldig door voordat u akkoord gaat met de leningovereenkomst, zodat u precies weet welke verplichtingen erbij komen kijken..

Bij het afsluiten van een motor lening is het van cruciaal belang om de tijd te nemen om alle documentatie grondig door te lezen voordat u uw handtekening zet. Dit omvat de leningovereenkomst, algemene voorwaarden en eventuele andere bijlagen. Door deze documenten zorgvuldig te bestuderen, krijgt u een duidelijk beeld van de verplichtingen die gepaard gaan met de lening en kunt u eventuele verrassingen of verborgen kosten vermijden.

Het lezen van alle documentatie geeft u inzicht in belangrijke details zoals de rentevoet, betalingsvoorwaarden, boetes bij vervroegde aflossing en mogelijke bijkomende kosten. Het kan ook informatie bevatten over verzekeringen of garanties die vereist zijn bij het afsluiten van de lening. Door deze informatie te kennen, kunt u beter plannen en ervoor zorgen dat u aan uw financiële verplichtingen kunt voldoen.

Het kan verleidelijk zijn om snel akkoord te gaan met een leningovereenkomst, vooral als u enthousiast bent over het kopen van uw nieuwe motor. Echter, het negeren van de kleine lettertjes kan later tot problemen leiden. Neem daarom altijd de tijd om alles grondig door te nemen voordat u zich bindt aan een lening.

Als er iets niet duidelijk is of als u vragen heeft, aarzel dan niet om contact op te nemen met de kredietverstrekker of een financieel adviseur. Zij kunnen u helpen om de voorwaarden beter te begrijpen en eventuele twijfels weg te nemen.

Het is belangrijk om op de hoogte te zijn van uw financiële verplichtingen voordat u een motor lening afsluit. Door alle documentatie zorgvuldig door te lezen, kunt u weloverwogen beslissingen nemen en ervoor zorgen dat de leningovereenkomst past bij uw financiële situatie en behoeften. Neem dus altijd de tijd om alles te begrijpen voordat u akkoord gaat met de leningovereenkomst.

Vraag advies van familie en/of vriendinnnen over welke motorlening het meest geschikt is voor je situatie..

Vraag advies van familie en/of vrienden over welke motorlening het meest geschikt is voor jouw situatie

Bij het afsluiten van een motor lening is het begrijpelijk dat je misschien wat hulp en advies nodig hebt. Een goede manier om dit te krijgen, is door te praten met familieleden en vrienden die al ervaring hebben met leningen of motorfinanciering. Hun persoonlijke ervaringen en inzichten kunnen waardevol zijn bij het maken van de juiste keuze.

Door met anderen te praten, kun je meer te weten komen over verschillende kredietverstrekkers, rentetarieven, voorwaarden en mogelijke valkuilen. Ze kunnen je ook wijzen op eventuele verborgen kosten of extra voordelen die je misschien over het hoofd hebt gezien.

Familieleden en vrienden kunnen ook helpen bij het beoordelen van jouw financiële situatie en het bepalen van een realistisch budget voor jouw motor lening. Ze kunnen je adviseren over hoeveel je kunt lenen zonder in financiële problemen te komen en hoeveel je maandelijks kunt besteden aan aflossingen.

Het is echter belangrijk om in gedachten te houden dat ieders situatie anders is. Wat voor iemand anders werkt, hoeft niet per se de beste optie voor jou te zijn. Het is nog steeds essentieel om onafhankelijk onderzoek te doen en verschillende aanbieders te vergelijken voordat je een definitieve beslissing neemt.

Het vragen van advies aan familieleden en vrienden kan echter een waardevolle bron van informatie zijn bij het afsluiten van een motor lening. Ze kunnen je helpen bij het nemen van een weloverwogen beslissing en je ondersteunen tijdens het hele proces. Dus aarzel niet om hun expertise en ervaring te benutten wanneer je op zoek bent naar de meest geschikte motorlening voor jouw situatie.

Zorg ervoor dat je op tijd betaalt om boetes te voorkomen!

Wanneer je een motor lening afsluit, is het van groot belang dat je de maandelijkse aflossingen op tijd betaalt. Het niet nakomen van deze betalingsverplichtingen kan leiden tot vervelende consequenties, zoals boetes en negatieve invloed op je kredietwaardigheid.

Het is begrijpelijk dat het soms moeilijk kan zijn om aan alle financiële verplichtingen te voldoen. Echter, het negeren van de betalingstermijnen kan leiden tot extra kosten en problemen met de leningverstrekker. Dit kan op zijn beurt resulteren in een verslechtering van je kredietgeschiedenis, wat invloed kan hebben op toekomstige leningen of financiële transacties.

Om boetes te voorkomen en je financiële gemoedsrust te behouden, is het belangrijk om een aantal eenvoudige stappen te volgen. Ten eerste, zorg ervoor dat je altijd bewust bent van de vervaldatum van je maandelijkse aflossingen. Stel herinneringen in of maak gebruik van automatische betalingen om ervoor te zorgen dat je geen betalingstermijnen mist.

Daarnaast is het verstandig om een budgetplan op te stellen waarin je alle maandelijkse uitgaven en inkomsten meeneemt. Op deze manier kun je jouw financiën beter beheren en ervoor zorgen dat er voldoende geld beschikbaar is voor de aflossingen.

Mocht je toch merken dat het moeilijk is om aan de betalingsverplichtingen te voldoen, neem dan zo snel mogelijk contact op met de leningverstrekker. In sommige gevallen kunnen zij je helpen door bijvoorbeeld een tijdelijke betalingsregeling aan te bieden. Het is altijd beter om open en eerlijk te communiceren over eventuele financiële moeilijkheden, in plaats van de problemen te negeren.

Het tijdig betalen van je motor lening is essentieel om boetes en andere nadelige gevolgen te voorkomen. Het naleven van de betalingsverplichtingen toont niet alleen verantwoordelijkheid, maar helpt ook om een positieve kredietgeschiedenis op te bouwen. Dit kan op zijn beurt weer gunstig zijn voor toekomstige financiële transacties.

Dus onthoud: maak het een prioriteit om je motor lening op tijd te betalen en voorkom zo onnodige boetes en problemen. Met een goede financiële planning en discipline kun je zorgeloos genieten van jouw motorrit zonder je zorgen te maken over achterstand in betalingen!