Heeft u moeite om uw schulden af te betalen en zoekt u naar een oplossing om financiële rust te herstellen? Een lening voor het afbetalen van schulden kan een effectieve manier zijn om grip te krijgen op uw financiële situatie en de druk van onbetaalde rekeningen te verlichten.

Het hebben van schulden kan overweldigend zijn en kan leiden tot stress en slapeloze nachten. Het is belangrijk om actie te ondernemen en stappen te ondernemen om uw schulden onder controle te krijgen. Een lening specifiek bedoeld voor het aflossen van schulden kan u helpen om meerdere openstaande rekeningen samen te voegen tot één overzichtelijke maandelijkse betaling.

Door het consolideren van uw schulden met behulp van een lening, kunt u profiteren van verschillende voordelen. Allereerst kunt u mogelijk lagere rentetarieven krijgen dan wat u momenteel betaalt op uw verschillende leningen of creditcards. Dit kan leiden tot lagere maandelijkse betalingen en minder kosten op de lange termijn.

Bovendien zorgt het consolideren van schulden ervoor dat u slechts één lening hoeft af te lossen, waardoor het gemakkelijker wordt om uw financiën bij te houden en geen betalingen over het hoofd te zien. Dit kan helpen om uw credit score te verbeteren en uw financiële gezondheid te herstellen.

Het is echter belangrijk om verantwoordelijkheid te nemen bij het gebruik van een lening voor het afbetalen van schulden. Zorg ervoor dat u de voorwaarden begrijpt, de kosten in overweging neemt en realistisch bent over uw vermogen om de lening terug te betalen. Maak een plan voor budgettering en financiële discipline om ervoor te zorgen dat u niet opnieuw in dezelfde situatie terechtkomt.

Als u worstelt met schulden en op zoek bent naar een manier om orde op zaken te stellen, kan een lening voor het afbetalen van schulden een nuttig instrument zijn. Neem de tijd om uw opties te onderzoeken, praat met financiële adviseurs indien nodig, en neem stappen in de richting van een gezonde financiële toekomst.

Voordelen van het Gebruik van een Lening om Schulden af te Betalen: Efficiëntie en Financiële Gezondheid Verbeteren

- Eén overzichtelijke maandelijkse betaling in plaats van meerdere rekeningen.

- Mogelijk lagere rentetarieven dan wat u momenteel betaalt op uw schulden.

- Gemakkelijker bij te houden en beheren van uw financiën.

- Kan leiden tot lagere maandelijkse betalingen en minder kosten op de lange termijn.

- Verbetering van uw credit score door tijdige aflossingen.

- Helpt om financiële stress te verminderen en meer gemoedsrust te bieden.

- Stelt u in staat om een duidelijk plan voor aflossing op te stellen.

- Kan helpen om uw financiële gezondheid te herstellen en toekomstige schulden te voorkomen.

- Biedt een georganiseerde aanpak voor het wegwerken van schulden en het opbouwen van een positieve financiële reputatie.

Nadelen van het Aangaan van een Lening om Schulden af te Betalen in België

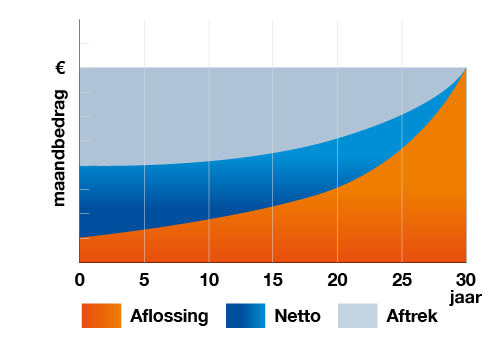

- Het kan leiden tot het verlengen van uw schuldentermijn, waardoor u langer aan de lening vastzit.

- U kunt uiteindelijk meer rente betalen doordat de looptijd van de lening wordt verlengd.

- Er kunnen extra kosten verbonden zijn aan het afsluiten van een lening voor het afbetalen van schulden, zoals administratiekosten of boetes.

- Als u niet verantwoordelijk omgaat met de nieuwe lening, kunt u opnieuw in een cyclus van schulden terechtkomen.

Eén overzichtelijke maandelijkse betaling in plaats van meerdere rekeningen.

Door het gebruik van een lening voor het afbetalen van schulden kunt u profiteren van het voordeel van slechts één overzichtelijke maandelijkse betaling in plaats van het jongleren met meerdere rekeningen. Deze vereenvoudiging maakt het gemakkelijker om uw financiën bij te houden en geeft u een duidelijk overzicht van uw totale schuldenlast. Het elimineren van de stress en verwarring die gepaard gaan met het beheren van meerdere betalingstermijnen kan helpen om uw financiële last te verlichten en u op weg te helpen naar een meer georganiseerde en controleerbare financiële situatie.

Mogelijk lagere rentetarieven dan wat u momenteel betaalt op uw schulden.

Een van de voordelen van het gebruik van een lening voor het afbetalen van schulden is dat u mogelijk lagere rentetarieven kunt krijgen dan wat u momenteel betaalt op uw verschillende schulden. Door te consolideren en al uw schulden onder te brengen bij één kredietverstrekker, kunt u profiteren van gunstigere voorwaarden en tarieven, waardoor u uiteindelijk geld kunt besparen op rentekosten. Dit kan leiden tot lagere maandelijkse betalingen en een meer beheersbare financiële situatie op de lange termijn.

Gemakkelijker bij te houden en beheren van uw financiën.

Het consolideren van schulden met een lening voor het afbetalen ervan biedt het voordeel van gemakkelijker bij te houden en beheren van uw financiën. Door al uw schulden samen te voegen tot één overzichtelijke lening, hoeft u slechts één maandelijkse betaling te doen. Dit maakt het eenvoudiger om uw financiële situatie te volgen en geen betalingstermijnen over het hoofd te zien. Het vereenvoudigt uw budgetbeheer en stelt u in staat om meer controle te hebben over uw geldstromen, waardoor u beter kunt plannen voor de toekomst en financiële stabiliteit kunt bereiken.

Kan leiden tot lagere maandelijkse betalingen en minder kosten op de lange termijn.

Het consolideren van schulden met behulp van een lening kan leiden tot lagere maandelijkse betalingen en minder kosten op de lange termijn. Door meerdere schulden samen te voegen in één lening, kunt u mogelijk profiteren van gunstigere rentetarieven, waardoor uw totale maandelijkse aflossingen kunnen afnemen. Dit kan niet alleen directe verlichting bieden voor uw financiële lasten, maar ook op de lange termijn resulteren in besparingen doordat u minder betaalt aan rente en kosten.

Verbetering van uw credit score door tijdige aflossingen.

Een belangrijk voordeel van het gebruik van een lening voor het afbetalen van schulden is de verbetering van uw credit score door tijdige aflossingen. Door consequent en op tijd uw lening terug te betalen, laat u aan kredietverstrekkers zien dat u een betrouwbare en verantwoordelijke lener bent. Dit kan leiden tot een positieve invloed op uw credit score, waardoor u in de toekomst wellicht in aanmerking komt voor gunstigere leningsvoorwaarden en lagere rentetarieven. Het opbouwen van een goede credit score is essentieel voor uw financiële gezondheid en kan u helpen om meer controle te krijgen over uw financiële toekomst.

Helpt om financiële stress te verminderen en meer gemoedsrust te bieden.

Een lening voor het afbetalen van schulden kan helpen om financiële stress te verminderen en meer gemoedsrust te bieden. Door uw schulden te consolideren en over te stappen naar één overzichtelijke lening, kunt u de druk van onbetaalde rekeningen verlichten en een duidelijk pad naar financiële stabiliteit creëren. Het hebben van een enkele maandelijkse betaling in plaats van meerdere openstaande rekeningen kan rust brengen in uw financiële leven, waardoor u zich kunt concentreren op het aflossen van uw schuld zonder constant overweldigd te worden door verschillende betalingsverplichtingen.

Stelt u in staat om een duidelijk plan voor aflossing op te stellen.

Een lening voor het afbetalen van schulden stelt u in staat om een duidelijk plan voor aflossing op te stellen. Door uw verschillende schulden samen te voegen tot één lening, krijgt u een overzicht van uw totale schuld en kunt u een gestructureerd aflossingsschema opstellen. Dit helpt u om beter georganiseerd te zijn en maakt het gemakkelijker om uw financiële doelen te bereiken. Met een helder plan in handen kunt u stap voor stap werken aan het terugbetalen van uw schulden en werken aan een gezonde financiële toekomst.

Kan helpen om uw financiële gezondheid te herstellen en toekomstige schulden te voorkomen.

Een lening voor het afbetalen van schulden kan helpen om uw financiële gezondheid te herstellen en toekomstige schulden te voorkomen. Door uw bestaande schulden te consolideren en overzichtelijker te maken, kunt u beter grip krijgen op uw financiën en de kans op het maken van nieuwe schulden verkleinen. Het biedt een gestructureerde aanpak om uw financiële situatie te verbeteren en stelt u in staat om op een georganiseerde manier aan uw terugbetalingen te werken, waardoor u meer controle krijgt over uw budget en uitgavenpatroon. Dit kan bijdragen aan het voorkomen van toekomstige financiële problemen en u helpen om een gezonde financiële toekomst op te bouwen.

Biedt een georganiseerde aanpak voor het wegwerken van schulden en het opbouwen van een positieve financiële reputatie.

Een lening voor het afbetalen van schulden biedt een georganiseerde aanpak voor het wegwerken van schulden en het opbouwen van een positieve financiële reputatie. Door uw verschillende schulden samen te voegen tot één overzichtelijke lening, kunt u op een gestructureerde manier werken aan het terugbetalen van wat u verschuldigd bent. Dit helpt niet alleen om uw financiële situatie te vereenvoudigen, maar kan ook bijdragen aan het herstellen van uw credit score en het opbouwen van een gezonde financiële reputatie voor de toekomst. Het hebben van een duidelijk plan en regelmatige betalingen kan u helpen om stap voor stap vooruitgang te boeken en weer controle te krijgen over uw geldzaken.

Het kan leiden tot het verlengen van uw schuldentermijn, waardoor u langer aan de lening vastzit.

Het consolideren van schulden met een lening voor het afbetalen ervan kan een nadeel hebben, namelijk dat het kan leiden tot het verlengen van uw schuldentermijn. Hierdoor zit u mogelijk langer vast aan de lening en duurt het langer voordat u volledig schuldenvrij bent. Het is belangrijk om dit aspect in overweging te nemen en te streven naar een balans tussen het verlichten van directe financiële druk en het minimaliseren van de totale kosten en duur van de lening.

U kunt uiteindelijk meer rente betalen doordat de looptijd van de lening wordt verlengd.

Het consolideren van schulden met een lening voor het afbetalen ervan kan echter leiden tot een nadeel: uiteindelijk meer rente betalen doordat de looptijd van de lening wordt verlengd. Hoewel het samenvoegen van schulden kan resulteren in lagere maandelijkse betalingen, kan de totale rentekost over de gehele looptijd van de lening hoger uitvallen doordat u langer rente betaalt. Het is belangrijk om dit aspect in overweging te nemen en een weloverwogen beslissing te nemen bij het gebruik van een lening voor het aflossen van schulden.

Het is belangrijk om op te merken dat er extra kosten kunnen zijn verbonden aan het afsluiten van een lening voor het afbetalen van schulden. Naast de rente die u betaalt, kunnen er ook administratiekosten of boetes in rekening worden gebracht. Deze bijkomende kosten kunnen het totale bedrag dat u uiteindelijk moet terugbetalen verhogen en moeten daarom zorgvuldig worden overwogen bij het nemen van een beslissing over het consolideren van schulden met behulp van een lening. Het is verstandig om alle kosten en voorwaarden grondig te controleren voordat u zich verbindt tot een leningsovereenkomst, om onaangename verrassingen te voorkomen.

Als u niet verantwoordelijk omgaat met de nieuwe lening, kunt u opnieuw in een cyclus van schulden terechtkomen.

Als u niet verantwoordelijk omgaat met de nieuwe lening voor het afbetalen van schulden, loopt u het risico opnieuw in een cyclus van schulden terecht te komen. Het is essentieel om uw financiën zorgvuldig te beheren en ervoor te zorgen dat u de lening op tijd en volgens de voorwaarden terugbetaalt. Als u niet leert van eerdere financiële fouten en geen veranderingen aanbrengt in uw uitgavenpatroon, kan het consolideren van schulden met een lening uiteindelijk leiden tot nog grotere financiële problemen. Wees dus bewust van uw financiële gewoonten en neem de nodige stappen om een herhaling van schulden te voorkomen.