Geld lenen zonder inkomen: Is het mogelijk?

Het kan voorkomen dat je tijdelijk geen inkomen hebt, maar toch behoefte hebt aan extra financiële middelen. In zo’n situatie kan het verleidelijk zijn om geld te lenen zonder inkomen. Maar is dit eigenlijk mogelijk? En zo ja, wat zijn de opties en waar moet je op letten?

Allereerst is het belangrijk om te begrijpen dat geld lenen zonder inkomen een uitdaging kan zijn. Traditionele kredietverstrekkers, zoals banken, stellen vaak strikte eisen met betrekking tot het hebben van een vast inkomen. Dit doen ze om ervoor te zorgen dat de lening terugbetaald kan worden en om financiële risico’s te beperken.

Toch zijn er enkele alternatieve opties die je kunt overwegen als je geen vast inkomen hebt:

Lenen bij familie of vrienden: Als je een goede relatie hebt met familieleden of vrienden, kunnen zij wellicht bereid zijn om je tijdelijk financieel te ondersteunen. Het is echter belangrijk om duidelijke afspraken te maken over de terugbetaling en eventuele rente.

Minilening: Een minilening is een kortlopende lening met een relatief klein bedrag. Sommige kredietverstrekkers bieden minileningen aan zonder al te veel voorwaarden, zoals het hebben van een vast inkomen. Houd er echter rekening mee dat deze leningen vaak hoge rentetarieven hebben en dat de terugbetalingstermijn kort is.

Onderpand of borgstelling: Als je waardevolle bezittingen hebt, zoals een auto of sieraden, kun je overwegen om deze als onderpand te gebruiken om een lening te verkrijgen. Een andere optie is het vinden van een persoon die bereid is om als borgsteller op te treden, waardoor de kredietverstrekker meer vertrouwen heeft in het terugbetalen van de lening.

Het is echter belangrijk om voorzichtig te zijn bij het lenen zonder inkomen. Overweeg altijd de volgende zaken:

Leen alleen wat je nodig hebt: Het kan verleidelijk zijn om meer te lenen dan nodig is, maar onthoud dat je uiteindelijk alles moet terugbetalen. Leen daarom alleen het bedrag dat je daadwerkelijk nodig hebt.

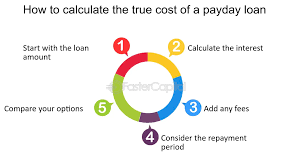

Vergelijk leningen: Als je besluit om geld te lenen zonder inkomen, vergelijk dan verschillende aanbieders en kijk naar de rentetarieven en voorwaarden. Zo kun je de beste optie kiezen die past bij jouw situatie.

Maak een realistisch terugbetalingsplan: Zelfs zonder vast inkomen is het belangrijk om een plan te hebben voor het terugbetalen van de lening. Zorg ervoor dat je een realistisch plan maakt en bekijk hoe je dit kunt uitvoeren.

Onthoud dat geld lenen altijd gepaard gaat met financiële verantwoordelijkheid en risico’s. Het is daarom verstandig om goed na te denken voordat je besluit om geld te lenen zonder inkomen. Overleg met professionals of financieel adviseurs om de beste keuze te maken die past bij jouw situatie.

8 Veelgestelde Vragen over Geld Lenen zonder Inkomen

- Is het mogelijk om geld te lenen zonder inkomen?

- Welke voorwaarden moet ik voldoen om geld te lenen zonder inkomen?

- Wat is de rente als ik geld leen zonder inkomen?

- Hoeveel kan ik maximaal lenen zonder inkomen?

- Wat is de looptijd van een lening zonder inkomen?

- Wat is de kostprijs van een lening zonder inkomen?

- Waar kan ik mijn lening aanvragen als ik geld wil lenen zonder inkomen?

- Zijn er risico’s verbonden aan het lenen van geld zonder inkomen?

Is het mogelijk om geld te lenen zonder inkomen?

Geld lenen zonder inkomen is over het algemeen een uitdaging. Traditionele kredietverstrekkers, zoals banken, stellen vaak strenge eisen aan het hebben van een vast inkomen om ervoor te zorgen dat de lening terugbetaald kan worden. Dit is bedoeld om financiële risico’s te beperken.

Hoewel het moeilijk is, zijn er enkele alternatieve opties die je kunt overwegen als je geen vast inkomen hebt:

- Lenen bij familie of vrienden: Als je een goede relatie hebt met familieleden of vrienden, kunnen zij wellicht bereid zijn om je tijdelijk financieel te ondersteunen. Het is echter belangrijk om duidelijke afspraken te maken over de terugbetaling en eventuele rente.

- Minilening: Een minilening is een kortlopende lening met een relatief klein bedrag. Sommige kredietverstrekkers bieden minileningen aan zonder al te veel voorwaarden, zoals het hebben van een vast inkomen. Houd er echter rekening mee dat deze leningen vaak hoge rentetarieven hebben en dat de terugbetalingstermijn kort is.

- Onderpand of borgstelling: Als je waardevolle bezittingen hebt, zoals een auto of sieraden, kun je overwegen om deze als onderpand te gebruiken om een lening te verkrijgen. Een andere optie is het vinden van een persoon die bereid is om als borgsteller op te treden, waardoor de kredietverstrekker meer vertrouwen heeft in het terugbetalen van de lening.

Het is echter belangrijk om voorzichtig te zijn bij het lenen zonder inkomen. Overweeg altijd de volgende zaken:

– Leen alleen wat je nodig hebt: Het kan verleidelijk zijn om meer te lenen dan nodig is, maar onthoud dat je uiteindelijk alles moet terugbetalen. Leen daarom alleen het bedrag dat je daadwerkelijk nodig hebt.

– Vergelijk leningen: Als je besluit om geld te lenen zonder inkomen, vergelijk dan verschillende aanbieders en kijk naar de rentetarieven en voorwaarden. Zo kun je de beste optie kiezen die past bij jouw situatie.

– Maak een realistisch terugbetalingsplan: Zelfs zonder vast inkomen is het belangrijk om een plan te hebben voor het terugbetalen van de lening. Zorg ervoor dat je een realistisch plan maakt en bekijk hoe je dit kunt uitvoeren.

Onthoud dat geld lenen altijd gepaard gaat met financiële verantwoordelijkheid en risico’s. Het is daarom verstandig om goed na te denken voordat je besluit om geld te lenen zonder inkomen. Overleg met professionals of financieel adviseurs om de beste keuze te maken die past bij jouw situatie.

Welke voorwaarden moet ik voldoen om geld te lenen zonder inkomen?

Geld lenen zonder inkomen kan een uitdaging zijn, omdat traditionele kredietverstrekkers vaak strikte eisen stellen met betrekking tot het hebben van een vast inkomen. Toch zijn er enkele alternatieve opties die je kunt overwegen. Hier zijn enkele voorwaarden die vaak worden gesteld bij het lenen zonder inkomen:

- Kredietwaardigheid: Hoewel je geen vast inkomen hebt, kan jouw kredietwaardigheid nog steeds van belang zijn voor kredietverstrekkers. Ze zullen kijken naar jouw kredietgeschiedenis, eventuele openstaande schulden en andere financiële verplichtingen om het risico van de lening in te schatten.

- Onderpand: Sommige kredietverstrekkers kunnen vragen om een onderpand, zoals een auto, onroerend goed of andere waardevolle bezittingen. Dit onderpand dient als zekerheid voor de lening en kan helpen om het risico voor de kredietverstrekker te verminderen.

- Borgsteller: Een andere optie is het vinden van een persoon die bereid is om als borgsteller op te treden. Deze persoon staat garant voor de terugbetaling van de lening als jij hier zelf niet toe in staat bent.

- Alternatieve inkomstenbronnen: Hoewel je misschien geen vast inkomen hebt, kun je mogelijk wel alternatieve inkomstenbronnen hebben, zoals huurinkomsten of periodieke betalingen uit beleggingen. Het hebben van aantoonbare inkomsten kan helpen om jouw kredietwaardigheid te versterken en de kans op het verkrijgen van een lening te vergroten.

Het is belangrijk om te onthouden dat de voorwaarden kunnen variëren afhankelijk van de kredietverstrekker en het type lening dat je aanvraagt. Het is altijd verstandig om verschillende aanbieders te vergelijken en hun specifieke voorwaarden te bekijken voordat je een beslissing neemt. Daarnaast is het raadzaam om advies in te winnen bij financiële professionals of adviseurs om ervoor te zorgen dat je een weloverwogen beslissing neemt die past bij jouw situatie.

Wat is de rente als ik geld leen zonder inkomen?

Als je geld leent zonder inkomen, zijn de rentetarieven over het algemeen hoger dan bij reguliere leningen. Dit komt omdat kredietverstrekkers een hoger risico nemen door geld uit te lenen aan iemand zonder vast inkomen. De exacte rente kan variëren afhankelijk van verschillende factoren, zoals de leningaanbieder, het geleende bedrag en de looptijd van de lening.

Bij minileningen, die vaak beschikbaar zijn zonder vast inkomen, kunnen de rentetarieven aanzienlijk hoog zijn. Deze leningen hebben meestal een korte looptijd en worden vaak gebruikt voor urgente financiële behoeften. De rente kan variëren tussen 10% en 30% per maand.

Het is belangrijk om te onthouden dat hoe hoger de rente is, hoe meer je uiteindelijk zult moeten terugbetalen. Daarom is het verstandig om goed na te denken voordat je besluit geld te lenen zonder inkomen en ervoor te zorgen dat je een realistisch plan hebt voor het terugbetalen van de lening.

Daarnaast is het altijd raadzaam om verschillende aanbieders te vergelijken voordat je een beslissing neemt. Op die manier kun je de beste optie vinden met gunstige rentetarieven en voorwaarden die passen bij jouw situatie.

Hoeveel kan ik maximaal lenen zonder inkomen?

Als je geen inkomen hebt, kan het moeilijk zijn om een lening te krijgen bij traditionele kredietverstrekkers, zoals banken. Deze kredietverstrekkers hebben meestal strikte eisen en willen er zeker van zijn dat je in staat bent om de lening terug te betalen.

Als je echter in aanmerking wilt komen voor een lening zonder inkomen, zijn er enkele alternatieve opties die je kunt overwegen, zoals minileningen of leningen met onderpand. Het maximale bedrag dat je kunt lenen zonder inkomen verschilt per kredietverstrekker en hangt af van verschillende factoren, zoals je kredietgeschiedenis, onderpand (indien van toepassing), en de specifieke voorwaarden van de lening.

Bij minileningen ligt het maximale bedrag meestal tussen de €100 en €1.500, afhankelijk van de kredietverstrekker. Deze leningen hebben vaak een korte looptijd en hoge rentetarieven.

Bij leningen met onderpand kan het maximale bedrag variëren op basis van de waarde van het onderpand dat je kunt bieden. Het is belangrijk om te onthouden dat het onderpand kan worden ingenomen als je niet in staat bent om de lening terug te betalen.

Het is altijd verstandig om goed na te denken voordat je besluit om geld te lenen zonder inkomen. Overweeg of dit de beste optie is voor jouw situatie en zorg ervoor dat je in staat bent om de lening terug te betalen volgens de overeengekomen voorwaarden. Raadpleeg indien nodig een financieel adviseur om meer inzicht te krijgen in jouw specifieke mogelijkheden en beperkingen.

Wat is de looptijd van een lening zonder inkomen?

De looptijd van een lening zonder inkomen kan variëren, afhankelijk van de specifieke leningsovereenkomst en de voorwaarden die zijn vastgesteld door de kredietverstrekker. In het geval van leningen zonder inkomen, zoals minileningen, is de looptijd meestal korter dan bij traditionele leningen.

Minileningen hebben vaak een zeer korte looptijd, meestal variërend van enkele dagen tot enkele maanden. Dit komt omdat het bedrag dat wordt geleend doorgaans relatief klein is en de terugbetalingstermijn snel moet worden voldaan.

Het is belangrijk om te begrijpen dat leningen zonder inkomen vaak hogere rentetarieven hebben, aangezien kredietverstrekkers meer risico nemen door geld uit te lenen aan mensen zonder vast inkomen. Daarom is het raadzaam om zorgvuldig na te denken over het bedrag dat je leent en ervoor te zorgen dat je in staat bent om het binnen de gestelde termijn terug te betalen.

Het is altijd verstandig om de exacte looptijd en voorwaarden van een specifieke leningsovereenkomst te controleren voordat je akkoord gaat met een lening zonder inkomen. Op die manier kun je ervoor zorgen dat je volledig op de hoogte bent van de vereisten en verplichtingen die gepaard gaan met de lening.

Wat is de kostprijs van een lening zonder inkomen?

De kostprijs van een lening zonder inkomen kan variëren, afhankelijk van verschillende factoren zoals de leningaanbieder, het geleende bedrag, de looptijd van de lening en eventuele extra kosten of rentetarieven.

Het is belangrijk op te merken dat leningen zonder inkomen vaak als risicovoller worden beschouwd door kredietverstrekkers, omdat er geen vast inkomen is om de terugbetaling te garanderen. Hierdoor kunnen de kosten hoger zijn dan bij traditionele leningen.

Bij het aanvragen van een lening zonder inkomen moet je rekening houden met mogelijke extra kosten, zoals administratiekosten of provisies. Daarnaast kunnen de rentetarieven hoger zijn dan bij reguliere leningen, omdat het ontbreken van een vast inkomen als een verhoogd risico wordt gezien.

Het is essentieel om goed onderzoek te doen en verschillende aanbieders te vergelijken voordat je besluit een lening zonder inkomen af te sluiten. Door offertes aan te vragen en de voorwaarden zorgvuldig door te nemen, kun je een beter beeld krijgen van de totale kostprijs van de lening.

Daarnaast is het belangrijk om realistisch te zijn over je terugbetalingsmogelijkheden. Zorg ervoor dat je een duidelijk plan hebt om de lening terug te betalen en dat je comfortabel bent met zowel de maandelijkse aflossingen als de totale kosten op lange termijn.

Het is altijd verstandig om professioneel advies in te winnen bij financiële experts of adviseurs voordat je een lening zonder inkomen afsluit. Zij kunnen je helpen bij het begrijpen van de kosten en risico’s, en je helpen bij het maken van een weloverwogen beslissing.

Waar kan ik mijn lening aanvragen als ik geld wil lenen zonder inkomen?

Als je geld wilt lenen zonder inkomen, zijn er enkele opties die je kunt overwegen. Het is echter belangrijk om te vermelden dat het verkrijgen van een lening zonder inkomen moeilijk kan zijn, omdat traditionele kredietverstrekkers meestal een vast inkomen als een belangrijke vereiste beschouwen. Hier zijn enkele alternatieve opties waar je mogelijk terecht kunt:

- Online kredietverstrekkers: Er zijn online kredietverstrekkers die leningen aanbieden zonder al te veel voorwaarden, zoals het hebben van een vast inkomen. Deze kredietverstrekkers richten zich vaak op kortlopende leningen met kleinere bedragen. Houd er echter rekening mee dat deze leningen vaak hogere rentetarieven hebben.

- Minileningaanbieders: Minileningen zijn kortlopende leningen met relatief kleine bedragen. Sommige minileningaanbieders staan toe dat je een lening aanvraagt zonder vast inkomen. Houd er echter rekening mee dat deze leningen meestal hoge rentetarieven hebben en dat de terugbetalingstermijn kort is.

- Sociale leningen: In sommige gevallen bieden sociale instanties of gemeentelijke organisaties sociale leningen aan voor mensen met financiële moeilijkheden. Deze leningen kunnen worden verstrekt aan mensen zonder vast inkomen, maar ze hebben vaak specifieke criteria en voorwaarden waaraan moet worden voldaan.

- Leningen met onderpand: Als je waardevolle bezittingen hebt, zoals onroerend goed, een auto of sieraden, kun je overwegen om deze als onderpand te gebruiken om een lening te verkrijgen. Kredietverstrekkers kunnen meer geneigd zijn om je een lening te verstrekken als er sprake is van onderpand, omdat dit hen meer zekerheid biedt.

Het is altijd belangrijk om zorgvuldig onderzoek te doen en verschillende aanbieders te vergelijken voordat je een lening aanvraagt. Let op de rentetarieven, voorwaarden en mogelijke risico’s die gepaard gaan met het lenen zonder inkomen. Vergeet niet om realistisch te zijn over je terugbetalingsmogelijkheden en raadpleeg indien nodig financieel adviseurs voor professioneel advies.

Zijn er risico’s verbonden aan het lenen van geld zonder inkomen?

Ja, er zijn zeker risico’s verbonden aan het lenen van geld zonder inkomen. Het belangrijkste risico is dat je mogelijk niet in staat bent om de lening terug te betalen, omdat je geen vast inkomen hebt. Dit kan leiden tot financiële problemen, schulden en zelfs juridische gevolgen.

Andere risico’s zijn onder meer:

- Hoge rentetarieven: Leningen zonder inkomen worden vaak aangeboden met hogere rentetarieven dan traditionele leningen. Dit komt omdat kredietverstrekkers een groter risico nemen door geld te lenen aan iemand zonder vast inkomen. Het hoge rentepercentage kan ervoor zorgen dat de totale kosten van de lening aanzienlijk stijgen.

- Korte terugbetalingstermijn: Sommige leningen zonder inkomen hebben een korte terugbetalingstermijn, wat betekent dat je het geleende bedrag snel moet terugbetalen. Dit kan moeilijk zijn als je geen vast inkomen hebt en kan leiden tot extra stress en financiële druk.

- Verlies van onderpand: Als je ervoor kiest om een lening te verkrijgen met behulp van onderpand, zoals een auto of sieraden, loop je het risico deze bezittingen te verliezen als je niet in staat bent om de lening terug te betalen.

- Afhankelijkheid van anderen: Als je ervoor kiest om geld te lenen bij familie of vrienden, kan dit leiden tot spanningen in persoonlijke relaties als er problemen ontstaan bij het terugbetalen van de lening.

Het is daarom van cruciaal belang om de risico’s zorgvuldig af te wegen voordat je besluit om geld te lenen zonder inkomen. Overleg met professionals of financieel adviseurs om een weloverwogen beslissing te nemen en alternatieve oplossingen te overwegen die mogelijk minder risicovol zijn, zoals het zoeken naar werk of het aanvragen van overheidssteun.