Alles wat u moet weten over een lening van €20.000

Lening van €20.000 – Financiële Opties en Overwegingen

Een lening van €20.000 kan een aanzienlijk bedrag zijn dat kan worden gebruikt voor verschillende financiële doeleinden, zoals het consolideren van schulden, het financieren van een groot project of het dekken van onverwachte kosten. Voordat u echter een dergelijke lening overweegt, is het belangrijk om verschillende financiële opties en overwegingen te evalueren.

Financiële Opties

Er zijn verschillende opties beschikbaar voor het verkrijgen van een lening van €20.000:

- Banklening: Een traditionele banklening kan een goede optie zijn als u een solide kredietgeschiedenis heeft en in staat bent om aan de vereisten van de bank te voldoen.

- Persoonlijke lening: Een persoonlijke lening kan worden gebruikt voor diverse doeleinden en biedt vaak flexibele terugbetalingsvoorwaarden.

- Hypotheeklening: Als u over voldoende eigen vermogen in uw huis beschikt, kunt u overwegen om een hypotheeklening af te sluiten om €20.000 vrij te maken.

- Online kredietverstrekkers: Er zijn ook online kredietverstrekkers die snel en gemakkelijk leningen verstrekken, maar let op de rentetarieven en voorwaarden.

Financiële Overwegingen

Voorafgaand aan het aanvragen van een lening van €20.000 is het essentieel om de volgende financiële overwegingen in acht te nemen:

- Rentevoet: Vergelijk rentetarieven bij verschillende kredietverstrekkers om de meest gunstige voorwaarden te vinden.

- Aflossingsplan: Stel een realistisch aflossingsplan op dat past bij uw budget en financiële situatie.

- Kredietgeschiedenis: Uw kredietgeschiedenis zal bepalen of u in aanmerking komt voor de lening en welke rentevoet u zult krijgen.

- Voorwaarden en kosten: Lees alle voorwaarden en kosten zorgvuldig door voordat u akkoord gaat met de leningovereenkomst.

Het is verstandig om goed geïnformeerd te zijn voordat u besluit om een lening van €20.000 af te sluiten. Neem de tijd om uw financiële situatie te evalueren, vergelijk verschillende opties en maak een weloverwogen beslissing die past bij uw behoeften en mogelijkheden.

9 Tips voor het Slim Lenen van 20.000 Euro: Waar Je Op Moet Letten

- Vergelijk verschillende kredietverstrekkers voor de beste rente.

- Controleer de totale kosten van de lening, niet alleen de maandelijkse aflossing.

- Lees de voorwaarden grondig door voordat je tekent.

- Overweeg een kortere looptijd om minder rente te betalen.

- Zorg ervoor dat je voldoende inkomen hebt om de lening terug te betalen.

- Onderzoek of er extra kosten zijn bij vervroegde aflossing.

- Gebruik een online calculator om je maandelijkse betalingen te schatten.

- Wees eerlijk over je financiële situatie bij het aanvragen van een lening.

- Vraag advies aan een financieel expert als je twijfelt.

Vergelijk verschillende kredietverstrekkers voor de beste rente.

Het is verstandig om verschillende kredietverstrekkers te vergelijken om de beste rente te vinden wanneer u overweegt een lening van €20.000 af te sluiten. Door rentetarieven van verschillende aanbieders te vergelijken, kunt u geld besparen op de totale kosten van de lening en ervoor zorgen dat u de meest gunstige voorwaarden krijgt die passen bij uw financiële situatie. Het loont altijd de moeite om grondig onderzoek te doen en offertes van diverse kredietverstrekkers te analyseren voordat u een definitieve beslissing neemt.

Controleer de totale kosten van de lening, niet alleen de maandelijkse aflossing.

Het is essentieel om bij het overwegen van een lening van €20.000 niet alleen naar de maandelijkse aflossing te kijken, maar ook naar de totale kosten van de lening. Dit omvat niet alleen de rente, maar ook eventuele administratiekosten, verzekeringen en andere bijkomende kosten die kunnen worden berekend. Door de totale kosten van de lening te controleren, krijgt u een beter beeld van wat de lening uiteindelijk zal kosten en kunt u een weloverwogen beslissing nemen die past bij uw financiële situatie. Het vergelijken van verschillende leningsopties op basis van hun totale kosten kan u helpen om de meest voordelige en passende keuze te maken.

Lees de voorwaarden grondig door voordat je tekent.

Het is van essentieel belang om de voorwaarden grondig door te lezen voordat u uw handtekening zet bij het afsluiten van een lening van €20.000. Door de voorwaarden zorgvuldig te bestuderen, krijgt u een duidelijk inzicht in de verplichtingen, kosten en eventuele beperkingen die aan de lening verbonden zijn. Op die manier kunt u vol vertrouwen en goed geïnformeerd instemmen met de leningovereenkomst, wetende wat er van u wordt verwacht en wat u kunt verwachten gedurende de looptijd van de lening. Het naleven van deze tip kan helpen om onaangename verrassingen te voorkomen en ervoor te zorgen dat u een weloverwogen financiële beslissing neemt.

Overweeg een kortere looptijd om minder rente te betalen.

Overweeg bij het aanvragen van een lening van €20.000 om een kortere looptijd te kiezen, zodat u uiteindelijk minder rente betaalt. Door de lening sneller af te lossen, kunt u de totale kosten van de lening verminderen en mogelijk geld besparen op rentekosten. Het is belangrijk om echter ook rekening te houden met uw financiële situatie en ervoor te zorgen dat de hogere maandelijkse aflossingen binnen uw budget passen. Het vinden van een balans tussen het minimaliseren van rentekosten en het behouden van financiële stabiliteit is essentieel bij het afsluiten van een lening.

Zorg ervoor dat je voldoende inkomen hebt om de lening terug te betalen.

Het is van essentieel belang om ervoor te zorgen dat je over voldoende inkomen beschikt om een lening van €20.000 terug te kunnen betalen. Het is verstandig om je financiële situatie nauwkeurig te evalueren en een realistisch aflossingsplan op te stellen voordat je de lening aangaat. Door ervoor te zorgen dat je inkomen toereikend is om de maandelijkse aflossingen te dekken, voorkom je financiële stress en onnodige schulden in de toekomst. Het is altijd verstandig om verantwoordelijk te lenen en alleen leningen aan te gaan die je comfortabel kunt terugbetalen.

Onderzoek of er extra kosten zijn bij vervroegde aflossing.

Het is verstandig om te onderzoeken of er extra kosten verbonden zijn aan vervroegde aflossing bij het afsluiten van een lening van €20.000. Sommige kredietverstrekkers kunnen boetes of vergoedingen in rekening brengen als u ervoor kiest om de lening eerder terug te betalen dan oorspronkelijk afgesproken. Door deze voorwaarden vooraf te controleren, kunt u een weloverwogen beslissing nemen en eventuele onverwachte kosten vermijden wanneer u uw lening sneller wilt aflossen.

Gebruik een online calculator om je maandelijkse betalingen te schatten.

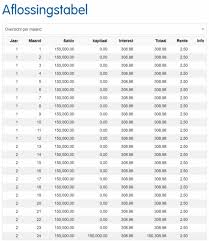

Gebruik een online calculator om je maandelijkse betalingen te schatten wanneer je overweegt een lening van €20.000 af te sluiten. Door het gebruik van een online calculator kun je een duidelijk beeld krijgen van hoeveel je elke maand moet terugbetalen, rekening houdend met de rentevoet en de looptijd van de lening. Dit helpt je om realistische financiële planning te maken en ervoor te zorgen dat de lening binnen je budget past. Het is een handige tool om inzicht te krijgen in de financiële verplichtingen die gepaard gaan met het lenen van dit bedrag.

Wees eerlijk over je financiële situatie bij het aanvragen van een lening.

Het is van essentieel belang om eerlijk te zijn over je financiële situatie wanneer je een lening van €20.000 aanvraagt. Door transparant te zijn over je inkomsten, uitgaven en eventuele schulden, kunnen kredietverstrekkers een realistische beoordeling maken van je kredietwaardigheid en de leningvoorwaarden dienovereenkomstig vaststellen. Het verzwijgen of verdraaien van financiële informatie kan leiden tot problemen bij de terugbetaling van de lening en kan uiteindelijk leiden tot financiële moeilijkheden. Eerlijkheid is dus de sleutel tot het verkrijgen van een lening die past bij jouw financiële mogelijkheden en om toekomstige complicaties te voorkomen.

Vraag advies aan een financieel expert als je twijfelt.

Het is verstandig om advies in te winnen bij een financieel expert als je twijfelt over het afsluiten van een lening van €20.000. Een financieel expert kan je helpen bij het beoordelen van je financiële situatie, het begrijpen van de voorwaarden en risico’s van de lening, en het maken van een weloverwogen beslissing die aansluit bij jouw specifieke behoeften en doelen. Het advies van een professional kan je helpen om eventuele twijfels weg te nemen en om een verstandige keuze te maken op basis van objectieve en deskundige begeleiding.