Heeft u ooit overwogen om een lening af te sluiten maar weet u niet waar te beginnen? Het afsluiten van een lening kan een belangrijke financiële beslissing zijn, en het is essentieel om goed geïnformeerd te zijn voordat u deze stap zet. In dit artikel zullen we de basisprincipes van het afsluiten van een lening bespreken, zodat u beter voorbereid bent wanneer u deze financiële stap wilt zetten.

Ten eerste is het belangrijk om te begrijpen welk type lening het meest geschikt is voor uw specifieke behoeften. Er zijn verschillende soorten leningen, waaronder persoonlijke leningen, hypothecaire leningen, autoleningen en zakelijke leningen. Elke soort lening heeft zijn eigen voorwaarden, rentetarieven en terugbetalingsmogelijkheden, dus het is cruciaal om de juiste keuze te maken op basis van uw financiële situatie en doel.

Voordat u een lening aanvraagt, is het verstandig om uw financiële situatie grondig te evalueren. Zorg ervoor dat u een duidelijk beeld heeft van uw inkomsten, uitgaven en eventuele schulden die u al heeft. Op die manier kunt u beter inschatten hoeveel geld u kunt lenen en hoeveel u comfortabel kunt terugbetalen zonder in financiële problemen te komen.

Wanneer u eenmaal hebt besloten welk type lening u wilt afsluiten en hoeveel geld u nodig heeft, kunt u contact opnemen met verschillende kredietverstrekkers om offertes aan te vragen. Vergelijk de rentetarieven, voorwaarden en kosten van verschillende aanbieders om de beste deal te vinden die past bij uw behoeften.

Nadat u een kredietverstrekker hebt gekozen en de leningsovereenkomst hebt ondertekend, is het belangrijk om de voorwaarden van de lening nauwlettend in de gaten te houden. Zorg ervoor dat u op tijd betaalt volgens het afgesproken schema om extra kosten of boetes te voorkomen.

Kortom, het afsluiten van een lening kan een nuttig instrument zijn om uw financiële doelen te bereiken, maar het vereist ook verantwoordelijkheid en planning. Door goed geïnformeerd te zijn over de verschillende aspecten van lenen en door zorgvuldig uw opties af te wegen, kunt u ervoor zorgen dat het afsluiten van een lening een positieve stap is in uw financiële reis.

24 Veelgestelde Vragen over het Afsluiten van een Lening

- Kan ik 50.000 euro lenen?

- Wat betekent een lening afsluiten?

- Waar kan ik makkelijk een lening krijgen?

- Wat moet je doen om een lening af te sluiten?

- Wat kost een lening van 25000 euro?

- Kan je 50.000 euro lenen?

- Kan ik zomaar een lening afsluiten?

- Hoeveel moet je verdienen om een lening te krijgen?

- Hoe krijg ik makkelijk een lening?

- Hoeveel geld moet je hebben om een lening te krijgen?

- Wat kost een lening van 10.000 euro per maand?

- Wat heb ik nodig om een lening af te sluiten?

- Wat heb je nodig om een lening af te sluiten?

- Welke bank geeft makkelijk een lening?

- Welke bank kan je makkelijk lenen?

- Wat kost een lening van €20.000 per maand?

- Waar moet je op letten bij het afsluiten van een lening?

- Wat gebeurd er als je een lening afsluit?

- Wat kost het om 10.000 euro te lenen?

- Wat kost het om 5000 euro te lenen?

- Hoe sluit je een lening af?

- Welke bank leent het makkelijkst?

- Wat kost een lening van 7500 euro?

- Waar kun je het beste een lening afsluiten?

Kan ik 50.000 euro lenen?

Ja, het is mogelijk om een lening van 50.000 euro af te sluiten, maar het bedrag dat u kunt lenen hangt af van verschillende factoren, zoals uw inkomen, kredietgeschiedenis en de voorwaarden van de kredietverstrekker. Voordat u besluit om een dergelijk bedrag te lenen, is het verstandig om uw financiële situatie zorgvuldig te evalueren en ervoor te zorgen dat u in staat bent om de lening terug te betalen volgens de afgesproken voorwaarden. Het is ook aan te raden om verschillende kredietverstrekkers te vergelijken om de beste deal te vinden die past bij uw behoeften en mogelijkheden.

Wat betekent een lening afsluiten?

Het afsluiten van een lening houdt in dat u geld leent van een kredietverstrekker met de verplichting om het geleende bedrag terug te betalen, meestal vermeerderd met rente, volgens de voorwaarden die zijn vastgelegd in een leningsovereenkomst. Het is een financiële overeenkomst waarbij de kredietnemer (de persoon die geld leent) akkoord gaat met de terugbetaling van het geleende bedrag binnen een bepaalde periode, vaak in termijnen. Het afsluiten van een lening kan verschillende doeleinden hebben, zoals het financieren van grote aankopen, het consolideren van schulden of het overbruggen van financiële tekorten. Het is belangrijk om goed geïnformeerd te zijn over de voorwaarden en verplichtingen voordat u besluit een lening af te sluiten.

Waar kan ik makkelijk een lening krijgen?

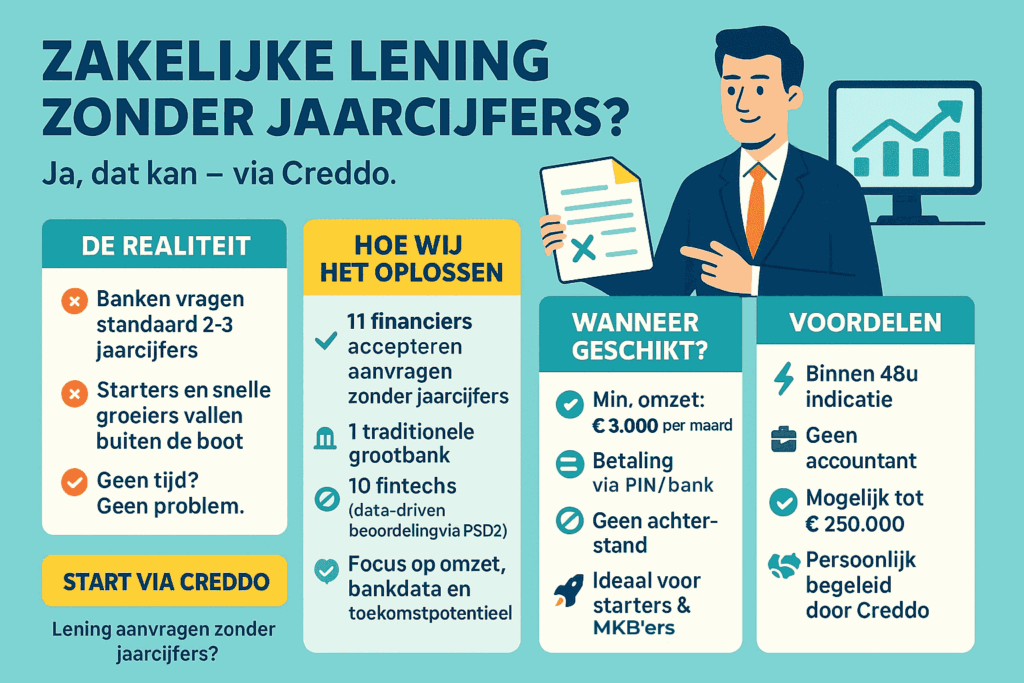

Een veelgestelde vraag over het afsluiten van een lening is: “Waar kan ik makkelijk een lening krijgen?” Het vinden van een kredietverstrekker die bereid is om u een lening te verstrekken, kan soms een uitdaging zijn. Er zijn echter verschillende opties beschikbaar voor het verkrijgen van een lening, waaronder traditionele banken, online kredietverstrekkers en coöperatieve kredietinstellingen. Het is belangrijk om uw opties zorgvuldig te overwegen en offertes aan te vragen bij verschillende aanbieders om de beste deal te vinden die past bij uw behoeften en financiële situatie.

Wat moet je doen om een lening af te sluiten?

Om een lening af te sluiten, zijn er enkele stappen die je moet volgen. Allereerst is het belangrijk om je financiële situatie te evalueren en te bepalen hoeveel geld je nodig hebt en kunt lenen. Vervolgens kun je verschillende kredietverstrekkers vergelijken om de beste voorwaarden en rentetarieven te vinden die aansluiten bij jouw behoeften. Nadat je een keuze hebt gemaakt, dien je een aanvraag in bij de gekozen kredietverstrekker en zorgvuldig de voorwaarden van de lening te bekijken voordat je akkoord gaat. Zodra de lening is goedgekeurd, is het belangrijk om de afgesproken betalingstermijnen nauwlettend in de gaten te houden en tijdig terug te betalen om extra kosten te voorkomen. Het is essentieel om verantwoordelijkheid te nemen bij het afsluiten van een lening en ervoor te zorgen dat deze past binnen jouw financiële mogelijkheden.

Wat kost een lening van 25000 euro?

Een veelgestelde vraag bij het afsluiten van een lening van 25000 euro is: wat zijn de kosten? De kosten van een lening van 25000 euro kunnen variëren afhankelijk van verschillende factoren, zoals de looptijd van de lening, het rentepercentage en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Het is belangrijk om de totale kosten van de lening te berekenen, inclusief rente en eventuele extra kosten, om een duidelijk beeld te krijgen van wat u uiteindelijk zult moeten terugbetalen. Het vergelijken van verschillende aanbieders en het zorgvuldig lezen van de voorwaarden kan u helpen om de meest voordelige optie te kiezen die past bij uw financiële situatie.

Kan je 50.000 euro lenen?

Een veelgestelde vraag bij het afsluiten van een lening is of het mogelijk is om 50.000 euro te lenen. Het antwoord op deze vraag hangt af van verschillende factoren, zoals uw financiële situatie, kredietgeschiedenis en het type lening dat u wilt afsluiten. Voor een lening van 50.000 euro zullen kredietverstrekkers doorgaans strengere eisen stellen en een grondige beoordeling van uw kredietwaardigheid uitvoeren. Het is belangrijk om realistisch te zijn over uw terugbetalingscapaciteit en om eventuele risico’s zorgvuldig te overwegen voordat u een dergelijk bedrag leent.

Kan ik zomaar een lening afsluiten?

Ja, u kunt niet zomaar een lening afsluiten. Het afsluiten van een lening is een financiële beslissing die zorgvuldig moet worden overwogen en gepland. Voordat u een lening afsluit, is het belangrijk om uw financiële situatie te evalueren, uw behoeften te bepalen en de voorwaarden van de lening te begrijpen. Kredietverstrekkers zullen ook uw kredietwaardigheid beoordelen voordat ze u een lening verstrekken. Het is essentieel om verantwoordelijk te lenen en ervoor te zorgen dat u in staat bent om de lening terug te betalen volgens de overeengekomen voorwaarden om financiële problemen te voorkomen.

Hoeveel moet je verdienen om een lening te krijgen?

Een veelgestelde vraag bij het afsluiten van een lening is: hoeveel moet je verdienen om in aanmerking te komen voor een lening? Het antwoord op deze vraag kan variëren, afhankelijk van de kredietverstrekker en het type lening dat u wilt afsluiten. Over het algemeen kijken kredietverstrekkers naar uw inkomsten om te bepalen of u in staat bent om de lening terug te betalen. Een regelmatig inkomen en een stabiele baan worden vaak gezien als positieve factoren bij het beoordelen van uw kredietwaardigheid. Het exacte bedrag dat u moet verdienen, hangt af van verschillende factoren, zoals de hoogte van de lening, uw andere financiële verplichtingen en de specifieke eisen van de kredietverstrekker.

Hoe krijg ik makkelijk een lening?

Het verkrijgen van een lening kan een gestructureerd proces zijn dat enige tijd en voorbereiding vergt. Om gemakkelijker een lening te krijgen, is het belangrijk om een goede kredietgeschiedenis te hebben, uw financiële situatie te evalueren en de juiste documentatie bij de hand te hebben. Daarnaast is het verstandig om verschillende kredietverstrekkers te vergelijken en offertes aan te vragen om de beste deal te vinden die past bij uw behoeften. Door zorgvuldig en verantwoordelijk te werk te gaan, kunt u de kans vergroten om met succes een lening af te sluiten.

Hoeveel geld moet je hebben om een lening te krijgen?

Een veelgestelde vraag bij het afsluiten van een lening is: hoeveel geld moet je hebben om een lening te krijgen? Het bedrag dat u moet hebben om in aanmerking te komen voor een lening kan variëren afhankelijk van verschillende factoren, zoals het type lening, uw kredietgeschiedenis en de voorwaarden van de kredietverstrekker. Over het algemeen geldt dat kredietverstrekkers uw financiële situatie zullen beoordelen om te bepalen of u in staat bent om de lening terug te betalen. Het is belangrijk om realistisch te zijn over uw financiële mogelijkheden en alleen een lening aan te vragen die u comfortabel kunt terugbetalen, om financiële problemen in de toekomst te voorkomen.

Wat kost een lening van 10.000 euro per maand?

Het is belangrijk om te begrijpen dat de kosten van een lening van 10.000 euro per maand afhankelijk zijn van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Om een nauwkeurige schatting te krijgen van wat een lening van 10.000 euro per maand zou kosten, is het raadzaam om contact op te nemen met verschillende kredietverstrekkers en offertes aan te vragen. Op basis van deze offertes kunt u de totale terugbetalingsbedragen berekenen en een weloverwogen beslissing nemen over welke lening het meest geschikt is voor uw financiële situatie. Het is altijd verstandig om goed geïnformeerd te zijn over alle kosten en voorwaarden voordat u een lening afsluit.

Wat heb ik nodig om een lening af te sluiten?

Om een lening af te sluiten, zijn er enkele essentiële documenten en informatie die u nodig heeft. In de meeste gevallen zullen kredietverstrekkers vragen om bewijs van identiteit, zoals een geldig identiteitsbewijs of paspoort. Daarnaast moet u vaak ook bewijs van inkomen verstrekken, zoals loonstrookjes of belastingaangiften, om uw terugbetalingscapaciteit te beoordelen. Andere veelvoorkomende vereisten kunnen onder meer een bewijs van adres, bankafschriften en informatie over eventuele bestaande schulden zijn. Het is belangrijk om deze documenten voor te bereiden voordat u een lening aanvraagt om het proces soepel te laten verlopen en uw kans op goedkeuring te vergroten.

Wat heb je nodig om een lening af te sluiten?

Om een lening af te sluiten, zijn er enkele essentiële documenten en informatie die doorgaans nodig zijn. Ten eerste moet u een geldig identiteitsbewijs kunnen overleggen, zoals een identiteitskaart of paspoort. Daarnaast wordt meestal gevraagd naar bewijs van inkomen, zoals loonstrookjes of belastingaangiften, om uw terugbetalingscapaciteit te beoordelen. Ook kan het zijn dat u bankafschriften moet verstrekken om uw financiële situatie verder te ondersteunen. Afhankelijk van het type lening en de kredietverstrekker kunnen er aanvullende documenten of informatie vereist zijn. Het is altijd verstandig om vooraf contact op te nemen met de kredietverstrekker om te informeren naar de specifieke vereisten voor het afsluiten van een lening.

Welke bank geeft makkelijk een lening?

Het is een veelgestelde vraag welke bank gemakkelijk een lening verstrekt. Het is echter belangrijk om te begrijpen dat het verkrijgen van een lening niet alleen afhankelijk is van de bank, maar ook van uw eigen financiële situatie en kredietwaardigheid. Verschillende banken hanteren verschillende criteria bij het beoordelen van leningaanvragen, dus het kan lonend zijn om meerdere opties te overwegen en offertes aan te vragen om de bank te vinden die het beste past bij uw behoeften en mogelijkheden. Het is raadzaam om uw financiële situatie zorgvuldig te evalueren voordat u een lening aanvraagt en om realistisch te zijn over uw terugbetalingscapaciteit om financiële problemen in de toekomst te voorkomen.

Welke bank kan je makkelijk lenen?

Het is een veelgestelde vraag welke bank het gemakkelijkst leningen verstrekt. Het is belangrijk op te merken dat de goedkeuring van een lening afhankelijk is van verschillende factoren, waaronder uw kredietgeschiedenis, inkomen en schuldenlast. Elke bank hanteert haar eigen criteria bij het beoordelen van leningaanvragen. Het kan daarom verstandig zijn om meerdere banken te vergelijken en offertes aan te vragen om de beste optie te vinden die past bij uw financiële situatie en behoeften.

Wat kost een lening van €20.000 per maand?

Wanneer u overweegt een lening van €20.000 af te sluiten, is het belangrijk om te begrijpen wat de maandelijkse kosten zullen zijn. De maandelijkse kosten van een lening van €20.000 kunnen variëren afhankelijk van factoren zoals de looptijd van de lening, het rentepercentage en eventuele bijkomende kosten zoals administratiekosten. Het is raadzaam om verschillende kredietverstrekkers te vergelijken en offertes aan te vragen om een duidelijk beeld te krijgen van de totale kosten en maandelijkse aflossingen die gepaard gaan met het lenen van dit bedrag. Op die manier kunt u een weloverwogen beslissing nemen en ervoor zorgen dat de lening binnen uw financiële mogelijkheden valt.

Waar moet je op letten bij het afsluiten van een lening?

Het is essentieel om op verschillende belangrijke aspecten te letten bij het afsluiten van een lening. Allereerst is het cruciaal om de rentetarieven en kosten van de lening zorgvuldig te vergelijken tussen verschillende kredietverstrekkers, omdat deze van invloed zijn op de totale kosten van de lening. Daarnaast is het belangrijk om de voorwaarden en looptijd van de lening goed te begrijpen, inclusief eventuele boetes voor te late betalingen. Verder dient u rekening te houden met uw eigen financiële situatie en ervoor te zorgen dat u realistisch kunt voldoen aan de terugbetalingsverplichtingen zonder in financiële moeilijkheden te komen. Tot slot is transparantie en duidelijkheid over alle aspecten van de lening, inclusief verborgen kosten of clausules, van groot belang om onaangename verrassingen in de toekomst te voorkomen.

Wat gebeurd er als je een lening afsluit?

Wanneer u een lening afsluit, gaat u een financiële verplichting aan met een kredietverstrekker. Dit betekent dat u akkoord gaat met de voorwaarden van de lening, waaronder het bedrag dat u leent, de rente die u betaalt en de terugbetalingsvoorwaarden. Zodra de lening is goedgekeurd en uitbetaald, ontvangt u het geleende bedrag en begint u met het terugbetalen ervan volgens het afgesproken schema. Het niet nakomen van de terugbetalingsverplichtingen kan leiden tot extra kosten, boetes of zelfs negatieve gevolgen voor uw kredietwaardigheid. Het is daarom essentieel om goed geïnformeerd te zijn over wat er gebeurt wanneer u een lening afsluit en om verantwoordelijk te handelen bij het beheren van uw lening.

Wat kost het om 10.000 euro te lenen?

Het kost meer dan alleen het geleende bedrag wanneer u 10.000 euro leent. Bij het afsluiten van een lening komen ook andere kosten kijken, zoals rente, administratiekosten en eventuele verzekeringen. De totale kosten van een lening van 10.000 euro zullen dus afhangen van de specifieke voorwaarden die de kredietverstrekker hanteert, zoals het rentepercentage en de looptijd van de lening. Het is daarom belangrijk om verschillende aanbieders te vergelijken en goed te letten op alle bijkomende kosten voordat u een beslissing neemt over het afsluiten van een lening.

Wat kost het om 5000 euro te lenen?

Het kost om 5000 euro te lenen hangt af van verschillende factoren, zoals de kredietverstrekker, het type lening, de looptijd en de rentevoet. Over het algemeen zal het totale bedrag dat u moet terugbetalen bestaan uit het geleende bedrag van 5000 euro plus eventuele rentekosten en administratieve kosten die door de kredietverstrekker in rekening worden gebracht. Het is belangrijk om vooraf de voorwaarden en kosten van de lening zorgvuldig te bekijken, zodat u een goed inzicht heeft in wat het uiteindelijk zal kosten om deze lening af te sluiten.

Hoe sluit je een lening af?

Veel mensen vragen zich af hoe ze een lening kunnen afsluiten. Het proces van het afsluiten van een lening begint meestal met het bepalen van het type lening dat het beste past bij uw behoeften, zoals een persoonlijke lening, hypothecaire lening of autolening. Vervolgens is het belangrijk om uw financiële situatie te evalueren en te bepalen hoeveel geld u nodig heeft en kunt lenen. Daarna kunt u contact opnemen met verschillende kredietverstrekkers om offertes aan te vragen en de voorwaarden en rentetarieven te vergelijken. Zodra u een geschikte kredietverstrekker hebt gevonden, kunt u de benodigde documentatie indienen en de leningsovereenkomst ondertekenen. Het is essentieel om de voorwaarden van de lening zorgvuldig door te nemen en ervoor te zorgen dat u op tijd betaalt volgens het afgesproken schema.

Welke bank leent het makkelijkst?

Het antwoord op de vraag “Welke bank leent het makkelijkst?” kan variëren, aangezien verschillende banken hun eigen criteria hanteren bij het beoordelen van leningaanvragen. Over het algemeen zijn online kredietverstrekkers vaak sneller en flexibeler in het goedkeuren van leningen dan traditionele banken. Het is echter belangrijk om te onthouden dat de gemakkelijkheid van lenen niet alleen afhangt van de kredietverstrekker, maar ook van uw eigen financiële situatie en kredietgeschiedenis. Het is verstandig om verschillende opties te overwegen, offertes aan te vragen en de voorwaarden zorgvuldig te vergelijken voordat u een definitieve beslissing neemt over het afsluiten van een lening.

Wat kost een lening van 7500 euro?

Het totale bedrag dat een lening van 7500 euro kost, hangt af van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Bij het berekenen van de totale kosten van een lening is het belangrijk om niet alleen naar het geleende bedrag te kijken, maar ook naar de rente die u moet betalen over de looptijd van de lening. Daarnaast kunnen er administratieve kosten of andere vergoedingen zijn die van invloed zijn op het uiteindelijke bedrag dat u moet terugbetalen. Het is raadzaam om verschillende kredietverstrekkers te vergelijken en offertes aan te vragen om een duidelijk beeld te krijgen van de totale kosten van een lening van 7500 euro.

Waar kun je het beste een lening afsluiten?

Een veelgestelde vraag bij het afsluiten van een lening is: waar kun je het beste een lening afsluiten? Het antwoord op deze vraag hangt af van verschillende factoren, waaronder uw financiële situatie, het type lening dat u nodig heeft en uw persoonlijke voorkeuren. Over het algemeen zijn er verschillende opties om een lening af te sluiten, zoals banken, online kredietverstrekkers, kredietunies en peer-to-peer leenplatforms. Het is verstandig om verschillende aanbieders te vergelijken op basis van rentetarieven, voorwaarden en klantenservice om de beste deal te vinden die past bij uw behoeften en budget. Het is ook belangrijk om te letten op de betrouwbaarheid en reputatie van de kredietverstrekker om ervoor te zorgen dat u een veilige en transparante lening afsluit.