Verwachtingen voor de rentevoet van leningen in 2022: wat kunt u verwachten?

De rentevoet voor leningen in 2022: wat kunt u verwachten?

Als u van plan bent om in 2022 een lening af te sluiten, dan is het belangrijk om op de hoogte te zijn van de rentevoet. De rentevoet is namelijk een belangrijke factor bij het bepalen van de kosten van uw lening en kan invloed hebben op uw financiële situatie op lange termijn.

Wat is de rentevoet?

De rentevoet is het percentage dat u betaalt bovenop het geleende bedrag. Dit percentage wordt bepaald door de kredietverstrekker en kan variëren afhankelijk van verschillende factoren, zoals uw kredietwaardigheid en het type lening dat u aanvraagt.

Wat kunt u verwachten in 2022?

Hoewel niemand precies kan voorspellen hoe de rentevoeten zich zullen ontwikkelen in 2022, zijn er wel enkele trends die we kunnen waarnemen. Zo zijn de rentevoeten voor leningen in 2021 historisch laag geweest, als gevolg van de economische impact van COVID-19. Hoewel sommige economen voorspellen dat deze lage rentes nog wel even zullen aanhouden, is het mogelijk dat we in 2022 een lichte stijging zullen zien.

Wat betekent dit voor u?

Als u van plan bent om in 2022 een lening af te sluiten, dan is het verstandig om rekening te houden met mogelijke veranderingen in de rentevoet. Een hogere rentevoet kan immers betekenen dat uw lening duurder wordt en dat u meer rente moet betalen over de looptijd van de lening. Het is daarom belangrijk om verschillende kredietverstrekkers te vergelijken en te zoeken naar de beste rentevoet voor uw situatie.

Conclusie

De rentevoet voor leningen in 2022 is nog onzeker, maar het is mogelijk dat we een lichte stijging zullen zien ten opzichte van 2021. Als u van plan bent om een lening af te sluiten in 2022, dan is het verstandig om rekening te houden met mogelijke veranderingen in de rentevoet en om verschillende kredietverstrekkers te vergelijken om de beste rentevoet voor uw situatie te vinden.

9 Veelgestelde Vragen over Rentevoet Leningen in 2022

- Wat is de rentevoet voor leningen in 2022?

- Kan ik een lening aangaan met een lage rentevoet in 2022?

- Zijn er specifieke regels voor het afsluiten van een lening in 2022?

- Welke kosten zijn verbonden aan het afsluiten van een lening in 2022?

- Wat is de looptijd van mijn rentevoetlening in 2022?

- Krijg ik extra voordelen als ik mijn rentevoetlening in 2022 vroegtijdig aflos?

- Kan ik de rentevoet van mijn lening verhogen of verlagen als de marktomstandigheden veranderen?

- Wat gebeurt er als ik niet kan terugbetalen volgens de afgesproken termijnen op mijn rentevoetlening in 2022?

- Is er echt verschil tussen online en offline rentevoetleningsaanbieders in Nederland voor 2021-2022?

Wat is de rentevoet voor leningen in 2022?

De rentevoet voor leningen in 2022 is afhankelijk van verschillende factoren, waaronder het soort lening, de kredietwaardigheid van de kredietnemer en de marktomstandigheden. Er is dus geen algemeen antwoord op deze vraag.

Kan ik een lening aangaan met een lage rentevoet in 2022?

Het is mogelijk om in 2022 een lening af te sluiten met een lage rentevoet, maar het hangt af van verschillende factoren. De rentevoet wordt bepaald door de kredietverstrekker en kan variëren afhankelijk van uw kredietwaardigheid, het type lening dat u aanvraagt en de economische situatie.

Als uw kredietwaardigheid hoog is en u een stabiel inkomen heeft, dan heeft u meer kans op een lagere rentevoet. Ook als de economie stabiel blijft en de rentevoeten laag blijven, dan kunt u mogelijk profiteren van een lage rentevoet.

Het is belangrijk om verschillende kredietverstrekkers te vergelijken om de beste rentevoet voor uw situatie te vinden. U kunt bijvoorbeeld online offertes aanvragen of persoonlijk contact opnemen met verschillende kredietverstrekkers om hun voorwaarden en tarieven te vergelijken.

Het is ook belangrijk om rekening te houden met de totale kosten van de lening, inclusief eventuele bijkomende kosten zoals administratiekosten en verzekeringen. Een lage rentevoet kan aantrekkelijk lijken, maar als er hoge bijkomende kosten zijn, kan dit alsnog leiden tot hogere totale kosten.

Kortom, het is mogelijk om in 2022 een lening af te sluiten met een lage rentevoet, maar het hangt af van uw persoonlijke situatie en de economische situatie. Vergelijk verschillende kredietverstrekkers en houd rekening met alle kosten om de beste lening te vinden die past bij uw financiële situatie.

Zijn er specifieke regels voor het afsluiten van een lening in 2022?

Ja, er zijn specifieke regels voor het afsluiten van een lening in 2022. Deze regels zijn vastgesteld door de overheid en hebben als doel om consumenten te beschermen tegen onverantwoorde leningen en financiële problemen.

Een van de belangrijkste regels is dat kredietverstrekkers verplicht zijn om een kredietwaardigheidscheck uit te voeren voordat ze een lening verstrekken. Dit betekent dat ze uw financiële situatie zullen beoordelen om te bepalen of u in staat bent om de lening terug te betalen. Als u niet aan de criteria voldoet, kan het zijn dat u geen lening kunt krijgen.

Daarnaast zijn er ook regels die betrekking hebben op de informatie die kredietverstrekkers moeten verstrekken aan consumenten. Zo moeten zij duidelijke en begrijpelijke informatie geven over de rentevoet, de kosten van de lening en de voorwaarden.

Een andere belangrijke regel is dat kredietverstrekkers geen hoge boetes of kosten mogen rekenen als u uw lening vervroegd wilt aflossen. Dit geeft consumenten meer flexibiliteit en beschermt hen tegen onnodige kosten.

Tot slot is het belangrijk om te weten dat er ook regels zijn voor reclame-uitingen van kredietverstrekkers. Zij mogen bijvoorbeeld niet adverteren met lage rentetarieven als deze alleen geldig zijn voor een beperkte groep consumenten.

Kortom, als u van plan bent om in 2022 een lening af te sluiten, is het belangrijk om op de hoogte te zijn van deze regels. Dit kan u helpen om een verantwoorde lening af te sluiten en financiële problemen te voorkomen.

Welke kosten zijn verbonden aan het afsluiten van een lening in 2022?

Er zijn verschillende kosten verbonden aan het afsluiten van een lening in 20

- Hieronder vindt u een overzicht van de belangrijkste kosten.

- Rente: Dit is het bedrag dat u betaalt aan de kredietverstrekker voor het lenen van geld. De rente wordt berekend als een percentage van het geleende bedrag en kan variëren afhankelijk van verschillende factoren, zoals uw kredietwaardigheid en het type lening dat u aanvraagt.

- Afsluitprovisie: Dit is een vergoeding die u betaalt aan de kredietverstrekker voor het afsluiten van de lening. Deze provisie kan worden berekend als een vast bedrag of als een percentage van het geleende bedrag.

- Administratiekosten: Dit zijn kosten die worden gemaakt voor het verwerken van uw leningaanvraag en het opstellen van de contracten. Deze kosten kunnen variëren afhankelijk van de kredietverstrekker.

- Boete bij vervroegde aflossing: Als u besluit om uw lening eerder af te lossen dan de afgesproken looptijd, dan kan er een boete in rekening worden gebracht door de kredietverstrekker. Deze boete kan worden berekend als een percentage van het resterende bedrag of als een vast bedrag.

- Verzekering: Sommige kredietverstrekkers bieden optionele verzekeringen aan die uw lening kunnen beschermen in geval van onvoorziene omstandigheden, zoals ziekte of arbeidsongeschiktheid. Deze verzekeringen kunnen extra kosten met zich meebrengen.

Het is belangrijk om deze kosten in overweging te nemen bij het afsluiten van een lening en om verschillende kredietverstrekkers te vergelijken om de beste deal te vinden voor uw situatie. Let ook goed op de kleine lettertjes in het contract, zodat u niet voor verrassingen komt te staan.

Wat is de looptijd van mijn rentevoetlening in 2022?

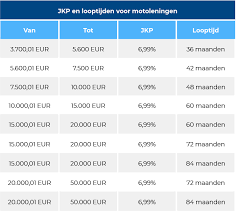

De looptijd van een rentevoetlening hangt af van verschillende factoren, zoals de rentevoet, de aflossingsschema’s en de hoeveelheid geld die u leent. Als u meer informatie wilt over de looptijd van uw lening in 2022, neem dan contact op met uw kredietverstrekker.

Krijg ik extra voordelen als ik mijn rentevoetlening in 2022 vroegtijdig aflos?

Of u extra voordelen krijgt als u uw rentevoetlening vroegtijdig aflost, hangt af van de voorwaarden van uw leningsovereenkomst. In sommige gevallen kan het aflossen van uw lening vóór de vervaldatum leiden tot lagere kosten en rentebetalingen, terwijl in andere gevallen er juist een boete of vergoeding kan worden opgelegd.

Het is daarom belangrijk om de voorwaarden van uw leningsovereenkomst zorgvuldig te lezen en te begrijpen voordat u besluit om vroegtijdig af te lossen. Als u niet zeker weet wat de voorwaarden zijn of als u vragen heeft over het aflossen van uw lening, neem dan contact op met uw kredietverstrekker voor meer informatie.

Over het algemeen geldt dat het aflossen van een lening vóór de vervaldatum voordelig kan zijn als u hierdoor minder rente hoeft te betalen over de resterende looptijd van de lening. Dit kan bijvoorbeeld het geval zijn als u een variabele rentevoet heeft en de rentevoet inmiddels is gestegen. Door vroegtijdig af te lossen, kunt u profiteren van lagere kosten en rentebetalingen.

Aan de andere kant kan het ook zo zijn dat er een boete of vergoeding wordt opgelegd als u uw lening vroegtijdig aflost. Dit komt vaak voor bij leningen met een vaste rentevoet, waarbij de kredietverstrekker een vergoeding in rekening brengt om het verlies aan rente-inkomsten te compenseren.

Kortom, of u extra voordelen krijgt bij het vroegtijdig aflossen van uw rentevoetlening hangt af van de voorwaarden van uw leningsovereenkomst. Het is daarom belangrijk om deze voorwaarden zorgvuldig te lezen en eventuele vragen te stellen aan uw kredietverstrekker voordat u besluit om vroegtijdig af te lossen.

Kan ik de rentevoet van mijn lening verhogen of verlagen als de marktomstandigheden veranderen?

Nee, als u al een lening heeft afgesloten, dan kunt u de rentevoet niet verhogen of verlagen als de marktomstandigheden veranderen. De rentevoet is namelijk vastgesteld op het moment dat u de lening heeft afgesloten en blijft gedurende de looptijd van de lening hetzelfde.

Als u echter merkt dat de rentevoeten voor vergelijkbare leningen bij andere kredietverstrekkers lager zijn dan uw huidige rentevoet, dan kunt u overwegen om uw lening te herfinancieren. Herfinanciering houdt in dat u uw bestaande lening aflost met een nieuwe lening met een lagere rentevoet. Dit kan leiden tot lagere maandelijkse betalingen en kan u op lange termijn geld besparen.

Het is echter belangrijk om rekening te houden met eventuele kosten die gepaard gaan met het herfinancieren van uw lening, zoals administratiekosten en boeterente voor het vervroegd aflossen van uw oude lening. Het is daarom verstandig om eerst goed te onderzoeken of herfinanciering voordelig is voor uw situatie voordat u deze stap neemt.

Wat gebeurt er als ik niet kan terugbetalen volgens de afgesproken termijnen op mijn rentevoetlening in 2022?

Als u niet kunt terugbetalen volgens de afgesproken termijnen op uw rentevoetlening in 2022, kan dit verschillende gevolgen hebben.

Ten eerste zal uw kredietverstrekker waarschijnlijk contact met u opnemen om te informeren naar de reden van de gemiste betaling en om te proberen een oplossing te vinden. Het is belangrijk om open en eerlijk te zijn over uw financiële situatie en om samen met de kredietverstrekker naar een haalbare oplossing te zoeken.

Als u geen overeenstemming kunt bereiken met de kredietverstrekker, dan kunnen er verdere stappen worden genomen. Zo kan de kredietverstrekker bijvoorbeeld extra kosten in rekening brengen voor gemiste betalingen of kan uw lening als achterstallig worden gemeld bij een kredietregistratiebureau, wat gevolgen kan hebben voor uw toekomstige kredietaanvragen.

In extreme gevallen kan de kredietverstrekker ook besluiten om juridische stappen te ondernemen om het geleende bedrag terug te vorderen. Dit kan leiden tot extra kosten en zelfs tot beslaglegging van uw bezittingen.

Het is daarom belangrijk om altijd goed na te denken voordat u een lening afsluit en ervoor te zorgen dat u in staat bent om deze terug te betalen volgens de afgesproken termijnen. Als u merkt dat u moeite heeft met het terugbetalen van uw lening, neem dan zo snel mogelijk contact op met uw kredietverstrekker om een oplossing te vinden voordat de situatie escaleert.

Is er echt verschil tussen online en offline rentevoetleningsaanbieders in Nederland voor 2021-2022?

Ja, er kan zeker verschil zijn tussen online en offline rentevoetleningsaanbieders in Nederland voor 2021-2022. Over het algemeen hebben online kredietverstrekkers lagere kosten dan traditionele banken en kredietverstrekkers, omdat ze minder overheadkosten hebben en minder fysieke vestigingen nodig hebben. Dit kan resulteren in lagere rentetarieven en betere voorwaarden voor leningen.

Bovendien bieden online kredietverstrekkers vaak meer flexibiliteit bij het aanvragen van leningen. U kunt bijvoorbeeld gemakkelijk verschillende leningsopties vergelijken en aanvragen vanuit het comfort van uw eigen huis, zonder dat u fysiek naar een bank of kredietverstrekker hoeft te gaan.

Aan de andere kant kunnen offline kredietverstrekkers, zoals traditionele banken, meer vertrouwen bieden voor mensen die op zoek zijn naar een lening. Dit komt doordat ze een gevestigde reputatie hebben en vaak al langere tijd actief zijn op de markt. Bovendien kunnen sommige mensen de persoonlijke touch waarderen die wordt geboden door een face-to-face ontmoeting met een kredietverstrekker.

Het is daarom belangrijk om verschillende opties te overwegen wanneer u op zoek bent naar een lening en om zowel online als offline kredietverstrekkers te vergelijken om de beste rentevoetleningsaanbieders voor uw situatie te vinden.