Gemakkelijk en Snel Geld Lenen: Lening Online Aanvragen

Lening Online Aanvragen: Gemakkelijk en Snel Geld Lenen

In de huidige digitale wereld is het aanvragen van een lening online een eenvoudige en handige manier geworden om snel toegang te krijgen tot extra geld. Of je nu een onverwachte rekening moet betalen, een dringende aankoop wilt doen of gewoon wat financiële flexibiliteit nodig hebt, het online aanvragen van een lening biedt talloze voordelen.

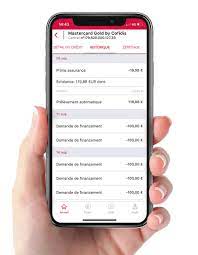

Een van de grootste voordelen van het online aanvragen van een lening is het gemak. In plaats van naar een fysieke bank of kredietverstrekker te gaan, kun je gewoon achter je computer of zelfs via je smartphone toegang krijgen tot verschillende online kredietverstrekkers. Met slechts een paar klikken kun je de benodigde informatie verstrekken en je aanvraag indienen.

Bovendien bespaart het online proces veel tijd. Je hoeft niet langer in de rij te staan of afspraken te maken met bankmedewerkers. Het hele proces kan worden afgerond in slechts enkele minuten, waardoor je kostbare tijd bespaart die je kunt besteden aan andere belangrijke zaken in je leven.

Een ander voordeel is de snelheid waarmee leningen online kunnen worden goedgekeurd en uitbetaald. Veel online kredietverstrekkers bieden snelle beoordelingen en goedkeuringen, waardoor je binnen 24 uur (of zelfs sneller) toegang kunt krijgen tot het geleende bedrag. Dit is vooral handig in noodsituaties waarin je snel geld nodig hebt.

Daarnaast bieden online leningaanvragen vaak een hogere mate van flexibiliteit. Je kunt de gewenste leningopties vergelijken, zoals het leenbedrag en de looptijd, om een oplossing te vinden die het beste bij je past. Bovendien kun je vaak kiezen uit verschillende soorten leningen, zoals persoonlijke leningen, autoleningen of renovatieleningen, afhankelijk van je specifieke behoeften.

Het online aanvragen van een lening is ook toegankelijk voor mensen met een minder dan perfecte kredietgeschiedenis. Sommige online kredietverstrekkers hebben flexibelere acceptatiecriteria en bieden mogelijkheden voor mensen met een lager kredietwaardigheidsniveau. Dit opent de deur naar financiële ondersteuning voor een bredere groep mensen.

Natuurlijk is het belangrijk om verantwoordelijkheid te nemen bij het aanvragen van een online lening. Zorg ervoor dat je de voorwaarden en rentetarieven zorgvuldig leest voordat je akkoord gaat met de lening. Het is ook essentieel om alleen te lenen wat je echt nodig hebt en ervoor te zorgen dat je in staat bent om de lening tijdig terug te betalen.

Kortom, het online aanvragen van een lening biedt gemak, snelheid en flexibiliteit. Het stelt individuen in staat om snel toegang te krijgen tot financiële middelen zonder gedoe of lange wachttijden. Het is echter belangrijk om verantwoordelijk te lenen en de juiste keuzes te maken op basis van je persoonlijke financiële situatie.

7 voordelen van online leningaanvragen: snelle afhandeling, lagere rentetarieven, flexibiliteit, geavanceerde beveiliging, directe overboeking, betere besluitv

- Snellere afhandeling van je leningaanvraag door direct online contact met de kredietverstrekker.

- Lagere rentetarieven en tariefstructuren dan bij traditionele financiële instellingen.

- Flexibiliteit in het aanvragen van een lening, waardoor je niet vastzit aan een vaste looptijd of verplichtingen.

- Geavanceerde beveiligingssoftware die je financiële gegevens beschermt tegen frauduleuze activiteiten en diefstal van identiteit.

- Directe overboeking naar je rekening zodra je lening is goedgekeurd, wat tijdsbesparing oplevert bij het afronden van de transactie.

- Geavanceerde algoritmen die de kredietverstrekkers helpen om betere beslissingen te nemen over welke leningaanvragen ze accepteren of weigeren, wat resulteert in betrouwbaardere financiële producten voor de consument..

- Veel verschillende opties om uit te kiezen als het gaat om het type lening dat past bij jouw persoonlijke situatie en behoeften

4 nadelen van het online aanvragen van leningen

- Het is moeilijk om de juiste lening te vinden, omdat er veel verschillende opties online beschikbaar zijn.

- Er bestaat een risico dat u meer geld leent dan uw financiële situatie toelaat.

- Online leningen kunnen hogere rentetarieven hebben dan traditionele leningen van banken en andere financiële instellingen.

- U kunt minder informatie verzamelen over de betrouwbaarheid van online leningaanbieders, in vergelijking met traditionele instellingen die gereguleerd worden door de overheid.

Snellere afhandeling van je leningaanvraag door direct online contact met de kredietverstrekker.

Een van de grote voordelen van het online aanvragen van een lening is het directe contact met de kredietverstrekker. In tegenstelling tot traditionele methoden waarbij je fysiek naar een bank of kredietverstrekker moet gaan, biedt het online proces de mogelijkheid om direct in contact te komen met de juiste persoon.

Dit directe contact zorgt voor een snellere afhandeling van je leningaanvraag. Je kunt rechtstreeks communiceren met de kredietverstrekker en eventuele vragen stellen die je hebt over het aanvraagproces, de vereisten of andere relevante zaken. Dit helpt om eventuele onduidelijkheden snel op te helderen en ervoor te zorgen dat je alle benodigde documenten en informatie correct indient.

Bovendien kan het directe online contact leiden tot een snellere goedkeuring van je leningaanvraag. Door rechtstreeks te communiceren met de kredietverstrekker kunnen eventuele ontbrekende documenten of informatie snel worden aangevuld, waardoor het hele proces efficiënter verloopt. Dit betekent dat je sneller kunt genieten van het geld dat je nodig hebt.

Het directe online contact biedt ook het voordeel van gemak en flexibiliteit. Je kunt op elk moment communiceren met de kredietverstrekker, zonder gebonden te zijn aan traditionele openingstijden of fysieke locaties. Dit maakt het gemakkelijk om vragen te stellen, documenten in te dienen of eventuele wijzigingen aan te brengen in je aanvraag, op een tijdstip dat voor jou het beste uitkomt.

Kortom, het directe online contact met de kredietverstrekker zorgt voor een snellere afhandeling van je leningaanvraag. Het stelt je in staat om rechtstreeks te communiceren, vragen te stellen en eventuele ontbrekende informatie snel aan te vullen. Dit resulteert in een efficiënter proces en biedt je de mogelijkheid om snel toegang te krijgen tot het geld dat je nodig hebt.

Lagere rentetarieven en tariefstructuren dan bij traditionele financiële instellingen.

Een van de grote voordelen van het online aanvragen van een lening is dat je vaak lagere rentetarieven en tariefstructuren kunt vinden dan bij traditionele financiële instellingen. Dit kan aanzienlijke besparingen opleveren en je helpen om meer uit je geleende bedrag te halen.

Online kredietverstrekkers hebben vaak minder overheadkosten dan traditionele banken, waardoor ze in staat zijn om concurrerende rentetarieven aan te bieden. Bovendien hebben ze vaak een geautomatiseerd proces dat efficiënter is en minder menselijke tussenkomst vereist, wat ook kan leiden tot lagere kosten.

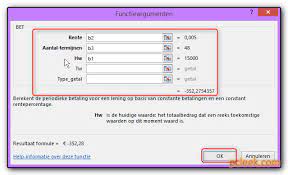

Daarnaast bieden online kredietverstrekkers vaak verschillende tariefstructuren aan die kunnen worden aangepast aan jouw specifieke behoeften. Je kunt bijvoorbeeld kiezen voor een kortere looptijd met hogere maandelijkse betalingen, wat resulteert in een lagere totale rentekost. Of je kunt kiezen voor een langere looptijd met lagere maandelijkse betalingen als je meer flexibiliteit wilt in je budget.

Het vergelijken van verschillende online leningaanbieders stelt je in staat om de beste rentetarieven en tariefstructuren te vinden die passen bij jouw financiële situatie. Door gebruik te maken van online tools en vergelijkingswebsites kun je snel en gemakkelijk de verschillende opties bekijken en de meest voordelige lening selecteren.

Let echter altijd op de voorwaarden en kleine lettertjes voordat je akkoord gaat met een lening. Zorg ervoor dat je begrijpt hoe de rente wordt berekend en of er eventuele verborgen kosten zijn. Het is ook belangrijk om rekening te houden met jouw eigen kredietwaardigheid, omdat dit van invloed kan zijn op het uiteindelijke rentetarief dat je wordt aangeboden.

Kortom, het online aanvragen van een lening kan je toegang geven tot lagere rentetarieven en tariefstructuren in vergelijking met traditionele financiële instellingen. Dit kan resulteren in aanzienlijke besparingen en meer waarde uit je geleende bedrag halen. Vergeet echter niet om zorgvuldig te vergelijken en de voorwaarden te controleren voordat je een definitieve beslissing neemt.

Flexibiliteit in het aanvragen van een lening, waardoor je niet vastzit aan een vaste looptijd of verplichtingen.

Flexibiliteit in het aanvragen van een lening: Geen Vaste Looptijd of Verplichtingen

Een van de grote voordelen van het online aanvragen van een lening is de flexibiliteit die het biedt. In tegenstelling tot traditionele leningen waarbij je vastzit aan een vaste looptijd en strikte verplichtingen, kun je met online leningen vaak kiezen uit verschillende opties die beter passen bij jouw behoeften en financiële situatie.

Wanneer je online een lening aanvraagt, kun je vaak de gewenste looptijd kiezen. Dit betekent dat je kunt bepalen hoe lang je wilt dat de lening duurt voordat deze volledig is terugbetaald. Of je nu liever een kortetermijnlening wilt afsluiten om snel van schulden af te komen, of juist een langere looptijd wilt om lagere maandelijkse betalingen te hebben, de keuze is aan jou.

Bovendien kun je met online leningen vaak ook de leensom aanpassen. Dit betekent dat je kunt lenen wat je nodig hebt, zonder vast te zitten aan hogere bedragen dan nodig is. Of het nu gaat om kleine bedragen voor onverwachte uitgaven of grotere sommen voor belangrijke investeringen, online leningen stellen je in staat om precies het benodigde bedrag te krijgen.

Een ander aspect van flexibiliteit bij online leningaanvragen is dat sommige kredietverstrekkers opties bieden voor vervroegde aflossing. Dit betekent dat als je op een bepaald moment extra geld hebt en de lening sneller wilt aflossen, je dat kunt doen zonder extra kosten. Dit geeft je de vrijheid om je financiële situatie te verbeteren en mogelijk rentekosten te besparen.

Daarnaast is het vaak mogelijk om online leningen aan te passen aan veranderende omstandigheden. Als je merkt dat je maandelijkse betalingen te hoog zijn of dat je meer tijd nodig hebt om de lening terug te betalen, kun je vaak contact opnemen met de kredietverstrekker om een herziening van de voorwaarden aan te vragen. Dit kan helpen om de lening beter af te stemmen op jouw huidige financiële situatie.

Kortom, flexibiliteit is een belangrijk voordeel van het online aanvragen van een lening. Het stelt je in staat om de looptijd en leensom aan te passen aan jouw specifieke behoeften, zonder vast te zitten aan rigide verplichtingen. Hierdoor kun je financiële beslissingen nemen die beter aansluiten bij jouw persoonlijke situatie en doelen.

Geavanceerde beveiligingssoftware die je financiële gegevens beschermt tegen frauduleuze activiteiten en diefstal van identiteit.

Geavanceerde Beveiligingssoftware Beschermt Je Financiële Gegevens bij het Online Aanvragen van een Lening

Een van de belangrijkste voordelen van het online aanvragen van een lening is de geavanceerde beveiligingssoftware die wordt gebruikt om je financiële gegevens te beschermen tegen frauduleuze activiteiten en identiteitsdiefstal.

Online kredietverstrekkers begrijpen dat het beschermen van de privacy en veiligheid van hun klanten essentieel is. Daarom maken ze gebruik van geavanceerde encryptietechnologieën om ervoor te zorgen dat je persoonlijke en financiële gegevens veilig worden verzonden en opgeslagen.

Deze beveiligingssoftware versleutelt je gegevens, waardoor ze onleesbaar worden voor derden tijdens het verzenden via internet. Hierdoor wordt het risico op onderschepping of misbruik van je gegevens aanzienlijk verminderd.

Bovendien hebben online kredietverstrekkers meestal strenge beveiligingsmaatregelen in plaats om onbevoegde toegang tot je gegevens te voorkomen. Dit kan onder meer het gebruik omvatten van firewalls, malware-detectieprogramma’s en fysieke beveiligingssystemen voor hun servers.

Daarnaast kunnen online kredietverstrekkers extra verificatiestappen nemen om ervoor te zorgen dat jij degene bent die de lening aanvraagt. Dit kan bijvoorbeeld zijn door middel van tweefactorauthenticatie, waarbij je naast een wachtwoord ook een unieke code moet invoeren die naar je mobiele telefoon wordt gestuurd.

Het is belangrijk om te vermelden dat het ook jouw verantwoordelijkheid is om voorzichtig om te gaan met je eigen gegevens. Zorg ervoor dat je sterke wachtwoorden gebruikt, je inloggegevens niet deelt en verdachte e-mails of berichten vermijdt die proberen persoonlijke informatie te verkrijgen.

Al met al biedt het online aanvragen van een lening met geavanceerde beveiligingssoftware gemoedsrust. Je kunt erop vertrouwen dat je financiële gegevens veilig zijn en dat je persoonlijke informatie wordt beschermd tegen frauduleuze activiteiten en identiteitsdiefstal. Dit maakt het online aanvragen van een lening een veilige en betrouwbare optie voor het verkrijgen van financiële ondersteuning wanneer je het nodig hebt.

Directe overboeking naar je rekening zodra je lening is goedgekeurd, wat tijdsbesparing oplevert bij het afronden van de transactie.

Een van de grote voordelen van het online aanvragen van een lening is de directe overboeking naar je bankrekening zodra je lening is goedgekeurd. Dit zorgt voor een aanzienlijke tijdsbesparing bij het afronden van de transactie.

In tegenstelling tot traditionele leningen, waarbij je mogelijk enige tijd moet wachten op goedkeuring en vervolgens nog langer moet wachten op de uitbetaling, biedt het online aanvragen van een lening directe toegang tot het geleende bedrag. Zodra je aanvraag is goedgekeurd, wordt het geld rechtstreeks op je rekening gestort.

Deze directe overboeking is vooral handig in noodsituaties waarin je snel geld nodig hebt. Of het nu gaat om onverwachte medische kosten, dringende reparaties of andere financiële noodsituaties, met een online leningaanvraag kun je snel beschikken over de benodigde financiële middelen.

Daarnaast bespaart deze directe overboeking ook tijd bij het afronden van de transactie. In plaats van te wachten op cheques of andere betalingsmethoden die mogelijk extra verwerkingstijd vereisen, ontvang je het geld direct op je rekening. Dit stelt je in staat om meteen te beginnen met het gebruik van het geleende bedrag voor jouw specifieke behoeften.

Het gemak en de tijdsbesparing die gepaard gaan met de directe overboeking maken het online aanvragen van een lening een aantrekkelijke optie voor veel mensen. Het stelt hen in staat om snel toegang te krijgen tot financiële middelen zonder lange wachttijden of administratieve rompslomp.

Het is echter belangrijk om verantwoordelijkheid te nemen bij het lenen van geld en ervoor te zorgen dat je in staat bent om de lening tijdig terug te betalen. Zorg ervoor dat je de voorwaarden en rentetarieven van de lening begrijpt voordat je akkoord gaat met de transactie.

Al met al biedt de directe overboeking bij het online aanvragen van een lening een snelle en efficiënte manier om toegang te krijgen tot extra geld. Het maakt het leningsproces eenvoudiger en bespaart kostbare tijd, waardoor je snel kunt handelen in situaties waarin elke minuut telt.

Geavanceerde algoritmen die de kredietverstrekkers helpen om betere beslissingen te nemen over welke leningaanvragen ze accepteren of weigeren, wat resulteert in betrouwbaardere financiële producten voor de consument..

Geavanceerde algoritmen verbeteren de betrouwbaarheid van online leningaanvragen

Het online aanvragen van een lening heeft veel voordelen, en een daarvan is het gebruik van geavanceerde algoritmen door kredietverstrekkers. Deze algoritmen spelen een cruciale rol bij het nemen van beslissingen over welke leningaanvragen worden geaccepteerd of geweigerd. Dit resulteert in betrouwbaardere en meer gepersonaliseerde financiële producten voor de consument.

Deze geavanceerde algoritmen maken gebruik van complexe berekeningen en analyses om verschillende factoren te evalueren, zoals kredietwaardigheid, inkomen, uitgavenpatronen en historische betalingsgegevens. Door deze informatie te combineren en te analyseren, kunnen kredietverstrekkers een grondige beoordeling maken van het risico dat gepaard gaat met het verstrekken van een lening aan een individu.

Het gebruik van deze geavanceerde technologieën stelt kredietverstrekkers in staat om nauwkeurigere beslissingen te nemen bij het beoordelen van leningaanvragen. Dit vertaalt zich in betrouwbaardere financiële producten voor de consument. Personen die in aanmerking komen voor een lening krijgen toegang tot aangepaste voorwaarden die zijn afgestemd op hun specifieke financiële situatie. Dit helpt hen om verstandige financiële keuzes te maken en hun geld effectiever te beheren.

Bovendien zorgt het gebruik van geavanceerde algoritmen ervoor dat leningaanvragen sneller worden verwerkt. De automatisering van het beoordelingsproces maakt het mogelijk om binnen enkele minuten een beslissing te nemen, waardoor consumenten snel duidelijkheid krijgen over hun leningaanvraag. Dit is vooral handig in noodsituaties waarin snelle toegang tot geld essentieel is.

Het belangrijkste voordeel van deze geavanceerde algoritmen is dat ze de kans op fouten verminderen. Menselijke beoordelingen kunnen onderhevig zijn aan vooroordelen of subjectieve interpretaties, maar geautomatiseerde algoritmen zijn objectief en consistent in hun evaluatie. Dit zorgt voor een eerlijkere en transparantere leningbeoordeling, wat resulteert in betrouwbaardere financiële producten voor zowel de kredietverstrekker als de consument.

Kortom, het gebruik van geavanceerde algoritmen bij het online aanvragen van leningen biedt vele voordelen. Het verbetert de nauwkeurigheid en snelheid van het beoordelingsproces, waardoor consumenten betrouwbaardere financiële producten kunnen verkrijgen die zijn afgestemd op hun individuele behoeften. Deze technologische vooruitgang draagt bij aan een efficiëntere en transparantere leningervaring voor iedereen die op zoek is naar financiële ondersteuning.

Veel verschillende opties om uit te kiezen als het gaat om het type lening dat past bij jouw persoonlijke situatie en behoeften

Een van de grote voordelen van het online aanvragen van een lening is de overvloed aan verschillende opties waaruit je kunt kiezen. Of je nu geld nodig hebt voor een nieuwe auto, een verbouwing in huis wilt financieren of gewoon wat extra contanten nodig hebt om onverwachte uitgaven te dekken, er is een lening die past bij jouw persoonlijke situatie en behoeften.

Bij het online aanvragen van een lening heb je toegang tot verschillende soorten leningen. Zo kun je bijvoorbeeld kiezen voor een persoonlijke lening, waarbij je een vast bedrag leent en dit terugbetaalt in termijnen. Dit type lening is ideaal voor grote aankopen of het consolideren van bestaande schulden.

Daarnaast zijn er specifieke leningen beschikbaar, zoals autoleningen of renovatieleningen. Deze zijn bedoeld om tegemoet te komen aan jouw specifieke behoeften op het gebied van transport of huisverbeteringen. Deze leningen bieden vaak gunstige rentetarieven en voorwaarden die zijn afgestemd op het doel waarvoor je het geld wilt gebruiken.

Voor mensen met minder dan perfecte kredietwaardigheid zijn er ook opties beschikbaar. Online kredietverstrekkers begrijpen dat niet iedereen een vlekkeloze creditgeschiedenis heeft en bieden daarom mogelijkheden voor mensen met een lager kredietniveau. Hoewel deze leningen meestal hogere rentetarieven hebben, kunnen ze nog steeds toegang bieden tot de benodigde financiële middelen.

Het hebben van verschillende leningopties stelt je in staat om de lening te kiezen die het beste past bij jouw behoeften en financiële situatie. Je kunt de voorwaarden, rentetarieven en terugbetalingsmogelijkheden vergelijken om een weloverwogen beslissing te nemen. Dit geeft je de flexibiliteit om een lening te vinden die perfect aansluit bij jouw persoonlijke situatie.

Bij het online aanvragen van een lening is het belangrijk om zorgvuldig te overwegen welk type lening het beste past bij jouw behoeften. Denk na over hoeveel geld je nodig hebt, hoe lang je wilt dat de lening loopt en wat je maandelijkse budget toelaat. Door deze factoren in overweging te nemen, kun je de juiste keuze maken en een lening selecteren die jouw financiële doelen ondersteunt.

Kortom, het online aanvragen van een lening biedt veel verschillende opties om uit te kiezen. Of je nu een persoonlijke lening, autolening of renovatielening nodig hebt, er is een geschikte optie beschikbaar. Neem de tijd om verschillende leningen te vergelijken en kies degene die het beste past bij jouw persoonlijke situatie en behoeften.

Het is moeilijk om de juiste lening te vinden, omdat er veel verschillende opties online beschikbaar zijn.

Een nadeel van het online aanvragen van een lening is dat het soms moeilijk kan zijn om de juiste lening te vinden, omdat er zoveel verschillende opties online beschikbaar zijn. Met talloze kredietverstrekkers en leningproducten die slechts een paar klikken verwijderd zijn, kan het overweldigend zijn om de beste keuze te maken.

Het probleem ontstaat vaak doordat mensen niet goed geïnformeerd zijn over de verschillende leningopties en de bijbehorende voorwaarden. Het vergelijken van rentetarieven, looptijden en andere belangrijke factoren kan verwarrend zijn, vooral als je niet bekend bent met financiële termen en concepten.

Bovendien kunnen sommige online kredietverstrekkers minder transparant zijn over hun voorwaarden en kosten. Hoewel ze aantrekkelijke aanbiedingen kunnen doen, kunnen er verborgen kosten of ongunstige voorwaarden zijn die pas later aan het licht komen. Dit maakt het nog moeilijker om een weloverwogen beslissing te nemen.

Om dit probleem te vermijden, is het belangrijk om voldoende onderzoek te doen voordat je een lening online aanvraagt. Neem de tijd om verschillende kredietverstrekkers te vergelijken en lees zorgvuldig alle voorwaarden en kosten die bij elke lening horen. Het kan ook nuttig zijn om advies in te winnen bij een financieel adviseur of iemand met ervaring op dit gebied.

Daarnaast is het cruciaal om realistisch te zijn over je eigen financiële situatie en leningsbehoeften. Leen alleen het bedrag dat je daadwerkelijk nodig hebt en zorg ervoor dat je in staat bent om de lening terug te betalen volgens de afgesproken voorwaarden. Het aangaan van een onjuiste lening kan leiden tot financiële problemen op de lange termijn.

Kortom, hoewel het online aanvragen van een lening vele voordelen biedt, is het belangrijk om bewust te zijn van het nadeel van het grote aantal opties dat beschikbaar is. Neem de tijd om goed geïnformeerd te worden, vergelijk verschillende aanbieders en wees kritisch bij het maken van je keuze. Op die manier kun je een lening vinden die past bij jouw behoeften en financiële situatie.

Er bestaat een risico dat u meer geld leent dan uw financiële situatie toelaat.

Hoewel het online aanvragen van een lening vele voordelen biedt, is het belangrijk om ook bewust te zijn van mogelijke nadelen. Een van de risico’s bij het online aanvragen van een lening is dat u in de verleiding kunt komen om meer geld te lenen dan uw financiële situatie toelaat.

Het gemak en de snelheid waarmee leningen online kunnen worden aangevraagd, kunnen ervoor zorgen dat mensen impulsieve beslissingen nemen zonder grondig na te denken over hun terugbetalingsvermogen. Het kan verleidelijk zijn om een groter bedrag te lenen dan nodig is, omdat het op dat moment beschikbaar is. Echter, het niet realistisch inschatten van uw financiële draagkracht kan leiden tot problemen bij de terugbetaling.

Het is essentieel om vooraf een grondige analyse te maken van uw financiële situatie voordat u een lening aanvraagt. Bekijk zorgvuldig uw inkomsten en uitgaven en bepaal hoeveel u daadwerkelijk kunt veroorloven om maandelijks af te lossen. Houd rekening met andere lopende verplichtingen en onvoorziene uitgaven. Op die manier kunt u realistische beslissingen nemen over het leenbedrag en de looptijd die bij uw financiële mogelijkheden passen.

Daarnaast moet u ook rekening houden met de rentevoet en eventuele bijkomende kosten die gepaard gaan met de lening. Het niet grondig begrijpen van deze financiële aspecten kan leiden tot een hogere schuld dan u oorspronkelijk had verwacht.

Het is belangrijk om verantwoordelijkheid te nemen bij het aanvragen van een online lening en alleen te lenen wat u daadwerkelijk nodig heeft en kunt terugbetalen. Wees kritisch en neem geen onnodige risico’s met uw financiële stabiliteit. Door voorzichtig te zijn en een weloverwogen beslissing te nemen, kunt u ervoor zorgen dat de online lening een nuttig hulpmiddel is dat uw financiële situatie verbetert in plaats van verslechtert.

Online leningen kunnen hogere rentetarieven hebben dan traditionele leningen van banken en andere financiële instellingen.

Een belangrijk nadeel van het online aanvragen van leningen is dat de rentetarieven vaak hoger kunnen zijn dan die van traditionele leningen bij banken en andere financiële instellingen. Hoewel online leningaanbieders gemak en snelheid bieden, kan dit voordeel gepaard gaan met een hogere prijs.

Dit komt doordat online leningverstrekkers vaak minder strenge acceptatiecriteria hebben en risico’s nemen door leningen te verstrekken aan mensen met een lager kredietwaardigheidsniveau. Om deze extra risico’s te compenseren, rekenen ze vaak hogere rentetarieven.

Het is belangrijk om deze hogere rentetarieven zorgvuldig te overwegen voordat je besluit een online lening aan te vragen. Het kan verleidelijk zijn om snel toegang te krijgen tot geld, maar het is essentieel om de kosten op lange termijn in overweging te nemen. Een hogere rente betekent immers dat je uiteindelijk meer geld terugbetaalt dan je oorspronkelijk hebt geleend.

Om ervoor te zorgen dat je geen onnodig hoge rentekosten betaalt, is het raadzaam om verschillende online leningaanbieders te vergelijken voordat je een definitieve beslissing neemt. Door verschillende opties te bekijken, kun je mogelijk een aanbieder vinden die lagere tarieven biedt of gunstigere voorwaarden heeft.

Daarnaast is het belangrijk om de voorwaarden en kosten van de lening zorgvuldig door te lezen voordat je akkoord gaat. Let vooral op eventuele verborgen kosten of extra kosten die kunnen worden toegevoegd aan de lening. Door volledig op de hoogte te zijn van alle kosten, kun je een weloverwogen beslissing nemen en onaangename verrassingen vermijden.

Kortom, hoewel het online aanvragen van leningen gemak en snelheid biedt, moet je rekening houden met de mogelijkheid van hogere rentetarieven. Het is belangrijk om de totale kosten van de lening te overwegen en verschillende opties te vergelijken voordat je een definitieve beslissing neemt. Door verantwoordelijk te lenen en bewust te zijn van alle kosten, kun je ervoor zorgen dat je de beste financiële keuze maakt voor jouw situatie.

U kunt minder informatie verzamelen over de betrouwbaarheid van online leningaanbieders, in vergelijking met traditionele instellingen die gereguleerd worden door de overheid.

Een van de nadelen van het online aanvragen van een lening is dat het moeilijker kan zijn om uitgebreide informatie te verkrijgen over de betrouwbaarheid en reputatie van online leningaanbieders. In tegenstelling tot traditionele financiële instellingen die gereguleerd worden door de overheid en waarvan de achtergrond en geloofwaardigheid gemakkelijk kunnen worden gecontroleerd, kan het lastiger zijn om dezelfde mate van zekerheid te krijgen bij online kredietverstrekkers.

Hoewel er veel gerenommeerde online leningaanbieders zijn die eerlijke en transparante diensten leveren, bestaat er ook een risico op oplichting en fraude. Omdat online leningaanvragers vaak persoonlijke en financiële gegevens moeten verstrekken, is het essentieel om voorzichtig te zijn bij het selecteren van een betrouwbare kredietverstrekker.

Het ontbreken van duidelijke regelgeving en toezicht op online leningaanbieders kan leiden tot een gebrek aan transparantie. Het kan moeilijk zijn om te weten welke criteria ze gebruiken bij het beoordelen van aanvragen, hoe ze omgaan met persoonlijke gegevens of wat hun werkelijke rentetarieven en kosten zijn. Dit gebrek aan informatie kan leiden tot onzekerheid en mogelijk onaangename verrassingen.

Om dit probleem te verminderen, is het belangrijk om grondig onderzoek te doen voordat je een online leningaanvraag indient. Controleer de reputatie van de kredietverstrekker door beoordelingen en ervaringen van andere klanten te lezen. Kijk ook naar eventuele licenties of accreditaties die de kredietverstrekker heeft. Daarnaast is het verstandig om de voorwaarden en het privacybeleid zorgvuldig door te nemen voordat je akkoord gaat met een lening.

Hoewel het online aanvragen van een lening veel voordelen biedt, is het belangrijk om waakzaam te blijven en verantwoordelijkheid te nemen bij het selecteren van een betrouwbare kredietverstrekker. Door grondig onderzoek te doen en voorzichtig te zijn met het verstrekken van persoonlijke gegevens, kun je de risico’s minimaliseren en ervoor zorgen dat je in zee gaat met een betrouwbare leningaanbieder.