Hoe vindt u de juiste hypothecaire lening bij Belfius?

Belfius is een van de grootste banken in België en biedt een breed scala aan financiële producten en diensten aan, waaronder hypothecaire leningen. Als u op zoek bent naar een hypothecaire lening om uw droomhuis te kopen of uw huidige woning te renoveren, kan Belfius u helpen.

Een hypothecaire lening is een grote financiële beslissing die u zorgvuldig moet overwegen voordat u deze aangaat. Het is belangrijk om te begrijpen wat een hypothecaire lening inhoudt en hoe het proces werkt voordat u zich verbindt aan een bepaalde bank of kredietverstrekker.

Bij Belfius kunt u kiezen uit verschillende soorten hypothecaire leningen, afhankelijk van uw specifieke behoeften en financiële situatie. U kunt bijvoorbeeld kiezen voor een vaste rentevoet of een variabele rentevoet, afhankelijk van uw persoonlijke voorkeur en risicobereidheid.

Een vaste rentevoet betekent dat uw maandelijkse betaling gedurende de looptijd van de lening hetzelfde blijft, ongeacht eventuele schommelingen in de marktrente. Dit kan handig zijn als u zekerheid wilt over uw maandelijkse uitgaven en geen risico wilt lopen op hogere betalingen als de rente stijgt.

Een variabele rentevoet kan echter gunstiger zijn als de marktrente laag is op het moment dat u de lening afsluit, omdat u dan profiteert van lagere maandelijkse betalingen. Maar als de rente stijgt, kunnen uw maandelijkse betalingen ook stijgen.

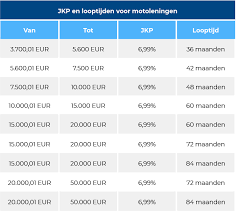

Bij Belfius kunt u ook kiezen uit verschillende looptijden voor uw hypothecaire lening, variërend van 10 tot 30 jaar. Hoe langer de looptijd, hoe lager uw maandelijkse betalingen zullen zijn, maar hoe meer rente u over de hele looptijd van de lening zult betalen.

Het is belangrijk om te onthouden dat een hypothecaire lening een grote financiële verplichting is en dat u ervoor moet zorgen dat u zich deze kunt veroorloven voordat u deze aangaat. U moet ook rekening houden met eventuele extra kosten, zoals notariskosten en registratierechten.

Als u geïnteresseerd bent in het afsluiten van een hypothecaire lening bij Belfius, kunt u online een simulatie doen om te zien hoeveel u zou kunnen lenen en wat uw maandelijkse betalingen zouden zijn. U kunt ook contact opnemen met een Belfius-adviseur voor meer informatie en advies op maat.

Kortom, als u op zoek bent naar een hypothecaire lening in België, is Belfius zeker het overwegen waard. Met verschillende opties voor rentevoeten en looptijden, en deskundig advies beschikbaar van hun team van adviseurs, kan Belfius u helpen bij het vinden van de juiste hypothecaire lening voor uw behoeften en financiële situatie.

8 Veelgestelde Vragen over Hypothecaire Lenen bij Belfius

- Hoe lang duurt het voor een lening goedgekeurd is bij Belfius?

- Wat is de huidige rentevoet?

- Hoeveel lenen voor huis Belfius?

- Wat kost het om 100.000 euro te lenen?

- Wat zijn de huidige rentevoeten?

- Wat staat de rentevoet vandaag?

- Welke bank heeft goedkoopste hypothecaire lening?

- Welke bank leent 100 procent?

Hoe lang duurt het voor een lening goedgekeurd is bij Belfius?

De tijd die het duurt voordat een lening wordt goedgekeurd bij Belfius kan variëren, afhankelijk van verschillende factoren. Over het algemeen duurt het echter niet lang voordat u een beslissing ontvangt.

Als u online een lening aanvraagt bij Belfius, kunt u vaak binnen enkele minuten een voorlopig antwoord krijgen. Dit betekent dat u snel weet of u in aanmerking komt voor de lening en wat de mogelijke voorwaarden zijn.

Als uw aanvraag vervolgens wordt goedgekeurd, kan het nog enkele dagen duren voordat de definitieve goedkeuring en uitbetaling plaatsvinden. Dit komt omdat Belfius uw kredietwaardigheid moet beoordelen en eventueel extra informatie of documentatie nodig heeft om uw aanvraag te verwerken.

Het is belangrijk om te onthouden dat elke leningaanvraag anders is en dat de tijd die het duurt om goed te keuren kan variëren afhankelijk van verschillende factoren, zoals de hoogte van het bedrag dat u leent, uw financiële situatie en uw kredietgeschiedenis.

Als u meer informatie wilt over hoe lang het duurt voordat een lening wordt goedgekeurd bij Belfius, kunt u contact opnemen met hun klantenservice of een afspraak maken met een adviseur voor persoonlijk advies.

Wat is de huidige rentevoet?

De huidige rentevoet is afhankelijk van de financiële markt en kan variëren. In Nederland ligt de rentevoet momenteel rond de 0,1%.

Hoeveel lenen voor huis Belfius?

Het bedrag dat u kunt lenen bij Belfius voor de aankoop van een huis is afhankelijk van verschillende factoren, zoals uw inkomen, uw uitgaven, uw spaargeld en de waarde van het huis dat u wilt kopen. Belfius hanteert een aantal criteria om te bepalen hoeveel u kunt lenen voor een hypothecaire lening.

Bij Belfius kunt u online een simulatie doen om te zien hoeveel u zou kunnen lenen en wat uw maandelijkse aflossingen zouden zijn. U kunt hierbij verschillende scenario’s uitproberen door te spelen met het geleende bedrag, de looptijd en de rentevoet.

Het is belangrijk om op te merken dat het maximale bedrag dat u kunt lenen niet noodzakelijkerwijs hetzelfde is als het bedrag dat u zou moeten lenen. Het is belangrijk om ervoor te zorgen dat u zich de maandelijkse aflossingen en eventuele extra kosten zoals notariskosten en registratierechten kunt veroorloven voordat u beslist hoeveel geld u wilt lenen.

Als u meer informatie wilt over hoeveel u bij Belfius kunt lenen voor een hypothecaire lening, kunt u contact opnemen met een Belfius-adviseur. Zij kunnen uw specifieke situatie beoordelen en advies op maat geven over welk type hypothecaire lening het meest geschikt is voor uw behoeften en financiële situatie.

Wat kost het om 100.000 euro te lenen?

De kosten van het lenen van 100.000 euro hangen af van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele extra kosten zoals administratiekosten of notariskosten.

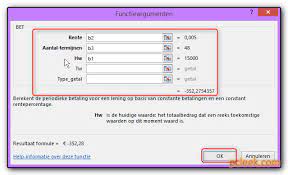

Als we uitgaan van een hypothecaire lening met een vaste rentevoet en een looptijd van 20 jaar, kunnen we een inschatting maken van de maandelijkse aflossing en het totale bedrag dat u zult terugbetalen.

Bijvoorbeeld, als u 100.000 euro leent met een vaste rentevoet van 2%, zult u ongeveer 483 euro per maand moeten aflossen gedurende 20 jaar. Het totale bedrag dat u terugbetaalt (inclusief rente) zal ongeveer 116.000 euro zijn.

Het is belangrijk om te onthouden dat deze berekening slechts een schatting is en dat de werkelijke kosten kunnen variëren afhankelijk van uw specifieke situatie en de voorwaarden die worden aangeboden door uw kredietverstrekker. Het is daarom altijd verstandig om verschillende leningsopties te vergelijken voordat u een beslissing neemt over het aangaan van een lening.

Wat zijn de huidige rentevoeten?

De rentevoeten verschillen per land, bank en type lening. In Nederland zijn de rentevoeten op het moment van schrijven als volgt:

– Hypothecaire lening: 1,60% – 2,45%

– Persoonlijke lening: 4,50% – 7,50%

– Autolening: 1,95% – 5,50%

– Doorlopend krediet: 4,00% – 6,50%.

Wat staat de rentevoet vandaag?

Als een AI-taalmodel heb ik geen toegang tot real-time informatie en kan ik de rentevoet van vandaag niet bijwerken. Ik raad u aan om contact op te nemen met een financiële instelling zoals uw bank of kredietverstrekker, of om online te zoeken naar actuele rentetarieven voor hypothecaire leningen in België.

Welke bank heeft goedkoopste hypothecaire lening?

Het is moeilijk om te zeggen welke bank de goedkoopste hypothecaire lening biedt, omdat de rentevoeten en voorwaarden van banken voortdurend veranderen en afhankelijk zijn van verschillende factoren, zoals uw kredietwaardigheid, het bedrag dat u wilt lenen en de looptijd van de lening. Het is daarom belangrijk om verschillende banken te vergelijken voordat u een beslissing neemt.

Er zijn echter enkele banken die bekend staan om hun competitieve rentevoeten voor hypothecaire leningen. Dit omvat bijvoorbeeld KBC, BNP Paribas Fortis, ING en Belfius. Maar het is belangrijk om te onthouden dat er ook andere factoren zijn dan alleen de rentevoet waarmee rekening moet worden gehouden bij het kiezen van een hypothecaire lening.

Bij het vergelijken van hypothecaire leningen moet u ook rekening houden met eventuele extra kosten, zoals notariskosten en registratierechten, evenals eventuele voorwaarden of beperkingen die aan de lening zijn verbonden. Het kan ook nuttig zijn om deskundig advies in te winnen bij een financieel adviseur of hypotheekmakelaar om u te helpen bij het vinden van de beste deal.

Kortom, er is geen eenduidig antwoord op welke bank de goedkoopste hypothecaire lening biedt. Het is belangrijk om verschillende opties te vergelijken en rekening te houden met alle factoren voordat u een beslissing neemt over welke bank het beste bij uw behoeften past.

Welke bank leent 100 procent?

Er zijn verschillende banken die hypothecaire leningen aanbieden waarbij u tot 100% van de aankoopprijs van uw woning kunt lenen. Dit betekent dat u geen eigen inbreng hoeft te hebben om een huis te kopen. Het is echter belangrijk om op te merken dat het lenen van 100% van de aankoopprijs van uw woning risicovoller kan zijn dan het hebben van een eigen inbreng.

Een aantal banken die hypothecaire leningen aanbieden waarbij u tot 100% kunt lenen zijn:

- BNP Paribas Fortis: biedt hypothecaire leningen aan met een maximale financiering tot 100% van de aankoopprijs, afhankelijk van uw persoonlijke financiële situatie en kredietwaardigheid.

- KBC: biedt ook hypothecaire leningen aan waarbij u tot 100% kunt lenen, maar dit is afhankelijk van uw inkomen en terugbetalingscapaciteit.

- ING: biedt hypothecaire leningen aan waarbij u tot 100% kunt lenen, maar dit is ook afhankelijk van uw persoonlijke financiële situatie en kredietwaardigheid.

- Beobank: biedt ook hypothecaire leningen aan met een maximale financiering tot 100% van de aankoopprijs, maar dit is ook weer afhankelijk van uw persoonlijke financiële situatie en kredietwaardigheid.

Het is belangrijk om te onthouden dat het niet altijd verstandig is om het volledige bedrag te ontlenen zonder eigen inbreng. Het hebben van een eigen inbreng kan uw maandelijkse afbetalingen verlagen en u helpen om de totale kosten van uw lening te verminderen. Het is daarom altijd aan te raden om advies in te winnen bij een financieel adviseur voordat u een hypothecaire lening afsluit.