Lening van 10.000 euro

Alles wat u moet weten over een lening van 10.000 euro

Een lening van 10.000 euro kan een handige financiële oplossing zijn voor verschillende situaties. Of u nu een grote aankoop wilt doen, uw huis wilt renoveren of onverwachte kosten moet dekken, een lening van dit bedrag kan u helpen om uw doelen te bereiken.

Soorten leningen van 10.000 euro

Er zijn verschillende soorten leningen beschikbaar voor een bedrag van 10.000 euro, zoals persoonlijke leningen, autoleningen of renovatieleningen. Het type lening dat het beste bij u past, hangt af van uw specifieke behoeften en financiële situatie.

Voorwaarden en rentevoeten

Voordat u een lening van 10.000 euro afsluit, is het belangrijk om de voorwaarden en rentevoeten goed te begrijpen. Vergelijk verschillende kredietverstrekkers om de beste deal te vinden die aansluit bij uw budget en terugbetalingscapaciteit.

Verantwoord lenen

Hoewel een lening van 10.000 euro u kan helpen om uw doelen te verwezenlijken, is het essentieel om verantwoord te lenen. Zorg ervoor dat u realistisch bent over uw terugbetalingsmogelijkheden en kies een aflossingsplan dat bij u past.

Hoe een lening aanvragen?

Het aanvragen van een lening van 10.000 euro kan eenvoudig online worden gedaan bij verschillende financiële instellingen. Zorg ervoor dat u alle benodigde documenten bij de hand heeft en vul het aanvraagformulier nauwkeurig in.

Besluit

Een lening van 10.000 euro kan een nuttige financiële tool zijn om uw doelen te bereiken, mits deze verstandig wordt gebruikt en terugbetaald volgens de overeengekomen voorwaarden.

21 Veelgestelde Vragen Over het Lenen van 10.000 Euro

- Welke bank geeft makkelijk een lening?

- Kan je zomaar 10000 euro lenen?

- Waar kan ik 10.000 euro lenen?

- Welke lening is het goedkoopst?

- Is het moeilijk om een lening van $ 10.000 te krijgen?

- Waar kan ik goedkoop geld lenen?

- Waar kan je het goedkoopst geld lenen?

- Welke kredietscore is vereist voor een lening van $ 10.000?

- Wat kost 10.000 euro hypotheek?

- Wat kost 10000 € lenen?

- Hoeveel rente moet ik betalen voor een persoonlijke lening?

- Waar kun je het goedkoopst lenen?

- Wat is de goedkoopste manier om geld te lenen?

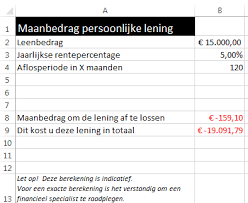

- Wat kost een lening van 10000 euro per maand?

- Waar leen je het goedkoopst?

- Waar kan ik een kleine lening krijgen?

- Hoeveel rente bij 10.000 euro?

- Wat kost het om 15000 euro lenen?

- Hoeveel afbetalen voor 10000 euro?

- Wat kost een lening van 15.000 euro?

- Hoeveel afbetalen voor 10.000 euro?

Welke bank geeft makkelijk een lening?

Het is een veelgestelde vraag welke bank gemakkelijk een lening van 10.000 euro verstrekt. Verschillende banken en financiële instellingen bieden leningen aan met uiteenlopende voorwaarden en goedkeuringscriteria. Het is belangrijk om te onderzoeken welke bank het beste aansluit bij uw financiële behoeften en om rekening te houden met factoren zoals rentevoeten, aflossingsmogelijkheden en klantenservice. Het kan nuttig zijn om verschillende opties te vergelijken voordat u een beslissing neemt over het aanvragen van een lening van 10.000 euro.

Kan je zomaar 10000 euro lenen?

Ja, het is mogelijk om 10.000 euro te lenen, maar het is belangrijk om te begrijpen dat kredietverstrekkers zorgvuldig de kredietwaardigheid van de aanvrager evalueren voordat ze een lening goedkeuren. Het bedrag dat u kunt lenen en de voorwaarden waaronder dit gebeurt, zijn afhankelijk van verschillende factoren, zoals uw inkomen, uitgaven, kredietgeschiedenis en andere financiële verplichtingen. Het is raadzaam om een realistische beoordeling van uw financiële situatie te maken voordat u besluit om 10.000 euro te lenen en ervoor te zorgen dat u in staat bent om de lening terug te betalen volgens de overeengekomen voorwaarden.

Waar kan ik 10.000 euro lenen?

Als u zich afvraagt waar u 10.000 euro kunt lenen, zijn er verschillende opties beschikbaar. U kunt terecht bij banken, online kredietverstrekkers, en financiële instellingen voor het aanvragen van een lening van dit bedrag. Het is raadzaam om verschillende aanbieders te vergelijken om de beste voorwaarden en rentetarieven te vinden die aansluiten bij uw behoeften en financiële situatie. Vergeet niet om ook de terugbetalingsvoorwaarden en eventuele bijkomende kosten grondig te onderzoeken voordat u een definitieve beslissing neemt over waar u 10.000 euro wilt lenen.

Welke lening is het goedkoopst?

Het bepalen van welke lening het goedkoopst is bij een bedrag van 10.000 euro hangt af van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Het is belangrijk om verschillende kredietverstrekkers te vergelijken en offertes aan te vragen om een goed beeld te krijgen van de totale kosten en voorwaarden. Let ook op eventuele promoties of speciale aanbiedingen die kunnen helpen bij het vinden van de meest voordelige lening voor uw situatie. Vergeet niet om niet alleen naar de rentevoet te kijken, maar ook naar andere aspecten zoals flexibiliteit in aflossingstermijnen en mogelijke boetes bij vervroegde terugbetaling.

Is het moeilijk om een lening van $ 10.000 te krijgen?

Het verkrijgen van een lening van 10.000 euro kan afhankelijk zijn van verschillende factoren, zoals uw kredietgeschiedenis, inkomen en de specifieke voorwaarden van de geldverstrekker. Over het algemeen kan het verkrijgen van een lening van dit bedrag als gematigd tot redelijk worden beschouwd, zolang u voldoet aan de vereisten van de geldverstrekker en in staat bent om aan de terugbetalingsverplichtingen te voldoen. Het is altijd verstandig om verschillende opties te overwegen en uw financiële situatie zorgvuldig te evalueren voordat u een lening aanvraagt.

Waar kan ik goedkoop geld lenen?

Als u zich afvraagt waar u goedkoop geld kunt lenen, is het belangrijk om te weten dat de rentetarieven en voorwaarden kunnen variëren tussen verschillende kredietverstrekkers. Om goedkoop geld te lenen, is het raadzaam om verschillende aanbieders te vergelijken en te kijken naar factoren zoals rentevoeten, looptijd van de lening en eventuele bijkomende kosten. Door grondig onderzoek te doen en offertes aan te vragen bij diverse instellingen, kunt u de beste deal vinden die past bij uw financiële behoeften en budget. Vergeet niet om ook rekening te houden met de betrouwbaarheid en reputatie van de kredietverstrekker voordat u een beslissing neemt over het afsluiten van een lening van 10.000 euro.

Waar kan je het goedkoopst geld lenen?

Het is een veelgestelde vraag: waar kan je het goedkoopst geld lenen voor een lening van 10.000 euro? Het antwoord hangt af van verschillende factoren, zoals de rentevoeten, de looptijd van de lening en eventuele bijkomende kosten. Het is raadzaam om verschillende kredietverstrekkers te vergelijken en offertes aan te vragen om zo de meest voordelige optie te vinden die past bij jouw financiële situatie. Let daarbij niet alleen op de rentevoeten, maar ook op eventuele extra kosten en de flexibiliteit van het aflossingsplan. Op die manier kan je geld lenen tegen de beste voorwaarden die aansluiten bij jouw behoeften.

Welke kredietscore is vereist voor een lening van $ 10.000?

Voor het aanvragen van een lening van 10.000 euro is de vereiste kredietscore afhankelijk van de kredietverstrekker en het type lening dat u wilt afsluiten. Over het algemeen geldt dat hoe hoger uw kredietscore is, hoe groter de kans op goedkeuring voor een lening van dit bedrag. Een goede kredietscore geeft aan dat u in het verleden verantwoordelijk bent geweest met het terugbetalen van leningen en maandelijkse rekeningen, wat vertrouwen geeft aan de geldschieter. Het is raadzaam om uw kredietscore te controleren voordat u een lening aanvraagt, zodat u een beter inzicht krijgt in uw financiële gezondheid en uw kansen op goedkeuring voor een lening van 10.000 euro.

Wat kost 10.000 euro hypotheek?

Wanneer mensen zich afvragen wat een hypotheek van 10.000 euro kost, is het belangrijk om te begrijpen dat een hypotheek doorgaans wordt gebruikt voor de financiering van onroerend goed, zoals een huis of een appartement. Het bedrag van 10.000 euro zou in de context van een hypotheek meestal niet voldoende zijn om een volledige woning te financieren. De kosten van een hypotheek hangen af van verschillende factoren, waaronder het geleende bedrag, de looptijd, de rentevoet en eventuele bijkomende kosten zoals notariskosten en registratierechten. Het is daarom raadzaam om professioneel advies in te winnen bij een erkende hypotheekadviseur om een duidelijk beeld te krijgen van de totale kosten en financiële verplichtingen bij het afsluiten van een hypotheek.

Wat kost 10000 € lenen?

Het lenen van 10.000 euro brengt kosten met zich mee in de vorm van rente en eventuele bijkomende kosten, afhankelijk van de kredietverstrekker en het type lening dat u kiest. De totale kosten van een lening van 10.000 euro worden bepaald door de rentevoet, de looptijd van de lening en eventuele administratieve kosten. Het is belangrijk om deze kosten zorgvuldig te overwegen voordat u een lening afsluit, zodat u een duidelijk beeld heeft van wat het lenen van dit bedrag uiteindelijk zal kosten.

Hoeveel rente moet ik betalen voor een persoonlijke lening?

Wanneer u een persoonlijke lening van 10.000 euro afsluit, is de rente die u moet betalen afhankelijk van verschillende factoren, zoals de looptijd van de lening, uw kredietgeschiedenis en het beleid van de kredietverstrekker. Over het algemeen geldt dat hoe hoger het risico voor de kredietverstrekker is, hoe hoger de rente zal zijn. Het is daarom verstandig om verschillende aanbieders te vergelijken en te onderhandelen over de beste rentevoet die past bij uw financiële situatie en terugbetalingscapaciteit. Het is belangrijk om goed geïnformeerd te zijn over alle kosten en voorwaarden voordat u een persoonlijke lening afsluit om onaangename verrassingen te voorkomen.

Waar kun je het goedkoopst lenen?

Het antwoord op de veelgestelde vraag “Waar kun je het goedkoopst lenen voor een lening van 10.000 euro?” hangt af van verschillende factoren, waaronder de rentevoeten, de looptijd van de lening en de voorwaarden die worden aangeboden door verschillende kredietverstrekkers. Het is verstandig om verschillende financiële instellingen te vergelijken en offertes aan te vragen om te zien welke optie het beste bij uw financiële situatie past. Let ook op eventuele bijkomende kosten en bekijk of er mogelijkheden zijn om de lening vervroegd af te lossen zonder extra kosten. Door zorgvuldig onderzoek te doen en goed geïnformeerd te beslissen, kunt u mogelijk de meest voordelige lening vinden die aan uw behoeften voldoet.

Wat is de goedkoopste manier om geld te lenen?

De goedkoopste manier om geld te lenen, inclusief een lening van 10.000 euro, is afhankelijk van verschillende factoren zoals uw kredietwaardigheid, de looptijd van de lening en de rentevoeten die door verschillende kredietverstrekkers worden aangeboden. Over het algemeen zijn persoonlijke leningen bij banken vaak een voordelige optie, vooral als u een goede credit score heeft. Het vergelijken van verschillende aanbieders en het onderhandelen over gunstige voorwaarden kan u helpen om de meest kosteneffectieve lening te vinden die past bij uw financiële behoeften. Het is ook belangrijk om rekening te houden met eventuele bijkomende kosten en verborgen vergoedingen bij het bepalen van de totale kosten van de lening.

Wat kost een lening van 10000 euro per maand?

Een veelgestelde vraag over een lening van 10.000 euro is: “Wat kost een lening van 10.000 euro per maand?” De maandelijkse kosten van een lening van 10.000 euro kunnen variëren afhankelijk van factoren zoals de looptijd van de lening, het rentepercentage en eventuele bijkomende kosten. Het is belangrijk om een realistisch beeld te hebben van uw financiële situatie en om de totale terugbetalingsbedragen zorgvuldig te berekenen voordat u een lening afsluit. Het is raadzaam om verschillende kredietverstrekkers te vergelijken en te kiezen voor een aflossingsplan dat comfortabel binnen uw budget past.

Waar leen je het goedkoopst?

Wanneer het gaat om het lenen van 10.000 euro, is een veelgestelde vraag: waar leen je het goedkoopst? Het antwoord op deze vraag kan variëren, aangezien de rentetarieven en voorwaarden van leningen kunnen verschillen tussen verschillende kredietverstrekkers. Het is daarom belangrijk om verschillende opties te vergelijken en te kijken naar factoren zoals de rentevoeten, bijkomende kosten en flexibiliteit van aflossingstermijnen om de meest voordelige lening te vinden die aansluit bij uw financiële behoeften en mogelijkheden.

Waar kan ik een kleine lening krijgen?

Waar kan ik een kleine lening krijgen? Deze veelgestelde vraag komt vaak voor bij mensen die op zoek zijn naar financiële ondersteuning voor onverwachte uitgaven of dringende behoeften. Voor het verkrijgen van een kleine lening, zoals bijvoorbeeld een lening van 10.000 euro, kunt u terecht bij verschillende financiële instellingen zoals banken, online kredietverstrekkers of gespecialiseerde leningsmaatschappijen. Het is belangrijk om verschillende opties te vergelijken en de voorwaarden zorgvuldig te bekijken voordat u een beslissing neemt over waar u een kleine lening wilt aanvragen.

Hoeveel rente bij 10.000 euro?

Wanneer u een lening van 10.000 euro overweegt, is een veelgestelde vraag: “Hoeveel rente betaal ik bij een lening van 10.000 euro?” De rente die u betaalt bij een lening van 10.000 euro kan variëren afhankelijk van verschillende factoren, zoals de kredietverstrekker, het type lening, de looptijd en uw kredietwaardigheid. Het is belangrijk om verschillende aanbieders te vergelijken en goed te letten op de rentevoeten en voorwaarden om de meest gunstige lening te vinden die past bij uw financiële situatie. Het is raadzaam om transparantie te zoeken over de totale kosten van de lening, inclusief rente en eventuele bijkomende kosten, voordat u een beslissing neemt over het afsluiten van een lening van 10.000 euro.

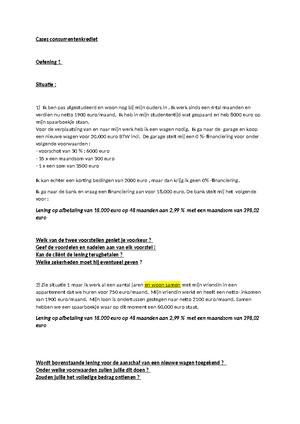

Wat kost het om 15000 euro lenen?

Het is een veelgestelde vraag hoeveel het kost om 15.000 euro te lenen. Het totale kostenplaatje van een lening van 15.000 euro omvat niet alleen het geleende bedrag zelf, maar ook de rente die wordt berekend door de kredietverstrekker. Het is belangrijk om te begrijpen dat de uiteindelijke kosten van de lening kunnen variëren op basis van factoren zoals de looptijd van de lening, het type lening en de specifieke voorwaarden die door de kredietverstrekker worden gehanteerd. Het is daarom verstandig om verschillende leningsopties te vergelijken en goed te letten op de rentevoeten en bijkomende kosten voordat u besluit om 15.000 euro te lenen.

Hoeveel afbetalen voor 10000 euro?

“Wanneer u een lening van 10.000 euro afsluit, is het belangrijk om te begrijpen hoeveel u uiteindelijk zult moeten terugbetalen. Het totale bedrag dat u moet aflossen voor een lening van 10.000 euro bestaat niet alleen uit het geleende bedrag, maar ook uit rente en eventuele bijkomende kosten. Het exacte aflossingsbedrag hangt af van de looptijd van de lening, de rentevoet en de specifieke voorwaarden van de kredietverstrekker. Het is raadzaam om deze aspecten zorgvuldig te overwegen voordat u een lening aangaat, zodat u een realistisch beeld heeft van uw financiële verplichtingen.”

Wat kost een lening van 15.000 euro?

Een veelgestelde vraag met betrekking tot leningen van 10.000 euro is: “Wat kost een lening van 15.000 euro?” Bij het bepalen van de kosten van een lening van 15.000 euro zijn verschillende factoren van belang, zoals de looptijd van de lening, het rentepercentage en eventuele bijkomende kosten zoals administratiekosten of verzekeringen. Het is raadzaam om bij het aanvragen van een lening van 15.000 euro goed te letten op deze aspecten en verschillende kredietverstrekkers te vergelijken om de meest gunstige voorwaarden te vinden die passen bij uw financiële situatie.

Hoeveel afbetalen voor 10.000 euro?

Wanneer u een lening van 10.000 euro afsluit, is het belangrijk om te begrijpen hoeveel u maandelijks zult moeten afbetalen. De exacte afbetalingsbedragen hangen af van verschillende factoren, zoals de looptijd van de lening en de rentevoet die wordt toegepast. Over het algemeen geldt dat hoe langer de looptijd van de lening is, hoe lager het maandelijkse aflossingsbedrag zal zijn, maar hoe hoger de totale kosten zullen zijn door de rente. Het is verstandig om verschillende leningsopties te vergelijken en te berekenen welke maandelijkse afbetaling voor u haalbaar is binnen uw budget, zodat u financieel gezond blijft tijdens het terugbetalingsproces.