PNB Paribas lening: Financiële oplossingen op maat

PNB Paribas is een gerenommeerde financiële instelling die verschillende soorten leningen aanbiedt aan particulieren en bedrijven. Het is een van de grootste banken ter wereld en staat bekend om zijn betrouwbaarheid en expertise op het gebied van financiële dienstverlening.

De leningen die PNB Paribas aanbiedt, variëren van persoonlijke leningen tot hypothecaire leningen en zakelijke leningen. Of u nu geld nodig heeft voor een onverwachte uitgave, het kopen van een huis of het financieren van uw bedrijf, PNB Paribas heeft een breed scala aan leningsopties om aan uw behoeften te voldoen.

Wat PNB Paribas onderscheidt van andere financiële instellingen is de focus op klantenservice en maatwerk. De bank streeft ernaar om elke klant individueel te benaderen en oplossingen op maat te bieden die aansluiten bij hun specifieke situatie. Of u nu op zoek bent naar flexibele terugbetalingsvoorwaarden, lage rentetarieven of snelle goedkeuring, PNB Paribas heeft alles in huis om aan uw verwachtingen te voldoen.

Bij het aanvragen van een lening bij PNB Paribas kunt u rekenen op professioneel advies en begeleiding gedurende het hele proces. De deskundige medewerkers staan klaar om al uw vragen te beantwoorden en u te helpen bij het kiezen van de juiste leningsoptie die past bij uw financiële doelen.

Kortom, als u op zoek bent naar een betrouwbare partner voor uw financieringsbehoeften, overweeg dan zeker PNB Paribas. Met hun jarenlange ervaring en toewijding aan klanttevredenheid, kunt u erop vertrouwen dat u in goede handen bent bij deze vooraanstaande financiële instelling.

Veelgestelde Vragen over Leningen bij PNB Paribas

- Welke soorten leningen biedt PNB Paribas aan?

- Wat zijn de rentetarieven voor leningen bij PNB Paribas?

- Hoe kan ik een lening aanvragen bij PNB Paribas?

- Wat zijn de vereisten om in aanmerking te komen voor een lening bij PNB Paribas?

- Hoe lang duurt het voordat mijn leningsaanvraag bij PNB Paribas wordt verwerkt?

- Biedt PNB Paribas flexibele terugbetalingsmogelijkheden aan?

- Zijn er kosten verbonden aan het afsluiten van een lening bij PNB Paribas?

- Kan ik mijn lening vervroegd aflossen bij PNB Paribas en zijn daar kosten aan verbonden?

- Hoe kan ik contact opnemen met de klantenservice van PNB Paribas voor verdere vragen?

Welke soorten leningen biedt PNB Paribas aan?

PNB Paribas biedt een breed scala aan leningen aan, waaronder persoonlijke leningen, hypothecaire leningen en zakelijke leningen. Voor particulieren die behoefte hebben aan financiële ondersteuning, zijn er opties zoals persoonlijke leningen die kunnen worden gebruikt voor diverse doeleinden, zoals het financieren van een renovatie, het consolideren van schulden of het bekostigen van een grote aankoop. Daarnaast biedt PNB Paribas ook hypothecaire leningen voor mensen die een huis willen kopen of renoveren. Voor bedrijven zijn er zakelijke leningen beschikbaar om te investeren in groei, uitbreiding of operationele behoeften. Met deze diverse aanbod van leningsopties streeft PNB Paribas ernaar om tegemoet te komen aan de uiteenlopende financiële behoeften van hun klanten.

Wat zijn de rentetarieven voor leningen bij PNB Paribas?

Een veelgestelde vraag over leningen bij PNB Paribas is: “Wat zijn de rentetarieven voor leningen bij PNB Paribas?” De rentetarieven voor leningen bij PNB Paribas kunnen variëren afhankelijk van het type lening, de looptijd, het geleende bedrag en de kredietwaardigheid van de aanvrager. PNB Paribas streeft ernaar om concurrerende rentetarieven aan te bieden die passen bij de marktomstandigheden en die gunstig zijn voor haar klanten. Het is raadzaam om rechtstreeks contact op te nemen met PNB Paribas of hun website te raadplegen voor actuele informatie over rentetarieven en om een gedetailleerd overzicht te krijgen van de verschillende leningsopties die zij aanbieden.

Hoe kan ik een lening aanvragen bij PNB Paribas?

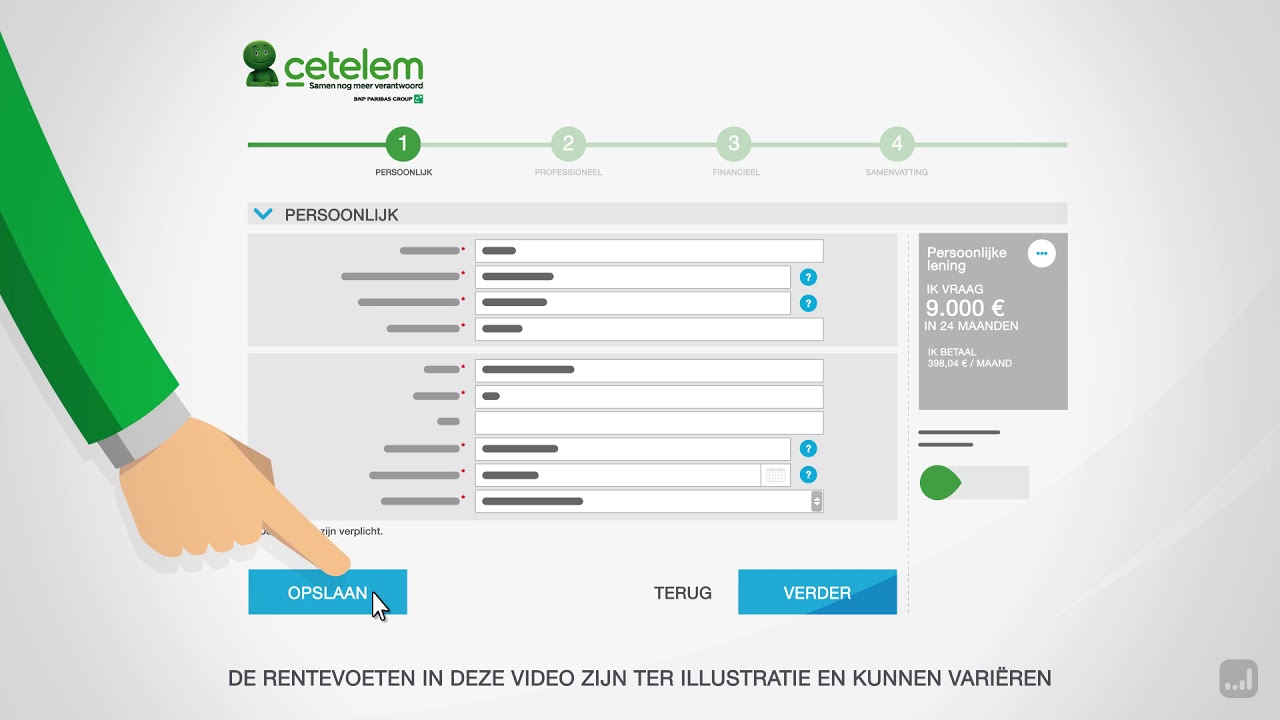

Als u een lening wilt aanvragen bij PNB Paribas, kunt u dit op een eenvoudige en efficiënte manier doen via hun online platform of door persoonlijk contact op te nemen met een van hun filialen. Om het proces te starten, dient u eerst de website van PNB Paribas te bezoeken en daar de benodigde informatie in te vullen in het online aanvraagformulier. Hierbij zult u gevraagd worden om gegevens zoals uw persoonlijke informatie, financiële situatie en het gewenste leenbedrag. Nadat u de aanvraag heeft ingediend, zal het team van PNB Paribas uw aanvraag beoordelen en contact met u opnemen om de verdere stappen te bespreken. Door deze gestructureerde aanpak zorgt PNB Paribas ervoor dat het leningaanvraagproces soepel verloopt en dat klanten snel en gemakkelijk toegang krijgen tot de benodigde financiële ondersteuning.

Wat zijn de vereisten om in aanmerking te komen voor een lening bij PNB Paribas?

Om in aanmerking te komen voor een lening bij PNB Paribas, zijn er enkele vereisten waaraan u moet voldoen. Allereerst moet u een minimumleeftijd hebben van 18 jaar om een lening aan te vragen. Daarnaast dient u over voldoende inkomsten te beschikken om de lening terug te kunnen betalen. PNB Paribas zal uw kredietwaardigheid evalueren op basis van uw financiële situatie, werkgelegenheid en eventuele andere leningen die u mogelijk heeft. Het is ook belangrijk dat u in staat bent om de nodige documenten te verstrekken, zoals identiteitsbewijs, bewijs van inkomen en bankafschriften. Door aan deze vereisten te voldoen, vergroot u uw kans op goedkeuring voor een lening bij PNB Paribas.

Hoe lang duurt het voordat mijn leningsaanvraag bij PNB Paribas wordt verwerkt?

De verwerkingstijd van uw leningsaanvraag bij PNB Paribas kan variëren afhankelijk van verschillende factoren, zoals het type lening dat u aanvraagt, de volledigheid van uw documentatie en de interne procedures van de bank. Over het algemeen streeft PNB Paribas ernaar om leningsaanvragen zo snel mogelijk te verwerken, waarbij ze streven naar efficiëntie en klanttevredenheid. Het is raadzaam om alle benodigde documenten correct en volledig in te dienen om het proces te versnellen en eventuele vertragingen te voorkomen. Voor specifieke informatie over de verwachte verwerkingstijd van uw leningsaanvraag kunt u contact opnemen met PNB Paribas of hun website raadplegen voor meer details.

Biedt PNB Paribas flexibele terugbetalingsmogelijkheden aan?

Ja, PNB Paribas biedt flexibele terugbetalingsmogelijkheden aan voor haar leningen. De bank begrijpt dat elke klant unieke financiële behoeften en omstandigheden heeft, en daarom streven ze ernaar om op maat gemaakte oplossingen te bieden. Of u nu de voorkeur geeft aan een vaste maandelijkse aflossing of liever een flexibel aflossingsschema wilt, PNB Paribas staat klaar om te helpen. Met verschillende terugbetalingsmogelijkheden kunnen klanten de lening afstemmen op hun budget en financiële situatie, waardoor ze meer controle hebben over hun financiën.

Zijn er kosten verbonden aan het afsluiten van een lening bij PNB Paribas?

Ja, er zijn kosten verbonden aan het afsluiten van een lening bij PNB Paribas. Bij het afsluiten van een lening kunnen er verschillende soorten kosten in rekening worden gebracht, zoals administratiekosten, dossierkosten en eventueel ook notariskosten bij hypothecaire leningen. Het is belangrijk om deze kosten goed te begrijpen en mee te nemen in uw overwegingen bij het aanvragen van een lening bij PNB Paribas. De exacte kosten kunnen variëren afhankelijk van het type lening en de specifieke voorwaarden die van toepassing zijn.

Kan ik mijn lening vervroegd aflossen bij PNB Paribas en zijn daar kosten aan verbonden?

Ja, bij PNB Paribas is het mogelijk om uw lening vervroegd af te lossen. Het vervroegd aflossen van een lening kan u helpen om rentekosten te besparen en uw financiële lasten te verlichten. Het is echter belangrijk om te weten dat er mogelijk kosten verbonden zijn aan het vervroegd aflossen van uw lening bij PNB Paribas. Deze kosten kunnen variëren afhankelijk van het type lening dat u heeft afgesloten en de voorwaarden die zijn overeengekomen. Het is raadzaam om contact op te nemen met PNB Paribas voor specifieke informatie over de kosten en voorwaarden met betrekking tot het vervroegd aflossen van uw lening.

Hoe kan ik contact opnemen met de klantenservice van PNB Paribas voor verdere vragen?

Als u verdere vragen heeft over leningen bij PNB Paribas of als u meer informatie wilt ontvangen, kunt u eenvoudig contact opnemen met de klantenservice van de bank. PNB Paribas biedt verschillende contactmogelijkheden, waaronder telefonisch contact, e-mail en live chat op hun website. Door gebruik te maken van deze kanalen kunt u snel en gemakkelijk in contact komen met de deskundige medewerkers van de klantenservice die u graag verder helpen en al uw vragen beantwoorden. Of het nu gaat om leningsopties, rentetarieven, voorwaarden of andere financiële zaken, de klantenservice van PNB Paribas staat paraat om u te assisteren en te begeleiden bij het maken van weloverwogen beslissingen voor uw financiële behoeften.