Een Overzicht van de Verschillende Soorten Leningen: Welke Past het Beste bij Jou?

Soorten leningen: Welke past het beste bij jou?

Lenen kan een handige oplossing zijn wanneer je extra financiële middelen nodig hebt. Of het nu gaat om het kopen van een huis, het financieren van een auto of het bekostigen van een studie, er zijn verschillende soorten leningen beschikbaar die aan verschillende behoeften voldoen. In dit artikel zullen we de meest voorkomende soorten leningen bespreken, zodat je beter geïnformeerd bent en de juiste keuze kunt maken.

Persoonlijke lening:

Een persoonlijke lening is een populaire keuze voor mensen die een specifiek bedrag willen lenen voor een bepaald doel, zoals het renoveren van hun huis of het aflossen van andere schulden. Bij deze lening ontvang je het geleende bedrag in één keer en betaal je maandelijkse termijnen met rente totdat de lening volledig is terugbetaald.

Doorlopend krediet:

Een doorlopend krediet biedt flexibiliteit omdat je geld kunt opnemen tot aan de afgesproken kredietlimiet. Je betaalt rente over het opgenomen bedrag en kunt afgeloste bedragen opnieuw opnemen. Dit type lening is handig als je niet precies weet hoeveel geld je nodig hebt of als je regelmatig extra financiële ruimte wilt hebben.

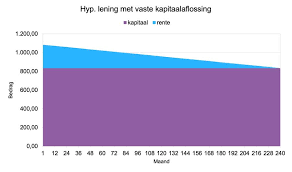

Hypotheeklening:

Een hypotheeklening wordt gebruikt om onroerend goed, zoals een huis of appartement, te financieren. Het geleende bedrag wordt meestal over een lange periode terugbetaald, vaak met een vast rentepercentage. Het is belangrijk om verschillende hypotheekaanbieders te vergelijken om de beste voorwaarden en rentetarieven te vinden die passen bij jouw financiële situatie.

Autolening:

Een autolening stelt je in staat om een voertuig te kopen zonder het volledige bedrag in één keer te betalen. Je leent het geld van de bank of kredietverstrekker en betaalt het geleende bedrag terug in maandelijkse termijnen, inclusief rente. Het is raadzaam om de voorwaarden van verschillende aanbieders te vergelijken om de meest gunstige autolening te vinden.

Studentenlening:

Een studentenlening is specifiek ontworpen voor studenten die hun studie willen financieren. Deze leningen hebben vaak gunstige voorwaarden, zoals een lage rente en uitgestelde aflossingsopties totdat je bent afgestudeerd. Het is echter belangrijk om verstandig te lenen en alleen te lenen wat je nodig hebt, omdat je uiteindelijk het geleende bedrag moet terugbetalen.

Voordat je een lening afsluit, is het essentieel om jezelf goed te informeren over de voorwaarden, rentetarieven en aflossingsmogelijkheden van elke lening. Vergelijk verschillende aanbieders en bepaal welke lening het beste past bij jouw financiële situatie en behoeften. Onthoud dat verstandig lenen betekent dat je alleen leent wat je kunt terugbetalen en dat je altijd een duidelijk plan hebt om de lening af te lossen.

8 Tips voor het Kiezen van de Juiste Soort Lening

- Zorg ervoor dat je de verschillende soorten leningen kent voordat je een beslissing neemt.

- Vergelijk verschillende aanbieders om de beste deal te vinden.

- Lees alle voorwaarden en bepalingen van elke lening zorgvuldig door voordat je akkoord gaat met een contract.

- Maak een realistische begroting en houd je hieraan als je geld leent om te investeren of persoonlijke uitgaven te betalen.

- Kies voor een variabele rentevoet als je verwacht dat de rente in de toekomst zal dalen, maar houd er rekening mee dat het ook kan stijgen.

- Wees voorzichtig met leningen met aflossingsvrije periodes; als u niet op tijd betaalt, kunt u meer rente betalen dan nodig is bij andere soort leningen waarbij wel wordt afgelost gedurende de looptijd van de lening..

- Neem contact op met eerder verstrekte kredietverstrekkers om advies over welke soort lening het best bij jou past en wat hun tarieven zijn..

- Vergeet niet dat sommige soort lening extra kosten zoals advies- of administratiekosten met zich meebrengt; informeer hiernaar voordat je iets afsluit

Zorg ervoor dat je de verschillende soorten leningen kent voordat je een beslissing neemt.

Het is van groot belang om de verschillende soorten leningen te kennen voordat je een beslissing neemt. Het kiezen van de juiste lening kan namelijk een aanzienlijk verschil maken in jouw financiële situatie op de lange termijn.

Door jezelf te informeren over de verschillende soorten leningen, zoals persoonlijke leningen, doorlopende kredieten, hypotheekleningen, autoleningen en studentenleningen, krijg je inzicht in de specifieke kenmerken en voorwaarden van elke lening.

Een persoonlijke lening kan bijvoorbeeld geschikt zijn als je een specifiek bedrag nodig hebt voor een bepaald doel en liever vaste maandelijkse termijnen wilt aflossen. Een doorlopend krediet kan daarentegen handig zijn als je flexibiliteit wilt hebben om geld op te nemen wanneer dat nodig is.

Het kennen van de verschillende soorten leningen stelt je in staat om een weloverwogen beslissing te nemen die past bij jouw financiële behoeften en doelen. Je kunt rentetarieven, voorwaarden en aflossingsmogelijkheden vergelijken om de meest gunstige optie te vinden.

Daarnaast is het belangrijk om verstandig te lenen en alleen te lenen wat je kunt terugbetalen. Overweeg altijd jouw financiële situatie en zorg ervoor dat je een duidelijk plan hebt om de lening af te lossen. Het raadplegen van een financieel adviseur kan ook nuttig zijn om meer inzicht en begeleiding te krijgen bij het maken van de juiste keuze.

Kortom, voordat je een beslissing neemt over een lening, is het cruciaal om jezelf vertrouwd te maken met de verschillende soorten leningen en de bijbehorende voorwaarden. Op die manier kun je met vertrouwen de juiste lening kiezen die past bij jouw financiële situatie en doelen.

Vergelijk verschillende aanbieders om de beste deal te vinden.

Als je op zoek bent naar een lening, is het belangrijk om verschillende aanbieders te vergelijken voordat je een beslissing neemt. Waarom? Omdat leningen sterk kunnen variëren in termen van rentetarieven, voorwaarden en kosten. Door verschillende aanbieders te vergelijken, kun je ervoor zorgen dat je de beste deal krijgt die past bij jouw financiële situatie.

Een van de belangrijkste aspecten om te vergelijken is het rentepercentage. Een lager rentepercentage betekent lagere maandelijkse betalingen en uiteindelijk minder kosten over de looptijd van de lening. Het kan lonend zijn om offertes van meerdere aanbieders aan te vragen en deze met elkaar te vergelijken.

Naast het rentepercentage is het ook belangrijk om naar andere voorwaarden en kosten te kijken. Sommige leningen kunnen bijvoorbeeld extra kosten met zich meebrengen, zoals administratiekosten of boetes voor vervroegde aflossing. Het is essentieel om deze voorwaarden zorgvuldig door te nemen voordat je een keuze maakt.

Het vergelijken van aanbieders kan gemakkelijk online worden gedaan. Veel banken en kredietverstrekkers hebben tools waarmee je offertes kunt opvragen en de details van elke lening kunt bekijken. Door gebruik te maken van deze tools kun je snel een overzicht krijgen van wat elke aanbieder te bieden heeft.

Het vergelijken van verschillende aanbieders kan je helpen om de beste deal te vinden en je geld te besparen. Het kan even wat tijd kosten, maar het is de moeite waard om goed geïnformeerd te zijn en de juiste keuze te maken. Dus voordat je een lening afsluit, neem de tijd om verschillende aanbieders te vergelijken en vind de lening die het beste bij jou past.

Lees alle voorwaarden en bepalingen van elke lening zorgvuldig door voordat je akkoord gaat met een contract.

Wanneer je overweegt om een lening af te sluiten, is het van cruciaal belang om de tijd te nemen en alle voorwaarden en bepalingen van het leningscontract grondig door te lezen. Het kan verleidelijk zijn om snel akkoord te gaan met de lening, vooral als je dringend geld nodig hebt. Maar het is essentieel om goed geïnformeerd te zijn over de specifieke details van de lening voordat je je handtekening zet.

Door elk aspect van het contract zorgvuldig te lezen, krijg je inzicht in belangrijke informatie zoals de rentevoet, eventuele bijkomende kosten, aflossingsvoorwaarden en mogelijke boetes bij vroegtijdige aflossing. Het begrijpen van deze voorwaarden helpt je bij het nemen van weloverwogen beslissingen en voorkomt verrassingen in de toekomst.

Bij het lezen van de voorwaarden moet je ook letten op eventuele verborgen clausules of kleine lettertjes die mogelijk negatieve gevolgen kunnen hebben. Let bijvoorbeeld op kosten voor vervroegde aflossing, verzekeringseisen of wijzigingen in rentevoeten na een bepaalde periode. Door deze details grondig door te nemen, kun je mogelijke valkuilen vermijden en ervoor zorgen dat je volledig op de hoogte bent van wat er wordt verwacht.

Als er iets niet duidelijk is of als je vragen hebt over bepaalde voorwaarden, aarzel dan niet om contact op te nemen met de geldverstrekker. Het is belangrijk dat je een goed begrip hebt van alle aspecten van de lening voordat je ermee instemt. Een betrouwbare en transparante geldverstrekker zal bereid zijn om al jouw vragen te beantwoorden en eventuele onduidelijkheden op te helderen.

Het lezen van alle voorwaarden en bepalingen van een lening mag dan misschien wat tijd kosten, maar het is een essentiële stap om ervoor te zorgen dat je een weloverwogen beslissing neemt en geen onaangename verrassingen tegenkomt. Door goed geïnformeerd te zijn, kun je met vertrouwen de juiste lening kiezen die past bij jouw financiële behoeften en mogelijkheden.

Maak een realistische begroting en houd je hieraan als je geld leent om te investeren of persoonlijke uitgaven te betalen.

Maak een realistische begroting en houd je hieraan bij lenen

Lenen kan een nuttig hulpmiddel zijn om je financiële doelen te bereiken, of het nu gaat om het investeren in een bedrijf of het bekostigen van persoonlijke uitgaven. Het is echter belangrijk om verantwoordelijk te lenen en ervoor te zorgen dat je een realistische begroting maakt voordat je geld leent.

Een begroting is een overzicht van je inkomsten en uitgaven, waarmee je kunt bepalen hoeveel geld je beschikbaar hebt voor leningen en hoeveel je kunt terugbetalen. Het is essentieel om eerlijk te zijn tegenover jezelf bij het opstellen van deze begroting. Overweeg al je vaste lasten, zoals huur, nutsvoorzieningen en andere rekeningen, evenals variabele kosten zoals boodschappen, entertainment en persoonlijke uitgaven.

Zodra je een duidelijk beeld hebt van je financiële situatie, kun je bepalen hoeveel geld je kunt lenen zonder in de problemen te komen met terugbetalen. Houd er rekening mee dat het afsluiten van leningen extra maandelijkse kosten met zich meebrengt in de vorm van rente en aflossingstermijnen. Zorg ervoor dat deze extra kosten passen binnen jouw begroting zonder andere belangrijke financiële verplichtingen in gevaar te brengen.

Het is ook belangrijk om discipline te tonen en je aan de opgestelde begroting te houden. Het kan verleidelijk zijn om meer te lenen dan je eigenlijk nodig hebt, vooral als de leningnemer je een hoger bedrag aanbiedt. Wees echter voorzichtig en leen alleen wat je echt nodig hebt en binnen jouw begroting past. Het is beter om conservatief te zijn bij het bepalen van de leenbedragen, zodat je geen onnodige financiële lasten op je neemt.

Door een realistische begroting op te stellen en je eraan te houden, kun je verantwoord lenen en ervoor zorgen dat het geleende geld effectief wordt gebruikt. Het stelt je ook in staat om beter geïnformeerde beslissingen te nemen bij het kiezen van de juiste lening voor jouw behoeften. Onthoud altijd dat verstandig lenen betekent dat je rekening houdt met jouw financiële situatie en toekomstige mogelijkheden om de lening terug te betalen.

Kortom, maak een realistische begroting, wees eerlijk tegenover jezelf en houd je eraan wanneer je geld leent. Op die manier kun je financiële stabiliteit behouden en optimaal profiteren van de voordelen die leningen kunnen bieden.

Kies voor een variabele rentevoet als je verwacht dat de rente in de toekomst zal dalen, maar houd er rekening mee dat het ook kan stijgen.

Kies voor een variabele rentevoet: Flexibiliteit met risico’s

Bij het afsluiten van een lening is het belangrijk om na te denken over het type rentevoet dat je wilt. Een van de opties is een variabele rentevoet, die kan veranderen gedurende de looptijd van de lening. Dit kan aantrekkelijk zijn als je verwacht dat de rente in de toekomst zal dalen, maar het brengt ook risico’s met zich mee.

Een variabele rentevoet kan gunstig zijn als je gelooft dat de rentetarieven in de toekomst zullen dalen. In dit geval profiteer je van lagere maandelijkse betalingen en bespaar je geld op lange termijn. Dit kan vooral voordelig zijn bij langlopende leningen, zoals hypotheken.

Het belangrijkste voordeel van een variabele rentevoet is flexibiliteit. Als de marktrente daalt, profiteer je direct van lagere kosten. Dit kan resulteren in extra financiële ruimte of zelfs versnelde aflossing van je lening.

Aan de andere kant brengt een variabele rentevoet ook risico’s met zich mee. Als de marktrente stijgt, zal ook jouw rentepercentage stijgen, wat resulteert in hogere maandelijkse betalingen. Dit kan leiden tot financiële druk en onverwachte kosten.

Het is essentieel om rekening te houden met jouw financiële situatie en risicobereidheid bij het kiezen van een variabele rentevoet. Als je stabiele en voorspelbare maandelijkse betalingen wilt, kan een vaste rentevoet meer geschikt zijn voor jou. Dit geeft je gemoedsrust, wetende dat je betalingen consistent zullen blijven, ongeacht schommelingen in de marktrente.

Bij het afsluiten van een lening is het altijd verstandig om advies in te winnen bij een financieel expert. Zij kunnen je helpen bij het begrijpen van de voor- en nadelen van verschillende renteopties en kunnen jouw persoonlijke situatie in overweging nemen.

Kortom, kiezen voor een variabele rentevoet kan voordelig zijn als je verwacht dat de rente zal dalen. Het biedt flexibiliteit en kan leiden tot besparingen op lange termijn. Maar wees je bewust van de risico’s die gepaard gaan met mogelijke rentestijgingen in de toekomst. Neem altijd de tijd om goed geïnformeerd te beslissen en kies de optie die het beste past bij jouw financiële doelen en situatie.

Wees voorzichtig met leningen met aflossingsvrije periodes; als u niet op tijd betaalt, kunt u meer rente betalen dan nodig is bij andere soort leningen waarbij wel wordt afgelost gedurende de looptijd van de lening..

Wees voorzichtig met leningen met aflossingsvrije periodes; als u niet op tijd betaalt, kunt u meer rente betalen dan nodig is bij andere soorten leningen waarbij wel wordt afgelost gedurende de looptijd van de lening.

Het kan verleidelijk zijn om te kiezen voor een lening met een aflossingsvrije periode, waarbij u gedurende een bepaalde tijd alleen rente betaalt en de aflossing van het geleende bedrag wordt uitgesteld. Dit kan voordelig lijken omdat uw maandelijkse lasten in eerste instantie lager zijn. Echter, het is belangrijk om voorzichtig te zijn bij het kiezen voor dit type lening.

Het risico van een lening met aflossingsvrije periode is dat als u niet op tijd begint met aflossen, de totale kosten van de lening kunnen toenemen. Omdat u gedurende de aflossingsvrije periode alleen rente betaalt, blijft het geleende bedrag onveranderd. Dit betekent dat u gedurende deze tijd geen kapitaal terugbetaalt en dus geen schuld aflost.

Als gevolg hiervan loopt u het risico dat u aan het einde van de aflossingsvrije periode nog steeds een aanzienlijk bedrag verschuldigd bent. Bovendien kan de rente die u betaalt over het geleende bedrag hoger zijn dan bij andere soorten leningen waarbij wel wordt afgelost gedurende de looptijd.

Om onaangename verrassingen te voorkomen, is het belangrijk om goed na te denken over uw financiële situatie en uw vermogen om de lening terug te betalen voordat u kiest voor een lening met aflossingsvrije periode. Zorg ervoor dat u een duidelijk plan heeft om de lening af te lossen en maak realistische berekeningen van de totale kosten die gepaard gaan met deze lening.

Het is altijd verstandig om verschillende leningsopties te vergelijken en advies in te winnen bij een financieel adviseur voordat u een definitieve beslissing neemt. Op deze manier kunt u de juiste keuze maken die past bij uw financiële behoeften en mogelijkheden, en kunt u onnodige rentekosten vermijden.

Neem contact op met eerder verstrekte kredietverstrekkers om advies over welke soort lening het best bij jou past en wat hun tarieven zijn..

Neem contact op met eerder verstrekte kredietverstrekkers voor advies over de beste lening voor jou

Het vinden van de juiste lening kan een uitdagende taak zijn. Er zijn zoveel verschillende soorten leningen beschikbaar en het kan moeilijk zijn om te bepalen welke het beste bij jouw financiële situatie past. Gelukkig is er een eenvoudige tip die je kan helpen bij het nemen van een weloverwogen beslissing: neem contact op met eerder verstrekte kredietverstrekkers.

Als je in het verleden al eens een lening hebt afgesloten bij een bepaalde kredietverstrekker, is het de moeite waard om contact met hen op te nemen en hun advies in te winnen. Deze kredietverstrekkers hebben namelijk al informatie over jouw financiële geschiedenis en kunnen je beter adviseren over welke soort lening het beste bij jou past.

Bovendien kunnen ze je ook informeren over hun huidige tarieven en voorwaarden. Dit geeft je de mogelijkheid om verschillende aanbieders met elkaar te vergelijken en de meest gunstige optie te vinden.

Het is belangrijk om te onthouden dat elke financiële situatie uniek is, dus wat voor iemand anders werkt, hoeft niet per se ook voor jou te werken. Door advies in te winnen bij eerder verstrekte kredietverstrekkers, kun je echter profiteren van hun ervaring en expertise om een weloverwogen beslissing te nemen.

Dus, voordat je een lening afsluit, neem de tijd om contact op te nemen met kredietverstrekkers waarmee je eerder hebt samengewerkt. Ze kunnen je waardevol advies geven over welke soort lening het beste bij jou past en wat hun huidige tarieven zijn. Op deze manier kun je met vertrouwen een lening afsluiten die aansluit bij jouw behoeften en financiële situatie.

Vergeet niet dat sommige soort lening extra kosten zoals advies- of administratiekosten met zich meebrengt; informeer hiernaar voordat je iets afsluit

Belangrijke tip bij het kiezen van een lening: Let op extra kosten!

Wanneer je op zoek bent naar een geschikte lening, is het van cruciaal belang om niet alleen naar de rentetarieven en voorwaarden te kijken, maar ook naar eventuele extra kosten die ermee gepaard kunnen gaan. Sommige soorten leningen brengen namelijk bijkomende kosten met zich mee, zoals advies- of administratiekosten.

Het is essentieel om jezelf goed te informeren over deze extra kosten voordat je een lening afsluit. Deze kosten kunnen variëren per kredietverstrekker en kunnen aanzienlijk verschillen tussen verschillende soorten leningen. Door hier vroegtijdig naar te informeren, kom je niet voor verrassingen te staan en kun je een weloverwogen beslissing nemen.

Advieskosten zijn bijvoorbeeld kosten die in rekening worden gebracht voor het advies dat je ontvangt bij het afsluiten van de lening. Dit advies kan waardevol zijn, vooral als je niet bekend bent met de complexiteit van financiële producten. Administratiekosten daarentegen zijn kosten die worden gemaakt voor het verwerken en beheren van jouw leningsaanvraag.

Om onaangename verrassingen te voorkomen, is het raadzaam om meerdere kredietverstrekkers met elkaar te vergelijken en hun tarieven en voorwaarden grondig door te nemen. Vraag specifiek naar eventuele bijkomende kosten en zorg ervoor dat alle informatie duidelijk en transparant wordt verstrekt.

Onthoud dat het vergelijken van leningen niet alleen draait om de rentetarieven, maar ook om de totale kosten die ermee gemoeid zijn. Door aandacht te besteden aan deze extra kosten en hierover te informeren voordat je iets afsluit, kun je een weloverwogen keuze maken en voorkom je onverwachte financiële lasten.

Het is altijd verstandig om financieel advies in te winnen bij een professional voordat je een lening afsluit. Zij kunnen je helpen bij het begrijpen van de verschillende kosten en voorwaarden, zodat je de juiste keuze kunt maken die past bij jouw financiële situatie.