Persoonlijke lening Cofidis: Flexibele financiering voor uw projecten

Wanneer u grote plannen heeft, zoals het renoveren van uw huis, het kopen van een nieuwe auto of het financieren van een droomvakantie, kan een persoonlijke lening een uitkomst bieden. Cofidis is een gerenommeerde financiële instelling die gespecialiseerd is in het verstrekken van persoonlijke leningen aan particulieren. In dit artikel zullen we de voordelen en kenmerken van een persoonlijke lening bij Cofidis bespreken.

Een persoonlijke lening bij Cofidis biedt u de mogelijkheid om snel en eenvoudig geld te lenen voor uw projecten. Het bedrag dat u kunt lenen varieert tussen € 5.001 en € 50.000, afhankelijk van uw behoeften en financiële situatie. U kunt zelf de looptijd van de lening kiezen, variërend van 12 tot 120 maanden, zodat u de aflossingen kunt aanpassen aan uw budget.

Wat deze persoonlijke lening bijzonder maakt, is de flexibiliteit die Cofidis biedt. U heeft namelijk geen verantwoording af te leggen over het gebruik van het geleende geld. Of u nu uw huis wilt renoveren, uw studies wilt financieren of andere persoonlijke projecten wilt realiseren, u bent vrij om het geld te besteden zoals u dat wenst.

Een ander voordeel is dat Cofidis geen bijkomende kosten in rekening brengt voor administratie of dossierkosten. Dit betekent dat u alleen rente betaalt over het geleende bedrag. Bovendien kunt u bij Cofidis rekenen op een snelle en efficiënte afhandeling van uw leningsaanvraag. U kunt online een aanvraag indienen en binnen 24 uur ontvangt u een antwoord op uw aanvraag.

Bij Cofidis begrijpen ze dat financiële situaties kunnen veranderen. Daarom bieden ze de mogelijkheid om uw lening vroegtijdig af te lossen, zonder extra kosten. Dit geeft u de flexibiliteit om de lening sneller terug te betalen als uw financiële situatie verbetert.

Om in aanmerking te komen voor een persoonlijke lening bij Cofidis, moet u aan bepaalde voorwaarden voldoen. U moet minimaal 18 jaar oud zijn, in België wonen en beschikken over een regelmatig inkomen. Daarnaast zal Cofidis uw kredietwaardigheid beoordelen op basis van uw financiële situatie.

Het afsluiten van een persoonlijke lening is een belangrijke beslissing die zorgvuldige overweging vereist. Het is belangrijk om de voorwaarden en rentetarieven van verschillende aanbieders te vergelijken voordat u een definitieve keuze maakt. Cofidis biedt echter vele voordelen, zoals flexibiliteit, transparantie en snelheid, die het overwegen waard zijn.

Kortom, als u op zoek bent naar een betrouwbare partner voor uw persoonlijke financieringsbehoeften, dan is Cofidis zeker het overwegen waard. Met hun flexibele persoonlijke leningen, transparante voorwaarden en snelle afhandeling kunt u uw projecten realiseren zonder financiële zorgen. Neem vandaag nog contact op met Cofidis en ontdek de mogelijkheden voor uw persoonlijke lening.

8 voordelen van persoonlijke lening bij Cofidis: Gunstige rente, geen onderpand vereist, aanpasbaar aan uw behoeften, flexibele looptijd, eerlijke voorwaarden,

- U kunt een lening afsluiten tegen een gunstige rente.

- Er is geen onderpand vereist om de lening te krijgen.

- U kunt uw lening aanpassen aan uw persoonlijke behoeften en financiële situatie.

- U hebt de mogelijkheid om de looptijd van uw lening te verlengen of verkorten, afhankelijk van uw financiële situatie en behoeften.

- Cofidis biedt eerlijke voorwaarden met betrekking tot terugbetaling van de lening en eventuele extra kosten die zijn verbonden aan het contract .

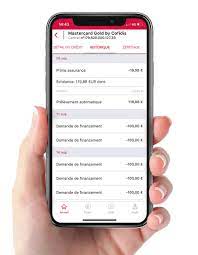

- U hoeft niet naar een fysieke locatie te gaan om de lening af te sluiten, dit kan online worden gedaan via hun website of app .

- Cofidis biedt flexibele betalingsopties waarmee u maandelijks of jaarlijks kan terugbetalen .

- Ze bieden ook eerlijk advies over financiën, budgettering en hoe je je schuld beter kunt beheren .

7 nadelen van een persoonlijke lening bij Cofidis: hoge rentevoeten, variabele leningstermijn, korte betalingstermijn, onzekerheid over leningstoekenning,

- Hoge rentevoeten;

- Lengte van de lening kan variëren;

- Betalingstermijn is relatief kort;

- Geen garantie dat je een lening krijgt;

- Lage limiet voor bedragen die je kunt lenen;

- Er zijn extra kosten verbonden aan de lening, zoals administratiekosten en verzekeringspremies;

- Je moet eerst je schuldige vermogen bewijzen voordat je een lening aanvraagt bij Cofidis.

U kunt een lening afsluiten tegen een gunstige rente.

Een van de voordelen van het afsluiten van een persoonlijke lening bij Cofidis is dat u kunt profiteren van een gunstige rente. Bij het lenen van geld is de rente een belangrijke factor, omdat dit invloed heeft op de uiteindelijke kosten van uw lening.

Cofidis begrijpt het belang van een betaalbare lening en streeft ernaar om competitieve rentetarieven aan te bieden. Door te kiezen voor een persoonlijke lening bij Cofidis, kunt u genieten van een lage rente, wat resulteert in lagere maandelijkse aflossingen en totale kosten.

Het hebben van een gunstige rente maakt het niet alleen gemakkelijker om uw lening af te betalen, maar kan ook helpen om uw financiële lasten te verminderen. Het kan u meer financiële ruimte geven om andere doelen te bereiken of onverwachte uitgaven op te vangen.

Bij het vergelijken van verschillende kredietverstrekkers is het altijd verstandig om naar de rentetarieven te kijken en deze mee te nemen in uw besluitvormingsproces. Met Cofidis kunt u erop vertrouwen dat zij streven naar competitieve tarieven, zodat u kunt profiteren van een gunstige rente op uw persoonlijke lening.

Of u nu geld wilt lenen voor een specifiek project of gewoon wat extra financiële flexibiliteit nodig heeft, het afsluiten van een persoonlijke lening tegen een gunstige rente bij Cofidis kan de juiste keuze zijn. Neem vandaag nog contact op met Cofidis om de mogelijkheden te bespreken en ontdek hoe zij u kunnen helpen bij het realiseren van uw financiële doelen.

Er is geen onderpand vereist om de lening te krijgen.

Er is geen onderpand vereist om de lening te krijgen met Cofidis Persoonlijke Lening

Wanneer u op zoek bent naar een persoonlijke lening, kan het hebben van een onderpand soms een obstakel vormen. Gelukkig biedt Cofidis persoonlijke leningen aan waarbij geen onderpand vereist is. Dit betekent dat u geld kunt lenen zonder dat u uw eigendommen, zoals uw huis of auto, als garantie hoeft te stellen.

Het ontbreken van onderpand bij een persoonlijke lening van Cofidis biedt verschillende voordelen. Ten eerste maakt het de aanvraagprocedure eenvoudiger en sneller. U hoeft geen waardebepalingen of papierwerk met betrekking tot uw eigendommen te overleggen. Dit bespaart u tijd en moeite.

Daarnaast geeft het ontbreken van onderpand u meer vrijheid en flexibiliteit bij het gebruik van het geleende geld. U bent niet beperkt tot specifieke doeleinden, zoals bijvoorbeeld bij een autolening of hypothecaire lening. U kunt de persoonlijke lening gebruiken voor allerlei projecten, zoals het financieren van uw bruiloft, het consolideren van schulden of het maken van een droomreis.

Bovendien kan het ontbreken van onderpand gunstig zijn voor mensen die geen eigendommen hebben om als garantie te stellen, zoals huurders of jonge volwassenen die net beginnen op de woningmarkt. Het opent de mogelijkheid om toch toegang te krijgen tot de benodigde financiering voor hun projecten.

Het is echter belangrijk om te benadrukken dat hoewel er geen onderpand vereist is, Cofidis nog steeds uw kredietwaardigheid zal beoordelen. Uw inkomen, uitgaven en andere financiële verplichtingen zullen worden geëvalueerd om ervoor te zorgen dat u in staat bent om de lening terug te betalen.

In het kort biedt Cofidis persoonlijke leningen zonder de noodzaak van onderpand. Dit maakt het aanvraagproces eenvoudiger en sneller, geeft u meer vrijheid bij het gebruik van het geleende geld en opent de mogelijkheid voor mensen zonder eigendommen om toch financiering te verkrijgen. Als u op zoek bent naar een flexibele persoonlijke lening zonder onderpandvereisten, dan is Cofidis zeker een aanbieder die u zou moeten overwegen.

U kunt uw lening aanpassen aan uw persoonlijke behoeften en financiële situatie.

Een van de grote voordelen van een persoonlijke lening bij Cofidis is dat u de lening kunt aanpassen aan uw persoonlijke behoeften en financiële situatie. Of u nu een klein bedrag nodig heeft voor een korte periode of een groter bedrag voor een langere termijn, Cofidis biedt flexibele opties die bij u passen.

Bij het aanvragen van een persoonlijke lening kunt u zelf het gewenste leenbedrag kiezen, variërend tussen € 5.001 en € 50.000. Daarnaast heeft u de vrijheid om de looptijd van de lening te bepalen, variërend van 12 tot 120 maanden. Dit stelt u in staat om de aflossingen af te stemmen op uw financiële mogelijkheden en uw persoonlijke budget.

De mogelijkheid om uw lening aan te passen aan uw behoeften geeft u de controle over uw financiën. U kunt ervoor kiezen om een kleinere lening af te sluiten met kortere looptijd als u slechts tijdelijk extra financiële ondersteuning nodig heeft. Aan de andere kant, als u een groter project wilt financieren en meer tijd nodig heeft om terug te betalen, kunt u kiezen voor een hoger leenbedrag met een langere looptijd.

Het kunnen aanpassen van uw lening is vooral handig als uw financiële situatie verandert gedurende de looptijd van de lening. Als u bijvoorbeeld meer inkomen krijgt of andere uitgaven vermindert, kunt u ervoor kiezen om extra aflossingen te doen om de lening sneller af te lossen. Dit kan u helpen om rentekosten te verminderen en uw lening eerder volledig af te betalen.

Kortom, een persoonlijke lening bij Cofidis biedt u de flexibiliteit om de lening aan te passen aan uw persoonlijke behoeften en financiële situatie. Of u nu een klein bedrag voor een korte periode nodig heeft of een groter bedrag voor een langere termijn, Cofidis staat klaar om u te helpen. Neem vandaag nog contact op met Cofidis en ontdek de mogelijkheden voor uw persoonlijke lening.

U hebt de mogelijkheid om de looptijd van uw lening te verlengen of verkorten, afhankelijk van uw financiële situatie en behoeften.

Een van de voordelen van een persoonlijke lening bij Cofidis is de flexibiliteit die het biedt. U heeft namelijk de mogelijkheid om de looptijd van uw lening te verlengen of verkorten, afhankelijk van uw financiële situatie en behoeften.

Het leven kan onvoorspelbaar zijn en uw financiële situatie kan veranderen. Misschien heeft u tijdelijk wat meer ademruimte nodig en wilt u de maandelijkse aflossingen verlagen door de looptijd te verlengen. Of misschien wilt u juist sneller van uw lening af zijn en kiest u ervoor om de looptijd te verkorten.

Bij Cofidis begrijpen ze dat iedere klant uniek is en dat er geen one-size-fits-all oplossing is als het gaat om leningen. Daarom geven ze u de mogelijkheid om de looptijd aan te passen aan uw persoonlijke behoeften. Dit stelt u in staat om uw lening op maat te maken en beter aan te laten sluiten bij uw financiële situatie.

Het verlengen of verkorten van de looptijd van uw lening bij Cofidis is eenvoudig. U kunt contact opnemen met hun klantenservice of online inloggen op uw account om wijzigingen aan te brengen. Het proces is snel en gemakkelijk, zodat u snel kunt reageren op eventuele veranderingen in uw financiële situatie.

De mogelijkheid om de looptijd van uw lening aan te passen, geeft u gemoedsrust en flexibiliteit. U kunt uw lening afstemmen op uw huidige situatie en ervoor zorgen dat de aflossingen betaalbaar blijven. Dit is vooral handig als u te maken krijgt met onverwachte uitgaven of als uw inkomsten tijdelijk verminderd zijn.

Kortom, een persoonlijke lening bij Cofidis biedt niet alleen de financiële middelen die u nodig heeft, maar ook de flexibiliteit om de looptijd van uw lening aan te passen. Of u nu meer tijd nodig heeft of juist sneller wilt aflossen, Cofidis staat voor u klaar om aan uw behoeften te voldoen. Neem vandaag nog contact op met Cofidis en ontdek hoe zij u kunnen helpen bij het realiseren van uw financiële doelen.

Cofidis biedt eerlijke voorwaarden voor de terugbetaling van persoonlijke leningen en transparentie met betrekking tot eventuele extra kosten die aan het contract zijn verbonden. Bij het afsluiten van een lening is het belangrijk om duidelijkheid te hebben over de aflossingsvoorwaarden en eventuele bijkomende kosten.

Bij Cofidis kunt u rekenen op eerlijke en duidelijke voorwaarden met betrekking tot de terugbetaling van uw lening. U krijgt de mogelijkheid om zelf de looptijd van de lening te kiezen, zodat u deze kunt afstemmen op uw financiële situatie. Dit geeft u flexibiliteit en controle over uw maandelijkse aflossingen.

Daarnaast is Cofidis transparant over eventuele extra kosten die aan het contract verbonden zijn. U betaalt alleen rente over het geleende bedrag en er worden geen administratie- of dossierkosten in rekening gebracht. Dit zorgt ervoor dat u niet voor verrassingen komt te staan en dat u precies weet waar u aan toe bent bij het afsluiten van een persoonlijke lening bij Cofidis.

Eerlijke voorwaarden en transparantie zijn essentieel bij het aangaan van een financiële verplichting zoals een persoonlijke lening. Bij Cofidis kunt u erop vertrouwen dat zij deze principes hoog in het vaandel dragen. Ze streven ernaar om klanten duidelijke informatie te geven, zodat zij weloverwogen beslissingen kunnen nemen over hun financiële situatie.

Kortom, als u op zoek bent naar een betrouwbare partner voor uw persoonlijke lening, dan is Cofidis een goede keuze. Met eerlijke voorwaarden en transparantie over terugbetaling en eventuele extra kosten, kunt u met een gerust hart uw financiële projecten realiseren. Neem vandaag nog contact op met Cofidis en ontdek de mogelijkheden voor uw persoonlijke lening.

U hoeft niet naar een fysieke locatie te gaan om de lening af te sluiten, dit kan online worden gedaan via hun website of app .

Een van de grote voordelen van een persoonlijke lening bij Cofidis is het gemak en de flexibiliteit die het biedt. U hoeft namelijk niet naar een fysieke locatie te gaan om de lening af te sluiten. Dit kan allemaal online worden gedaan via hun gebruiksvriendelijke website of handige app.

Dit betekent dat u in uw eigen tempo en op elk gewenst moment de leningsaanvraag kunt invullen, zonder dat u zich zorgen hoeft te maken over openingstijden of reistijd. Met slechts een paar klikken kunt u alle benodigde informatie verstrekken en uw aanvraag indienen.

De online aanvraagprocedure van Cofidis is eenvoudig en snel. U vult gewoon het aanvraagformulier in met uw persoonlijke gegevens, financiële situatie en het gewenste leenbedrag. Vervolgens dient u de nodige documenten digitaal in te dienen, zoals loonstrookjes of bankafschriften.

Het voordeel van deze online aanpak is dat u tijd bespaart en het proces efficiënter verloopt. U hoeft geen afspraak te maken of in de rij te staan bij een bankkantoor. Bovendien kunt u altijd de status van uw aanvraag volgen via uw online account, zodat u op de hoogte blijft van elke stap in het proces.

Daarnaast biedt Cofidis ook een handige app waarmee u altijd toegang heeft tot uw leningsgegevens en betalingsschema. Met deze app kunt u eenvoudig uw saldo controleren, betalingen plannen en zelfs extra aflossingen doen. Het geeft u volledige controle over uw lening, waar u ook bent.

Kortom, het feit dat u de persoonlijke lening bij Cofidis online kunt afsluiten via hun website of app is een groot voordeel. Het biedt gemak, flexibiliteit en tijdsbesparing. Dus als u op zoek bent naar een eenvoudige en efficiënte manier om een persoonlijke lening af te sluiten, dan is Cofidis zeker het overwegen waard.

Cofidis biedt flexibele betalingsopties waarmee u maandelijks of jaarlijks kan terugbetalen .

Cofidis biedt flexibele betalingsopties waarmee u maandelijks of jaarlijks kunt terugbetalen

Een van de voordelen van een persoonlijke lening bij Cofidis is de flexibiliteit die zij bieden als het gaat om terugbetalingsmogelijkheden. Bij het afsluiten van een lening is het belangrijk dat u de aflossingen kunt aanpassen aan uw financiële situatie en uw persoonlijke voorkeuren. Cofidis begrijpt dit en heeft daarom flexibele betalingsopties geïntroduceerd.

Bij Cofidis heeft u de keuze om maandelijks of jaarlijks terug te betalen, afhankelijk van wat het beste bij uw budget past. Als u liever maandelijkse aflossingen doet, kunt u dit instellen en een vast bedrag per maand betalen gedurende de looptijd van uw lening. Dit kan handig zijn als u graag een gestructureerde aanpak wilt volgen en uw uitgaven overzichtelijk wilt houden.

Aan de andere kant, als u de voorkeur geeft aan jaarlijkse aflossingen, biedt Cofidis ook deze mogelijkheid. Hierbij betaalt u één keer per jaar een vast bedrag terug gedurende de looptijd van uw lening. Dit kan voordelig zijn als u bijvoorbeeld aan het einde van het jaar extra geld verwacht, zoals een bonus of vakantiegeld.

Wat uw voorkeur ook is, Cofidis zorgt ervoor dat u de vrijheid heeft om te kiezen welke betalingsoptie het beste bij u past. Ze begrijpen dat iedereen unieke financiële behoeften heeft en streven ernaar om een lening op maat aan te bieden die aan uw specifieke eisen voldoet.

Het hebben van flexibele betalingsopties stelt u in staat om de lening af te stemmen op uw persoonlijke financiële situatie. Het geeft u de controle over uw budget en zorgt ervoor dat u op een comfortabele manier kunt terugbetalen. Dit vermindert het risico op financiële stress en helpt u om uw lening zonder problemen af te lossen.

Kortom, Cofidis biedt niet alleen persoonlijke leningen met flexibele voorwaarden, maar ook betalingsopties die aansluiten bij uw behoeften. Of u nu maandelijks of jaarlijks wilt terugbetalen, Cofidis zorgt ervoor dat u de vrijheid heeft om de beste optie voor u te kiezen. Neem contact op met Cofidis en ontdek hoe zij u kunnen helpen bij het realiseren van uw financiële doelen met hun flexibele betalingsmogelijkheden.

Ze bieden ook eerlijk advies over financiën, budgettering en hoe je je schuld beter kunt beheren .

Een van de voordelen van een persoonlijke lening bij Cofidis is dat ze niet alleen financiële ondersteuning bieden, maar ook eerlijk advies geven over financiën, budgettering en het beheer van schulden. Bij Cofidis begrijpen ze dat het aangaan van een lening een grote stap kan zijn en dat het belangrijk is om goed geïnformeerd te zijn.

Of u nu al in schulden zit of gewoon wilt leren hoe u uw financiën beter kunt beheren, de experts bij Cofidis staan klaar om u te helpen. Ze kunnen u begeleiden bij het opstellen van een budget dat past bij uw inkomsten en uitgaven, zodat u uw financiën beter kunt beheren en schulden kunt vermijden.

Daarnaast kunnen ze u adviseren over hoe u uw schuld kunt aflossen op een manier die haalbaar is voor uw financiële situatie. Ze begrijpen dat elke situatie anders is en zullen samen met u kijken naar de beste strategie om uw schulden af te lossen zonder uw financiële stabiliteit in gevaar te brengen.

Het eerlijke advies dat Cofidis biedt, stelt klanten in staat om weloverwogen beslissingen te nemen over hun financiën. Of het nu gaat om het aangaan van een lening of het verbeteren van hun huidige financiële situatie, klanten kunnen vertrouwen op de expertise en ervaring van Cofidis.

Kortom, naast het verstrekken van persoonlijke leningen, biedt Cofidis ook waardevol advies over financiën, budgettering en schuldbeheer. Ze zijn er om klanten te begeleiden en te ondersteunen bij het nemen van verstandige financiële beslissingen. Als u op zoek bent naar een betrouwbare partner die niet alleen financiële hulp biedt, maar ook eerlijk advies geeft, dan is Cofidis de juiste keuze.

Hoge rentevoeten;

Een belangrijk nadeel van een persoonlijke lening bij Cofidis zijn de hoge rentevoeten. Hoewel persoonlijke leningen over het algemeen hogere rentetarieven hebben dan bijvoorbeeld hypotheken of autoleningen, is het belangrijk om te weten dat de rentevoeten bij Cofidis aan de bovenkant van het spectrum kunnen liggen.

De hoge rentevoeten kunnen ervoor zorgen dat u uiteindelijk meer betaalt voor uw lening dan u in eerste instantie had verwacht. Dit kan vooral problematisch zijn als u een langere looptijd heeft gekozen, omdat de rentekosten zich gedurende die periode opstapelen.

Het is daarom van cruciaal belang om goed te overwegen of u bereid bent om de hogere rentetarieven te betalen voordat u besluit een persoonlijke lening bij Cofidis af te sluiten. Het kan verstandig zijn om verschillende aanbieders te vergelijken en hun rentetarieven grondig te onderzoeken voordat u een definitieve beslissing neemt.

Hoewel Cofidis veel voordelen biedt, zoals flexibiliteit en snelle afhandeling, is het essentieel om rekening te houden met de mogelijke financiële impact van de hoge rentevoeten. Het is altijd verstandig om uw financiële situatie zorgvuldig te evalueren en ervoor te zorgen dat u comfortabel kunt voldoen aan de aflossingen, inclusief de hogere kosten die gepaard gaan met deze lening.

Kortom, als u overweegt een persoonlijke lening bij Cofidis af te sluiten, wees dan bewust van de hoge rentevoeten die ermee gepaard gaan. Het is belangrijk om uw opties te vergelijken en ervoor te zorgen dat u de financiële verplichtingen kunt nakomen voordat u zich vastlegt op een lening met hogere kosten.

Lengte van de lening kan variëren;

Een van de nadelen van een persoonlijke lening bij Cofidis is dat de lengte van de lening kan variëren. Hoewel dit op het eerste gezicht misschien als een voordeel klinkt, kan het ook een nadeel zijn, afhankelijk van uw financiële situatie en voorkeuren.

Bij Cofidis kunt u zelf de looptijd van uw lening kiezen, variërend van 12 tot 120 maanden. Dit betekent dat u flexibel bent in het bepalen van de duur van uw aflossingen. Als u bijvoorbeeld liever een langere looptijd wilt om lagere maandelijkse betalingen te hebben, dan kunt u dat regelen.

Echter, het nadeel hiervan is dat een langere looptijd ook betekent dat u langer rente betaalt over het geleende bedrag. Dit kan resulteren in hogere totale kosten voor de lening. Bovendien kan het langer duren voordat u volledig schuldenvrij bent.

Het is daarom belangrijk om zorgvuldig na te denken over de gewenste looptijd en om rekening te houden met uw financiële situatie en doelen op lange termijn. Het kan verleidelijk zijn om te kiezen voor een langere looptijd met lagere maandelijkse betalingen, maar vergeet niet dat dit uiteindelijk meer rente kan kosten.

Het is raadzaam om verschillende scenario’s te berekenen en te vergelijken voordat u een definitieve beslissing neemt over de lengte van uw persoonlijke lening bij Cofidis. Zo kunt u een weloverwogen keuze maken die past bij uw financiële behoeften en doelen op lange termijn.

Betalingstermijn is relatief kort;

Betalingstermijn is relatief kort bij een persoonlijke lening van Cofidis

Wanneer u overweegt om een persoonlijke lening af te sluiten bij Cofidis, is het belangrijk om rekening te houden met enkele aspecten. Een van de nadelen van een persoonlijke lening bij Cofidis is dat de betalingstermijn relatief kort kan zijn.

Bij het afsluiten van een persoonlijke lening bij Cofidis kunt u zelf de looptijd kiezen, variërend van 12 tot 120 maanden. Echter, in sommige gevallen kan de gekozen looptijd nog steeds als relatief kort worden beschouwd, vooral als u een groot bedrag leent.

Een kortere betalingstermijn betekent dat u hogere maandelijkse aflossingen moet doen om de lening binnen de gestelde termijn terug te betalen. Dit kan druk leggen op uw financiële situatie, vooral als uw budget al beperkt is.

Het is daarom belangrijk om realistisch te zijn over uw financiële mogelijkheden en ervoor te zorgen dat u voldoende ruimte heeft om de maandelijkse aflossingen comfortabel te kunnen betalen. Het kan verstandig zijn om uw financiële situatie grondig te evalueren voordat u besluit tot het afsluiten van een persoonlijke lening bij Cofidis.

Hoewel een kortere betalingstermijn een nadeel kan zijn, heeft het ook voordelen. Een kortere looptijd betekent dat u sneller schuldenvrij kunt zijn en minder rente betaalt over de gehele looptijd van de lening. Het is belangrijk om een afweging te maken tussen de voordelen van een kortere looptijd en de impact ervan op uw maandelijkse budget.

Het is altijd verstandig om verschillende leningsopties te vergelijken voordat u een definitieve beslissing neemt. Zo kunt u bepalen welke lening het beste past bij uw financiële situatie en behoeften.

Kortom, de betalingstermijn van een persoonlijke lening bij Cofidis kan relatief kort zijn, wat betekent dat u hogere maandelijkse aflossingen moet doen. Het is belangrijk om uw financiële situatie zorgvuldig te evalueren en te beslissen of u comfortabel kunt voldoen aan de aflossingsverplichtingen voordat u een persoonlijke lening afsluit bij Cofidis.

Geen garantie dat je een lening krijgt;

Geen garantie dat je een lening krijgt: een belangrijk aspect om rekening mee te houden bij een persoonlijke lening bij Cofidis

Bij het overwegen van een persoonlijke lening bij Cofidis is het belangrijk om op de hoogte te zijn van alle voor- en nadelen. Een van de nadelen waar u rekening mee moet houden, is het feit dat er geen garantie is dat u daadwerkelijk een lening krijgt.

Hoewel Cofidis bekend staat als een gerenommeerde financiële instelling die persoonlijke leningen verstrekt, is het belangrijk om te begrijpen dat zij uw aanvraag zorgvuldig zullen beoordelen. Uw kredietwaardigheid en financiële situatie worden geanalyseerd voordat een beslissing wordt genomen over uw leningsaanvraag.

Dit betekent dat zelfs als u aan alle vereisten voldoet, er nog steeds een kans bestaat dat uw aanvraag wordt afgewezen. Dit kan teleurstellend zijn als u al plannen heeft gemaakt op basis van de verwachting dat u de lening zou krijgen.

Om teleurstellingen te voorkomen, is het raadzaam om uw financiële situatie grondig te evalueren voordat u een leningsaanvraag indient. Zorg ervoor dat u aan alle vereisten voldoet en overleg eventueel met een financieel adviseur om uw kansen op goedkeuring te vergroten.

Het is ook belangrijk om alternatieven te overwegen in geval van afwijzing van uw leningsaanvraag bij Cofidis. Er zijn andere financiële instellingen die persoonlijke leningen aanbieden, dus het kan de moeite waard zijn om uw opties te verkennen en verschillende aanbieders te vergelijken.

Hoewel het ontbreken van een garantie op goedkeuring een nadeel is, moet u ook begrijpen dat dit een normale praktijk is bij de meeste kredietverstrekkers. Het doel van de evaluatie is om ervoor te zorgen dat u in staat bent om de lening terug te betalen en om uw financiële stabiliteit te waarborgen.

Kortom, bij het overwegen van een persoonlijke lening bij Cofidis is het belangrijk om rekening te houden met het feit dat er geen garantie is dat u daadwerkelijk een lening krijgt. Zorg ervoor dat u uw financiële situatie grondig evalueert voordat u een aanvraag indient en wees bereid om alternatieven te overwegen als uw aanvraag wordt afgewezen.

Lage limiet voor bedragen die je kunt lenen;

Een nadeel van een persoonlijke lening bij Cofidis is de lage limiet voor bedragen die je kunt lenen. Hoewel Cofidis een gerenommeerde financiële instelling is die persoonlijke leningen aanbiedt, kan de maximale leenlimiet beperkt zijn in vergelijking met andere kredietverstrekkers.

Bij Cofidis varieert het bedrag dat je kunt lenen tussen € 5.001 en € 50.000, afhankelijk van je financiële situatie en behoeften. Dit kan een beperking vormen als je een groter project wilt financieren, zoals de aankoop van een nieuwe auto of het uitvoeren van uitgebreide renovaties aan je huis.

Als je op zoek bent naar een hogere leenlimiet, kan het nodig zijn om alternatieve financieringsbronnen te overwegen of andere kredietverstrekkers te raadplegen die mogelijk hogere limieten bieden. Het is altijd verstandig om verschillende opties te vergelijken voordat je een definitieve beslissing neemt.

Het is belangrijk om rekening te houden met je financiële behoeften en de vereisten van het project dat je wilt financieren bij het evalueren van de leenlimieten. Zorg ervoor dat je realistisch bent over wat haalbaar is binnen jouw budget en vermijd overmatige schuldenlast.

Hoewel de lage limiet voor bedragen die je kunt lenen bij Cofidis een nadeel kan zijn voor sommige individuen, biedt het nog steeds mogelijkheden voor kleinere projecten of financiële behoeften. Het is altijd raadzaam om persoonlijke leningen zorgvuldig te overwegen en te vergelijken voordat je een definitieve keuze maakt.

Onthoud dat het belangrijk is om verantwoordelijk te lenen en alleen geld te lenen dat je kunt terugbetalen. Overweeg altijd de rentetarieven, voorwaarden en andere kosten die gepaard gaan met een persoonlijke lening voordat je een beslissing neemt.

Er zijn extra kosten verbonden aan de lening, zoals administratiekosten en verzekeringspremies bij een persoonlijke lening van Cofidis.

Bij het afsluiten van een persoonlijke lening is het belangrijk om rekening te houden met alle kosten die ermee gepaard gaan. Een van de nadelen van een persoonlijke lening bij Cofidis is dat er extra kosten worden gerekend bovenop de rente. Deze kosten omvatten onder andere administratiekosten en verzekeringspremies.

Administratiekosten zijn kosten die in rekening worden gebracht voor het verwerken en beheren van uw leningsaanvraag. Hoewel deze kosten vaak een vast bedrag zijn, kunnen ze variëren afhankelijk van de hoogte van de lening. Het is belangrijk om deze administratiekosten in uw berekeningen mee te nemen, omdat ze invloed hebben op het totale bedrag dat u uiteindelijk moet terugbetalen.

Daarnaast kan Cofidis ook verzekeringspremies in rekening brengen bij het afsluiten van een persoonlijke lening. Deze premies kunnen betrekking hebben op verschillende soorten verzekeringen, zoals overlijdensrisicoverzekeringen of werkloosheidsverzekeringen. Het doel van deze verzekeringen is om zowel uzelf als Cofidis te beschermen tegen onvoorziene omstandigheden die uw vermogen om de lening terug te betalen kunnen beïnvloeden. Het is echter belangrijk om te begrijpen dat deze verzekeringspremies extra kosten met zich meebrengen en uw maandelijkse aflossingen kunnen verhogen.

Bij het afsluiten van een persoonlijke lening is het essentieel om de volledige kostenstructuur te begrijpen en rekening te houden met alle mogelijke extra kosten. Het vergelijken van verschillende aanbieders en het grondig lezen van de voorwaarden kan u helpen om een weloverwogen beslissing te nemen.

Hoewel er extra kosten verbonden zijn aan een persoonlijke lening bij Cofidis, kan het nog steeds een geschikte optie zijn voor uw financiële behoeften. Het is belangrijk om de kosten af te wegen tegen de voordelen en uw persoonlijke situatie in overweging te nemen voordat u een definitieve beslissing neemt. Zorg ervoor dat u goed geïnformeerd bent over alle aspecten van de lening, inclusief eventuele extra kosten, zodat u geen verrassingen tegenkomt tijdens het aflossingsproces.

Je moet eerst je schuldige vermogen bewijzen voordat je een lening aanvraagt bij Cofidis.

Een belangrijk aspect om in gedachten te houden bij het aanvragen van een persoonlijke lening bij Cofidis is dat u eerst uw kredietwaardigheid moet bewijzen voordat u in aanmerking komt voor een lening. Dit kan voor sommige mensen een obstakel vormen.

Cofidis is een financiële instelling die de financiële situatie van potentiële leners zorgvuldig beoordeelt. Ze willen er zeker van zijn dat degenen die een lening aanvragen, in staat zijn om deze terug te betalen volgens de afgesproken voorwaarden. Daarom wordt er gevraagd naar bewijs van uw schuldige vermogen voordat u een leningsaanvraag kunt indienen.

Dit betekent dat u documentatie moet verstrekken die aantoont dat u over voldoende inkomen beschikt om de maandelijkse aflossingen te kunnen betalen. Dit kan onder andere salarisstroken, bankafschriften of belastingaangiften omvatten. Het doel hiervan is om ervoor te zorgen dat u geen onnodige financiële lasten op zich neemt en uw financiële stabiliteit behoudt.

Hoewel het begrijpelijk is dat Cofidis deze voorzorgsmaatregelen neemt om hun risico’s te beperken, kan het voor sommige mensen moeilijk zijn om aan deze vereisten te voldoen. Het kan vooral lastig zijn voor mensen met onregelmatige inkomsten of zelfstandigen die moeite hebben om hun schuldige vermogen op een traditionele manier aan te tonen.

Het is belangrijk om dit aspect in overweging te nemen voordat u een lening aanvraagt bij Cofidis. Als u niet in staat bent om uw kredietwaardigheid te bewijzen volgens hun vereisten, kan het zijn dat u elders moet zoeken naar alternatieve financieringsmogelijkheden.

Het is altijd verstandig om verschillende leningsopties te vergelijken en de voorwaarden van verschillende aanbieders zorgvuldig te bestuderen voordat u een definitieve beslissing neemt. Zo kunt u ervoor zorgen dat u de lening vindt die het beste past bij uw financiële situatie en behoeften.

Kortom, hoewel Cofidis bekend staat om zijn persoonlijke leningen, is het belangrijk om te onthouden dat zij vereisen dat u eerst uw schuldige vermogen bewijst voordat u in aanmerking komt voor een lening. Dit kan voor sommige mensen een uitdaging vormen, vooral als ze moeite hebben om hun inkomen op traditionele wijze aan te tonen. Voordat u een beslissing neemt, is het raadzaam om uw opties zorgvuldig af te wegen en de voorwaarden van verschillende kredietverstrekkers grondig te onderzoeken.