Ontdek de Flexibele Persoonlijke Leningen van Beobank

Een persoonlijke lening kan een handige financiële oplossing zijn wanneer u extra geld nodig heeft voor grote aankopen, onverwachte kosten of het consolideren van bestaande schulden. Beobank, een gerenommeerde bankinstelling in België, biedt een persoonlijke lening aan die aan uw specifieke behoeften kan voldoen.

De persoonlijke lening van Beobank is flexibel en kan worden gebruikt voor verschillende doeleinden. Of u nu uw droomvakantie wilt financieren, uw huis wilt renoveren of onverwachte medische kosten moet dekken, deze lening kan u helpen om uw plannen te realiseren.

Eén van de belangrijkste voordelen van de Beobank persoonlijke lening is de mogelijkheid om het geleende bedrag en de looptijd aan te passen aan uw financiële situatie. U kunt kiezen uit verschillende bedragen en aflossingsperiodes die het beste bij uw budget passen. Dit stelt u in staat om de maandelijkse aflossingen comfortabel te beheren en uw financiële stabiliteit te behouden.

Daarnaast biedt Beobank ook een snelle en eenvoudige aanvraagprocedure voor hun persoonlijke leningen. U kunt online een aanvraag indienen en binnen korte tijd ontvangt u een beslissing over uw lening. Dit zorgt voor gemak en efficiëntie, waardoor u snel toegang krijgt tot het benodigde geld.

Bij het afsluiten van een persoonlijke lening bij Beobank kunt u rekenen op een transparante en betrouwbare service. U wordt op de hoogte gebracht van alle kosten, rentetarieven en voorwaarden voordat u definitief akkoord gaat met de lening. Dit zorgt ervoor dat u volledig op de hoogte bent van uw financiële verplichtingen en geen verrassingen tegenkomt.

Het is belangrijk om te benadrukken dat het afsluiten van een persoonlijke lening een verantwoordelijkheid met zich meebrengt. Het is essentieel om uw financiële situatie zorgvuldig te evalueren voordat u een lening aangaat. Zorg ervoor dat u in staat bent om de maandelijkse aflossingen te voldoen en dat u begrijpt welke impact dit kan hebben op uw budget.

Als u op zoek bent naar een betrouwbare bankinstelling in België voor uw persoonlijke lening, overweeg dan Beobank. Met hun flexibele voorwaarden, snelle aanvraagprocedure en transparante service kunnen zij u helpen bij het realiseren van uw financiële doelen. Neem contact op met Beobank of bezoek hun website voor meer informatie over hun persoonlijke leningen en hoe zij u kunnen ondersteunen bij uw financiële behoeften.

5 Veelgestelde Vragen over Beobank Persoonlijke Leningen

- Wat kost lening 15000?

- Hoeveel kan ik lenen Beobank?

- Hoeveel mag je lenen voor een persoonlijke lening?

- Wat is de goedkoopste persoonlijke lening?

- Kan iedereen een persoonlijke lening krijgen?

Wat kost lening 15000?

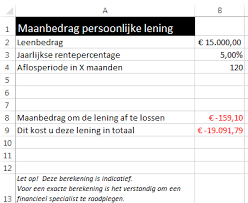

De kosten van een lening van 15.000 euro kunnen variëren afhankelijk van verschillende factoren, zoals de rentevoet, de looptijd van de lening en eventuele bijkomende kosten. Het is belangrijk om te weten dat elke bank of kredietverstrekker zijn eigen tarieven en voorwaarden hanteert. Om een nauwkeurig beeld te krijgen van de kosten, raden we u aan om contact op te nemen met Beobank of andere financiële instellingen in België die persoonlijke leningen aanbieden.

Bij het berekenen van de totale kosten van een lening moet u rekening houden met de rente die u betaalt over het geleende bedrag gedurende de looptijd van de lening. Dit kan worden uitgedrukt als een jaarlijks kostenpercentage (JKP) of effectieve rentevoet. Het JKP omvat niet alleen de rente, maar ook eventuele administratiekosten of andere kosten die aan de lening verbonden zijn.

Daarnaast moet u ook rekening houden met de looptijd van de lening. Een langere looptijd kan lagere maandelijkse aflossingen betekenen, maar kan leiden tot hogere totale kosten over de gehele looptijd vanwege extra rentebetalingen.

Om precieze informatie te verkrijgen over het JKP en andere kosten voor een lening van 15.000 euro, raden we u aan om contact op te nemen met Beobank of andere bankinstellingen in België. Zij kunnen u voorzien van specifieke details over hun tarieven en voorwaarden, evenals een overzicht van de totale kosten van de lening.

Hoeveel kan ik lenen Beobank?

Bij Beobank kunt u afhankelijk van uw financiële situatie en behoeften leningen aanvragen vanaf €2.500 tot €75.000. Het exacte bedrag dat u kunt lenen, hangt af van verschillende factoren, waaronder uw inkomen, uitgaven, kredietwaardigheid en de gewenste looptijd van de lening.

Het is belangrijk op te merken dat het maximale bedrag dat u kunt lenen ook kan variëren op basis van de specifieke voorwaarden en criteria die door Beobank worden gehanteerd. Het is raadzaam om contact op te nemen met Beobank of hun website te raadplegen voor meer gedetailleerde informatie over het maximale leenbedrag dat voor u beschikbaar is.

Bij het bepalen van het leenbedrag moet u ook rekening houden met uw persoonlijke financiële situatie en uw vermogen om de maandelijkse aflossingen te voldoen. Het is belangrijk om ervoor te zorgen dat het geleende bedrag binnen uw budget past en dat u comfortabel kunt voldoen aan de terugbetalingsverplichtingen.

Om een nauwkeurige schatting te krijgen van het bedrag dat u bij Beobank kunt lenen, raden wij aan om contact op te nemen met hun deskundige medewerkers. Zij kunnen uw persoonlijke situatie beoordelen en u helpen bij het vinden van de beste leenoptie die past bij uw behoeften en financiële mogelijkheden.

Hoeveel mag je lenen voor een persoonlijke lening?

Het bedrag dat u kunt lenen voor een persoonlijke lening varieert afhankelijk van verschillende factoren, zoals uw inkomen, uw kredietwaardigheid en de voorwaarden van de geldverstrekker. Over het algemeen bieden banken en financiële instellingen persoonlijke leningen aan met verschillende minimum- en maximumbedragen.

Bij het bepalen van het maximale leenbedrag houden geldverstrekkers rekening met uw financiële situatie en uw vermogen om de lening terug te betalen. Ze zullen kijken naar uw inkomen, vaste lasten, bestaande schulden en andere financiële verplichtingen. Op basis van deze gegevens wordt bepaald hoeveel u verantwoord kunt lenen.

Het is belangrijk om te onthouden dat het aangaan van een lening een serieuze financiële verplichting is. Het is raadzaam om alleen te lenen wat u nodig heeft en wat u zich kunt veroorloven om terug te betalen. Houd er rekening mee dat het geleende bedrag samen met rente moet worden terugbetaald binnen een bepaalde periode.

Om precies te weten hoeveel u kunt lenen voor een persoonlijke lening, raden we aan om contact op te nemen met de bank of financiële instelling waar u geïnteresseerd in bent. Zij kunnen u voorzien van specifieke informatie over hun leenvoorwaarden en helpen bij het bepalen van een passend leenbedrag op basis van uw individuele situatie.

Wat is de goedkoopste persoonlijke lening?

Het is belangrijk op te merken dat de kosten van een persoonlijke lening kunnen variëren afhankelijk van verschillende factoren, zoals het geleende bedrag, de looptijd van de lening, uw kredietwaardigheid en de rentetarieven die door de geldverstrekker worden gehanteerd. Daarom is het moeilijk om één specifieke lening aan te wijzen als de “goedkoopste” persoonlijke lening.

Om de meest voordelige persoonlijke lening te vinden, is het raadzaam om verschillende geldverstrekkers te vergelijken en offertes aan te vragen. Hier zijn enkele tips die u kunnen helpen bij het vinden van een goedkope persoonlijke lening:

- Vergelijk rentetarieven: De rentevoet is een belangrijke factor bij het bepalen van de totale kosten van uw lening. Vergelijk rentetarieven bij verschillende banken en financiële instellingen om te zien welke optie de laagste rente biedt.

- Let op bijkomende kosten: Naast de rente kunnen er ook andere kosten verbonden zijn aan een persoonlijke lening, zoals administratiekosten of dossierkosten. Houd rekening met deze extra kosten bij het vergelijken van leningen.

- Kijk naar flexibiliteit: Let op eventuele boeteclausules voor vervroegde aflossingen en bekijk of er mogelijkheden zijn voor tussentijdse aflossingen zonder extra kosten. Flexibiliteit kan u helpen om uw lening sneller af te betalen en zo kosten te besparen.

- Beoordeel uw kredietwaardigheid: Uw kredietgeschiedenis en kredietscore kunnen van invloed zijn op de rente die u wordt aangeboden. Zorg ervoor dat uw kredietwaardigheid in goede staat is voordat u een lening aanvraagt.

- Vraag offertes aan: Neem contact op met verschillende geldverstrekkers en vraag offertes aan voor een persoonlijke lening. Door de offertes te vergelijken, kunt u de beste optie vinden die past bij uw financiële behoeften.

Het is belangrijk om te onthouden dat goedkoop niet altijd het beste is. Het is essentieel om ook rekening te houden met andere factoren, zoals de reputatie en betrouwbaarheid van de geldverstrekker, klantenservice en flexibiliteit van de leningsovereenkomst. Zorg ervoor dat u een weloverwogen beslissing neemt die past bij uw individuele financiële situatie.

Kan iedereen een persoonlijke lening krijgen?

Hoewel persoonlijke leningen toegankelijk zijn voor veel mensen, zijn er bepaalde criteria waaraan u over het algemeen moet voldoen om in aanmerking te komen voor een lening. Deze criteria kunnen variëren afhankelijk van de specifieke bank of kredietverstrekker. Hier zijn enkele algemene factoren die van invloed kunnen zijn op uw kansen om een persoonlijke lening te verkrijgen:

- Kredietwaardigheid: Banken en kredietverstrekkers zullen uw kredietgeschiedenis beoordelen om te bepalen of u een betrouwbare kandidaat bent voor een lening. Een positieve kredietgeschiedenis met tijdige betalingen en een laag schuldniveau kan uw kansen vergroten.

- Inkomen: Geldschieters willen er zeker van zijn dat u in staat bent om de maandelijkse aflossingen van de lening te voldoen. Uw inkomen en stabiliteit van het inkomen spelen hierbij een belangrijke rol.

- Werkgelegenheid: Leners met stabiele en langdurige werkgelegenheid hebben doorgaans een betere kans om goedgekeurd te worden voor een persoonlijke lening.

- Schuldenlast: Banken zullen ook kijken naar uw huidige schuldenlast, inclusief creditcardschulden, hypotheken of andere lopende leningen. Dit kan van invloed zijn op het bedrag dat u kunt lenen.

- Leeftijd: De meeste banken hanteren een minimumleeftijdsgrens (meestal 18 jaar) om in aanmerking te komen voor een persoonlijke lening. Daarnaast kunnen sommige banken ook een maximale leeftijdsgrens hanteren.

Het is belangrijk om te benadrukken dat elke bank of kredietverstrekker zijn eigen specifieke criteria heeft. Het is raadzaam om contact op te nemen met de desbetreffende instelling of hun website te raadplegen voor gedetailleerde informatie over de vereisten en het aanvraagproces voor een persoonlijke lening.

Het is ook verstandig om uw financiële situatie zorgvuldig te evalueren voordat u een lening aangaat. Zorg ervoor dat u in staat bent om de maandelijkse aflossingen te voldoen en dat u begrijpt welke impact dit kan hebben op uw budget en uw algehele financiële gezondheid.