Flexibele oplossing: Een kleine lening op afbetaling voor jouw financiële behoeften

Een kleine lening op afbetaling kan een handige financiële oplossing zijn wanneer je snel wat extra geld nodig hebt. Of het nu gaat om onverwachte uitgaven, reparaties aan je huis of auto, of gewoon om wat extra financiële ruimte te creëren, een kleine lening op afbetaling kan je helpen om snel weer op de been te komen.

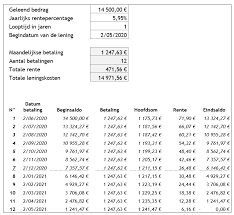

Een kleine lening op afbetaling is een persoonlijke lening met een relatief lage leensom en een kortere looptijd. In tegenstelling tot grotere leningen, zoals hypotheken of autoleningen, zijn deze leningen bedoeld om snel terugbetaald te worden. Hierdoor heb je de mogelijkheid om het geleende bedrag binnen een korte periode af te lossen, meestal in maandelijkse termijnen.

Het aanvragen van een kleine lening op afbetaling is vaak eenvoudig en kan online worden gedaan. Veel financiële instellingen en kredietverstrekkers bieden deze vorm van leningen aan met verschillende rentetarieven en voorwaarden. Het is belangrijk om de verschillende opties te vergelijken voordat je een beslissing neemt. Let daarbij niet alleen op de rente, maar ook op eventuele bijkomende kosten en de flexibiliteit van de afbetalingsvoorwaarden.

Bij het aanvragen van een kleine lening op afbetaling zal de kredietverstrekker waarschijnlijk jouw kredietwaardigheid beoordelen door middel van een kredietcheck. Dit helpt hen om te bepalen of je in staat bent om de lening terug te betalen. Het is daarom belangrijk om ervoor te zorgen dat je een goede kredietgeschiedenis hebt en dat je financiële situatie stabiel is voordat je een aanvraag indient.

Een kleine lening op afbetaling kan verschillende voordelen hebben. Ten eerste biedt het je de mogelijkheid om snel toegang te krijgen tot extra geld wanneer je het nodig hebt, zonder dat je grote bedragen hoeft te lenen. Daarnaast kan het afbetalen van de lening binnen een kortere periode ervoor zorgen dat je sneller weer financieel onafhankelijk bent.

Het is echter belangrijk om verantwoordelijkheid te nemen bij het aangaan van een kleine lening op afbetaling. Zorg ervoor dat je alleen leent wat je echt nodig hebt en dat je in staat bent om de maandelijkse aflossingen op tijd te voldoen. Het niet nakomen van de afbetalingsverplichtingen kan leiden tot extra kosten en kan invloed hebben op jouw kredietwaardigheid.

Kortom, een kleine lening op afbetaling kan een handige financiële tool zijn wanneer je snel wat extra geld nodig hebt. Het stelt je in staat om onverwachte uitgaven of financiële noodsituaties aan te pakken en biedt flexibele terugbetalingsmogelijkheden. Zorg er echter altijd voor dat je verantwoord leent en dat je de voorwaarden van de lening goed begrijpt voordat je een aanvraag indient.

De 6 voordelen van kleine lening op afbetaling

- U kunt de leningen aanvragen zonder een papierwinkel

- De lening kan worden gebruikt voor verschillende doeleinden, zoals het betalen van rekeningen, het opknappen van uw woning of het kopen van nieuwe meubels.

- Er is geen kredietcontrole vereist en u hoeft geen bankverklaring mee te sturen bij de aanvraag van de lening.

- U kunt eenvoudig online toepassingsformulieren invullen en direct antwoord ontvangen over de status van uw aanvraag.

- De rente die wordt betaald is gunstig in vergelijking met andere soortgelijke leningproducten die beschikbaar zijn op de markt vandaag de dag.

- Er is flexibiliteit in termijnen, waardoor u in staat bent om maandelijkse betalingstermijnen te selecteren die binnen uw budget passend zijn voor terugbetaling

7 nadelen van een kleine lening op afbetaling: Hoge rente, Korte looptijd, Hoge aflossingsverplichtingen, Risico op financiële problemen door onverwachte uitg

- Hoge rente;

- Korte looptijd;

- Hoge aflossingsverplichtingen;

- Kans op financiële problemen door onverwachte uitgaven;

- Verminderde vrijheid om te besteden;

- Onmogelijkheid om aanvullende leningen te verkrijgen als er al een kleine lening op afbetaling is afgesloten;

- Mogelijkheid van schuldendruk bij het niet tijdig terugbetalen van de lening

U kunt de leningen aanvragen zonder een papierwinkel

Een groot voordeel van een kleine lening op afbetaling is dat je deze kunt aanvragen zonder gedoe met papierwerk. In tegenstelling tot traditionele leningen, waarbij je vaak documenten moet verzamelen, kopiëren en opsturen, kun je bij een kleine lening op afbetaling het hele proces online afhandelen.

Dit betekent dat je geen tijd en moeite hoeft te besteden aan het verzamelen van allerlei papieren. Je hoeft geen documenten af te drukken, te ondertekenen of naar een fysiek kantoor te brengen. Alles kan digitaal worden gedaan, waardoor het aanvragen van een kleine lening op afbetaling snel en gemakkelijk wordt.

Het ontbreken van papierwerk maakt het proces ook veel efficiënter. Je kunt de benodigde informatie rechtstreeks online invullen en indienen. Dit bespaart niet alleen tijd, maar vermindert ook de kans op fouten of vertragingen die kunnen optreden bij het verwerken van fysieke documenten.

Bovendien biedt het digitale aspect van een kleine lening op afbetaling meer gemak en flexibiliteit. Je kunt de aanvraag indienen waar en wanneer het jou uitkomt, zonder gebonden te zijn aan openingstijden of fysieke locaties. Dit maakt het proces toegankelijker voor mensen met drukke schema’s of beperkte mobiliteit.

Kortom, door de mogelijkheid om leningen zonder papierwerk aan te vragen, wordt het verkrijgen van financiële ondersteuning snel en eenvoudig. Je kunt het hele proces vanuit huis regelen, zonder gedoe met documenten en zonder tijd te verspillen aan administratieve taken. Dit maakt een kleine lening op afbetaling een handige en moderne oplossing voor financiële behoeften.

De lening kan worden gebruikt voor verschillende doeleinden, zoals het betalen van rekeningen, het opknappen van uw woning of het kopen van nieuwe meubels.

Een van de voordelen van een kleine lening op afbetaling is de veelzijdigheid ervan. Deze lening kan namelijk worden gebruikt voor verschillende doeleinden, waardoor het een handige financiële oplossing is voor verschillende situaties.

Of je nu onverwachte rekeningen hebt ontvangen die direct moeten worden betaald, je huis wilt renoveren of nieuwe meubels wilt kopen, een kleine lening op afbetaling kan je helpen om snel aan het benodigde geld te komen.

Met deze lening kun je bijvoorbeeld achterstallige rekeningen betalen en voorkomen dat er extra kosten of boetes worden toegevoegd. Het kan ook dienen als een tijdelijke financiële buffer voor onvoorziene uitgaven, zoals medische kosten of reparaties aan je auto.

Daarnaast biedt een kleine lening op afbetaling de mogelijkheid om je woning op te knappen. Of het nu gaat om het renoveren van de keuken, het vernieuwen van de badkamer of het vervangen van oude meubels, deze lening kan helpen om de kosten te dekken en je huis te transformeren naar jouw wensen.

Bovendien kun je met een kleine lening op afbetaling nieuwe meubels kopen zonder dat je al het geld in één keer hoeft uit te geven. Dit stelt je in staat om comfortabeler te leven en je huis in te richten zoals jij dat wilt, zonder dat dit een grote financiële last vormt.

Het gebruiksgemak en de flexibiliteit van een kleine lening op afbetaling maken het dus mogelijk om verschillende doelen te bereiken. Of je nu financiële verplichtingen wilt nakomen, je huis wilt verbeteren of nieuwe meubels wilt kopen, deze lening kan je helpen om jouw plannen te realiseren. Het is echter belangrijk om verantwoordelijk te lenen en ervoor te zorgen dat je de lening op tijd en volgens de afgesproken voorwaarden terugbetaalt.

Er is geen kredietcontrole vereist en u hoeft geen bankverklaring mee te sturen bij de aanvraag van de lening.

Een groot voordeel van een kleine lening op afbetaling is dat er geen kredietcontrole vereist is en je geen bankverklaring hoeft mee te sturen bij de aanvraag van de lening. Dit maakt het proces van het verkrijgen van een lening sneller en gemakkelijker.

Bij traditionele leningen, zoals hypotheken of autoleningen, is het gebruikelijk dat kredietverstrekkers een uitgebreide kredietcontrole uitvoeren om te bepalen of je in aanmerking komt voor de lening. Dit omvat vaak het controleren van je kredietgeschiedenis, inkomen en andere financiële gegevens. Dit proces kan tijdrovend zijn en kan ervoor zorgen dat je langer moet wachten voordat je weet of je goedgekeurd bent.

Bij een kleine lening op afbetaling is dit anders. Omdat het gaat om kleinere bedragen en kortere looptijden, vinden veel kredietverstrekkers het niet nodig om een uitgebreide kredietcontrole uit te voeren. Hierdoor hoef je geen bankverklaring of andere financiële documenten mee te sturen bij de aanvraag. Dit bespaart niet alleen tijd, maar maakt het ook gemakkelijker voor mensen met minder dan perfecte kredietwaardigheid om een lening aan te vragen.

Dit betekent echter niet dat er helemaal geen beoordeling plaatsvindt. Kredietverstrekkers zullen nog steeds jouw identiteit verifiëren en beoordelen of je in staat bent om de lening terug te betalen. Ze kunnen bijvoorbeeld vragen om een geldig identiteitsbewijs of bewijs van inkomen. Het verschil is dat ze niet zo diep in jouw financiële geschiedenis graven als bij traditionele leningen.

Dit voordeel maakt een kleine lening op afbetaling aantrekkelijk voor mensen die snel extra geld nodig hebben en geen gedoe willen met uitgebreide kredietcontroles en het verzamelen van financiële documenten. Het maakt het proces eenvoudiger en toegankelijker, waardoor je snel kunt beschikken over het benodigde geld.

Het is echter belangrijk om verantwoordelijkheid te nemen bij het aangaan van een lening, zelfs als er geen kredietcontrole vereist is. Zorg ervoor dat je de lening kunt terugbetalen binnen de afgesproken termijn en dat je de voorwaarden van de lening begrijpt voordat je akkoord gaat. Zo kun je genieten van de voordelen van een kleine lening op afbetaling zonder onnodige financiële lasten.

U kunt eenvoudig online toepassingsformulieren invullen en direct antwoord ontvangen over de status van uw aanvraag.

Een groot voordeel van een kleine lening op afbetaling is het gemak waarmee je online aanvraagformulieren kunt invullen en direct antwoord kunt ontvangen over de status van je aanvraag. Dit proces is snel, efficiënt en bespaart je kostbare tijd en moeite.

In plaats van persoonlijk naar een bank of kredietverstrekker te moeten gaan en papieren formulieren in te vullen, kun je nu eenvoudig online het aanvraagproces doorlopen. Met slechts een paar klikken kun je alle benodigde informatie verstrekken, zoals je persoonlijke gegevens, financiële situatie en het gewenste leenbedrag.

Het invullen van online toepassingsformulieren voor een kleine lening op afbetaling is vaak intuïtief en gebruiksvriendelijk. Je wordt stap voor stap door het proces geleid en hebt de mogelijkheid om eventuele vragen te beantwoorden voordat je de aanvraag indient. Dit zorgt ervoor dat je alle benodigde informatie correct en volledig kunt verstrekken.

Een ander voordeel van het online aanvragen van een kleine lening op afbetaling is de snelle reactietijd. Nadat je de aanvraag hebt ingediend, ontvang je vrijwel direct een antwoord over de status ervan. Dit kan variëren van goedkeuring met verdere instructies tot afwijzing met duidelijke redenen waarom jouw aanvraag niet werd goedgekeurd.

De directe respons geeft je duidelijkheid en zekerheid over jouw financiële situatie. Je kunt snel weten of je in aanmerking komt voor de lening en wat de volgende stappen zijn. Dit bespaart je kostbare tijd en stelt je in staat om snel te handelen als je het geld dringend nodig hebt.

Kortom, het invullen van online toepassingsformulieren voor een kleine lening op afbetaling biedt veel gemak en efficiëntie. Je kunt comfortabel vanuit huis of waar dan ook de aanvraag indienen, alle benodigde informatie verstrekken en direct antwoord ontvangen over de status van jouw aanvraag. Dit maakt het proces eenvoudig, tijdbesparend en transparant, waardoor je snel kunt handelen bij financiële behoeften.

De rente die wordt betaald is gunstig in vergelijking met andere soortgelijke leningproducten die beschikbaar zijn op de markt vandaag de dag.

Een van de voordelen van een kleine lening op afbetaling is dat de rente die betaald wordt gunstig is in vergelijking met andere soortgelijke leningproducten die vandaag de dag op de markt beschikbaar zijn.

Wanneer je op zoek bent naar een lening, is het belangrijk om rekening te houden met de rentevoet. Het bepaalt immers hoeveel je uiteindelijk zult betalen bovenop het geleende bedrag. Bij kleine leningen op afbetaling is de rente vaak competitief en gunstig in vergelijking met andere kredietvormen.

Dit betekent dat je minder geld hoeft terug te betalen aan rente, waardoor je uiteindelijk meer kunt besparen. Het kan dus een kosteneffectieve optie zijn wanneer je snel extra financiële ruimte nodig hebt.

Het lagere rentetarief bij kleine leningen op afbetaling kan te wijten zijn aan verschillende factoren. Ten eerste gaat het meestal om kleinere leensommen en kortere looptijden, waardoor kredietverstrekkers minder risico lopen. Daarnaast kunnen er concurrentievoordelen spelen tussen verschillende kredietverstrekkers, wat leidt tot lagere tarieven om klanten aan te trekken.

Het voordeel van een gunstige rente bij kleine leningen op afbetaling is dat het je in staat stelt om jouw financiële doelen te bereiken zonder buitensporige kosten. Of het nu gaat om het consolideren van schulden, het financieren van onverwachte uitgaven of het realiseren van persoonlijke projecten, een lagere rente kan ervoor zorgen dat je meer geld overhoudt in jouw portemonnee.

Het is echter belangrijk om te onthouden dat de rentevoet kan variëren afhankelijk van verschillende factoren, waaronder jouw kredietwaardigheid en de gekozen kredietverstrekker. Het is daarom altijd verstandig om verschillende aanbieders te vergelijken voordat je een beslissing neemt.

Al met al biedt een kleine lening op afbetaling met een gunstige rentevoet financiële voordelen voor degenen die snel extra geld nodig hebben. Het stelt je in staat om jouw financiële doelen te bereiken zonder buitensporige kosten, waardoor je meer controle hebt over jouw financiële situatie.

Er is flexibiliteit in termijnen, waardoor u in staat bent om maandelijkse betalingstermijnen te selecteren die binnen uw budget passend zijn voor terugbetaling

Een van de voordelen van een kleine lening op afbetaling is de flexibiliteit in termijnen. Dit betekent dat je in staat bent om maandelijkse betalingstermijnen te selecteren die binnen jouw budget passen voor terugbetaling.

Flexibiliteit in termijnen is belangrijk omdat het je de mogelijkheid geeft om de lening af te stemmen op jouw financiële situatie. Je kunt kiezen uit verschillende looptijden en maandelijkse aflossingsbedragen, zodat je een betalingsplan kunt opstellen dat bij jouw inkomen en uitgaven past.

Als je bijvoorbeeld een kleinere lening hebt en graag sneller wilt aflossen, kun je ervoor kiezen om hogere maandelijkse betalingstermijnen te selecteren. Dit stelt je in staat om de lening sneller terug te betalen en rentekosten te verminderen.

Aan de andere kant, als je liever lagere maandelijkse betalingstermijnen hebt om je budget niet al te zwaar te belasten, kun je kiezen voor een langere looptijd. Hoewel dit kan leiden tot iets hogere rentekosten over het algemeen, geeft het je wel meer financiële ademruimte op korte termijn.

De flexibiliteit in termijnen stelt je ook in staat om eventuele onverwachte financiële veranderingen op te vangen. Als er bijvoorbeeld een maand is waarin je wat extra kosten hebt, kun je contact opnemen met de kredietverstrekker en vragen om tijdelijk lagere betalingstermijnen. Dit kan helpen om financiële stress te verminderen en je in staat te stellen om de lening zonder problemen terug te betalen.

Kortom, de flexibiliteit in termijnen bij een kleine lening op afbetaling is een groot voordeel. Het stelt je in staat om maandelijkse betalingstermijnen te selecteren die binnen jouw budget passen, waardoor je de lening op een comfortabele manier kunt terugbetalen. Vergeet echter niet om verantwoordelijk te blijven en ervoor te zorgen dat je altijd aan jouw betalingsverplichtingen voldoet.

Hoge rente;

Een con van een kleine lening op afbetaling is de hoge rente die vaak gepaard gaat met deze leningen. Omdat het om relatief kleine bedragen en kortere looptijden gaat, zijn kredietverstrekkers geneigd om hogere rentetarieven in rekening te brengen om hun risico te compenseren.

De hoge rente kan ervoor zorgen dat je uiteindelijk meer betaalt voor de lening dan je oorspronkelijk had verwacht. Het kan de totale kosten van de lening aanzienlijk verhogen en kan een negatieve invloed hebben op je financiële situatie op lange termijn.

Het is daarom belangrijk om bij het afsluiten van een kleine lening op afbetaling goed op te letten op de rentetarieven en deze te vergelijken tussen verschillende kredietverstrekkers. Zo kun je proberen een lening te vinden met een lagere rente, wat uiteindelijk kan resulteren in lagere maandelijkse betalingen en minder totale kosten.

Daarnaast is het ook belangrijk om realistisch te zijn over je financiële situatie en je vermogen om de lening terug te betalen. Als je al andere schulden hebt of als je moeite hebt om aan je maandelijkse betalingsverplichtingen te voldoen, kan het aangaan van een kleine lening op afbetaling met hoge rente leiden tot verdere financiële problemen.

Het is altijd verstandig om advies in te winnen bij een financieel adviseur voordat je besluit een kleine lening op afbetaling aan te gaan. Zij kunnen je helpen bij het evalueren van je financiële situatie en het bepalen of een dergelijke lening de juiste keuze is voor jou.

Kortom, een con van een kleine lening op afbetaling is de hoge rente die vaak gepaard gaat met deze leningen. Het is belangrijk om goed op te letten op de rentetarieven en deze te vergelijken voordat je een lening afsluit. Daarnaast is het verstandig om realistisch te zijn over je financiële situatie en advies in te winnen bij een professional voordat je besluit om deze vorm van lening aan te gaan.

Korte looptijd;

Een van de nadelen van een kleine lening op afbetaling is de korte looptijd. Hoewel dit voor sommige mensen een voordeel kan zijn, kan het ook beperkingen met zich meebrengen.

Een korte looptijd betekent dat je het geleende bedrag binnen een relatief korte periode moet terugbetalen, meestal in maandelijkse termijnen. Dit kan leiden tot hogere maandelijkse aflossingen, omdat het totale bedrag in een kortere tijd moet worden terugbetaald.

Dit kan problematisch zijn als je al moeite hebt om aan jouw financiële verplichtingen te voldoen of als jouw maandelijks inkomen beperkt is. Het kan zijn dat de hogere maandelijkse aflossingen te zwaar wegen op jouw budget en ervoor zorgen dat je andere essentiële uitgaven moet opofferen.

Bovendien kan de korte looptijd ook resulteren in een hogere rentevoet. Kredietverstrekkers kunnen hogere tarieven hanteren voor leningen met een kortere looptijd, omdat zij het risico willen compenseren dat zij het geleende bedrag snel moeten terugkrijgen.

Daarom is het belangrijk om realistisch te zijn over jouw financiële situatie en de haalbaarheid van de maandelijkse aflossingen bij een kleine lening op afbetaling met een korte looptijd. Het is essentieel om jouw budget zorgvuldig te evalueren voordat je besluit om deze vorm van lening aan te gaan.

Als je merkt dat de maandelijkse aflossingen te hoog zijn of dat je twijfelt of je de lening binnen de gestelde tijd kunt terugbetalen, is het wellicht verstandiger om alternatieve financieringsmogelijkheden te overwegen. Dit kan bijvoorbeeld een langere lening op afbetaling zijn, waarbij de maandelijkse aflossingen lager zijn maar de totale kosten van de lening hoger kunnen zijn.

Kortom, hoewel een kleine lening op afbetaling voordelen kan bieden, zoals snel toegang tot extra geld, moet je ook rekening houden met de nadelen. Een korte looptijd kan leiden tot hogere maandelijkse aflossingen en mogelijk hogere rentetarieven. Het is belangrijk om jouw financiële situatie zorgvuldig te evalueren en ervoor te zorgen dat je in staat bent om aan jouw verplichtingen te voldoen voordat je besluit om een kleine lening op afbetaling aan te gaan.

Hoge aflossingsverplichtingen;

Een kleine lening op afbetaling kan een handige financiële oplossing zijn, maar het is belangrijk om ook de mogelijke nadelen ervan in overweging te nemen. Een van de nadelen is de mogelijkheid van hoge aflossingsverplichtingen.

Bij het aangaan van een kleine lening op afbetaling ga je een financiële verplichting aan om het geleende bedrag plus rente terug te betalen binnen een bepaalde periode. Omdat het om een kleinere lening gaat, kan de kredietverstrekker ervoor kiezen om de maandelijkse aflossingen relatief hoog te maken. Dit betekent dat je mogelijk hogere bedragen moet terugbetalen dan je oorspronkelijk had verwacht.

Deze hoge aflossingsverplichtingen kunnen druk leggen op je maandelijkse budget en kunnen invloed hebben op je financiële stabiliteit. Het is belangrijk om ervoor te zorgen dat je voldoende inkomen hebt om aan deze verplichtingen te voldoen voordat je een kleine lening op afbetaling aangaat. Anders loop je het risico dat je in financiële problemen komt en mogelijk zelfs in gebreke blijft met de betalingen.

Om dit probleem te voorkomen, is het belangrijk om vooraf een realistische inschatting te maken van je financiële situatie en wat je kunt veroorloven om maandelijks terug te betalen. Overweeg ook alternatieve financieringsmogelijkheden of bekijk of er andere manieren zijn om met de onverwachte uitgaven of financiële behoeften om te gaan.

Kortom, een con van een kleine lening op afbetaling is de mogelijkheid van hoge aflossingsverplichtingen. Het is essentieel om zorgvuldig te overwegen of je in staat bent om deze verplichtingen na te komen voordat je een lening aangaat. Zorg ervoor dat je een realistisch beeld hebt van je financiële situatie en bekijk alternatieve opties voordat je een beslissing neemt.

Kans op financiële problemen door onverwachte uitgaven;

Hoewel een kleine lening op afbetaling handig kan zijn om onverwachte uitgaven te dekken, brengt het ook een potentieel nadeel met zich mee: de kans op financiële problemen.

Stel je voor dat je een kleine lening op afbetaling hebt afgesloten om een onverwachte uitgave te dekken, zoals een medische noodsituatie of een auto die gerepareerd moet worden. Hoewel dit in eerste instantie een goede oplossing lijkt, moet je ervoor zorgen dat je de maandelijkse aflossingen kunt blijven betalen zonder in financiële moeilijkheden te komen.

Het probleem doet zich voor wanneer er meerdere onverwachte uitgaven achter elkaar plaatsvinden. Als je bijvoorbeeld kort na het afsluiten van de lening geconfronteerd wordt met nog meer onverwachte kosten, kan dit leiden tot overbelasting van je financiële situatie. Je moet niet alleen de maandelijkse aflossingen van de lening betalen, maar ook andere rekeningen en uitgaven die zich blijven opstapelen.

Dit kan resulteren in het niet kunnen voldoen aan de betalingsverplichtingen en het ontstaan van financiële problemen. Het kan leiden tot achterstallige betalingen, extra kosten en mogelijk zelfs schulden die moeilijk terug te betalen zijn.

Om dit risico te vermijden, is het belangrijk om voorzichtig te zijn bij het aangaan van een kleine lening op afbetaling. Overweeg of je echt in staat zult zijn om de maandelijkse aflossingen te betalen, zelfs als er onverwachte uitgaven optreden. Zorg ervoor dat je een realistisch beeld hebt van je financiële situatie en dat je voldoende ruimte hebt om onverwachte kosten op te vangen zonder in de problemen te komen.

Als je merkt dat je meerdere keren per jaar geconfronteerd wordt met onverwachte uitgaven, kan het verstandig zijn om een noodfonds op te bouwen. Dit kan helpen om financiële schokken op te vangen zonder dat je steeds afhankelijk bent van leningen.

Kortom, hoewel een kleine lening op afbetaling een handige oplossing kan zijn voor onverwachte uitgaven, is er altijd een risico op financiële problemen als er meerdere uitgaven achter elkaar plaatsvinden. Het is belangrijk om verantwoordelijkheid te nemen bij het aangaan van leningen en ervoor te zorgen dat je de maandelijkse aflossingen kunt blijven betalen zonder in de problemen te komen.

Verminderde vrijheid om te besteden;

Een van de nadelen van een kleine lening op afbetaling is dat het je vrijheid om te besteden kan beperken. Hoewel het lenen van geld je in staat stelt om onmiddellijke financiële behoeften aan te pakken, moet je er rekening mee houden dat je maandelijkse aflossingen moet doen.

Wanneer je een kleine lening op afbetaling aangaat, ben je verplicht om regelmatig terug te betalen volgens de afgesproken termijnen. Dit betekent dat er een deel van jouw inkomen wordt toegewezen aan het aflossen van de lening, wat kan resulteren in verminderde vrijheid om andere uitgaven te doen.

Het kan zijn dat je minder geld beschikbaar hebt voor dagelijkse uitgaven, vrijetijdsbestedingen of andere financiële doelen die je wilt bereiken. Je moet er rekening mee houden dat deze maandelijkse verplichting gedurende de looptijd van de lening blijft bestaan en invloed kan hebben op jouw financiële flexibiliteit.

Daarom is het belangrijk om vooraf goed na te denken over jouw financiële situatie en budget voordat je een kleine lening op afbetaling aangaat. Zorg ervoor dat je realistisch kunt voldoen aan de aflossingsverplichtingen zonder in financiële problemen te komen.

Bovendien is het raadzaam om verschillende kredietverstrekkers en hun voorwaarden te vergelijken voordat je een beslissing neemt. Door dit te doen, kun je mogelijk een lening vinden met gunstigere voorwaarden en lagere maandelijkse aflossingen, waardoor je meer financiële vrijheid behoudt.

Kortom, het verminderen van de vrijheid om te besteden is een belangrijk nadeel van een kleine lening op afbetaling. Het is essentieel om de gevolgen van de maandelijkse aflossingen op jouw budget zorgvuldig te overwegen voordat je besluit om geld te lenen. Door verstandig te plannen en realistische financiële doelen te stellen, kun je ervoor zorgen dat je de lening zonder al te veel beperkingen kunt aflossen.

Onmogelijkheid om aanvullende leningen te verkrijgen als er al een kleine lening op afbetaling is afgesloten;

Een van de nadelen van het afsluiten van een kleine lening op afbetaling is de beperking die het kan opleggen bij het verkrijgen van aanvullende leningen. Wanneer je al een kleine lening hebt lopen, kan dit invloed hebben op jouw kredietwaardigheid en daardoor moeilijkheden veroorzaken bij het aanvragen van nieuwe leningen.

Kredietverstrekkers en financiële instellingen zullen bij het beoordelen van jouw aanvraag voor een nieuwe lening rekening houden met jouw bestaande schuldenlast. Als zij zien dat je al een lopende kleine lening op afbetaling hebt, kan dit hen ervan weerhouden om jou nog meer geld te lenen. Dit komt doordat zij jouw vermogen om meerdere schulden tegelijkertijd af te lossen in overweging nemen.

De onmogelijkheid om aanvullende leningen te verkrijgen kan problematisch zijn als je in de toekomst mogelijk behoefte hebt aan meer financiële steun. Het kan beperkend zijn wanneer je bijvoorbeeld geconfronteerd wordt met onverwachte uitgaven of wanneer je wilt investeren in iets belangrijks, zoals een huis of een auto.

Om deze beperking te voorkomen, is het belangrijk om verstandig om te gaan met het afsluiten van kleine leningen op afbetaling. Overweeg zorgvuldig of je echt behoefte hebt aan de lening en of je in staat bent om deze tijdig terug te betalen. Het is ook raadzaam om alternatieve financieringsmogelijkheden te onderzoeken voordat je een kleine lening op afbetaling afsluit, zoals het gebruik van spaargeld of het verkrijgen van financiële steun van familie of vrienden.

Het is essentieel om bewust te zijn van de mogelijke consequenties van het hebben van meerdere leningen tegelijkertijd. Het kan invloed hebben op jouw financiële flexibiliteit en kan leiden tot hogere rentetarieven en bijkomende kosten. Het is daarom verstandig om altijd een gedegen financieel plan te hebben en verantwoordelijkheid te nemen bij het aangaan van leningen.

Kortom, de onmogelijkheid om aanvullende leningen te verkrijgen wanneer er al een kleine lening op afbetaling is afgesloten, is een belangrijk nadeel om rekening mee te houden. Het kan beperkingen opleggen bij het verkrijgen van extra financiële steun in de toekomst. Het is daarom raadzaam om verstandig om te gaan met leningen en alternatieven te overwegen voordat je besluit een kleine lening op afbetaling af te sluiten.

Mogelijkheid van schuldendruk bij het niet tijdig terugbetalen van de lening

Een kleine lening op afbetaling kan een handige financiële oplossing zijn, maar het is belangrijk om ook de mogelijke nadelen ervan te begrijpen. Een van de belangrijkste nadelen is de mogelijkheid van schuldendruk wanneer je niet tijdig in staat bent om de lening terug te betalen.

Wanneer je een kleine lening op afbetaling aangaat, ga je een financiële verplichting aan om het geleende bedrag plus rente terug te betalen binnen een bepaalde termijn. Als je er niet in slaagt om deze verplichtingen na te komen, kunnen er verschillende negatieve gevolgen optreden.

Ten eerste kunnen er extra kosten en boetes in rekening worden gebracht als je niet tijdig betaalt. Deze extra kosten kunnen snel oplopen en de totale schuld vergroten. Daarnaast kan het niet nakomen van de afbetalingsverplichtingen leiden tot een verslechtering van jouw kredietwaardigheid. Dit kan invloed hebben op jouw vermogen om in de toekomst andere vormen van krediet of leningen te verkrijgen.

Bovendien kan het niet tijdig terugbetalen van een kleine lening op afbetaling leiden tot stress en financiële druk. Het kan leiden tot slapeloze nachten en spanningen binnen jouw persoonlijke leven. Het is daarom belangrijk om realistisch te zijn over jouw financiële situatie voordat je een lening aangaat en ervoor te zorgen dat je voldoende middelen hebt om aan jouw afbetalingsverplichtingen te voldoen.

Om de mogelijke schuldendruk te vermijden, is het essentieel om verantwoordelijkheid te nemen bij het aangaan van een kleine lening op afbetaling. Zorg ervoor dat je een realistisch budget opstelt en dat je de maandelijkse aflossingen kunt betalen zonder jouw financiële stabiliteit in gevaar te brengen. Het kan ook helpen om een financiële buffer achter de hand te hebben voor onverwachte situaties.

Kortom, hoewel een kleine lening op afbetaling handig kan zijn, is het belangrijk om bewust te zijn van de mogelijke nadelen. De mogelijkheid van schuldendruk bij het niet tijdig terugbetalen van de lening is een belangrijk aspect om rekening mee te houden. Zorg ervoor dat je jouw financiële situatie grondig analyseert voordat je besluit om een lening aan te gaan en wees verantwoordelijk bij het nakomen van jouw afbetalingsverplichtingen.