Financiële vrijheid: Ontdek de Voordelen van een Lening tussen Particulieren

Een lening tussen particulieren: Wat u moet weten

In tijden van financiële behoeften kan het verkrijgen van een lening een uitdaging zijn. Traditionele banken hebben vaak strenge eisen en procedures, waardoor het voor veel mensen moeilijk is om toegang te krijgen tot de benodigde financiële middelen. Gelukkig is er een alternatieve optie: leningen tussen particulieren.

Een lening tussen particulieren, ook wel peer-to-peer-lening genoemd, is een vorm van lenen waarbij individuen rechtstreeks geld uitlenen aan andere individuen zonder tussenkomst van een financiële instelling. Dit biedt zowel geldschieters als geldnemers voordelen.

Voor geldschieters kan het verstrekken van een lening tussen particulieren aantrekkelijk zijn omdat ze direct kunnen investeren in mensen en projecten waarin ze geloven. Ze kunnen hun eigen rentetarieven bepalen en hebben de mogelijkheid om hogere rendementen te behalen dan bij traditionele spaarrekeningen of beleggingsopties. Bovendien kunnen ze persoonlijk contact hebben met de lener en zo meer inzicht krijgen in de betrouwbaarheid van de persoon aan wie ze geld uitlenen.

Aan de andere kant kan een lening tussen particulieren voor geldnemers aantrekkelijk zijn omdat het hen in staat stelt financiering te verkrijgen wanneer traditionele kredietverstrekkers hen afwijzen. Dit kan vooral nuttig zijn voor mensen met een minder dan perfecte kredietgeschiedenis of zelfstandige ondernemers die moeite hebben om aan de strenge eisen van banken te voldoen. Bovendien kan het proces sneller en minder bureaucratisch zijn, waardoor geldnemers snel toegang hebben tot de benodigde fondsen.

Het is echter belangrijk om op te merken dat leningen tussen particulieren ook risico’s met zich meebrengen. Omdat er geen financiële instelling betrokken is, is er mogelijk minder bescherming voor zowel geldschieters als geldnemers. Het is daarom essentieel om voorzichtig te zijn en de nodige due diligence uit te voeren voordat u een lening aangaat.

Als u overweegt om een lening tussen particulieren aan te gaan, zijn hier enkele belangrijke stappen die u moet nemen:

- Doe grondig onderzoek naar de geldschieter of lener. Controleer hun achtergrond, financiële situatie en eventuele beoordelingen of getuigenissen van andere mensen die eerder met hen hebben geleend of uitgeleend.

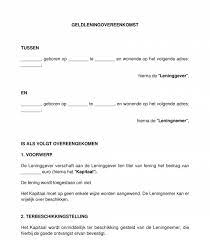

- Stel een duidelijke overeenkomst op waarin alle voorwaarden van de lening worden vastgelegd, inclusief het geleende bedrag, de rentevoet, de terugbetalingsperiode en eventuele boetes of kosten bij wanbetaling.

- Zorg ervoor dat u begrijpt wat uw rechten en verantwoordelijkheden als geldschieter of geldnemer zijn. Raadpleeg indien nodig een juridisch adviseur om ervoor te zorgen dat uw belangen worden beschermd.

- Houd altijd open communicatielijnen met de andere partij. Bespreek eventuele wijzigingen in de omstandigheden en zorg ervoor dat beide partijen op de hoogte zijn van eventuele veranderingen in de overeenkomst.

Leningen tussen particulieren kunnen een waardevol alternatief zijn voor traditionele leningen, maar het is belangrijk om verantwoordelijkheid te nemen en zorgvuldig te handelen. Door de nodige voorzorgsmaatregelen te nemen en goed geïnformeerd te zijn, kunt u mogelijk financiële steun krijgen of investeren in projecten die anders niet mogelijk zouden zijn.

7 Veelgestelde vragen over lening tussen particulieren in België

- Wat zijn de kosten van een lening tussen particulieren?

- Welke documenten moet ik voorleggen om een lening tussen particulieren te krijgen?

- Is er een minimale of maximale looptijd voor een lening tussen particulieren?

- Kan ik mijn lening tussen particulieren vervroegd terugbetalen?

- Wat is het verschil tussen een banklening en een lening tussen particulieren?

- Welke risico’s brengt het met zich mee om geld te lenen bij andere personen dan bij de bank?

- Is er toezicht op partijloze leningsovereenkomsten in België?

Wat zijn de kosten van een lening tussen particulieren?

De kosten van een lening tussen particulieren kunnen variëren, afhankelijk van verschillende factoren. In tegenstelling tot traditionele bankleningen, waarbij de rentevoet vaak wordt bepaald door de bank, hebben geldschieters bij leningen tussen particulieren de vrijheid om hun eigen rentetarieven vast te stellen. Deze tarieven kunnen variëren op basis van verschillende criteria, zoals het risiconiveau van de lening, de kredietwaardigheid van de lener en de duur van de lening.

Daarnaast kunnen er ook andere kosten verbonden zijn aan een lening tussen particulieren. Dit kan bijvoorbeeld administratieve kosten omvatten die verband houden met het opstellen van een leenovereenkomst of eventuele kosten in geval van wanbetaling.

Het is belangrijk om duidelijke afspraken te maken en alle kosten en voorwaarden in de leenovereenkomst op te nemen voordat u akkoord gaat met een lening tussen particulieren. Dit zorgt voor transparantie en voorkomt misverstanden of verrassingen later.

Het is ook essentieel om te onthouden dat het verstrekken of ontvangen van een lening tussen particulieren niet zonder risico is. Het gebrek aan formele regulering kan betekenen dat er minder bescherming is voor zowel geldschieters als geldnemers. Het is daarom belangrijk om zorgvuldig onderzoek te doen, juridisch advies in te winnen indien nodig en alleen transacties aan te gaan met betrouwbare individuen.

Kortom, bij het bepalen van de kosten van een lening tussen particulieren is het belangrijk om rekening te houden met de rentetarieven die door de geldschieter worden vastgesteld, eventuele administratieve kosten en mogelijke risico’s die gepaard gaan met deze vorm van lenen.

Welke documenten moet ik voorleggen om een lening tussen particulieren te krijgen?

Als u een lening tussen particulieren wilt verkrijgen, kunnen de vereiste documenten variëren afhankelijk van de geldschieter en de specifieke omstandigheden. Over het algemeen zijn hier enkele documenten die u mogelijk moet voorleggen:

- Identiteitsbewijs: Dit kan een geldig paspoort, identiteitskaart of rijbewijs zijn. Het is bedoeld om uw identiteit te verifiëren.

- Bewijs van inkomen: Geldschieters willen vaak bewijs zien dat u in staat bent om de lening terug te betalen. Dit kan worden aangetoond door salarisstrookjes, bankafschriften of belastingaangiften.

- Bankgegevens: U moet mogelijk uw bankrekeninggegevens verstrekken, zoals een bankafschrift waarop uw naam en rekeningnummer duidelijk zichtbaar zijn.

- Adresbewijs: Dit kan een recente energierekening, huurovereenkomst of officieel document zijn dat uw huidige adres bevestigt.

- Kredietgeschiedenis: Hoewel leningen tussen particulieren vaak toegankelijker zijn voor mensen met minder dan perfecte kredietgeschiedenis, kan het nog steeds nuttig zijn om uw kredietrapport te verstrekken om vertrouwen op te bouwen bij de geldschieter.

- Leningsovereenkomst: Zodra u een geldschieter heeft gevonden, moet u mogelijk een formele leningsovereenkomst opstellen die alle voorwaarden van de lening regelt. Dit document kan worden opgesteld met behulp van een juridisch adviseur om ervoor te zorgen dat alle relevante details zijn opgenomen.

Het is belangrijk om te onthouden dat de vereiste documenten kunnen variëren afhankelijk van de specifieke leningsovereenkomst en de geldschieter. Het is raadzaam om rechtstreeks contact op te nemen met de geldschieter om te informeren naar hun specifieke documentvereisten voordat u een aanvraag indient.

Is er een minimale of maximale looptijd voor een lening tussen particulieren?

Bij leningen tussen particulieren is er meestal geen strikte minimale of maximale looptijd. De looptijd van de lening kan worden bepaald door de overeenkomst tussen de geldschieter en de geldnemer. Het kan variëren van enkele maanden tot meerdere jaren, afhankelijk van de behoeften en afspraken van beide partijen.

Het is belangrijk om te benadrukken dat bij het aangaan van een lening tussen particulieren, beide partijen vrij zijn om de voorwaarden van de lening overeen te komen. Dit omvat ook het bepalen van de looptijd die het beste past bij hun individuele situatie en behoeften.

Het is echter verstandig om realistisch te zijn bij het vaststellen van de looptijd. Zowel geldschieters als geldnemers moeten rekening houden met factoren zoals het geleende bedrag, de rentevoet en de financiële mogelijkheden van beide partijen. Het is belangrijk om ervoor te zorgen dat de terugbetalingsperiode haalbaar is voor de geldnemer en dat deze voldoende tijd heeft om aan zijn betalingsverplichtingen te voldoen.

Het is altijd aan te raden om een duidelijke schriftelijke overeenkomst op te stellen waarin alle voorwaarden, inclusief de looptijd, duidelijk worden uiteengezet. Dit helpt eventuele misverstanden of geschillen in de toekomst te voorkomen.

Als u overweegt om een lening tussen particulieren aan te gaan, is het raadzaam om professioneel advies in te winnen en de lokale wetgeving met betrekking tot leningen en contracten te raadplegen om ervoor te zorgen dat uw overeenkomst juridisch bindend is en aan alle vereisten voldoet.

Kan ik mijn lening tussen particulieren vervroegd terugbetalen?

Ja, in de meeste gevallen kunt u uw lening tussen particulieren vervroegd terugbetalen. Het is echter belangrijk om de voorwaarden van uw leningsovereenkomst te controleren, omdat deze kunnen variëren afhankelijk van de specifieke afspraken die u met de geldschieter heeft gemaakt.

In sommige gevallen kan er een boete of vergoeding zijn voor vervroegde aflossing. Dit kan worden opgenomen in de overeenkomst om de geldschieter te compenseren voor het verlies aan rente-inkomsten als gevolg van vroegtijdige terugbetaling. Het is dus essentieel om deze kosten te begrijpen voordat u besluit uw lening vervroegd af te lossen.

Als er geen boete of vergoeding is voor vervroegde aflossing, kunt u gewoonlijk het openstaande saldo van uw lening volledig terugbetalen. Dit kan voordelig zijn omdat u rentekosten kunt besparen door eerder van uw schuld af te komen.

Het is echter altijd raadzaam om contact op te nemen met de geldschieter en hen op de hoogte te stellen van uw intentie om vervroegd terug te betalen. Zij kunnen u voorzien van specifieke instructies en informatie over eventuele kosten of procedures die moeten worden gevolgd.

Onthoud dat het naleven van de overeengekomen betalingsvoorwaarden en het tijdig communiceren met de geldschieter belangrijk is om een goede relatie en wederzijds begrip te behouden.

Wat is het verschil tussen een banklening en een lening tussen particulieren?

Een banklening en een lening tussen particulieren verschillen op verschillende manieren, waaronder de bron van financiering, de betrokken partijen, het leningsproces en de voorwaarden. Hier zijn enkele belangrijke verschillen tussen beide:

Bron van financiering: Een banklening wordt verstrekt door een financiële instelling, zoals een bank of kredietverstrekker. Deze instelling gebruikt deposito’s van klanten en andere bronnen om geld uit te lenen. Aan de andere kant wordt een lening tussen particulieren rechtstreeks verstrekt door individuen die bereid zijn om hun eigen geld uit te lenen.

Betrokken partijen: Bij een banklening zijn er twee hoofdrolspelers: de bank als kredietverstrekker en de klant als geldnemer. De bank beoordeelt de kredietwaardigheid van de klant en neemt beslissingen op basis van vastgestelde criteria. Bij een lening tussen particulieren zijn er ook twee partijen betrokken: de geldschieter (een individu) en de geldnemer (een ander individu). In dit geval kunnen zowel de geldschieter als de geldnemer direct met elkaar communiceren en onderhandelen over de voorwaarden.

Leningsproces: Bij een banklening is er vaak sprake van een gestandaardiseerd proces met strikte regels en procedures. De aanvraagprocedure kan langer duren vanwege het vereiste papierwerk, kredietcontroles en beoordelingen. Bij een lening tussen particulieren kan het proces sneller zijn omdat er minder bureaucratie is. De geldschieter en geldnemer kunnen direct met elkaar communiceren, de voorwaarden bespreken en een overeenkomst opstellen.

Voorwaarden: Bankleningen hebben vaak vaste rentetarieven en gestructureerde terugbetalingsplannen. Deze voorwaarden worden bepaald door de bank en zijn meestal niet onderhandelbaar. Bij leningen tussen particulieren kunnen de voorwaarden flexibeler zijn, omdat de geldschieter en geldnemer rechtstreeks met elkaar kunnen onderhandelen. Ze kunnen overeenkomen welke rentevoet, terugbetalingsperiode en andere voorwaarden het beste bij hen passen.

Risico’s: Het verkrijgen van een banklening biedt doorgaans meer bescherming voor zowel de kredietverstrekker als de klant. Banken hebben strikte regels en voorschriften om ervoor te zorgen dat leningen verantwoord worden verstrekt. Bij leningen tussen particulieren kan er minder bescherming zijn, omdat er geen financiële instelling betrokken is. Het is belangrijk dat beide partijen due diligence uitvoeren, zoals het controleren van elkaars kredietwaardigheid en het opstellen van een juridisch bindende overeenkomst.

Het kiezen tussen een banklening en een lening tussen particulieren hangt af van uw specifieke behoeften, omstandigheden en voorkeuren. Het is belangrijk om de verschillende opties te overwegen, inclusief hun voordelen en risico’s, voordat u een beslissing neemt.

Welke risico’s brengt het met zich mee om geld te lenen bij andere personen dan bij de bank?

Het lenen van geld bij andere personen in plaats van bij een bank brengt enkele risico’s met zich mee. Hier zijn enkele belangrijke risico’s om rekening mee te houden:

- Betrouwbaarheid van de geldschieter: Bij het lenen van geld van particulieren is het essentieel om de betrouwbaarheid van de geldschieter te beoordelen. Er bestaat een risico dat de persoon niet in staat is om aan zijn financiële verplichtingen te voldoen, waardoor u mogelijk uw geld niet terugkrijgt.

- Geen wettelijke bescherming: In tegenstelling tot leningen bij een bank, waarbij er vaak regelgeving en wettelijke bescherming is, ontbreekt dit vaak bij leningen tussen particulieren. Als er problemen ontstaan, kan het moeilijk zijn om juridische stappen te ondernemen of uw rechten af te dwingen.

- Hoge rentetarieven: Geld lenen bij particulieren kan gepaard gaan met hogere rentetarieven dan traditionele bankleningen. Dit komt doordat particuliere geldschieters hogere risico’s nemen door direct aan individuen uit te lenen zonder tussenkomst van een financiële instelling.

- Beperkte flexibiliteit: Bankleningen bieden vaak flexibele voorwaarden en mogelijkheden tot herstructurering als uw financiële situatie verandert. Bij leningen tussen particulieren kan het moeilijker zijn om dergelijke flexibiliteit te verkrijgen, omdat de voorwaarden meestal worden bepaald door onderlinge overeenkomsten.

- Privacyrisico’s: Het delen van persoonlijke financiële informatie met particuliere geldschieters brengt privacyrisico’s met zich mee. Het is belangrijk om ervoor te zorgen dat uw gegevens veilig worden bewaard en niet worden misbruikt.

Het is essentieel om grondig onderzoek te doen, een duidelijke overeenkomst op te stellen en open communicatie te behouden bij het aangaan van leningen tussen particulieren. Het is ook raadzaam om juridisch advies in te winnen om uw belangen te beschermen en ervoor te zorgen dat u zich bewust bent van de mogelijke risico’s voordat u een dergelijke lening aangaat.

Is er toezicht op partijloze leningsovereenkomsten in België?

Ja, in België is er toezicht op leningsovereenkomsten, inclusief leningen tussen particulieren. Hoewel er geen specifieke regelgeving is die uitsluitend van toepassing is op leningen tussen particulieren, vallen deze overeenkomsten onder het algemene wettelijke kader voor consumentenkrediet en financiële diensten.

De Belgische wetgeving biedt bescherming aan consumenten die geld lenen, ongeacht of dit gebeurt via een bankinstelling of rechtstreeks van een particulier. De wet bepaalt bijvoorbeeld dat kredietverstrekkers verplicht zijn om de consument te informeren over de kosten, rentevoeten en voorwaarden van de lening. Daarnaast moet het kredietcontract schriftelijk worden vastgelegd en moeten beide partijen een exemplaar ontvangen.

Daarnaast houdt de Autoriteit voor Financiële Diensten en Markten (FSMA) toezicht op financiële instellingen en heeft zij als taak om de belangen van consumenten te beschermen. Hoewel de FSMA voornamelijk gericht is op banken en andere financiële instellingen, kan zij ook optreden tegen onrechtmatige praktijken binnen leningen tussen particulieren als deze als illegaal of schadelijk worden beschouwd.

Het is echter belangrijk op te merken dat het toezicht op individuele partijloze leningsovereenkomsten beperkt kan zijn. Het naleven van de wettelijke vereisten en het zorgvuldig handelen bij het aangaan van een dergelijke overeenkomst blijft de verantwoordelijkheid van de betrokken partijen. Het is altijd raadzaam om juridisch advies in te winnen en de nodige voorzorgsmaatregelen te nemen om uw belangen te beschermen bij het afsluiten van een lening tussen particulieren.