Alles wat u moet weten over de rente bij het afsluiten van een lening

Leningen zijn een veelvoorkomende manier om geld te lenen voor verschillende doeleinden, zoals het kopen van een huis, het betalen van studiekosten of het financieren van een bedrijf. Bij het afsluiten van een lening is de rente een belangrijk onderdeel om rekening mee te houden.

De rente is de vergoeding die u betaalt aan de kredietverstrekker voor het lenen van geld. Dit bedrag wordt bepaald door verschillende factoren, zoals de hoogte van het geleende bedrag, de looptijd van de lening en uw kredietwaardigheid.

Het is belangrijk om te begrijpen dat hoe hoger de rente is, hoe meer u uiteindelijk betaalt voor uw lening. Daarom is het altijd verstandig om verschillende opties te vergelijken voordat u een lening afsluit. Zo kunt u ervoor zorgen dat u niet te veel betaalt en dat uw maandelijkse aflossingen binnen uw budget passen.

Bij het vergelijken van leningen moet u niet alleen letten op de rente, maar ook op andere kosten, zoals administratiekosten en boetes bij vervroegde aflossing. Het kan ook handig zijn om na te gaan of er speciale aanbiedingen of kortingen beschikbaar zijn voor bepaalde doelgroepen, zoals studenten of senioren.

Het is belangrijk om verantwoordelijkheid te nemen bij het afsluiten van een lening en ervoor te zorgen dat u deze op tijd terugbetaalt. Als u niet in staat bent om uw maandelijkse aflossingen te doen, kan dit leiden tot extra kosten en kan uw kredietwaardigheid worden aangetast.

In het algemeen geldt dat hoe hoger de rente is, hoe risicovoller de lening is voor de kredietverstrekker. Daarom kan het moeilijker zijn om een lening te krijgen met een lage rente als u een slechte kredietwaardigheid heeft. Het is daarom belangrijk om uw financiële situatie zorgvuldig te evalueren voordat u een lening afsluit.

In conclusie, bij het afsluiten van een lening moet u rekening houden met de rente en andere kosten. Het vergelijken van verschillende opties kan u helpen om de beste deal te vinden die past bij uw financiële situatie. Maar vergeet niet dat het belangrijk is om verantwoordelijkheid te nemen bij het afsluiten van een lening en ervoor te zorgen dat u deze op tijd terugbetaalt.

Veelgestelde vragen over leningrente: rentetarieven, aanvragen, voorwaarden, kosten, leenlimiet en terugbetaling

- Wat is de rente op een lening?

- Hoe kan ik een lening aanvragen?

- Welke voorwaarden gelden er voor een lening?

- Wat zijn de kosten van een lening?

- Hoeveel kan ik lenen?

- Wat als ik mijn lening niet kan terugbetalen?

Wat is de rente op een lening?

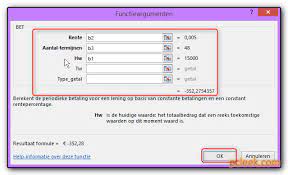

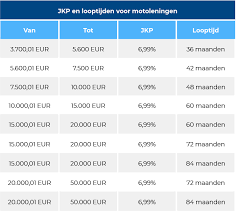

De rente op een lening is de vergoeding die u betaalt aan de kredietverstrekker voor het lenen van geld. Dit bedrag wordt bepaald door verschillende factoren, zoals de hoogte van het geleende bedrag, de looptijd van de lening en uw kredietwaardigheid. De rente wordt meestal uitgedrukt als een percentage van het geleende bedrag en kan variëren afhankelijk van het type lening en de kredietverstrekker. Over het algemeen geldt dat hoe hoger de rente is, hoe meer u uiteindelijk betaalt voor uw lening. Het is daarom belangrijk om verschillende opties te vergelijken voordat u een lening afsluit om ervoor te zorgen dat u niet te veel betaalt en dat uw maandelijkse aflossingen binnen uw budget passen.

Hoe kan ik een lening aanvragen?

Er zijn verschillende manieren om een lening aan te vragen, afhankelijk van het type lening dat u wilt en de kredietverstrekker waar u voor kiest. Hier zijn enkele algemene stappen die u kunt volgen om een lening aan te vragen:

- Bepaal het type lening dat u nodig heeft: Er zijn verschillende soorten leningen, zoals persoonlijke leningen, autoleningen, hypotheken en zakelijke leningen. Kies de lening die het beste past bij uw behoeften.

- Controleer uw kredietwaardigheid: Uw kredietwaardigheid is een belangrijke factor bij het bepalen van uw rentetarief en of u in aanmerking komt voor een lening. Controleer uw credit score voordat u begint met het aanvragen van een lening.

- Vergelijk verschillende kredietverstrekkers: Vergelijk rentetarieven, voorwaarden en kosten van verschillende kredietverstrekkers om de beste optie voor u te vinden.

- Verzamel documentatie: Kredietverstrekkers zullen vaak documentatie nodig hebben, zoals loonstrookjes, bankafschriften en belastingaangiften om uw inkomen en financiële situatie te verifiëren.

- Vul de aanvraag in: Vul het aanvraagformulier in met de gevraagde informatie en documentatie.

- Wacht op goedkeuring: Nadat u de aanvraag heeft ingediend, zal de kredietverstrekker deze beoordelen en beslissen of u in aanmerking komt voor de lening.

- Ontvang het geleende bedrag: Als uw lening is goedgekeurd, ontvangt u het geleende bedrag op uw bankrekening.

Het proces van het aanvragen van een lening kan variëren afhankelijk van de kredietverstrekker en het type lening dat u aanvraagt. Het is belangrijk om zorgvuldig te onderzoeken en te vergelijken voordat u een beslissing neemt.

Welke voorwaarden gelden er voor een lening?

Er zijn verschillende voorwaarden die van toepassing zijn op leningen, afhankelijk van de kredietverstrekker en het type lening dat u aanvraagt. Hier zijn enkele algemene voorwaarden die vaak gelden voor leningen:

- Kredietwaardigheid: Kredietverstrekkers zullen uw kredietwaardigheid beoordelen om te bepalen of u in aanmerking komt voor een lening en tegen welke rentevoet. Dit omvat onder meer uw betaalgeschiedenis, inkomen, werkgelegenheidsstatus en schulden.

- Inkomen: U moet meestal een vast inkomen hebben om in aanmerking te komen voor een lening. Dit kan in de vorm van loon, salaris of andere bronnen van inkomsten.

- Leeftijd: De meeste kredietverstrekkers vereisen dat u minimaal 18 jaar oud bent om een lening aan te vragen.

- Leningbedrag: Er is vaak een minimum- en maximumbedrag dat u kunt lenen, afhankelijk van de kredietverstrekker en het type lening.

- Rentetarief: Het rentetarief is het bedrag dat u betaalt bovenop het geleende bedrag als vergoeding voor het gebruik van het geld. Het rentetarief kan variëren afhankelijk van verschillende factoren, waaronder uw kredietwaardigheid, de looptijd van de lening en de marktomstandigheden.

- Looptijd: De looptijd is de periode waarin u de lening moet terugbetalen. Dit kan variëren van enkele maanden tot enkele jaren, afhankelijk van de kredietverstrekker en het type lening.

- Terugbetalingsplan: U moet een terugbetalingsplan opstellen dat aangeeft hoe u de lening zult terugbetalen, inclusief de aflossingen en eventuele rente.

- Onderpand: Sommige leningen vereisen dat u onderpand verstrekt, zoals een huis of auto, om de lening te beveiligen.

Het is belangrijk om deze voorwaarden zorgvuldig te overwegen voordat u een lening aanvraagt. Zorg ervoor dat u begrijpt wat er van u wordt verwacht en dat u in staat bent om aan uw verplichtingen te voldoen voordat u zich vastlegt aan een lening.

Wat zijn de kosten van een lening?

De kosten van een lening bestaan uit verschillende onderdelen. Hieronder worden de belangrijkste kostenposten toegelicht:

- Rente: Dit is het bedrag dat u betaalt aan de kredietverstrekker voor het lenen van geld. De rente wordt berekend als een percentage van het geleende bedrag en kan variëren afhankelijk van de hoogte van de lening, de looptijd en uw kredietwaardigheid.

- Afsluitprovisie: Dit is een eenmalige vergoeding die u betaalt aan de kredietverstrekker voor het afsluiten van de lening. De hoogte van deze provisie kan variëren en hangt af van de kredietverstrekker.

- Administratiekosten: Dit zijn kosten die in rekening worden gebracht voor het administratief verwerken van uw lening. Deze kosten kunnen bijvoorbeeld bestaan uit het opstellen van contracten, het controleren van uw kredietwaardigheid en het versturen van facturen.

- Boeterente: Als u besluit om uw lening vervroegd af te lossen, kan dit leiden tot extra kosten in de vorm van boeterente. Dit is een vergoeding die u betaalt aan de kredietverstrekker omdat deze hierdoor rente-inkomsten misloopt.

- Verzekeringen: Bij sommige leningen is het verplicht om ook een verzekering af te sluiten, zoals bijvoorbeeld bij een hypotheeklening waarbij u verplicht bent om een overlijdensrisicoverzekering af te sluiten.

Het is belangrijk om goed op de hoogte te zijn van alle kosten die verbonden zijn aan een lening voordat u deze afsluit. Door verschillende opties te vergelijken en goed te letten op de verschillende kostenposten, kunt u ervoor zorgen dat u de beste deal vindt die past bij uw financiële situatie.

Hoeveel kan ik lenen?

Hoeveel u kunt lenen hangt af van verschillende factoren, zoals uw inkomen, uw uitgaven en uw kredietwaardigheid. Over het algemeen geldt dat hoe hoger uw inkomen en hoe beter uw kredietwaardigheid is, hoe meer u kunt lenen.

Bij het bepalen van hoeveel u kunt lenen, houden kredietverstrekkers rekening met uw maandelijkse inkomsten en uitgaven. Ze willen er zeker van zijn dat u in staat bent om de lening terug te betalen zonder financiële problemen te krijgen. Daarom kijken ze naar uw vaste lasten, zoals huur of hypotheekbetalingen, gas- en elektriciteitsrekeningen, verzekeringen en andere uitgaven.

Ook wordt er gekeken naar uw schuldenlast en eventuele andere financiële verplichtingen die u heeft. Als u bijvoorbeeld al een lening heeft lopen of creditcardschuld heeft, kan dit invloed hebben op de hoogte van het bedrag dat u kunt lenen.

Het is belangrijk om te onthouden dat het afsluiten van een lening verantwoordelijkheid met zich meebrengt. Het is niet alleen belangrijk om te weten hoeveel u kunt lenen, maar ook of u de maandelijkse aflossingen op tijd kunt doen zonder financiële problemen te krijgen.

Daarom is het altijd aan te raden om goed na te denken voordat u een lening afsluit en om verschillende opties te vergelijken voordat u een definitieve beslissing neemt. Zo kunt u ervoor zorgen dat u een lening afsluit die past bij uw financiële situatie en die u op verantwoorde wijze kunt terugbetalen.

Wat als ik mijn lening niet kan terugbetalen?

Als u een lening heeft afgesloten en u merkt dat u de maandelijkse aflossingen niet kunt betalen, is het belangrijk om zo snel mogelijk contact op te nemen met uw kredietverstrekker. Door proactief te zijn en open te communiceren, kunt u samen met de kredietverstrekker werken aan een oplossing.

In sommige gevallen kan de kredietverstrekker bijvoorbeeld een betalingsregeling treffen, waarbij u tijdelijk minder of geen aflossingen hoeft te doen. Dit kan u helpen om financieel weer op de rails te komen en uw lening op lange termijn terug te betalen.

Als u helemaal niet in staat bent om uw lening terug te betalen, kan het zijn dat de kredietverstrekker andere stappen onderneemt om het geld terug te vorderen. Dit kan bijvoorbeeld leiden tot extra kosten, rente of boetes. In sommige gevallen kan dit ook leiden tot juridische stappen of zelfs beslaglegging van uw eigendommen.

Het is daarom belangrijk om altijd verantwoordelijkheid te nemen bij het afsluiten van een lening en ervoor te zorgen dat u deze op tijd en volgens afspraak terugbetaalt. Als u problemen ondervindt bij het terugbetalen van uw lening, neem dan zo snel mogelijk contact op met uw kredietverstrekker om samen aan een oplossing te werken.