Financiële flexibiliteit op lange termijn: De voordelen van een persoonlijke lening van 10 jaar

Een persoonlijke lening van 10 jaar: Financiële flexibiliteit voor de lange termijn

Wanneer u op zoek bent naar een manier om uw financiële doelen te realiseren, kan een persoonlijke lening van 10 jaar een aantrekkelijke optie zijn. Met deze lening kunt u een aanzienlijk bedrag lenen en dit over een langere periode terugbetalen, waardoor u meer flexibiliteit krijgt bij het beheren van uw budget.

Een persoonlijke lening van 10 jaar biedt verschillende voordelen ten opzichte van kortlopende leningen. Allereerst kunt u met deze langere looptijd genieten van lagere maandelijkse aflossingen. Dit kan vooral handig zijn als u behoefte heeft aan extra financiële ruimte om andere belangrijke uitgaven te kunnen doen. U kunt bijvoorbeeld denken aan het renoveren van uw huis, het kopen van een nieuwe auto of het financieren van uw kinderen hun studie.

Bovendien biedt de langere looptijd ook stabiliteit en gemoedsrust. U weet precies wat uw maandelijkse betaling zal zijn gedurende de volledige looptijd van de lening, waardoor u beter kunt plannen en budgetteren voor de toekomst. Dit helpt om onverwachte financiële verrassingen te voorkomen en geeft u gemoedsrust in tijden waarin financiële zekerheid belangrijk is.

Het verkrijgen van een persoonlijke lening van 10 jaar is over het algemeen relatief eenvoudig. U moet aan bepaalde criteria voldoen, zoals een stabiel inkomen en een goede kredietwaardigheid. Het is belangrijk om te onthouden dat het lenen van geld altijd verantwoordelijkheid met zich meebrengt. Zorg ervoor dat u de voorwaarden en kosten van de lening volledig begrijpt voordat u een beslissing neemt.

Een persoonlijke lening van 10 jaar kan een slimme keuze zijn voor mensen die op zoek zijn naar financiële flexibiliteit op de lange termijn. Het stelt u in staat om uw doelen te bereiken zonder uw budget te zwaar te belasten en biedt gemoedsrust door stabiele maandelijkse betalingen. Als u geïnteresseerd bent in het verkennen van deze optie, kunt u contact opnemen met verschillende financiële instellingen om meer informatie te krijgen over hun aanbod en voorwaarden.

Onthoud altijd dat het belangrijk is om verstandig om te gaan met leningen en alleen te lenen wat u zich kunt veroorloven terug te betalen. Wees proactief in het vergelijken van verschillende aanbieders en zoek naar de beste voorwaarden die passen bij uw financiële situatie. Met de juiste planning en verantwoordelijkheid kan een persoonlijke lening van 10 jaar u helpen uw doelen te bereiken zonder onnodige financiële stress.

7 tips voor het afsluiten van een persoonlijke lening van 10 jaar: zorg voor een goede kredietwaardigheid, vergelijk kredietverstrekkers, kies flexibele aflossings

- Zorg ervoor dat je een goede kredietwaardigheid hebt alvorens een persoonlijke lening aan te gaan.

- Vergelijk verschillende kredietverstrekkers om de beste rentevoet en voorwaarden te vinden.

- Kies een lening met flexibele aflossingsmogelijkheden, zoals extra inleg of vroegtijdige aflossing zonder extra kosten.

- Bepaal je maximale maandelijkse betaling, gezien je inkomen en uitgavenpatroon, zodat je altijd op tijd kan afbetalen.

- Let op de totale kostprijs van de lening (rente + eventuele andere kosten) om nare verrassingen te voorkomen bij het afsluiten van de leningovereenkomst.

- Neem contact op met een exper t als je twijfels hebt over welke lening het best bij jou past en wat de financiële gevolgen daarvan zijn .

- Zorg er altijd voor dat je alle informatie die nodig is om eerlijk en verantwoordelijk geld lenen te beoordelen , zoals rentepercentages , looptijden , maandelijkse betaling bedragen etc., goed begrijpt voordat je besluit tot het afsluiten van een persoonlijke lening 10 jaar

Zorg ervoor dat je een goede kredietwaardigheid hebt alvorens een persoonlijke lening aan te gaan.

Wanneer je overweegt om een persoonlijke lening van 10 jaar af te sluiten, is het van essentieel belang om ervoor te zorgen dat je een goede kredietwaardigheid hebt. Je kredietwaardigheid speelt namelijk een grote rol bij het verkrijgen van gunstige voorwaarden en rentetarieven voor je lening.

Wat is kredietwaardigheid? Kredietwaardigheid verwijst naar de mate waarin financiële instellingen vertrouwen hebben in jouw vermogen om de lening terug te betalen. Het wordt bepaald door verschillende factoren, zoals je inkomsten, uitgaven, schuldenlast en betalingsgeschiedenis. Een goede kredietwaardigheid geeft aan dat je financieel verantwoordelijk bent en op tijd je betalingsverplichtingen nakomt.

Waarom is een goede kredietwaardigheid belangrijk bij het aanvragen van een persoonlijke lening van 10 jaar? Financiële instellingen gebruiken je kredietwaardigheid als een indicator voor het risico dat ze nemen door jou geld te lenen. Als je een goede kredietwaardigheid hebt, zullen banken en andere geldverstrekkers meer vertrouwen hebben in jouw vermogen om de lening terug te betalen. Dit kan resulteren in lagere rentetarieven en gunstige voorwaarden.

Hoe kun je zorgen voor een goede kredietwaardigheid? Er zijn verschillende stappen die je kunt nemen om je kredietwaardigheid te verbeteren. Ten eerste is het belangrijk om je financiële verplichtingen op tijd na te komen. Zorg ervoor dat je rekeningen, leningen en creditcardbetalingen altijd op tijd betaalt. Vermijd ook het hebben van te veel schulden, omdat dit een negatieve invloed kan hebben op je kredietwaardigheid.

Daarnaast is het verstandig om je kredietrapport regelmatig te controleren. Dit rapport geeft een overzicht van je financiële geschiedenis en kredietactiviteiten. Door eventuele fouten of onnauwkeurigheden in je rapport te corrigeren, kun je ervoor zorgen dat je kredietwaardigheid correct wordt weergegeven.

Kortom, voordat je een persoonlijke lening van 10 jaar aangaat, is het cruciaal om ervoor te zorgen dat je een goede kredietwaardigheid hebt. Een goede kredietwaardigheid opent de deuren naar gunstige rentetarieven en voorwaarden voor jouw lening. Neem de nodige stappen om je financiële verplichtingen na te komen en controleer regelmatig je kredietrapport om eventuele fouten te corrigeren. Op die manier kun je met vertrouwen de juiste lening afsluiten die past bij jouw financiële situatie.

Vergelijk verschillende kredietverstrekkers om de beste rentevoet en voorwaarden te vinden.

Een persoonlijke lening van 10 jaar kan een slimme keuze zijn als u behoefte heeft aan financiële flexibiliteit op de lange termijn. Maar voordat u zich committeert aan een bepaalde lening, is het belangrijk om verschillende kredietverstrekkers te vergelijken om de beste rentevoet en voorwaarden te vinden.

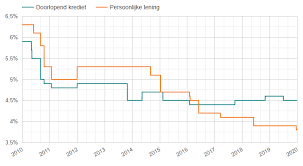

Het vergelijken van kredietverstrekkers is essentieel om ervoor te zorgen dat u de meest gunstige lening krijgt die past bij uw financiële situatie. Elke kredietverstrekker hanteert zijn eigen rentetarieven en voorwaarden, dus het loont de moeite om rond te shoppen voordat u een definitieve beslissing neemt.

Begin met het verzamelen van informatie over verschillende kredietverstrekkers. Bekijk hun websites, lees reviews en vraag advies aan vrienden of familie die mogelijk ervaring hebben met persoonlijke leningen. Let hierbij vooral op de rentevoeten die zij hanteren, aangezien dit een directe invloed heeft op uw maandelijkse aflossingen.

Vervolgens kunt u gebruikmaken van online vergelijkingswebsites of contact opnemen met individuele kredietverstrekkers om offertes aan te vragen. Door offertes te vergelijken, kunt u een duidelijk beeld krijgen van wat elke kredietverstrekker kan bieden en welke voorwaarden het beste bij uw behoeften passen.

Bij het vergelijken van verschillende kredietverstrekkers is het niet alleen belangrijk om naar de rentevoet te kijken, maar ook naar andere voorwaarden zoals de looptijd van de lening, eventuele extra kosten en flexibiliteit bij het aflossen. Deze factoren kunnen allemaal van invloed zijn op de totale kosten van de lening en uw vermogen om deze comfortabel terug te betalen.

Het vergelijken van kredietverstrekkers kan even tijd en moeite kosten, maar het is een belangrijke stap om ervoor te zorgen dat u de beste deal krijgt. Het kan u helpen om geld te besparen op rentekosten en ervoor zorgen dat u een lening afsluit die goed past bij uw financiële situatie.

Dus voordat u zich vastlegt op een persoonlijke lening van 10 jaar, neem de tijd om verschillende kredietverstrekkers te vergelijken. Door dit te doen, kunt u er zeker van zijn dat u de beste rentevoet en voorwaarden vindt die passen bij uw behoeften en doelen.

Kies een lening met flexibele aflossingsmogelijkheden, zoals extra inleg of vroegtijdige aflossing zonder extra kosten.

Wanneer u een persoonlijke lening van 10 jaar overweegt, is het belangrijk om te kijken naar de aflossingsmogelijkheden die de lening biedt. Een tip die u kan helpen bij het maken van een verstandige keuze is om te kiezen voor een lening met flexibele aflossingsmogelijkheden, zoals extra inleg of vroegtijdige aflossing zonder extra kosten.

Flexibele aflossingsmogelijkheden kunnen van groot belang zijn, omdat uw financiële situatie in de loop van de tijd kan veranderen. Het kan voorkomen dat u in sommige maanden meer financiële ruimte heeft en graag extra wilt aflossen op uw lening. Door te kiezen voor een lening met deze mogelijkheid, kunt u sneller schulden afbetalen en mogelijk rentekosten besparen.

Daarnaast kan het voorkomen dat u op een bepaald moment in staat bent om uw lening volledig vroegtijdig af te lossen. Dit kan bijvoorbeeld gebeuren als u onverwacht extra geld ontvangt of als uw financiële situatie verbetert. Het hebben van de mogelijkheid om vroegtijdig af te lossen zonder extra kosten geeft u de vrijheid en flexibiliteit om uw lening sneller af te betalen en mogelijk rentekosten te verminderen.

Bij het vergelijken van verschillende aanbieders van persoonlijke leningen is het dus verstandig om aandacht te besteden aan deze flexibele aflossingsmogelijkheden. Lees de voorwaarden zorgvuldig door en controleer of er beperkingen zijn op extra inleg of vroegtijdige aflossing. Kies voor een lening die u de vrijheid geeft om uw financiële situatie aan te passen en uw lening sneller af te lossen als u dat wilt.

Het kiezen van een lening met flexibele aflossingsmogelijkheden kan u helpen om meer controle te hebben over uw financiële toekomst. Het stelt u in staat om uw lening op uw eigen tempo af te betalen en biedt de mogelijkheid om sneller schuldenvrij te zijn. Neem de tijd om verschillende aanbieders te vergelijken en kies verstandig. Met de juiste lening kunt u uw doelen bereiken zonder onnodige beperkingen of extra kosten.

Bepaal je maximale maandelijkse betaling, gezien je inkomen en uitgavenpatroon, zodat je altijd op tijd kan afbetalen.

Een persoonlijke lening van 10 jaar kan een effectieve manier zijn om uw financiële doelen te bereiken. Of het nu gaat om het renoveren van uw huis, het financieren van een grote aankoop of het consolideren van schulden, het is belangrijk om verstandig en verantwoordelijk te lenen. Een essentiële tip bij het afsluiten van een persoonlijke lening van 10 jaar is om uw maximale maandelijkse betaling te bepalen op basis van uw inkomen en uitgavenpatroon.

Het is cruciaal om realistisch te zijn over wat u zich kunt veroorloven om maandelijks aan de lening terug te betalen. Begin met het grondig analyseren van uw inkomsten en uitgaven. Maak een overzicht van al uw vaste lasten, zoals huur of hypotheekbetalingen, nutsvoorzieningen, verzekeringen en andere rekeningen. Vergeet ook niet variabele kosten zoals boodschappen, transport en recreatie op te nemen.

Nadat u een duidelijk beeld heeft gekregen van uw financiële situatie, kunt u bepalen hoeveel geld u maandelijks kunt toewijzen aan de afbetaling van de persoonlijke lening. Het is verstandig om een buffer in te bouwen voor onvoorziene uitgaven of noodgevallen, zodat u altijd op tijd kunt blijven afbetalen zonder in financiële problemen te komen.

Het vaststellen van uw maximale maandelijkse betaling helpt u ook bij het vergelijken van verschillende leningsopties. Door te weten hoeveel u zich kunt veroorloven, kunt u leningen selecteren die binnen uw budget passen en de beste voorwaarden bieden. Houd rekening met factoren zoals rentetarieven, looptijd en eventuele extra kosten.

Onthoud dat het belangrijk is om realistisch te blijven en niet meer te lenen dan u zich kunt veroorloven terug te betalen. Het niet kunnen voldoen aan uw maandelijkse betalingen kan leiden tot financiële stress en negatieve gevolgen hebben voor uw kredietwaardigheid. Door uw maximale maandelijkse betaling zorgvuldig te bepalen, zorgt u ervoor dat u altijd op tijd kunt afbetalen en uw financiële gezondheid behoudt.

Het afsluiten van een persoonlijke lening van 10 jaar kan een slimme keuze zijn, maar het is belangrijk om verantwoordelijkheid te tonen bij het bepalen van uw maandelijkse betaling. Neem de tijd om uw financiën grondig te evalueren en wees realistisch over wat u zich kunt veroorloven. Op deze manier kunt u optimaal profiteren van de voordelen van een persoonlijke lening zonder in financiële problemen te komen.

Let op de totale kostprijs van de lening (rente + eventuele andere kosten) om nare verrassingen te voorkomen bij het afsluiten van de leningovereenkomst.

Bij het afsluiten van een persoonlijke lening van 10 jaar is het belangrijk om aandacht te besteden aan de totale kostprijs van de lening. Naast de rente kunnen er namelijk ook andere kosten verbonden zijn aan de leningovereenkomst. Door hier op te letten, kunt u nare verrassingen voorkomen en ervoor zorgen dat u een weloverwogen beslissing neemt.

De totale kostprijs van een lening omvat niet alleen de rente, maar ook eventuele andere kosten zoals administratiekosten, dossierkosten of verzekeringen. Deze kosten kunnen variëren per kredietverstrekker en kunnen een aanzienlijke invloed hebben op de uiteindelijke prijs die u betaalt voor uw lening.

Om onaangename verrassingen te voorkomen, is het daarom belangrijk om bij het vergelijken van verschillende leningaanbieders niet alleen naar de rente te kijken, maar ook naar de bijkomende kosten. Vraag altijd om een duidelijk overzicht van alle kosten die in rekening worden gebracht en lees de leningovereenkomst zorgvuldig door voordat u deze ondertekent.

Het berekenen van de totale kostprijs van een lening kan soms lastig zijn, omdat dit afhangt van verschillende factoren zoals het geleende bedrag, de looptijd en uw persoonlijke situatie. Gelukkig bieden veel kredietverstrekkers online tools aan waarmee u eenvoudig een indicatie kunt krijgen van de totale kostprijs.

Door aandacht te besteden aan zowel de rente als de eventuele andere kosten, kunt u een weloverwogen beslissing nemen bij het afsluiten van een persoonlijke lening van 10 jaar. Het vergelijken van verschillende aanbieders en het zorgvuldig lezen van de leningovereenkomst helpt u om de beste optie te kiezen die past bij uw financiële situatie en doelen.

Onthoud dat het belangrijk is om verantwoordelijkheid te nemen bij het aangaan van een lening en alleen te lenen wat u zich kunt veroorloven terug te betalen. Door goed op de totale kostprijs te letten, voorkomt u onaangename verrassingen en kunt u met vertrouwen uw persoonlijke lening aangaan.

Neem contact op met een exper t als je twijfels hebt over welke lening het best bij jou past en wat de financiële gevolgen daarvan zijn .

Heb je twijfels over welke lening het beste bij jou past en wat de financiële gevolgen daarvan zijn? Het is begrijpelijk dat het kiezen van de juiste persoonlijke lening een belangrijke beslissing is, en het kan verwarrend zijn om alle opties te overwegen. Daarom is het een goed idee om contact op te nemen met een expert op dit gebied.

Een financieel expert kan je helpen bij het begrijpen van de verschillende leningmogelijkheden die beschikbaar zijn en hoe deze van invloed kunnen zijn op je financiële situatie. Ze kunnen je adviseren over de voor- en nadelen van een persoonlijke lening van 10 jaar in vergelijking met andere leenvormen, zoals kortlopende leningen of leningen met variabele rente.

Door met een expert te praten, kun je ook meer inzicht krijgen in de kosten en voorwaarden van de lening. Ze kunnen je helpen bij het berekenen van de maandelijkse aflossingen en het totale bedrag dat je uiteindelijk zult terugbetalen. Dit helpt je om realistische verwachtingen te hebben en ervoor te zorgen dat je geen onaangename verrassingen tegenkomt tijdens de looptijd van de lening.

Bovendien kan een expert ook rekening houden met jouw specifieke financiële situatie, zoals inkomen, uitgaven en kredietgeschiedenis. Op basis hiervan kunnen ze advies op maat geven over welke lening het beste bij jouw behoeften past en welke financiële gevolgen dit met zich meebrengt. Dit kan je helpen om een weloverwogen beslissing te nemen en de lening te kiezen die het beste bij jouw individuele omstandigheden past.

Kortom, als je twijfels hebt over welke lening het beste bij jou past en wat de financiële gevolgen daarvan zijn, aarzel dan niet om contact op te nemen met een expert. Ze kunnen je begeleiden en adviseren gedurende het hele proces, zodat je een weloverwogen keuze kunt maken en financiële gemoedsrust kunt hebben.

Zorg er altijd voor dat je alle informatie die nodig is om eerlijk en verantwoordelijk geld lenen te beoordelen , zoals rentepercentages , looptijden , maandelijkse betaling bedragen etc., goed begrijpt voordat je besluit tot het afsluiten van een persoonlijke lening 10 jaar

Het afsluiten van een persoonlijke lening van 10 jaar is een belangrijke financiële beslissing die zorgvuldige overweging vereist. Voordat u zich verbindt aan een dergelijke lening, is het essentieel om alle benodigde informatie te begrijpen en te beoordelen om eerlijk en verantwoordelijk geld te lenen.

Een van de eerste aspecten waar u op moet letten, zijn de rentepercentages. Dit percentage bepaalt hoeveel rente u maandelijks betaalt op uw lening. Het is belangrijk om verschillende aanbieders te vergelijken en te zoeken naar de meest gunstige rentetarieven die passen bij uw financiële situatie.

Daarnaast moet u ook rekening houden met de looptijd van de lening. Een persoonlijke lening van 10 jaar betekent dat u gedurende 10 jaar maandelijkse betalingen zult doen. Het is belangrijk om realistisch te zijn over uw vermogen om deze betalingen gedurende de gehele looptijd van de lening te kunnen voldoen. Overweeg uw huidige financiële situatie en toekomstige plannen voordat u zich vastlegt op een lange looptijd.

Het begrijpen van het maandelijkse betalingsbedrag is ook cruciaal. U moet ervoor zorgen dat dit bedrag past binnen uw budget en dat u het consistent kunt betalen gedurende de hele looptijd van de lening. Zorg ervoor dat u rekening houdt met andere uitgaven en financiële verplichtingen die u heeft.

Tot slot is het ook belangrijk om volledig op de hoogte te zijn van eventuele extra kosten of voorwaarden die verbonden zijn aan de persoonlijke lening. Lees alle documenten zorgvuldig door en vraag om verduidelijking indien nodig. Wees proactief in het stellen van vragen en zorg ervoor dat u een duidelijk beeld heeft van alle aspecten van de lening voordat u een definitieve beslissing neemt.

Het begrijpen van alle informatie met betrekking tot rentepercentages, looptijden, maandelijkse betalingsbedragen en andere voorwaarden is essentieel bij het afsluiten van een persoonlijke lening van 10 jaar. Door deze informatie grondig te beoordelen, kunt u een weloverwogen beslissing nemen die past bij uw financiële situatie en doelstellingen. Vergeet niet dat verantwoordelijk lenen cruciaal is om uw financiële stabiliteit te behouden en onnodige problemen te voorkomen.