Als u op zoek bent naar een lening van 50.000 euro, dan bent u bij ons aan het juiste adres. Of het nu gaat om het financieren van een grote aankoop, het consolideren van bestaande schulden of het starten van een nieuw project, wij begrijpen dat soms extra financiële middelen nodig zijn.

Een lening van 50.000 euro kan u helpen om uw plannen te realiseren en uw doelen te bereiken. Het kan u de flexibiliteit bieden om uw dromen na te jagen zonder dat u zich zorgen hoeft te maken over de financiële beperkingen.

Bij het aanvragen van een lening van dit bedrag zijn er verschillende factoren waarmee rekening moet worden gehouden. Ten eerste is uw kredietwaardigheid belangrijk. Geldverstrekkers willen er zeker van zijn dat u in staat bent om de lening terug te betalen binnen de afgesproken termijn. Een goede kredietgeschiedenis en een stabiel inkomen kunnen hierbij helpen.

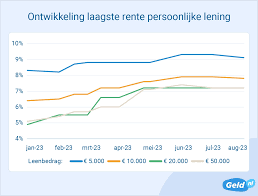

Daarnaast is het belangrijk om na te denken over de looptijd en de rentevoet van de lening. Een langere looptijd kan lagere maandelijkse aflossingen betekenen, maar houd er rekening mee dat dit ook tot meer rentekosten kan leiden op lange termijn. Een hogere rentevoet kan daarentegen resulteren in hogere maandelijkse aflossingen, maar kan op lange termijn kosten besparen.

Voordat u een beslissing neemt over een lening van 50.000 euro, is het verstandig om verschillende geldverstrekkers te vergelijken. Dit stelt u in staat om de beste voorwaarden en tarieven te vinden die passen bij uw financiële situatie.

Bij het aanvragen van een lening is het ook belangrijk om realistisch te zijn over uw terugbetalingscapaciteit. Zorg ervoor dat u een budget opstelt en bereken wat u zich kunt veroorloven om maandelijks terug te betalen. Het is essentieel om ervoor te zorgen dat de lening past binnen uw financiële mogelijkheden en dat u niet in financiële problemen komt.

Een lening van 50.000 euro kan een waardevol instrument zijn om uw doelen te bereiken, maar het is belangrijk om verantwoordelijkheid te nemen en zorgvuldig na te denken over uw beslissing. Neem de tijd om verschillende opties te onderzoeken, vergelijk geldverstrekkers en lees de voorwaarden grondig door voordat u zich committeert aan een lening.

Onthoud altijd dat het verstandig is om professioneel advies in te winnen voordat u een grote financiële beslissing neemt. Een financieel adviseur kan u helpen bij het beoordelen van uw situatie, het begrijpen van de voorwaarden en het maken van de juiste keuze.

Kortom, als u op zoek bent naar een lening van 50.000 euro, wees dan goed geïnformeerd en neem verantwoorde beslissingen. Met de juiste planning en zorgvuldige overwegingen kunt u deze lening gebruiken als een middel om uw doelen te bereiken en uw financiële toekomst te verbeteren.

6 Voordelen van een Lening van 50000 euro

- Het is een goedkope manier om een grote som geld te lenen.

- U kunt de lening aanpassen aan uw persoonlijke behoeften en financiële situatie.

- Er zijn veel verschillende leningaanbieders waaruit u kunt kiezen, waardoor u meer flexibiliteit heeft bij het selecteren van een lening die bij u past.

- U hoeft geen onderpand te stellen voor de lening, waardoor de procedure minder tijd in beslag neemt en gemakkelijker wordt.

- U krijgt een scherp rentetarief dat kan helpen om de maandelijkse betaling betaalbaar te houden.

- De looptijd van 50000 euro-lening is meestal relatief kort, wat betekent dat u snel weer schuldenvrij bent!

6 nadelen van een lening van 50000 euro

- De lening zal je maandelijks een grote financiële last bezorgen.

- Je betaalt rente over de lening, waardoor het terugbetalen duurder wordt dan de oorspronkelijke som van 50000 euro.

- Als je niet op tijd terugbetaalt, kun je hoge boetes of extra kosten verwachten.

- Je moet aan strenge voorwaarden voldoen om in aanmerking te komen voor de lening van 50000 euro.

- Door de lening wordt je schuldgraad hoger, wat kan leiden tot problemen bij het afsluiten van andere leningen of verzekeringen in de toekomst .

- Als je werkloos raakt of een inkomensverlies ondervindt voordat je de lening hebt afbetaald, zul je mogelijk nog steeds verplicht zijn om maandelijkse betalingen te doen

Het is een goedkope manier om een grote som geld te lenen.

Een lening van 50.000 euro biedt een aantal voordelen, waaronder het feit dat het een relatief goedkope manier is om een grote som geld te lenen. Voor veel mensen kan het moeilijk zijn om in één keer zo’n groot bedrag bij elkaar te krijgen, vooral als het gaat om onverwachte uitgaven of grote investeringen.

In vergelijking met andere vormen van financiering, zoals creditcards of persoonlijke leningen met hogere rentetarieven, kan een lening van 50.000 euro vaak lagere rentekosten met zich meebrengen. Dit betekent dat u uiteindelijk minder geld hoeft terug te betalen aan de geldverstrekker.

Bovendien kunnen de lagere rentekosten ervoor zorgen dat uw maandelijkse aflossingen betaalbaarder zijn. Dit geeft u de mogelijkheid om de lening over een langere periode terug te betalen zonder uw financiën al te zwaar te belasten.

Een ander voordeel van het lenen van 50.000 euro is dat u meer financiële flexibiliteit krijgt. Met dit bedrag kunt u grote aankopen doen, zoals het kopen van een auto, het renoveren van uw huis of het financieren van een belangrijk project. Het stelt u in staat om uw doelen en ambities na te streven zonder dat u zich zorgen hoeft te maken over liquiditeitsproblemen.

Het is echter belangrijk om op te merken dat hoewel een lening van 50.000 euro voordelig kan zijn, verantwoord lenen altijd essentieel is. Zorg ervoor dat u de lening kunt terugbetalen binnen de afgesproken termijn en dat u zich bewust bent van de voorwaarden en rentetarieven die van toepassing zijn.

Al met al kan een lening van 50.000 euro een aantrekkelijke optie zijn voor diegenen die behoefte hebben aan een grote som geld. Met lagere rentekosten en meer financiële flexibiliteit kan het u helpen om uw plannen te realiseren en uw doelen te bereiken op een betaalbare manier. Onthoud echter altijd om verantwoordelijk te lenen en zorgvuldig de voorwaarden te evalueren voordat u zich committeert aan een lening.

U kunt de lening aanpassen aan uw persoonlijke behoeften en financiële situatie.

Een lening van 50.000 euro biedt u de flexibiliteit om deze aan te passen aan uw persoonlijke behoeften en financiële situatie. Of u nu een grote aankoop wilt doen, uw bestaande schulden wilt consolideren of een nieuw project wilt starten, deze lening kan op maat worden gemaakt om aan uw specifieke doelen te voldoen.

Het aanpassen van de lening houdt in dat u de looptijd en de aflossingen kunt afstemmen op wat het beste bij uw financiële situatie past. Als u bijvoorbeeld liever lagere maandelijkse aflossingen heeft, kunt u kiezen voor een langere looptijd. Dit kan handig zijn als u momenteel andere financiële verplichtingen heeft en wat extra ademruimte nodig heeft.

Aan de andere kant, als u de lening zo snel mogelijk wilt aflossen en rentekosten wilt minimaliseren, kunt u ervoor kiezen om hogere maandelijkse aflossingen te doen met een kortere looptijd. Dit kan voordelig zijn als u verwacht dat uw financiële situatie in de toekomst verbetert en u in staat bent om sneller terug te betalen.

Het vermogen om de lening aan te passen stelt u in staat om controle te hebben over uw financiën en ervoor te zorgen dat de lening naadloos aansluit bij uw behoeften. Het is belangrijk om realistisch te blijven over wat haalbaar is binnen uw budget, zodat u geen onnodige stress ervaart tijdens het terugbetalingsproces.

Het aanpassen van de lening aan uw persoonlijke behoeften en financiële situatie is een waardevol voordeel van een lening van 50.000 euro. Het stelt u in staat om uw financiële doelen te bereiken op een manier die bij uw levensstijl past, terwijl u ook rekening houdt met uw huidige en toekomstige financiële verplichtingen.

Er zijn veel verschillende leningaanbieders waaruit u kunt kiezen, waardoor u meer flexibiliteit heeft bij het selecteren van een lening die bij u past.

Een van de voordelen van het aanvragen van een lening van 50.000 euro is dat er veel verschillende leningaanbieders zijn waaruit u kunt kiezen. Dit geeft u meer flexibiliteit bij het selecteren van een lening die perfect bij uw behoeften en financiële situatie past.

Met een breed scala aan leningaanbieders kunt u de voorwaarden, rentetarieven en looptijden vergelijken om de beste optie voor u te vinden. U kunt verschillende geldverstrekkers onderzoeken en offertes aanvragen om een goed beeld te krijgen van wat er beschikbaar is op de markt.

Elke leningaanbieder kan verschillende voordelen bieden, zoals flexibele terugbetalingsmogelijkheden, lagere rentetarieven of extra diensten. Door verschillende opties te overwegen, kunt u de lening vinden die het beste past bij uw financiële doelen en mogelijkheden.

Bovendien kan het vergelijken van leningaanbieders u helpen om betere voorwaarden te verkrijgen. U kunt onderhandelen over rentetarieven en andere voorwaarden om ervoor te zorgen dat u de meest gunstige deal krijgt. Dit kan resulteren in lagere maandelijkse aflossingen of andere voordelen die uw financiële situatie ten goede komen.

Het hebben van meerdere opties stelt u ook in staat om rekening te houden met uw persoonlijke voorkeuren en behoeften. Misschien hecht u meer waarde aan klantenservice, of zoekt u naar een geldverstrekker met een eenvoudig online aanvraagproces. Door de verschillende leningaanbieders te vergelijken, kunt u degene kiezen die het beste aansluit bij uw wensen.

Kortom, het feit dat er veel verschillende leningaanbieders zijn waaruit u kunt kiezen, biedt u meer flexibiliteit en mogelijkheden bij het selecteren van een lening van 50.000 euro. Neem de tijd om de markt te verkennen, vergelijk opties en vind de lening die perfect past bij uw financiële behoeften en doelen.

U hoeft geen onderpand te stellen voor de lening, waardoor de procedure minder tijd in beslag neemt en gemakkelijker wordt.

Een van de voordelen van het lenen van 50.000 euro is dat u geen onderpand hoeft te stellen voor de lening. Dit betekent dat u geen waardevolle activa, zoals een huis of auto, als garantie hoeft aan te bieden aan de geldverstrekker.

Het niet hoeven verstrekken van onderpand maakt de procedure voor het verkrijgen van een lening gemakkelijker en neemt minder tijd in beslag. In plaats van tijd te besteden aan het waarderen en beoordelen van uw bezittingen, kunt u zich richten op het invullen van de benodigde documentatie en het voldoen aan de kredietwaardigheidscriteria.

Dit kan vooral handig zijn als u geen geschikte activa heeft om als onderpand te gebruiken of als u niet wilt riskeren dat uw eigendommen in gevaar komen als u de lening niet kunt terugbetalen.

Het ontbreken van onderpand betekent echter niet dat er geen andere criteria zijn waaraan moet worden voldaan. Geldverstrekkers zullen nog steeds uw kredietwaardigheid beoordelen op basis van factoren zoals uw inkomen, arbeidsstatus en kredietgeschiedenis. Het is belangrijk om ervoor te zorgen dat u een stabiel inkomen heeft en een goede kredietgeschiedenis om uw kansen op goedkeuring te vergroten.

Hoewel het ontbreken van onderpand de procedure vereenvoudigt, moet u nog steeds verantwoordelijkheid nemen bij het aangaan van een lening van 50.000 euro. Zorg ervoor dat u uw financiële situatie grondig evalueert en ervoor zorgt dat u de lening kunt terugbetalen volgens de afgesproken voorwaarden.

Al met al kan het feit dat u geen onderpand hoeft te stellen voor een lening van 50.000 euro de procedure vereenvoudigen en versnellen. Het biedt gemak en flexibiliteit, maar het is belangrijk om verantwoordelijkheid te nemen en ervoor te zorgen dat u aan alle andere kredietwaardigheidscriteria voldoet voordat u zich committeert aan een lening.

U krijgt een scherp rentetarief dat kan helpen om de maandelijkse betaling betaalbaar te houden.

Een van de voordelen van het afsluiten van een lening van 50.000 euro is dat u kunt profiteren van een scherp rentetarief. Dit kan helpen om de maandelijkse betaling betaalbaar te houden en uw financiële lasten te verminderen.

Een scherp rentetarief betekent dat u minder rente hoeft te betalen over de looptijd van de lening. Dit kan resulteren in lagere maandelijkse aflossingen, waardoor het gemakkelijker wordt om aan uw financiële verplichtingen te voldoen.

Het hebben van een betaalbare maandelijkse betaling is essentieel om uw budget in balans te houden en financiële stabiliteit te behouden. Het stelt u in staat om uw andere uitgaven te beheren en eventuele onvoorziene kosten op te vangen zonder in financiële problemen te komen.

Bovendien kan een scherp rentetarief u helpen om op lange termijn kosten te besparen. Door minder rente te betalen, kunt u mogelijk duizenden euro’s besparen gedurende de looptijd van de lening.

Het is echter belangrijk op te merken dat het verkrijgen van een scherp rentetarief afhankelijk is van verschillende factoren, waaronder uw kredietwaardigheid, inkomen en andere persoonlijke omstandigheden. Het is verstandig om verschillende geldverstrekkers met elkaar te vergelijken en offertes aan te vragen om het beste rentetarief voor uw situatie te vinden.

Kortom, het afsluiten van een lening van 50.000 euro met een scherp rentetarief kan u helpen om de maandelijkse betaling betaalbaar te houden en uw financiële lasten te verminderen. Het stelt u in staat om uw doelen te bereiken zonder uw budget te overbelasten en biedt de mogelijkheid om op lange termijn kosten te besparen.

De looptijd van 50000 euro-lening is meestal relatief kort, wat betekent dat u snel weer schuldenvrij bent!

Een van de voordelen van een lening van 50.000 euro is dat de looptijd meestal relatief kort is. Dit betekent dat u snel weer schuldenvrij kunt zijn!

Wanneer u een lening van dit bedrag afsluit, wordt er vaak een termijn vastgesteld waarbinnen u de lening moet terugbetalen. Deze termijn kan variëren, maar in veel gevallen ligt deze tussen de 1 en 5 jaar.

Het voordeel van een korte looptijd is dat u sneller van uw schuld af bent. In vergelijking met leningen met langere looptijden, waarbij u maandelijks gedurende meerdere jaren aflost, kunt u met een lening van 50.000 euro zich sneller bevrijden van de financiële verplichtingen.

Dit betekent dat zodra u de lening volledig heeft terugbetaald, u geen maandelijkse aflossingen meer hoeft te doen en volledig schuldenvrij bent. Dit kan een gevoel van opluchting en vrijheid geven, omdat u niet meer gebonden bent aan terugkerende betalingen.

Bovendien kan het hebben van een kortere looptijd ook financiële voordelen met zich meebrengen. Doordat u de lening sneller aflost, betaalt u over het algemeen minder rente in totaal. Dit kan resulteren in lagere kosten op lange termijn en kan uw financiële situatie verbeteren.

Het is echter belangrijk om te onthouden dat bij het kiezen voor een kortere looptijd, de maandelijkse aflossingen over het algemeen hoger zullen zijn. Dit komt doordat het geleende bedrag binnen een kortere periode moet worden terugbetaald. Het is daarom belangrijk om uw financiële situatie zorgvuldig te evalueren en ervoor te zorgen dat u de maandelijkse aflossingen kunt veroorloven.

Kortom, een lening van 50.000 euro met een relatief korte looptijd kan u helpen om snel weer schuldenvrij te zijn. Het biedt de mogelijkheid om uw financiële verplichtingen sneller af te lossen en kan u een gevoel van vrijheid geven. Het is echter belangrijk om uw financiële situatie zorgvuldig te overwegen voordat u besluit tot deze lening, om ervoor te zorgen dat u de maandelijkse aflossingen kunt betalen.

De lening zal je maandelijks een grote financiële last bezorgen.

Wanneer je overweegt om een lening van 50.000 euro aan te gaan, is het belangrijk om rekening te houden met de mogelijke nadelen. Eén van deze nadelen is dat de lening je maandelijks een grote financiële last kan bezorgen.

Het bedrag van 50.000 euro is aanzienlijk en de maandelijkse aflossingen kunnen behoorlijk hoog zijn, afhankelijk van de looptijd en rentevoet van de lening. Het is essentieel om ervoor te zorgen dat je deze maandelijkse betalingen kunt dragen zonder in financiële problemen te komen.

Het hebben van een grote financiële verplichting kan invloed hebben op je budget en financiële stabiliteit. Het kan betekenen dat je minder geld beschikbaar hebt voor andere uitgaven of dat je moet bezuinigen op bepaalde aspecten van je levensstijl.

Daarom is het belangrijk om vooraf een grondige analyse te maken van je financiële situatie en budget. Bereken hoeveel ruimte er is in je maandelijkse inkomen om de lening af te lossen, rekening houdend met andere vaste kosten zoals huur, nutsvoorzieningen en levensonderhoudskosten.

Als de maandelijkse aflossingen een aanzienlijk deel van je inkomen innemen, kan dit leiden tot stress en financiële druk. Het kan ook invloed hebben op je vermogen om onverwachte uitgaven op te vangen of om te sparen voor toekomstige doelen.

Voordat je beslist om een lening van 50.000 euro aan te gaan, is het verstandig om alternatieve oplossingen te overwegen. Misschien kun je een deel van het benodigde bedrag besparen of kun je kijken naar andere financieringsmogelijkheden met gunstigere voorwaarden.

Het is ook aan te raden om professioneel advies in te winnen bij een financieel adviseur. Zij kunnen je helpen om de mogelijke financiële lasten van de lening in kaart te brengen en je begeleiden bij het maken van een weloverwogen beslissing.

Kortom, het is belangrijk om je bewust te zijn van het feit dat een lening van 50.000 euro maandelijks een grote financiële last met zich mee kan brengen. Wees verantwoordelijk en zorg ervoor dat je deze last kunt dragen voordat je besluit om de lening aan te gaan.

Je betaalt rente over de lening, waardoor het terugbetalen duurder wordt dan de oorspronkelijke som van 50000 euro.

Een van de nadelen van het lenen van 50.000 euro is dat je rente betaalt over het geleende bedrag, waardoor de totale kosten van de lening hoger worden dan de oorspronkelijke som. Hoewel een lening van 50.000 euro je kan helpen om je doelen te bereiken, zoals het financieren van een groot project of het consolideren van schulden, moet je er rekening mee houden dat er extra kosten zijn verbonden aan het lenen van geld.

De rente die je betaalt over de lening is een vergoeding voor het risico dat de geldverstrekker neemt door jou geld te lenen. Deze rentevoet kan variëren afhankelijk van verschillende factoren, zoals je kredietwaardigheid en de looptijd van de lening.

Hoewel het misschien verleidelijk is om alleen naar het geleende bedrag te kijken, moet je ook rekening houden met de totale kosten van de lening. Dit omvat niet alleen het terugbetalen van het geleende bedrag, maar ook de rente die gedurende de looptijd wordt betaald.

Het betalen van rente kan ervoor zorgen dat je uiteindelijk meer geld terugbetaalt dan wat je oorspronkelijk hebt geleend. Dit kan vooral merkbaar zijn bij langlopende leningen, waarbij de rentekosten in totaal kunnen oplopen.

Daarom is het belangrijk om bij het afsluiten van een lening goed na te denken over je financiële situatie en of je in staat bent om zowel het geleende bedrag als de rentekosten terug te betalen. Het is verstandig om verschillende leningsopties te vergelijken en de voorwaarden zorgvuldig door te nemen, zodat je een weloverwogen beslissing kunt nemen.

Het terugbetalen van een lening van 50.000 euro kan duurder worden door de rentekosten, maar met een goede planning en budgettering kun je ervoor zorgen dat je de lening op een verantwoorde manier aflost zonder in financiële problemen te komen. Het is altijd raadzaam om professioneel advies in te winnen voordat je een grote financiële beslissing neemt, zodat je goed geïnformeerd bent en de juiste keuze kunt maken die past bij jouw persoonlijke situatie.

Wanneer je een lening van 50.000 euro afsluit, is het belangrijk om te begrijpen dat er ook nadelen aan verbonden kunnen zijn. Een van de nadelen is dat als je niet op tijd terugbetaalt, je hoge boetes of extra kosten kunt verwachten.

Het is van cruciaal belang om de aflossingsvoorwaarden en -termijnen van de lening zorgvuldig te bestuderen voordat je je committeert aan het leningscontract. Als je niet in staat bent om de lening volgens de vastgestelde afspraken terug te betalen, kan dit leiden tot financiële problemen.

In geval van vertragingen of het niet nakomen van betalingsverplichtingen, kunnen geldverstrekkers boetes opleggen. Deze boetes kunnen variëren en kunnen aanzienlijk zijn, waardoor de totale kosten van de lening aanzienlijk stijgen.

Bovendien kunnen er extra kosten in rekening worden gebracht voor het innen van achterstallige betalingen. Dit kan onder andere administratiekosten, incassokosten of renteverhogingen omvatten. Deze extra kosten kunnen een grote impact hebben op je financiële situatie en het moeilijker maken om aan je betalingsverplichtingen te voldoen.

Om deze negatieve gevolgen te voorkomen, is het essentieel om ervoor te zorgen dat je de lening kunt terugbetalen binnen de afgesproken termijn. Maak een realistisch budget en houd rekening met alle financiële verplichtingen die je hebt naast de lening.

Als je merkt dat je moeite hebt om de lening op tijd terug te betalen, is het belangrijk om zo snel mogelijk contact op te nemen met de geldverstrekker. Soms kunnen zij je helpen door betalingsregelingen aan te bieden of alternatieve oplossingen voor te stellen.

Het is altijd verstandig om goed geïnformeerd te zijn voordat je een lening aangaat en ervoor te zorgen dat je de financiële verplichtingen kunt nakomen. Wees bewust van de mogelijke gevolgen als je niet op tijd terugbetaalt en neem indien nodig professioneel advies in overweging.

Onthoud dat het nemen van een lening een serieuze financiële beslissing is die zorgvuldige overwegingen vereist. Wees verantwoordelijk en zorg ervoor dat je alle aspecten van de lening begrijpt voordat je je handtekening zet.

Je moet aan strenge voorwaarden voldoen om in aanmerking te komen voor de lening van 50000 euro.

Een belangrijk aspect om rekening mee te houden bij het aanvragen van een lening van 50.000 euro is dat er strenge voorwaarden zijn waaraan je moet voldoen om in aanmerking te komen. Hoewel dit als een nadeel kan worden beschouwd, is het belangrijk om te begrijpen waarom deze voorwaarden bestaan.

Geldverstrekkers willen er zeker van zijn dat ze hun leningen terugbetaald krijgen en daarom hanteren ze strikte criteria bij het beoordelen van leningaanvragen. Deze criteria kunnen betrekking hebben op verschillende aspecten, zoals kredietwaardigheid, inkomen en stabiliteit.

Ten eerste wordt uw kredietwaardigheid zorgvuldig geëvalueerd. Dit houdt in dat geldverstrekkers uw kredietgeschiedenis bekijken om te bepalen of u een betrouwbare kredietnemer bent. Als u in het verleden betalingsachterstanden of andere negatieve informatie op uw naam heeft staan, kan dit invloed hebben op uw kansen om de lening te verkrijgen.

Daarnaast wordt ook gekeken naar uw inkomen en stabiliteit. Geldverstrekkers willen er zeker van zijn dat u voldoende financiële middelen heeft om de lening terug te betalen binnen de afgesproken termijn. Een stabiel en regelmatig inkomen is daarom vaak een vereiste.

Hoewel deze strenge voorwaarden als beperkend kunnen worden ervaren, dienen ze ook ter bescherming van zowel de geldverstrekker als de lener. Ze helpen ervoor te zorgen dat de lening wordt verstrekt aan mensen die in staat zijn om deze op een verantwoorde manier terug te betalen, waardoor financiële problemen worden voorkomen.

Als u niet aan de strenge voorwaarden voldoet, betekent dit echter niet dat u helemaal geen opties heeft. Het kan zijn dat u moet zoeken naar alternatieve leningopties of dat u uw financiële situatie moet verbeteren voordat u in aanmerking komt voor een lening van 50.000 euro.

Het is altijd verstandig om professioneel advies in te winnen bij een financieel adviseur voordat u een grote lening aanvraagt. Zij kunnen u helpen om uw financiële situatie te beoordelen en advies geven over de beste stappen die u kunt nemen om uw kansen op het verkrijgen van de lening te vergroten.

Kortom, het is belangrijk om te begrijpen dat er strenge voorwaarden zijn waaraan je moet voldoen om in aanmerking te komen voor een lening van 50.000 euro. Hoewel dit als een con kan worden gezien, is het ook een maatregel ter bescherming van zowel de geldverstrekker als de lener. Neem de tijd om uw financiële situatie te evalueren en zoek professioneel advies indien nodig, zodat u weloverwogen beslissingen kunt nemen over uw leningsaanvraag.

Door de lening wordt je schuldgraad hoger, wat kan leiden tot problemen bij het afsluiten van andere leningen of verzekeringen in de toekomst .

Het afsluiten van een lening van 50.000 euro kan verschillende voordelen bieden, maar het is ook belangrijk om op de hoogte te zijn van mogelijke nadelen. Een van de nadelen is dat uw schuldgraad hoger wordt, wat in de toekomst problemen kan veroorzaken bij het afsluiten van andere leningen of verzekeringen.

Wanneer u een lening afsluit, wordt dit opgenomen in uw kredietgeschiedenis. Geldverstrekkers en verzekeringsmaatschappijen kijken naar uw schuldgraad om te bepalen of u in aanmerking komt voor verdere leningen of verzekeringen. Als uw schuldgraad te hoog is, kan dit als risicovol worden beschouwd en kunnen geldverstrekkers terughoudend zijn om u verdere financiering te verstrekken.

Een hoge schuldgraad kan ook invloed hebben op de rentetarieven die u wordt aangeboden bij het afsluiten van nieuwe leningen. Geldverstrekkers kunnen hogere rentetarieven hanteren voor mensen met een hogere schuldgraad, omdat zij als risicovoller worden beschouwd.

Bovendien kan een hoge schuldgraad ook gevolgen hebben voor het afsluiten van verzekeringen. Verzekeringsmaatschappijen kunnen uw financiële situatie beoordelen bij het bepalen van premies en polisvoorwaarden. Als uw schuldgraad hoog is, kunnen ze ervan uitgaan dat u mogelijk moeite heeft om premies op tijd te betalen, wat kan leiden tot hogere premies of zelfs weigering van dekking.

Het is belangrijk om deze mogelijke gevolgen in overweging te nemen voordat u een lening van 50.000 euro afsluit. Zorg ervoor dat u uw financiële situatie grondig evalueert en rekening houdt met uw toekomstige verplichtingen. Het is verstandig om uw schuldgraad zo laag mogelijk te houden en alleen leningen af te sluiten die u echt nodig heeft en waarvan u zeker weet dat u ze kunt terugbetalen.

Als u twijfels heeft over de impact van een lening van 50.000 euro op uw schuldgraad en toekomstige financiële mogelijkheden, is het raadzaam om professioneel advies in te winnen. Een financieel adviseur kan u helpen bij het begrijpen van de mogelijke gevolgen en bij het nemen van een weloverwogen beslissing die past bij uw persoonlijke situatie.

Onthoud altijd dat het belangrijk is om verantwoordelijkheid te nemen bij het aangaan van financiële verplichtingen, zodat u niet in de problemen komt met uw schuldgraad en toekomstige kredietmogelijkheden.

Als je werkloos raakt of een inkomensverlies ondervindt voordat je de lening hebt afbetaald, zul je mogelijk nog steeds verplicht zijn om maandelijkse betalingen te doen

Een van de nadelen waar u rekening mee moet houden bij het afsluiten van een lening van 50.000 euro is dat als u werkloos raakt of een inkomensverlies ondervindt voordat u de lening volledig hebt afbetaald, u mogelijk nog steeds verplicht bent om maandelijkse betalingen te doen.

Dit kan een zorgwekkende situatie zijn, omdat het hebben van een stabiel inkomen cruciaal is voor het nakomen van uw financiële verplichtingen. Als u uw baan verliest of te maken krijgt met een aanzienlijke inkomensdaling, kan het moeilijk zijn om aan de maandelijkse betalingen te voldoen.

Het is daarom belangrijk om voorzichtig te zijn en realistisch te blijven bij het beoordelen van uw terugbetalingscapaciteit voordat u een lening aangaat. Het is verstandig om na te denken over mogelijke scenario’s zoals werkloosheid en inkomensverlies en hoe dit uw vermogen om de lening af te lossen zou beïnvloeden.

Het kan ook nuttig zijn om na te gaan of er opties zijn voor verzekeringen die bescherming bieden in geval van onvoorziene omstandigheden zoals werkloosheid. Deze verzekeringen kunnen helpen uw betalingsverplichtingen tijdelijk op te vangen als u niet in staat bent om aan uw financiële verplichtingen te voldoen.

Bij het aangaan van een lening is het altijd belangrijk om goed geïnformeerd te zijn en alle voorwaarden grondig te lezen voordat u zich committeert. Het begrijpen van de mogelijke risico’s en het nemen van voorzorgsmaatregelen kan u helpen om financiële problemen in de toekomst te voorkomen.

Het is ook raadzaam om professioneel advies in te winnen bij een financieel adviseur voordat u een grote financiële beslissing neemt. Zij kunnen u helpen bij het beoordelen van uw situatie en het maken van weloverwogen keuzes die passen bij uw individuele omstandigheden.

Kortom, als u overweegt om een lening van 50.000 euro af te sluiten, moet u zich bewust zijn van de mogelijke gevolgen als u werkloos raakt of een inkomensverlies ondervindt. Het is belangrijk om realistisch te blijven over uw terugbetalingscapaciteit en voorzorgsmaatregelen te nemen om eventuele risico’s te beperken.