Alles wat u moet weten over de hypothecaire lening rentevoet

De Hypothecaire Lening Rentevoet: Wat U Moet Weten

Een hypothecaire lening is een belangrijke financiële beslissing die van invloed kan zijn op uw leven op lange termijn. Een van de cruciale aspecten van een hypothecaire lening is de rentevoet, die bepaalt hoeveel u uiteindelijk zult betalen voor het geleende bedrag.

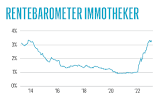

De rentevoet van een hypothecaire lening kan vast of variabel zijn. Een vaste rentevoet blijft gedurende de hele looptijd van de lening hetzelfde, wat betekent dat uw maandelijkse aflossingen consistent zullen zijn. Aan de andere kant kan een variabele rentevoet fluctueren op basis van marktomstandigheden, waardoor uw maandelijkse aflossingen kunnen stijgen of dalen.

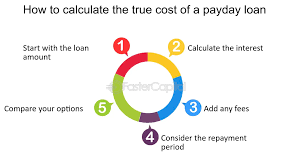

Het is belangrijk om te begrijpen hoe de rentevoet van invloed is op de totale kostprijs van uw lening. Zelfs kleine verschillen in rentevoeten kunnen aanzienlijke financiële gevolgen hebben over de gehele looptijd van de lening. Daarom is het essentieel om verschillende aanbieders te vergelijken en te onderhandelen over de best mogelijke rentevoet voordat u zich verbindt tot een hypothecaire lening.

Bij het vergelijken van rentevoeten moet u niet alleen letten op het percentage zelf, maar ook op eventuele bijkomende kosten en voorwaarden die van invloed kunnen zijn op de totale kostprijs van de lening. Het kan lonend zijn om advies in te winnen bij een financieel adviseur om ervoor te zorgen dat u een weloverwogen beslissing neemt.

Kortom, de rentevoet van uw hypothecaire lening is een cruciale factor die bepaalt hoeveel u uiteindelijk zult betalen voor uw woning. Neem daarom de tijd om goed geïnformeerd te worden over uw opties en kies verstandig.

9 Voordelen van een Gunstige Hypothecaire Lening Rentevoet in België

- Een lagere rentevoet kan leiden tot lagere maandelijkse aflossingen.

- Een vaste rentevoet biedt zekerheid en voorspelbaarheid voor uw budget.

- Met een vaste rentevoet bent u beschermd tegen stijgende markttarieven.

- Een variabele rentevoet kan profiteren van dalende markttarieven en lagere kosten opleveren.

- Het vergelijken van rentevoeten kan u helpen om de meest voordelige lening te vinden.

- Een lage rentevoet kan resulteren in aanzienlijke besparingen over de looptijd van de lening.

- Sommige leningaanbieders bieden flexibele opties voor het aanpassen van de rentevoet tijdens de looptijd van de lening.

- Een gunstige rentevoet kan uw financiële last verminderen en meer ruimte geven voor andere investeringen of uitgaven.

- Door goed te onderhandelen over de rentevoet kunt u mogelijk gunstigere voorwaarden bedingen bij uw kredietverstrekker.

5 Nadelen van Hypothecaire Leningen met Hoge of Variabele Rentevoeten

- Een hoge rentevoet kan leiden tot hogere maandelijkse aflossingen, waardoor uw budget onder druk kan komen te staan.

- Bij een variabele rentevoet loopt u het risico op onverwachte stijgingen van de rente, wat uw financiële situatie kan destabiliseren.

- Leningen met lagere rentevoeten kunnen vaak gepaard gaan met strengere voorwaarden en beperkingen.

- Een langlopende lening met een hoge rentevoet kan resulteren in aanzienlijk meer interestbetalingen over de volledige looptijd van de lening.

- Het vergelijken van verschillende rentevoeten en leningsvoorwaarden kan tijdrovend en complex zijn, waardoor het moeilijk kan zijn om de beste optie te kiezen.

Een lagere rentevoet kan leiden tot lagere maandelijkse aflossingen.

Een lagere rentevoet kan leiden tot lagere maandelijkse aflossingen. Dit is een belangrijk voordeel van het hebben van een hypothecaire lening met een gunstige rentevoet. Door te profiteren van een lagere rentevoet kunt u maandelijks minder geld uitgeven aan de aflossing van uw lening, waardoor uw financiële lasten verminderen en u mogelijk meer ruimte heeft voor andere uitgaven of spaardoelen. Het kan dus lonend zijn om te streven naar de laagst mogelijke rentevoet bij het afsluiten van een hypothecaire lening om uw financiële situatie op lange termijn te optimaliseren.

Een vaste rentevoet biedt zekerheid en voorspelbaarheid voor uw budget.

Een vaste rentevoet biedt zekerheid en voorspelbaarheid voor uw budget. Met een vaste rentevoet weet u precies hoeveel u elke maand aan aflossingen zult betalen gedurende de hele looptijd van de lening. Dit geeft u gemoedsrust en maakt het gemakkelijker om uw financiën te plannen, aangezien u niet voor verrassingen komt te staan door schommelingen in de rentevoet. Door de consistentie van een vaste rentevoet kunt u uw budget nauwkeurig beheren en uw financiële verplichtingen op lange termijn beter plannen.

Met een vaste rentevoet bent u beschermd tegen stijgende markttarieven.

Met een vaste rentevoet bij uw hypothecaire lening bent u beschermd tegen stijgende markttarieven. Dit betekent dat, ongeacht hoe de financiële markt evolueert, uw maandelijkse aflossingen hetzelfde blijven gedurende de hele looptijd van de lening. Dit biedt gemoedsrust en voorspelbaarheid, omdat u niet voor verrassingen komt te staan door onverwachte rentestijgingen die uw financiële budget kunnen verstoren.

Een variabele rentevoet kan profiteren van dalende markttarieven en lagere kosten opleveren.

Een van de voordelen van een variabele rentevoet bij een hypothecaire lening is dat het kan profiteren van dalende markttarieven, waardoor u lagere kosten kunt realiseren. Wanneer de marktrente daalt, zal uw maandelijkse aflossing ook dalen, wat kan resulteren in aanzienlijke besparingen op lange termijn. Dit flexibele karakter van een variabele rentevoet kan gunstig zijn voor leners die bereid zijn om het risico te nemen en te profiteren van gunstige marktomstandigheden.

Het vergelijken van rentevoeten kan u helpen om de meest voordelige lening te vinden.

Het vergelijken van rentevoeten kan u helpen om de meest voordelige lening te vinden. Door verschillende aanbieders te onderzoeken en hun rentevoeten te vergelijken, kunt u de lening vinden die het beste aansluit bij uw financiële situatie en behoeften. Een lagere rentevoet betekent niet alleen lagere maandelijkse aflossingen, maar kan ook resulteren in aanzienlijke besparingen op de totale kostprijs van de lening over de gehele looptijd. Het nemen van de tijd om rentevoeten te vergelijken en te onderhandelen over gunstige voorwaarden kan u helpen om financieel verstandige beslissingen te nemen bij het afsluiten van een hypothecaire lening.

Een lage rentevoet kan resulteren in aanzienlijke besparingen over de looptijd van de lening.

Een lage rentevoet kan resulteren in aanzienlijke besparingen over de looptijd van de lening. Wanneer u een hypothecaire lening afsluit met een gunstige rentevoet, betaalt u minder rente over het geleende bedrag gedurende de hele looptijd van de lening. Hierdoor kunnen uw maandelijkse aflossingen lager zijn en kunt u op lange termijn aanzienlijk besparen op de totale kostprijs van uw lening. Het kiezen voor een lage rentevoet is daarom een verstandige financiële beslissing die uw financiële lasten kan verlichten en u meer flexibiliteit kan bieden bij het beheren van uw budget.

Sommige leningaanbieders bieden flexibele opties voor het aanpassen van de rentevoet tijdens de looptijd van de lening.

Sommige leningaanbieders bieden flexibele opties voor het aanpassen van de rentevoet tijdens de looptijd van de lening. Dit kan een waardevol voordeel zijn voor leners, omdat het hen in staat stelt om te profiteren van gunstige marktomstandigheden en hun maandelijkse aflossingen mogelijk te verlagen. Door gebruik te maken van deze flexibele opties kunnen leners hun financiële situatie beter beheren en zich aanpassen aan veranderende omstandigheden, waardoor ze meer controle hebben over hun hypothecaire lening.

Een gunstige rentevoet kan uw financiële last verminderen en meer ruimte geven voor andere investeringen of uitgaven.

Een gunstige rentevoet op uw hypothecaire lening kan uw financiële last aanzienlijk verminderen en u meer ruimte geven voor andere investeringen of uitgaven. Met een lagere rentevoet betaalt u minder interest over de hele looptijd van de lening, waardoor uw maandelijkse aflossingen lager worden en u mogelijk geld bespaart op lange termijn. Dit kan u de flexibiliteit bieden om te sparen, te investeren in huisverbeteringen of andere projecten, of gewoonweg meer financiële ademruimte te creëren voor onverwachte kosten. Het kiezen van een gunstige rentevoet is dus niet alleen voordelig op korte termijn, maar kan ook positieve effecten hebben op uw financiële situatie op lange termijn.

Door goed te onderhandelen over de rentevoet kunt u mogelijk gunstigere voorwaarden bedingen bij uw kredietverstrekker.

Door goed te onderhandelen over de rentevoet kunt u mogelijk gunstigere voorwaarden bedingen bij uw kredietverstrekker. Een lagere rentevoet kan niet alleen leiden tot lagere maandelijkse aflossingen, maar ook tot aanzienlijke besparingen op de totale kostprijs van uw hypothecaire lening. Door actief te zijn in het onderhandelingsproces en te streven naar de best mogelijke rentevoet, kunt u uw financiële situatie op lange termijn aanzienlijk verbeteren. Het loont dus zeker de moeite om de tijd te nemen om te onderhandelen en zo de meest voordelige voorwaarden voor uw lening te verkrijgen.

Een hoge rentevoet kan leiden tot hogere maandelijkse aflossingen, waardoor uw budget onder druk kan komen te staan.

Een hoge rentevoet kan leiden tot hogere maandelijkse aflossingen, waardoor uw budget onder druk kan komen te staan. Wanneer de rentevoet van uw hypothecaire lening hoog is, zult u meer geld moeten betalen aan interesten, wat resulteert in hogere maandelijkse kosten voor de lening. Dit kan ertoe leiden dat u minder financiële ruimte heeft voor andere uitgaven of spaardoelen, waardoor uw algemene financiële stabiliteit in het gedrang kan komen. Het is daarom belangrijk om een evenwicht te vinden tussen een aanvaardbare rentevoet en uw budgettaire mogelijkheden bij het afsluiten van een hypothecaire lening.

Bij een variabele rentevoet loopt u het risico op onverwachte stijgingen van de rente, wat uw financiële situatie kan destabiliseren.

Bij een variabele rentevoet loopt u het risico op onverwachte stijgingen van de rente, wat uw financiële situatie kan destabiliseren. Doordat de rente afhankelijk is van marktomstandigheden, kunt u geconfronteerd worden met hogere maandelijkse aflossingen als de rente plotseling stijgt. Deze onverwachte kosten kunnen een aanzienlijke impact hebben op uw budget en financiële stabiliteit, waardoor het moeilijk kan zijn om uw lening nog comfortabel af te lossen. Het is daarom belangrijk om dit risico zorgvuldig af te wegen bij het overwegen van een hypothecaire lening met een variabele rentevoet.

Leningen met lagere rentevoeten kunnen vaak gepaard gaan met strengere voorwaarden en beperkingen.

Het is belangrijk om te beseffen dat leningen met lagere rentevoeten vaak gepaard kunnen gaan met strengere voorwaarden en beperkingen. Hoewel een lage rentevoet aantrekkelijk kan lijken vanuit financieel oogpunt, kunnen de voorwaarden die eraan verbonden zijn beperkend zijn voor de leningnemer. Strengere voorwaarden kunnen onder meer betrekking hebben op de duur van de lening, de aflossingsschema’s, eventuele boetes bij vervroegde terugbetaling en andere beperkingen die van invloed kunnen zijn op de flexibiliteit en vrijheid van de leningnemer. Het is daarom essentieel om niet alleen naar de rentevoet te kijken, maar ook naar alle voorwaarden en beperkingen die gepaard gaan met het afsluiten van een hypothecaire lening.

Een langlopende lening met een hoge rentevoet kan resulteren in aanzienlijk meer interestbetalingen over de volledige looptijd van de lening.

Een langlopende lening met een hoge rentevoet kan resulteren in aanzienlijk meer interestbetalingen over de volledige looptijd van de lening. Dit betekent dat u uiteindelijk veel meer zult betalen dan het oorspronkelijke geleende bedrag, waardoor de totale kostprijs van de lening aanzienlijk kan stijgen. Het is daarom belangrijk om bij het afsluiten van een hypothecaire lening goed te letten op de rentevoet en ervoor te zorgen dat deze redelijk en betaalbaar is om onnodige financiële lasten op lange termijn te voorkomen.

Het vergelijken van verschillende rentevoeten en leningsvoorwaarden kan tijdrovend en complex zijn, waardoor het moeilijk kan zijn om de beste optie te kiezen.

Het vergelijken van verschillende rentevoeten en leningsvoorwaarden kan tijdrovend en complex zijn, waardoor het moeilijk kan zijn om de beste optie te kiezen. Het proces vereist gedegen onderzoek, het doorploegen van verschillende aanbiedingen en het begrijpen van de kleine lettertjes. Daarnaast kunnen de vele variabelen die betrokken zijn bij het vergelijken van hypothecaire leningen het lastig maken om appels met appels te vergelijken. Hierdoor kunnen consumenten zich overweldigd voelen en moeite hebben om een weloverwogen beslissing te nemen.