Financiële Flexibiliteit voor Zelfstandigen: Geld Lenen Zonder Bank

Als zelfstandige ondernemer kan het soms een uitdaging zijn om geld te lenen zonder de tussenkomst van een bank. Banken hanteren vaak strikte criteria en vereisen veel documentatie voordat ze een lening goedkeuren. Gelukkig zijn er alternatieve opties beschikbaar voor zelfstandigen die op zoek zijn naar financiering buiten de traditionele bankkanalen.

Een van de mogelijkheden voor zelfstandigen om geld te lenen zonder bank is via online kredietverstrekkers of peer-to-peer leenplatforms. Deze platforms bieden leningen aan particulieren en ondernemers zonder tussenkomst van een bank. Het aanvraagproces is vaak eenvoudig en snel, waardoor zelfstandigen sneller toegang kunnen krijgen tot de benodigde financiering.

Daarnaast zijn er ook specifieke leningen beschikbaar voor zelfstandigen, zoals zakelijke leningen of microkredieten. Deze leningen zijn speciaal ontworpen voor ondernemers en kunnen helpen bij het financieren van investeringen, het overbruggen van cashflowtekorten of het uitbreiden van de activiteiten van een bedrijf.

Het is echter belangrijk om voorzichtig te zijn bij het lenen zonder bank als zelfstandige. Zorg ervoor dat u de voorwaarden en kosten van de lening begrijpt voordat u akkoord gaat. Vergelijk verschillende aanbieders en kies degene die het beste aansluit bij uw behoeften en financiële situatie.

Al met al biedt geld lenen zonder bank zelfstandigen meer flexibiliteit en mogelijkheden om toegang te krijgen tot financiering. Door gebruik te maken van alternatieve financieringsbronnen kunnen zelfstandigen hun bedrijf laten groeien en hun financiële doelen bereiken, zonder afhankelijk te zijn van traditionele bankleningen.

7 Voordelen van Geld Lenen Zonder Bank voor Zelfstandigen

- Flexibiliteit in leningsvoorwaarden

- Snelle toegang tot financiering

- Minder strikte criteria dan bij traditionele banken

- Online aanvraagproces is eenvoudig en snel

- Specifieke leningen beschikbaar voor zelfstandigen

- Alternatieve financieringsbronnen bieden meer mogelijkheden

- Meer controle over het leenproces

Drie Nadelen van Geld Lenen Zonder Bank voor Zelfstandigen: Hogere Rente, Beperkte Regulering en het Risico op Malafide Praktijken

Flexibiliteit in leningsvoorwaarden

Een belangrijk voordeel van geld lenen zonder bank voor zelfstandigen is de flexibiliteit in leningsvoorwaarden. In tegenstelling tot traditionele banken bieden alternatieve kredietverstrekkers vaak maatwerkoplossingen die beter aansluiten bij de specifieke behoeften van zelfstandigen. Dit kan zich uiten in flexibele terugbetalingsregelingen, lagere rentetarieven of aangepaste leningstermijnen. Door deze flexibiliteit kunnen zelfstandigen een lening op maat verkrijgen die past bij hun zakelijke situatie en groeidoelen, waardoor ze meer controle hebben over hun financiële toekomst.

Snelle toegang tot financiering

Een belangrijk voordeel van geld lenen zonder bank voor zelfstandigen is de snelle toegang tot financiering. Door gebruik te maken van alternatieve kredietverstrekkers of online platforms kunnen zelfstandigen vaak binnen korte tijd de benodigde financiële middelen verkrijgen. Dit kan cruciaal zijn in situaties waarin snel handelen vereist is, zoals bij onverwachte kosten, investeringsmogelijkheden of het opvangen van tijdelijke cashflowproblemen. Dankzij de snelle en efficiënte aanvraagprocessen van deze leningsopties kunnen zelfstandigen snel over de nodige financiële steun beschikken om hun bedrijf draaiende te houden of uit te breiden.

Minder strikte criteria dan bij traditionele banken

Het lenen van geld zonder bank voor zelfstandigen biedt het voordeel van minder strikte criteria dan bij traditionele banken. Waar banken vaak strenge eisen stellen aan kredietwaardigheid, zakelijke geschiedenis en documentatie, zijn alternatieve kredietverstrekkers en peer-to-peer platforms flexibeler in hun beoordeling. Dit betekent dat zelfstandigen die moeite hebben om aan de strenge eisen van banken te voldoen, toch toegang kunnen krijgen tot de financiering die ze nodig hebben om hun bedrijf te laten groeien of financiële uitdagingen aan te pakken.

Online aanvraagproces is eenvoudig en snel

Een van de voordelen van geld lenen zonder bank voor zelfstandigen is het eenvoudige en snelle online aanvraagproces. Door gebruik te maken van online kredietverstrekkers of peer-to-peer leenplatforms kunnen zelfstandigen gemakkelijk en snel een lening aanvragen, zonder de lange wachttijden en uitgebreide documentatievereisten die vaak gepaard gaan met traditionele bankleningen. Dit maakt het voor zelfstandigen mogelijk om snel toegang te krijgen tot de benodigde financiering, waardoor ze flexibel kunnen inspelen op financiële behoeften en groeikansen voor hun bedrijf.

Specifieke leningen beschikbaar voor zelfstandigen

Voor zelfstandigen biedt het lenen zonder bank het voordeel van specifieke leningen die beschikbaar zijn om tegemoet te komen aan hun unieke financiële behoeften. Deze leningen, zoals zakelijke leningen of microkredieten, zijn ontworpen met het oog op ondernemers en kunnen helpen bij het financieren van investeringen, het overbruggen van cashflowtekorten of het stimuleren van de groei van een bedrijf. Door gebruik te maken van deze specifieke leningen kunnen zelfstandigen op maat gemaakte financieringsoplossingen vinden die aansluiten bij hun zakelijke doelen en groeiplannen, waardoor ze meer controle hebben over hun financiële toekomst.

Alternatieve financieringsbronnen bieden meer mogelijkheden

Alternatieve financieringsbronnen bieden zelfstandigen meer mogelijkheden als het gaat om geld lenen zonder bank. Deze bronnen stellen ondernemers in staat om buiten de traditionele bankkanalen te zoeken naar financiering die beter aansluit bij hun behoeften en situatie. Door gebruik te maken van peer-to-peer leenplatforms, online kredietverstrekkers en specifieke zakelijke leningen kunnen zelfstandigen toegang krijgen tot flexibelere voorwaarden, snellere goedkeuringen en op maat gemaakte oplossingen die hen helpen hun bedrijf te laten groeien en hun financiële doelen te bereiken.

Meer controle over het leenproces

Een belangrijk voordeel van geld lenen zonder bank voor zelfstandigen is de mogelijkheid om meer controle te hebben over het leenproces. Door te kiezen voor alternatieve kredietverstrekkers of peer-to-peer leenplatforms, kunnen zelfstandigen zelf beslissen welke leningoptie het beste bij hun behoeften past. Ze hebben de vrijheid om te onderhandelen over de voorwaarden en tarieven, en kunnen een lening aanvragen die aansluit bij hun specifieke financiële situatie. Deze extra controle stelt zelfstandigen in staat om een lening op maat te verkrijgen en om het proces beter af te stemmen op hun individuele behoeften en doelen.

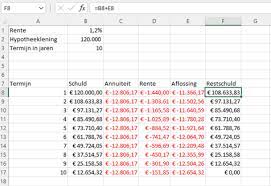

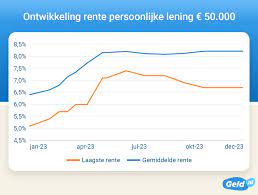

1. Hogere rentetarieven

Het lenen van geld zonder bank als zelfstandige kan een nadeel met zich meebrengen in de vorm van hogere rentetarieven. Deze hogere tarieven kunnen resulteren in aanzienlijk meer kosten voor de lening dan bij traditionele bankleningen het geval zou zijn. Het is belangrijk voor zelfstandigen om zich bewust te zijn van deze hogere rentekosten en zorgvuldig af te wegen of de voordelen van het lenen zonder bank opwegen tegen de extra financiële lasten die dit met zich mee kan brengen.

2. Minder regulering

Het lenen van geld zonder bank voor zelfstandigen kan een nadeel hebben in de vorm van minder regulering. Alternatieve kredietverstrekkers en peer-to-peer platforms worden vaak minder streng gereguleerd dan traditionele banken, wat kan resulteren in minder bescherming voor zelfstandigen in geval van geschillen of problemen. Het ontbreken van strikte regelgeving kan zelfstandigen kwetsbaarder maken en hun rechten en belangen mogelijk onvoldoende beschermen wanneer zich onvoorziene situaties voordoen tijdens het leenproces. Het is daarom belangrijk voor zelfstandigen om zich bewust te zijn van dit aspect en zorgvuldig te overwegen voordat ze besluiten om geld te lenen zonder de tussenkomst van een bank.

3. Risico op malafide praktijken

Het lenen zonder bank voor zelfstandigen brengt het risico met zich mee van malafide praktijken. Doordat dit proces minder gestandaardiseerd is, kunnen zelfstandigen te maken krijgen met kredietverstrekkers die misbruik maken van hun kwetsbaarheid. Het is belangrijk voor zelfstandigen om waakzaam te zijn en grondig onderzoek te doen naar de betrouwbaarheid en reputatie van de kredietverstrekkers voordat ze een lening aangaan. Het vermijden van malafide praktijken is essentieel om financiële problemen en teleurstellingen te voorkomen bij het lenen zonder bank als zelfstandige.